Федеральное государственное автономное образовательное учреждение

Высшего профессионального образования

«Уральский федеральный университет имени первого Президента России Б.Н.Ельцина

Курсовая Работа

По маркетинговым исследованиям

«Конкурентноспособности предприятия ЗАО «РТК»»

Руководитель: Одинцова Н.Ф

Студент: Артемова А.В.

Факультет: экономики и менеджмента

Группа: ЭМЗ 333008

№ зачетной книжки:

Екатеринбург

Содержание

Введение

Аналитический раздел предприятия

Общая характеристика предприятия

Анализ основных финансовых показателей ЗАО «РТК»

Анализ маркетинговой стратегии

Анализ конкурентноспособности ЗАО «РТК»

Научно-Исследовательский раздел

Теоритические основы маркетинговой стратегии предприятия

Особенности маркетинговой политики торгового предприятия

Современные тенденции на телекоммуникационном рынке в России

Проектный раздел

Практические аспекты маркетинговой стратегии ЗАО «РТК»

Мероприятия по продвижению услуг

Мероприятия по учету потребиительских предпочтений в деятельности ЗАО «РТК»

Мерроприятия по повышению урровня профессионализма персонала ЗАО «РТК»

Общий экономический эффект от предприятий

Заключение

Список Литературы

Приложения

Введение

Переход к рыночной экономике, развитие конкуренции, появление большого разнообразия организационно – правовых форм предприятий и вовлечение в сферу торговой деятельности значительной части населения обусловили потребность в новых подходах к организации коммерческой деятельности предприятия.

В условиях рынка торговые предприятия устанавливают принципиально новые отношения с партнерами, действуют свойственные рыночной экономике регуляторы, вырабатываются коммерческие принципы, направленные на целенаправленную куплю-продажу товаров.

Эффективная коммерческая деятельность невозможна без учета законов рынка, выявления причинно-следственных связей в коммерческих процессах, теоретических и практических знаний в различных областях: экономике, финансах, коммерческом праве, менеджменте и других сферах деятельности.

Актуальность выбранной темы обусловлена тем, что в условиях современной экономики активно развивающемуся предприятию необходимо правильно организовать свою коммерческую деятельность посредством инструментов, которые в самые короткие сроки смогут оптимизировать его деятельность.

Целью работы является изучение деятельности ЗАО "Русская Телефонная Компания", разработка мероприятий по совершенствованию деятельности предприятия на основе маркетинга. В настоящее время эти товары очень востребованы потребителями, но на рынке большая конкуренция, которая заставляет компании искать новые пути повышения эффективности деятельности.

В соответствии с поставленной целью, основными задачами работы являются:

- рассмотреть теоретические основы управления финансовой деятельностью ЗАО "РТК";

- исследовать финансовые показатели деятельности компании;

- провести анализ маркетинговой деятельности компании;

- провести оценку конкурентоспособности компании;

- рассмотреть теоретические основы маркетинговой стратегии предприятия;

- на основании проведенного исследования разработать пути улучшения маркетинговой стратегии предприятия.

Объектом исследования является – деятельность ЗАО "Русская Телефонная Компания".

Предмет исследования – система экономического и финансового анализа деятельности торговой компании, маркетинговые и экономические мероприятия по повышению эффективности деятельности ЗАО "Русская Телефонная Компания".

Методологической и теоретической базой исследования послужили труды ведущих отечественных и зарубежных ученых по вопросам совершенствования деятельности предприятия на основе маркетинга. Изысканиями по теме исследования занимались Синяева И., Синяев В., Земляк С. Маркетинг торговли; Успенский И.В. Интернет как инструмент маркетинга; Шаповалов В. А. Управление маркетингом и маркетинговый анализ; Сарафанова Е.В. Маркетинг; Попова Е.В. Продвижение товаров и услуг; Дейян А. Стимулирование сбыта и реклама на месте продажи и другие.

Аналитический раздел

Общая характеристика предприятия

ЗАО "Русская Телефонная Компания" является обособленной специализированной единицей, основанием которой является профессионально организованный трудовой коллектив, который с помощью его средств производства изготавливает нужную потребителям продукцию. Согласно законодательству РФ организация – самостоятельно хозяйствующий субъект, созданный для производства продукции с целью удовлетворения общественных потребностей и получения прибыли.

ЗАО "Русская Телефонная Компания" является одной из крупнейших розничных сетей в России, насчитывается около 2500 собственных офисов продаж по всей стране. Точкой отсчета истории ЗАО "Русская Телефонная Компания" принято считать 2 марта 2009 года – день, когда генеральным директором компании был назначен Сергей Румянцев, приглашенный вместе с 12 топ – менеджерами из "Связного" для создания и развития розничной сети МТС. По истечению сроков контракта с командой топ – менеджеров, руководство розничной сети МТС было обновлено, а новый генеральный директор был выбран на условиях конкурентного отбора, приняв пост у покидавшего компанию Сергея Румянцева.

ЗАО "Русская Телефонная Компания" 100% дочерняя компания МТС, управляющая много брендовой розничной сетью МТС.

Основными видами деятельности ЗАО "Русская Телефонная Компания" являются: продажа контрактов МТС, продажа сотовых телефонов, портативной техники, модемов и роутеров, мобильного и домашнего интернета, оформление любого товара в кредит и возможность оформления кредитных карт. В 2010 году был запущен интернет магазин: shop.mts.ru.

Дополнительные виды деятельности: оплата услуг любого оператора мобильной связи, ЖКХ, Мосэнерго, МГТС, штрафов ГИБДД, AVON, погашение кредитов через систему "Рапида", денежные переводы "Золотая корона", сервисное обслуживание, гарантийное обслуживание.

Миссия компании: совершенствование и развитие розничной сети, путем привлечения абонентов в салоны за счет конкурентных преимуществ: операторский продукт и высокое качество сервиса. Слоган компании: " ТЫЗНАЕШЬ - ЧТО ТЫМОЖЕШЬ".

В сети магазинов "РТК" реализуются сотовые телефоны и аксессуары к ним, таблица 1.1. Сотовые телефоны представлены в широком ассортименте, который постоянно обновляется и расширяется в зависимости от спроса потребителей. Так же фирма имеет ценовое преимущество в сфере продаж сотовых аксессуаров. Преимуществом, связанным с высоким спросом на аксессуары, можно считать то, что товар имеет высокое качество. Большинство аксессуаров являются отечественного производства, что привлекает потребителя к осуществлению покупки. Высоким спросом пользуются кожаные сумочки и чехлы для сотовых телефонов.

Таблица 1.1 – Прейскурант основных видов товаров

| № | Наименование товара | Цена (руб.) |

| Сотовые телефоны | 900-75000 | |

| Сумочки (кожаные) | ||

| Чехлы (кожаные) | ||

| Чехлы (силиконовые) | ||

| Шнурки | ||

| Брелоки | ||

| Гарнитура | 1300-1800 | |

| Автомобильные зарядные устройства (АЗУ) | ||

| Сетевые зарядные устройства (СЗУ) | ||

| Аккумуляторные батареи | ||

| Дата – кабели | ||

| Карты экспресс оплаты (КЭО) | 50-1000 | |

| Футляры |

Наряду с сотовыми телефонами и аксессуарами к ним, в качестве дополнительных товаров компания предлагает и такую цифровую технику, как:

- DECT – телефоны и рации;

- персональная аудио и фототехника, видеокамеры;

- ноутбуки, портативные телевизоры и DVD – плееры;

- погодные станции, игровые приставки и игры к ним.

- Cпутниковое телевидение

- цифровое телевидение, кабельное телевидение,телевония

В сети магазинов "РТК" реализуются товары непосредственно населению, т.е. физическим лицам, применяя свои специфические способы и методы розничной продажи.

В ЗАО "РТК" существует разграничение функций и ответственности между службами, отдельными исполнителями. Разработаны положения о правах и обязанностях отделов, а также должностные инструкции должностных лиц.

Упорядоченная совокупность служб, управляющих его деятельностью, взаимосвязями и соподчинением – это и есть организационная структура предприятия.

Главным и основным принципом построения структуры управления является организация, закрепление различных функций управления за подразделениями аппарата управления.

В каждом филиале компании ЗАО "РТК" существует свой генеральный директор, в этой компании данная должность звучит так – директор по продажам. Он осуществляет текущее руководство деятельностью предприятия, но не может руководить предприятием в одиночку, поэтому у него есть подчиненный ему функциональный аппарат или заместители, которые помогают директору сделать так, чтобы предприятие развивалось успешно и результативно.

В компании используются такие общепринятые методы управления персоналом, как: административные, экономические и социально-психологические. Управление в ЗАО "РТК" основано на демократическом стиле, который является выражением общих характеристик корпоративной культуры компании. Он подразумевает:

- коллективное участие работников в принятии решений компании;

- четкое взаимодействие между работниками;

- ориентация на выработанную стратегию компании;

- лучшие возможности для проявления личных способностей и творческого потенциала;

- развитие ответственности и самоутверждения исполнителей;

- обеспечение самоконтроля в ходе выполнения заданий.

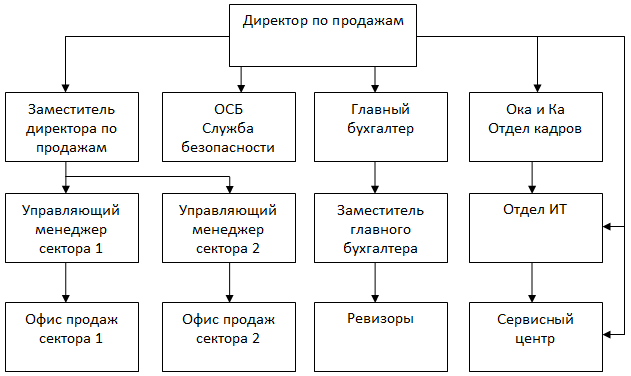

Действующая организационная структура управления представлена в виде схемы (рис. 1.1).

Рисунок 1.1 – Организационная структура предприятия

ЗАО "РТК" использует единые принципы и подходы в работе с персоналом. Взаимоотношения Компании и работников строятся на принципе партнерства, подразумевающем, что у обеих сторон есть определенные обязательства по отношению друг к другу, и они предъявляют друг другу определенные требования.

1.2 Анализ основных финансовых показателей ЗАО "РТК"

Основным показателем эффективности деятельности компании является ее финансовый результат, таблица 1.2.

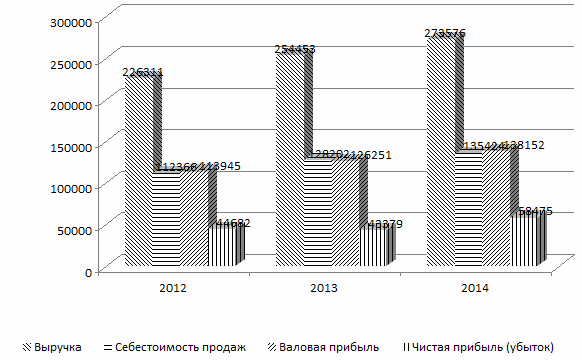

Согласно таблице 1.2 в 2013 г. по сравнению с 2012 г. произошли следующие изменения:

- выручка выросла на 28142 тыс. руб. или на 12,44%;

- себестоимость выросла на 15836 тыс. руб. или 14,09%.

Таблица 1.2 – Динамика финансовых результатов ЗАО "РТК" в 2012-2014 гг., тыс. руб.

| Показатели | 2014 г. | 2015 г. | Изменение 2015 г. к 2014 г. | 2016 г. | Изменение 2016 г. к 2015 г. | ||

| абс. откл. | прирост, % | абс. откл. | прирост, % | ||||

| Выручка | 12,44 | 7,52 | |||||

| Себестоимость продаж | 14,09 | 5,63 | |||||

| Валовая прибыль | 10,80 | 9,43 | |||||

| Коммерческие расходы | 1,75 | -810 | -2,79 | ||||

| Управленческие расходы | 2,35 | -1079 | -4,92 | ||||

| Прибыль (убыток) от продаж | 17,67 | 18,33 | |||||

| Доходы от участия в других организациях | - | - | |||||

| Проценты к получению | 18,72 | 17,30 | |||||

| Проценты к уплате | 404,08 | 43,37 | |||||

| Прочие доходы | -2922 | -62,41 | 187,56 | ||||

| Прочие расходы | 30,63 | -4180 | -22,13 | ||||

| Прибыль (убыток) до налогообложения | -2286 | -4,00 | 33,74 | ||||

| Текущий налог на прибыль | -3054 | -26,23 | 75,32 | ||||

| Чистая прибыль (убыток) | -1303 | -2,92 | 34,80 |

Выявленная тенденция привела к росту валовой прибыли на 12306 тыс. руб. или 10,8%. Однако при этом чистая прибыль предприятия сократилась на 1303 тыс.руб. или 2,92%, что было вызвано в основном ростом процентов к уплате на 7124 тыс.руб. или 404,08%. Наглядно динамика рассматриваемых показателей приведена на диаграмме (рис. 1.2).

В 2014 г. ситуация изменилась. Согласно таблице 1.2 в 2014 г. по сравнению с 2013 г. произошли следующие изменения:

- выручка выросла на 19123 тыс. руб. или на 7,52%;

- себестоимость выросла на 7222 тыс. руб. или 5,63%.

Выявленная тенденция привела к росту валовой прибыли на 11901 тыс. руб. или 9,43%. Ввиду этого чистая прибыль предприятия выросла на 15096 тыс.руб. или 34,80%, что было вызвано в основном сокращением прочих расходов предприятия на 4180 тыс.руб. или 22,13%. Наглядно динамика рассматриваемых показателей так же приведена диаграмме (рис. 1.2).

Рисунок 1.2 – Динамика основных показателей деятельности ЗАО "РТК" в 2012-2014 гг., тыс.руб.

Рассматривая динамику финансовых результатов ЗАО "РТК" необходимо отметить, что в 2014 г. наблюдается положительная тенденция динамики финансовых результатов, что повлияло на значительное увеличение получаемой предприятием чистой прибыли по итогам 2014 г.

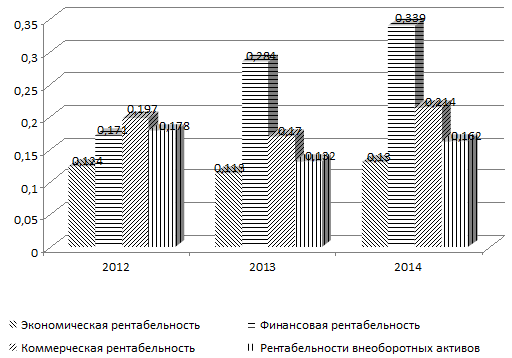

Эффективность коммерческой деятельности предприятия и управления финансовыми результатами необходимо также проанализировать с помощью расчета показателей рентабельности, таблица 1.3.

Согласно таблице 1.3 можно сделать вывод о том, что все показатели рентабельности в 2013 г. сократились. Исключение составляет финансовая рентабельность.

Таблица 1.3 – Показатели эффективности деятельности ЗАО "РТК" в 2014-2016 гг.

| Наименование показателя | 2014 г. | 2015 г. | Изменение 2015 г. к 2014 г. | 2016 г. | Изменение 2016 г. к 2015 г. | ||

| абс. откл. | Прирост | абс. откл. | Прирост | ||||

| Коэффициент экономической рентабельности | 0,124 | 0,113 | -0,011 | -8,63 | 0,130 | 0,017 | 15,06 |

| Коэффициент финансовой рентабельности | 0,171 | 0,284 | 0,113 | 66,15 | 0,339 | 0,055 | 19,19 |

| Коэффициент коммерческой рентабельности | 0,197 | 0,170 | -0,027 | -13,65 | 0,214 | 0,043 | 25,38 |

| Коэффициент рентабельности внеоборотных активов | 0,178 | 0,132 | -0,046 | -25,93 | 0,162 | 0,030 | 22,54 |

В 2016 г. ситуация изменилась – все показатели рентабельности выросли. Причем их значение в 2016 г. превышает уровень 2014 г. Исключение составляет только коэффициент рентабельности внеоборотных активов. Таким образом, можно сделать вывод, что за исследуемый период 2014-2016 гг. показатели рентабельности выросли. Динамика показателей рентабельности наглядно представлена на диаграмме (рис. 1.3).

Рисунок 1.3 – Динамика коэффицентов рентабельности ЗАО "РТК" в 2014-2016 гг.

Наметившаяся тенденция связана с ростом чистой прибыли предприятия в 2016 г., что было выявлено в предыдущем анализе. Рост коэффициентов рентабельности указывает на рост эффективности деятельности предприятия в 2016 г.

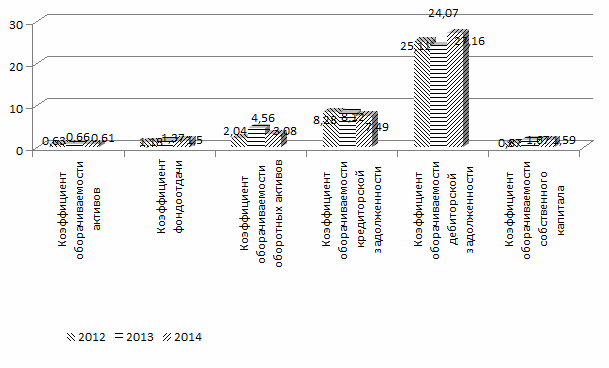

Оценку эффективности деятельности ЗАО "РТК" также проведем с помощью анализа деловой активности предприятия и для этого рассчитаем основные показатели оборачиваемости, таблица 1.4.

Согласно таблице 1.4 коэффициент оборачиваемости активов предприятия в 2015 г. вырос на 5,81% по сравнению с 2014 г. и составил 0,66. В 2016 г. значение данного показателя снизилось по сравнению с 2013 г. на 8,23% до уровня 0,61, что говорит о снижении эффективности использования активов предприятия.

Показатель фондоотдачи в 2015 г. вырос по сравнению с 2014 г. на 16,47% и составил 1,37. В 2014 г. фондоотдача по сравнению с 2015 г. выросла на 9,46% и составила 1,50. Таким образом, на протяжении исследуемого периода наблюдается рост показателя фондоотдачи, т.е. оборот основных средств на протяжении исследуемого периода вырос.

Таблица 1.4 – Показатели деловой активности ЗАО "РТК"

| Наименование показателя | 2014 г. | 2015г. | Изменение 2015 г. к 2014 г. | 2016г | Изменение 2016 г. к 2015 г. | ||

| абс. откл. | при-рост | абс. откл. | при-рост | ||||

| Коэффициент оборачиваемости активов | 0,63 | 0,66 | 0,04 | 5,81 | 0,61 | -0,05 | -8,23 |

| Коэффициент фондоотдачи | 1,18 | 1,37 | 0,20 | 16,87 | 1,50 | 0,13 | 9,46 |

| Коэффициент оборачиваемости оборотных активов | 2,04 | 4,56 | 2,52 | 123,64 | 3,08 | -1,48 | -32,48 |

| Коэффициент оборачиваемости кредиторской задолженности | 8,28 | 8,12 | -0,16 | -1,95 | 7,49 | -0,62 | -7,69 |

| Коэффициент оборачиваемости дебиторской задолженности | 25,11 | 24,07 | -1,04 | -4,13 | 27,16 | 3,09 | 12,83 |

| Коэффициент оборачиваемости собственного капитала | 0,87 | 1,67 | 0,80 | 92,42 | 1,59 | -0,08 | -4,93 |

Коэффициент оборачиваемости оборотных активов в 2015 г. вырос по сравнению с 2014 г. на 123,64%, что указывает на рост эффективности управления оборотными активами и их участия в увеличении доходов предприятия. В 2016 г. значение данного показателя снизилось по сравнению с 2015 г. на 32,48%, т.е. оборот оборотных активов снизился. Однако, значение показателя в 2014 г. выше уровня 2014 г., то есть за период 2014-2016 гг. оборачиваемость оборотных активов и соответственно эффективность деятельности предприятия выросли.

Коэффициент оборачиваемости кредиторской задолженности на протяжении исследуемого периода снижался. Так в 2014 г. значение показателя составляло 8,28, в 2013 г. – 8,12, в 2016 г. – 7,49. Выявленная тенденция говорит о снижении скорости оборота по данной задолженности и указывает на то, что предприятие отдает предпочтение в финансировании своей деятельности за счет бесплатных кредитных ресурсов.

Коэффициент оборачиваемости дебиторской задолженности на протяжении исследуемого периода вырос с 25,11 в 2014 г. до 27,16 в 2016 г. Следовательно, скорость оборота по данному виду задолженности выросла, что указывает на сокращение дебиторской задолженности предприятия и рост эффективности работы предприятия по ее взысканию.

Коэффициент оборачиваемости собственного капитала по итогам 2015 г. составил 1,67, что выше уровня 2014 г. В 2016 г. наблюдается небольшое снижение показателя до уровня 1,59, т.е. оборот собственного капитала за рассматриваемый период сократился. Однако негативной тенденцией является то, что она была достигнута за счет сокращения размеров собственного капитала, а не увеличения выручки.

Наглядно динамика показателей деловой активности предприятия представлена на диаграмме (рис. 1.4).

Рисунок 1.4 – Динамика коэффиицентов деловой активности ЗАО "РТК" в 2014-2016 гг.

Согласно рисунку 1.4 и данным таблицы 1.4 можно сделать вывод об улучшении показателей оборачиваемости предприятия и, следовательно, о росте его деловой активности в 2014-2016 гг.

Проведем анализ ликвидности баланса предприятия, таблица 1.5. Данные полученные в таблице 1.5 сравниваем с условием абсолютной ликвидности баланса (А1≥П1; А2≥П2; А3≥П3; А4≤П4). При этом учитываем, что необходимым условием абсолютной ликвидности баланса является выполнение первых трех неравенств, четвертое неравенство носит так называемый балансирующий характер: его выполнение свидетельствует о наличии у предприятия собственных оборотных средств.

Таблица 1.5 – Анализ ликвидности баланса ЗАО "РТК" в 2014-2016 гг., тыс.руб.

| Актив | 2012г. | 2013г. | 2014г. | Пассив | 2012г. | 2013г. | 2014г. | |

| А1 | П1 | |||||||

| А2 | П2 | |||||||

| А3 | П3 | |||||||

| А4 | П4 | |||||||

| Баланс | Баланс | |||||||

| Расчет | Сопоставление | Норма | Условие | |||||

| А1-П1 | -307 | А1≥П1 | А1>П1 | А1<П1 | А1>П2 | |||

| А2-П2 | -9402 | -45137 | -62738 | А2≥П2 | А2<П2 | А2<П2 | А2<П3 | |

| А3-П3 | -39184 | -130345 | -155995 | А3≥П3 | А3<П3 | А3<П3 | А3<П4 | |

| А4-П4 | -10504 | А4≤П4 | А4<П4 | А4>П4 | А4>П5 |

Согласно таблице 1.5 в 2014 г. ликвидность баланса ЗАО "РТК" отличалась от абсолютной – не выполнялось второе и третье условие абсолютной ликвидности, т.е. предприятие способно было покрывать только текущие пассивы. В 2015 г. ситуация ухудшается и ЗАО "РТК" уже не может покрыть и текущие пассивы, а баланс предприятия является абсолютно не ликвидным (не выполняются все условия). В 2016 г. ситуация несколько улучшается до уровня 2014 г. В целом можно сделать вывод о наличии проблем с платежеспособностью у предприятия.

Для более глубокого анализа платежеспособности предприятия рассчитываем коэффициенты ликвидности, таблица 1.6.

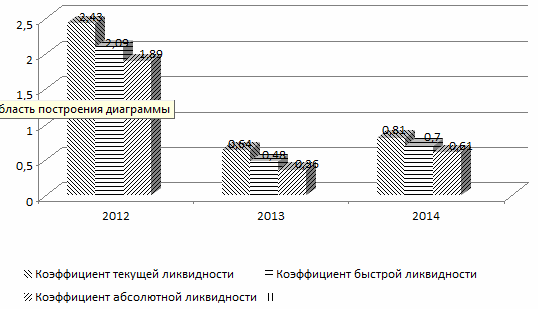

Анализируя данные таблицы 1.6 делаем следующие выводы:

- коэффициент текущей ликвидности в 2014 г. превышал рекомендованное значение, т.е. у компании было достаточно средств для погашения краткосрочных обязательств. В 2015-2016 г. значение показателя сократилось по сравнению с 2014 г. до 0,64 и 0,81 соответственно, что ниже рекомендованного значение. Сокращение данного показателя сигнализирует о снижении оборачиваемости запасов и росте дебиторской задолженности.

Таблица 1.6 – Анализ динамики коэффициентов ликвидности и платежеспособности ЗАО "РТК" в 2014-2016 гг.

| Показатель | Рек. знач. | 2014 г. | 2015 г. | Изменение 2015 г. к 2014 г. | 2016г. | Изменение 2016 г. к 2015 г. | ||

| абс. откл. | при-рост | абс. откл. | при-рост | |||||

| Коэффициент текущей ликвидности | 1-2 | 2,43 | 0,64 | -1,78 | -73,58 | 0,81 | 0,17 | 26,80 |

| Коэффициент быстрой ликвидности | 0,8-1,5 | 2,09 | 0,48 | -1,61 | -77,08 | 0,70 | 0,22 | 46,67 |

| Коэффициент абсолютной ликвидности | >0,2 | 1,89 | 0,36 | -1,53 | -81,12 | 0,61 | 0,25 | 70,77 |

- коэффициент быстрой ликвидности в 2014 гг. соответствовал рекомендованному значению, т.е. компания стремилась к достаточности средств, необходимых для погашения краткосрочных обязательств. В 2015-2016 гг. значение показателя сократилось по сравнению с уровнем 2014 г. до 0,48 и 0,70 соответственно, что ниже рекомендованного уровня (0,8-1,5), следовательно, у предприятия на данный момент нет средств для погашения краткосрочных обязательств.

- коэффициент абсолютной ликвидности в 2014-2016 гг. соответствовал нормативному значению, т.е. все краткосрочные долговые обязательства могли быть покрыты за счет денежных средств и краткосрочных финансовых вложений. Однако значение показателя на протяжении рассматриваемого периода снижается, т.е. степень обеспеченности текущих обязательств денежными средствами их эквивалентами сокращается. Динамика показателей ликвидности представлена на диаграмме (рис. 1.5).

Рисунок 1.5 – Динамика коэффициентов ликвидности ЗАО "РТК" в 2012-2014 гг.

Согласно рисунку 1.5 можно отчетливо увидеть динамику снижения всех показателей ликвидности ЗАО "РТК". Значения и динамика коэффициентов ликвидности свидетельствуют о снижении его платежеспособности в 2015-2016 гг., что негативно сказывается на финансовом состоянии предприятия. Ввиду этого возникает необходимость оценки финансовой устойчивости предприятия.

Проведем расчет показателей, необходимых для оценки типа финансовой устойчивости, таблица 1.7.

Таблица 1.7 – Оценка типа финансовой ситуации на ЗАО "РТК" в 2014-2016 гг.

| Показатели | Условное обозначение, расчетная формула | Значение, | ||

| 2014 г. | 2015 г. | 2016 г. | ||

| Стоимость запасов | З | |||

| Собственные оборотные средства | СОС=СК-ВА | -175789 | -188674 | |

| Стоимость собственных и долгосрочных заемных средств | СОС+ДП | -31260 | -20476 | |

| Стоимость собственных, долгосрочных средств и краткосрочных заемных средств | СОС+ДП+КП | |||

| Излишек (+) или недостаток (-) собственных оборотных средств | ФС= СОС–З | -177319 | -190542 | |

| Излишек (+) или недостаток (-) собст-венных и долгосрочных заемных источ-ников формирования запасов и затрат | ФД=(СОС+ДП)–З | -32790 | -22344 | |

| Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат | ФО=(СОС+ДП +КП)-З | |||

| Ситуация | ФС>0 | ФС<0 | ФС<0 | |

| ФД>0 | ФД<0 | ФД<0 | ||

| ФО>0 | ФО>0 | ФО>0 |

Результаты расчетов показали, что в 2014 г. финансовое состояние ЗАО "РТК" является устойчивым, следовательно, у предприятия достаточно собственных и заемных средств. В 2015-2016 гг. ситуация изменилась и предприятие не имело достаточного размера собственных и долгосрочных заемных средств для покрытия своих обязательств. Только вложив все свои пассивы предприятие смогло бы рассчитаться по счетам.

Более подробно оценить финансовую устойчивость позволяет анализ коэффициентов финансовой устойчивости, таблица 1.8. Так как они характеризуют независимость по каждому элементу активов предприятия и по имуществу в целом, дают возможность измерить, достаточно ли устойчива компания в финансовом отношении.

Таблица 1.8 – Коэффициенты финансовой устойчивости ЗАО "РТК" в 2014-2016 гг.

| Наименование показателя | 2014 г. | 2015 г. | Изменение 2015 г. к 2014 г. | 2016 г. | Изменение 2016 г. к 2015 г. | ||

| абс. откл. | прирост | абс. откл. | прирост | ||||

| Коэффициент концентрации собственного капитала | 0,722 | 0,397 | -0,325 | -45,01 | 0,383 | -0,014 | -3,47 |

| Коэффициент концентрации заемного капитала | 0,278 | 0,603 | 0,325 | 116,9 | 0,617 | 0,014 | 2,28 |

| Коэффициент финансовой зависимости | 1,385 | 2,519 | 1,134 | 81,85 | 2,609 | 0,09 | 3,59 |

| Коэффициент маневренности собственного капитала | 0,04 | -1,153 | -1,193 | -2964,1 | -1,094 | 0,059 | -5,1 |

| Коэффициент структуры долгосрочных вложений | 0,219 | 0,44 | 0,222 | 101,49 | 0,466 | 0,025 | 5,79 |

| Коэффициент долгосрочного привлечения заемных средств | 0,173 | 0,487 | 0,313 | 180,69 | 0,494 | 0,007 | 1,47 |

| Коэффициент структуры заемного капитала | 0,545 | 0,624 | 0,079 | 14,58 | 0,606 | -0,018 | -2,89 |

| Коэффициент соотношения собственных и заемных средств | 0,385 | 1,519 | 1,134 | 294,43 | 1,609 | 0,09 | 5,96 |

| Коэффициент обеспеченности собственными источниками финансирования | 0,029 | -0,458 | -0,487 | -1675 | -0,419 | 0,038 | -8,39 |

| Коэффициент финансовой устойчивости | 0,873 | 0,773 | -0,1 | -11,46 | 0,757 | -0,016 | -2,11 |

Согласно таблице 1.8 коэффициент концентрации собственного капитала на протяжении исследуемого периода сократился с 0,722 в 2014 г. до 0,383 в 2016 г. Значение данного коэффициента в 2015-2016 гг. не соответствует нормативу и показывает, что только соответственно 39,7% и 38,3% деятельности предприятия финансировалось за счет собственных средств. Данные обстоятельства отрицательно влияют на платежеспособность предприятия. Коэффициент концентрации заемного капитала соответственно вырос с 0,278 в 2012 г. до 0,617 в 2014 г., что выше верхней границы нормативного значения (0,5).

Коэффициент финансовой зависимости на протяжении рассматриваемого периода вырос с 1,385 в 2012 г. до 2,609 в 2016 г. Значение показателя в 2015-2016 гг. выше рекомендованного значения. Выявленная тенденция говорит о сокращении доли собственных средств вкладываемых в деятельность предприятия.

Коэффициент маневренности собственного капитала в 2014-2016 гг. не соответствовал установленной норме (выше 0,1) и в 2015-2016 гг. значение показателя является отрицательным. Выявленная тенденция указывает на сокращение размера собственного капитала вложенного в оборотные активы, т.е. снижается мобильность собственных средств. Соответственно коэффициент структуры долгосрочных вложений за исследуемый период вырос с 0,219 в 2014 г. до 0,466 в 2016 г.

Коэффициент долгосрочного привлечения заемных средств также вырос с 0,173 в 2014 г. до 0,494 в 2016 г. Выявленная тенденция указывает на то, что всего лишь 5% внеоборотных активов финансируется за счет привлеченных средств. Коэффициент структуры заемного капитала вырос с 0,545 в 2014 г. до 0,606 в 2016 г. и говорит о том, что финансирование деятельности предприятия происходит в основном за счет привлечения долгосрочных кредитов, которые используются для финансирования оборотных активов.

Коэффициент соотношения собственных и заемных средств за рассматриваемый период вырос с 0,385 в 2014 г. до 1,609 в 2016 г. Значение показателя в 2015-2016 гг. не соответствует нормативному значению (менее 1), что подтверждает вывод о том, что финансирование деятельности предприятия производится в основном за счет заемного капитала, доля которого в общем объеме финансирования растет.

Коэффициент обеспеченности собственными источниками финансирования на протяжении всего исследуемого периода не соответствует установленной норме и показывает, что оборотные активы в основном финансируются за счет заемных средств. Несмотря на выявленные тенденции коэффициент финансовой устойчивости находится на удовлетворительном уровне – значение показателя выше нормативного на протяжении всего рассматриваемого периода.

В целом можно судить о снижении финансовой устойчивости ЗАО "РТК", что обусловлено перенесением приоритета в финансировании деятельности предприятия на использование заемного капитала. Увеличение финансирования деятельности предприятия за счет заемного капитала приводит к сокращению его платежеспособности и отрицательно влияет на финансовую устойчивость компании. Проведем оценку финансовых результатов деятельности офиса ЗАО "РТК" в г. Екатеринбург, таблица 1.9.

Таблица 1.9 – Анализ финансовых результатов офиса ЗАО "РТК" в г. Екатеринбург в 2014-2016 гг.

| Показатели | 2014г., тыс. руб. | В % к товаро-обороту | 2015 г., тыс. руб. | В % к товаро-обороту | 2016 г., тыс. руб. | В % к товаро-обороту |

| Товарооборот | 6315,87 | 100,00 | 7450,96 | 100,00 | 9655,60 | 100,00 |

| Себестоимость проданной продукции | 3430,17 | 54,31 | 4058,91 | 54,47 | 5279,20 | 54,68 |

| Валовой доход | 2885,70 | 45,69 | 3392,05 | 45,53 | 4376,40 | 45,32 |

| Прибыль от реализации | 1260,07 | 19,95 | 1497,64 | 20,10 | 1926,29 | 19,95 |

| Прибыль до налогообложения | 1254,36 | 19,86 | 1490,12 | 20,00 | 1916,78 | 19,85 |

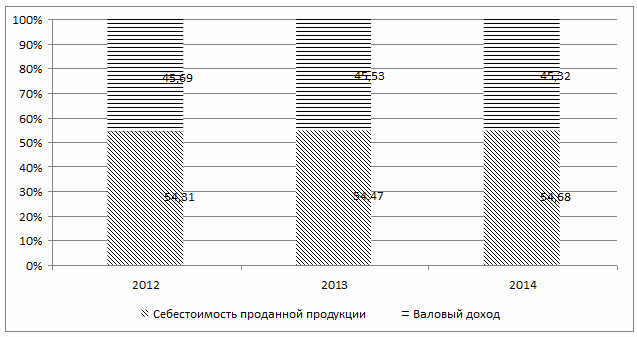

Согласно таблице 1.9, товарооборот офиса ЗАО "РТК" в г. Екатеринбург вырос с 6,3 млн. руб. в 2014 г. до 9,65 млн.руб. в 2016 г. Начиная с 2014 г. доля затрат в общем товарообороте предприятия выросла с 54,31 до 54,68%. Однако маржа предприятия на протяжении всего рассматриваемого периода превышает 45%, что является очень хорошим результатом и характеризует деятельность как эффективную, т.к. предприятие удерживает рентабельность продаж на уровне 20%. Наглядно структура товарооборота представлена на диаграмме (рис. 1.6).

Согласно рисунку 1.6 структура товарооборота офиса ЗАО "РТК" в г.Ковров на протяжении всего анализируемого периода была достаточно стабильной и состояла на 54% из себестоимости проданной продукции и на 45% из валового дохода.

Рисунок 1.6 – Динамика структуры товарооборота офиса ЗАО "РТК" в г. Екатеринбург, %

Представим анализ динамики товарооборота офиса ЗАО "РТК" в г. Екатеринбург по кварталам, таблицу 1.10.

Таблица 1.10 – Развитие товарооборота офиса ЗАО "РТК" в г.Ковров в 2014-2016 гг. по кварталам в действующих ценах, тыс. руб.

| Квар-тал | 2014 г. | 2015 г. | 2016 г. | Отклонение | Темп роста, % | ||

| 2015 г. от 2014 г. | 2016г. от 2015 г. | 2015 г. к 2014 г. | 2016 г. к 2015 г. | ||||

| 1431,95 | 1702,84 | 2106,16 | 270,89 | 403,32 | 118,92 | 123,69 | |

| 1506,93 | 1813,84 | 2298,20 | 306,91 | 484,36 | 120,37 | 126,70 | |

| 1597,46 | 1964,48 | 2538,28 | 367,02 | 573,80 | 122,98 | 129,21 | |

| 1779,53 | 1969,80 | 2713,00 | 190,27 | 743,20 | 110,69 | 137,73 | |

| Итого | 6315,87 | 7450,96 | 9655,60 | 1135,09 | 2204,64 | 117,97 | 129,59 |

Согласно таблице 1.10 в течение всего 2015 г. по сравнению с 2014 г. отмечается последовательное увеличение товарооборота по кварталам. При этом наибольший темп роста отмечается в 3 квартале – на 122,98%, а наименьший – в 4 квартале – на 110,69%. Анализ изменения суммы товарооборота по кварталам 2016 г. свидетельствует о том, что наибольшее отклонение товарооборота по сумме отмечается в 4-м квартале – 743,20 тыс. руб., а наименьшее – в 1-м квартале – 403,32 тыс. руб. Темпы роста товарооборота распределяются также: наибольший темп роста отмечается в 4-м квартале – 137,73%, а наименьший – в 1-м квартале – 123,69%. Причиной неравномерного развития товарооборота по кварталам можно назвать сезонность покупательского спроса, так например продажи телефонов и планшетов массово увеличиваются перед новым годом или 23 февраля.

1.3 Анализ маркетинговой стратегии ЗАО "РТК"

Широта ассортимента продаваемых товаров является важным конкурентным преимуществом. Для выявления отношения потребителей к имеющемуся ассортименту в ЗАО "РТК" было проведено исследование путем опроса 233 клиентов методом простой выборки среди покупателей салона продаж ЗАО "РТК" г. Екатеринбург. Структура ответов представлена в виде диаграммы (рис. 1.7).

У