Основными целями организации управления рисками в ПАО «Сбербанк России» являются:

1) обеспечение устойчивого развития Банка и организаций-участников группы

2) обеспечение и защита интересов акционеров, участников, кредиторов, клиентов группы и иных лиц, с учетом того, что указанные лица заинтересованы в продолжении устойчивой деятельности группы, чтобы принимаемые группой риски не создавали угрозы для существования группы и ее участников;

3) усиление конкурентных преимуществ Банка

Процесс управления рисками затрагивает каждого сотрудника организаций- участников Группы. Принятие решений о проведении любой операции производится только после всестороннего анализа рисков на уровне организаций-участников Группы, возникающих в результате такой операции. Сотрудники организаций-участников Группы, совершающие операции, подверженные рискам, осведомлены о риске операций и осуществляют идентификацию, анализ и оценку рисков перед совершением операций. В организациях-участниках Группы действуют нормативные документы, регламентирующие порядок совершения всех операций, подверженных рискам. [15]

Разделение полномочий.

В организациях-участниках Группы реализованы управленческие структуры, в которых отсутствует конфликт интересов: на уровне организационной структуры разделены подразделения и сотрудники, на которых возложены обязанности по проведению операций, подверженных рискам, учету этих операций, управлению и контролю за рисками

Контроль за уровнем риска.

Руководство Банка, коллегиальные органы Банка на регулярной основе получают информацию об уровне принятых Группой рисков и фактах нарушений установленных процедур управления рисками, лимитов и ограничений. На уровне Группы, а также на уровне каждой организации-участника Группы функционирует система внутреннего контроля, позволяющая осуществлять эффективный контроль за функционированием системы управления рисками каждой организации- участника Группы и Группы в целом.

Для банка самой главной угрозой является кредитный риск и поэтому руководство ПАО «Сбербанк России» разработала уникальный метод оценки кредитного риска, который называется «VAR»

Value-at-Risk — это выраженная в базовой валюте оценка величины убытков, которую с заданной вероятность (доверительной вероятностью) не превысят потери портфеля в течение заданного периода времени:

P{〖Loss〗_p<VaR}=p,

где  — величина убытков по портфелю,

— величина убытков по портфелю,

— заданный доверительный уровень.

— заданный доверительный уровень.

Основными элементами при вычислении значения VaR являются доверительный уровень и длина временного интервала, на который рассчитывается данный показатель. Доверительный уровень выбирается согласно отношению к риску или регламентируется регулирующими органами. В качестве временного горизонта очень часто используется период времени, в продолжение которого кредитный портфель не подвергался существенным изменениям. [16]

Для того чтобы получить количественную оценку кредитного риска требуется построить эмпирическую функцию распределения потерь по рассматриваемому кредитному портфелю и рассчитать значение VaR как квантиль требуемого порядка. В настоящее время выделяют три наиболее распространенных и используемых на практике метода расчета VaR: аналитический метод, метод исторического моделирования и метод статистических испытаний Монте-Карло.

На основании методологии VaR понятие кредитного риска можно представить как максимально возможные убытки по анализируемому кредитному портфелю для заданного уровня доверительной вероятности. Максимальные убытки подразделяют на ожидаемые (Expected Loss,  ) потери и неожиданные (Unexpected Loss,

) потери и неожиданные (Unexpected Loss,  ) потери по портфелю

) потери по портфелю

Рис. 1 Распределение потерь по кредитному портфелю

Ожидаемые потери отражают средний уровень кредитных потерь, которые связанны с неисполнением заемщиков своих обязательств, установленных договором. Неожиданные потери можно представить в виде отклонения потерь от их среднего предсказанного значения. Вычисление уровня ожидаемых и неожиданных потерь является главной задачей при оценке кредитного риска портфеля.[17]

Ожидаемые потери (Expected Loss)– это математическое ожидание потерь в случае невыполнения контрагентом установленных договором обязательств. Расчет ожидаемых потерь по каждому заемщику в кредитном портфеле осуществляется по следующей формуле:

где

(probability of default)— вероятность наступления дефолта i-го заемщика, то есть вероятность того, что контрагент не исполнит все условия кредитного договора в оговоренные и установленные сроки.

(probability of default)— вероятность наступления дефолта i-го заемщика, то есть вероятность того, что контрагент не исполнит все условия кредитного договора в оговоренные и установленные сроки.

(credit exposure)— стоимость подверженных риску активов в момент наступления дефолта.

(credit exposure)— стоимость подверженных риску активов в момент наступления дефолта.

(recovery rate)— уровень возмещения потерь, то есть доля задолженности, которую удается вернуть в случае дефолта заемщика путем исполнения гарантий, реализации залога и др.

(recovery rate)— уровень возмещения потерь, то есть доля задолженности, которую удается вернуть в случае дефолта заемщика путем исполнения гарантий, реализации залога и др.

Главной задачей в определении уровня ожидаемых потерь является оценка вероятности дефолта каждого заемщика. Эта проблема нашла свое отражение во множестве исследований, основанных на моделях дискриминантного анализа, логит- и пробит-моделях, нейронных сетях, рейтинговых системах и т.д. Можно выделить два этапа оценивания  .

.

На начальном этапе, основываясь на собранной статистической информации по различным кредитным операциям банка, производится анализ факторов, влияющих на вероятность того, что заемщик кредит не возвратит. В таком случае, инструментом исследования на данном этапе является регрессионный анализ. После этого строится логит-модель зависимости дефолтности каждого заемщика от имеющихся в наличии характеристик заемщика на базе данных по дефолтности заемщиков конкретного коммерческого банка. На втором этапе проводится выбор метода, при использовании которого будет проведена оцененка вероятности дефолта каждого заемщика.[18]

Неожиданные потери (Unexpacted Loss)представляют собой отклонение от величины средних ожидаемых потерь и определяют уровень кредитного риска портфеля. Вычисление неожиданных потерь осуществляется по формуле:

Для расчета VaR в соответствии с рекомендациями Бaзельского комитета по банковскому надзору обычно выбирается уровень надежности, равный 99%. Временной горизонт вычисления VaR для кредитных портфелей, в основном, принимается равным одному году. Распределение убытков по кредитному портфелю нельзя отнести к какому-то известному классу распределений. Потери по кредитному портфелю никак не могут превышать 100%, а их распределение может привести к более «тяжелым хвостам», чем дает нормальное распределение.

Если требуется оценить вероятность наступления дефолта отдельного заемщика  то необходимо, прежде всего, выделить основные характеристики заемщиков, оказывающие непосредственное влияние на неспособность клиента-заемщика выполнить свои обязательства. Специфика данных, влияющих на указанную переменную, требуют применения логит-модели. Логит-модель позволяет лучшим образом отразить связь различных факторов риска и дефолтов, принимающих бинарные значения 0 или 1.

то необходимо, прежде всего, выделить основные характеристики заемщиков, оказывающие непосредственное влияние на неспособность клиента-заемщика выполнить свои обязательства. Специфика данных, влияющих на указанную переменную, требуют применения логит-модели. Логит-модель позволяет лучшим образом отразить связь различных факторов риска и дефолтов, принимающих бинарные значения 0 или 1.

где i— номер взятого заемщика (i= 1,…, n),

— неизвестные коэффициенты;

— неизвестные коэффициенты;

— случайнаявеличина,

— случайнаявеличина,

— логит-функция.

— логит-функция.

В качестве результирующего параметра y используется бинарная переменная, которая отражает факт наступления дефолта i-ого заемщика. Переменная y может принимать следующие значения:

Согласно опубликованным исследованиям, основными финансовыми показателями, используемыми при построении моделей предсказания дефолта, являются:

•  — коэффициент финансового состояния и устойчивости компаний-заемщиков. Характеризует долю средств, которую предприятие-заемщик может использовать длительное время в своей деятельности.

— коэффициент финансового состояния и устойчивости компаний-заемщиков. Характеризует долю средств, которую предприятие-заемщик может использовать длительное время в своей деятельности.

Значение переменной  рассчитывается в виде отношения суммы собственного капитала и всех долгосрочных пассивов к общей стоимости активов компании: [19]

рассчитывается в виде отношения суммы собственного капитала и всех долгосрочных пассивов к общей стоимости активов компании: [19]

•  — коэффициент прибыльности продаж заемщиков. Отражает рентабельность компании-заемщика на единицу реализованной продукции.

— коэффициент прибыльности продаж заемщиков. Отражает рентабельность компании-заемщика на единицу реализованной продукции.

Расчет данного коэффициента можно представить как соотношение прибыли от продаж к общему объему выручки компании:

•

— коэффициент рентабельности активов заемщиков. Характеризует способность заемщика эффективно и целенаправленно использовать свои активы с целью получения прибыли.

— коэффициент рентабельности активов заемщиков. Характеризует способность заемщика эффективно и целенаправленно использовать свои активы с целью получения прибыли.

Значение переменной рассчитывается по формуле:

•

— коэффициент доходности собственного капитала компании-заемщика. Оценивает эффективность использования капитала и показывает, сколько чистой прибыли имеет компания с рубля, авансированного в капитал.

— коэффициент доходности собственного капитала компании-заемщика. Оценивает эффективность использования капитала и показывает, сколько чистой прибыли имеет компания с рубля, авансированного в капитал.

Формула для расчета имеет следующий вид:

•

— натуральный логарифм годовой выручки заемщика.

— натуральный логарифм годовой выручки заемщика.

Данный показатель отражает размер компании и рассчитывается по формуле

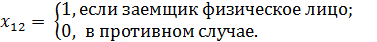

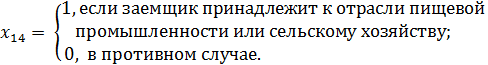

Качественные же характеристики заемщиков, например, отраслевая принадлежность и присвоенный банком кредитный рейтинг, лучше всего моделировать с помощью «фиктивных переменных» (dummy variables):

Переменные группы риска заемщиков:

•

•

•

•

•

Переменная, характеризующая кредитную историю заемщика:

•

Переменные, характеризующие отраслевую принадлежность:

•

•

•

•

•

•

•

•

•

•

•

•

•

•

В результате расчета получаем оценки вероятности дефолта каждой компании-заемщика. Аналогичный алгоритм использовался в работе С.В. Ивлиева «Исследование кредитного риска методом Монте-Карло» [18, с. 56-84] и книге G. Loffler, Р. Рosch «Сredit Risk Мodelling Using Еxcel and VВФ» [37, с. 178-189].

Для того чтобы произвести оценку уровня неожиданных потерь по портфелю, требуется вычислить VaR. Воспользуемся алгоритмом оценки кредитного риска портфеля с помощью методологии Монте-Карло. Алгоритм моделирования содержит в себе следующие шаги:

Для начала, рассмотрим всех заемщиков, обладающих рейтингом А:

1) Для каждого заемщика i класса A генерируются равномерно распределенные на интервале случайные величины от 0 до 1:  , i. = 1,...,

, i. = 1,...,  , где

, где  — количество заемщиков с рейтингом A в кредитном портфеле банка, k — количество повторений шагов алгоритма, k = 1, ….,10000.

— количество заемщиков с рейтингом A в кредитном портфеле банка, k — количество повторений шагов алгоритма, k = 1, ….,10000.

2) На основе полученных результатов зависимости дефолтности заемщика от присвоенного ему рейтинга, рассчитывается уровень убытков по каждому i-ому заемщику, принадлежащему группе A. Наступлением дефолта в модели является превышение сгенерированной случайной величиной вероятности, дополняющей до 1 вероятность дефолта соответствующей группы рейтинга:

где

— уровень убытков по i -му заемщику,

— уровень убытков по i -му заемщику,

— сумма задолженности i -го заемщика из группы А,

— сумма задолженности i -го заемщика из группы А,

Р (D)A — оценка вероятности дефолта заемщиков с рейтингом А.

3) Рассчитываются совокупные убытки по заемщикам группы А путем суммирования потерь по каждому клиенту из данной группы:

4) Подобная процедура проводится для заемщиков с присвоенными остальными рейтингами В, C, D и Е, и вычисляется совокупный уровень потерь по кредитному портфелю  :

:

5) Первые четыре шага алгоритма 1–4 повторяются большое количество раз r (k = 10 000), и по выборке  строится эмпирическая функция распределения потерь по кредитному портфелю.

строится эмпирическая функция распределения потерь по кредитному портфелю.

Эмпирическая функция распределения позволяет наиболее точно оценить кредитный риск портфеля на основе методологии Vаlue-аt-Risk.[20]

Ожидаемые потери, как правило, оказывают прямое влияние на прибыль и рентабельность банка от предоставляемого им кредитного продукта, поскольку по каждому кредиту требуется отчислять резервную сумму в размере не менее  в специальный предусмотренный резервный фонд. Оцененное значение величины ожидаемых потерь (

в специальный предусмотренный резервный фонд. Оцененное значение величины ожидаемых потерь ( ) показывает, в каких масштабах и объемах банку необходимо формировать резервы на возможные потери по выданным ссудам. Величина неожиданных потерь или Сredit VаR находит собственный уровень надежности как кредитного портфеля, так и банка в целом. Собственный уровень надежности определяют соответствием капитала банка возможным неожидаемым потерям. Главная функция банковского капитала выражается в защите банка от банкротства, он выступает своеобразной «подушкой безопасности», которая предоставляет вкладчикам и кредиторам возможность возместить свои средства даже в случаях возникновения крупных непредвиденных потерь убытков.

) показывает, в каких масштабах и объемах банку необходимо формировать резервы на возможные потери по выданным ссудам. Величина неожиданных потерь или Сredit VаR находит собственный уровень надежности как кредитного портфеля, так и банка в целом. Собственный уровень надежности определяют соответствием капитала банка возможным неожидаемым потерям. Главная функция банковского капитала выражается в защите банка от банкротства, он выступает своеобразной «подушкой безопасности», которая предоставляет вкладчикам и кредиторам возможность возместить свои средства даже в случаях возникновения крупных непредвиденных потерь убытков.

ЗАКЛЮЧЕНИЕ

Управление рисками, анализ и оценка вероятности риска является трудоемкой и длительной работой. Ошибки в этой работе могут дорого обходиться как самой организации, так и ее сотрудникам. Риск менеджмент - это структурированный процесс, задача которого - предложить и внедрить изменения в соответствии с техническими и экономическими возможностями организации. Процесс Анализа и оценки риска должен быть последовательным и усиливаться либо ослабевать в зависимости от потребностей и результатов. Любому предприятию, которое не хочет внезапно разориться, необходим комплекс мер по снижению вероятности наступления случайных негативных событий и их последствий. Без определения задач риск-менеджмента, параметров анализируемой генеральной выборки, самих требований к информационному пространству риск-менеджмента, характеристик разрабатываемых решений на предприятии невозможно создать дееспособную структуру управления рисками в условиях инновационного проекта, связанного с повышенной рискованностью. Эти базисные определения должны являться неизменным остовом структуры риск-менеджмента, на базе которого может быть выстроена любая гибкая структура управления рисками. Также надо сказать, что хотим мы того или не хотим, но, осуществляя предпринимательскую деятельность (особенно на стадии ее освоения), нам придется иметь дело с неопределенностью и повышенным риском. Задача подлинного предпринимателя, хозяйственника нового типа состоит не в том, чтобы искать дело с заведомо предвидимым результатом, дело без риска. Надо не избегать неизбежного риска, а предвидеть его, стремясь снизить до возможно более низкого уровня.

Проблема рисков уже достаточно давно обсуждается в зарубежной и отечественной экономической литературе. Более того, некоторые крупные предприятия (в основном это крупные банковские или финансово-инвестиционные структуры) обзаводятся специальными подразделениями, состоящими из менеджеров по управлению рисками.