РОССИЙСКОЙ ФЕДЕРАЦИИ»

Кафедра «Банки и банковский менеджмент»

курсовая РАБОТА ПО ДИСЦИПЛИНЕ «БАНКОВСКОЕ ДЕЛО»

на тему:

Методы управления активами и пассивами коммерческого банка

Выполнил:

Студент группы_ЗБ2-ЭФ2-7С_

Новичкова Марина Петровна

____________________________

(Подпись)

Руководитель:

к.э.н., доцент Миловская Л.В.

_______________________

(Подпись)

Москва 2016

Содержание

Введение…………………………………...………………………………………3

1. Теоретические основы управления активами и пассивами коммерческого банка……………………………………………………………………………….5

1.1. Понятие и сущность активных и пассивных операций банка……..………5

1.2. Методы управления активами и пассивами банка…………………...……8

2. Анализ активных и пассивных операций ПАО «Сбербанка России»…….14

2.1. Общий анализ финансовой деятельности ПАО «Сбербанк России»……14

2.2. Анализ кредитного портфеля ПАО «Сбербанк России»……..…………..19

2.3. Анализ депозитной деятельности ПАО «Сбербанк России»……...……..23

Заключение…………………………………………………………………….…25

Список использованной литературы……………………………...……………27

Введение

В сложившихся экономических условиях в России особое значение приобретает проблема совершенствования механизма функционирования банковского сектора.

Рост масштабов и усложнение деятельности коммерческих банков, функционирующих в условиях нестабильной внешней среды, обусловливает повышение требований к качеству управления данными предприятиями. При этом актуальной становится проблема эффективного управления активными и пассивными операциями российских коммерческих банков.

Основные проблемы процесса управления банковскими операциями связаны с неопределенностью (которая является неотъемлемой частью процесса менеджмента и обусловлена главным образом человеческим фактором) и недостаточной надежностью информации о состоянии внутренней и внешней среды (что порождает различные альтернативные варианты, определяющие оптимальные решения задачи эффективного управления банковскими активами и способами к их размещению).

Важная роль в экономических преобразованиях отведена банкам, которые регулируют денежный оборот страны, аккумулируют денежные ресурсы и перераспределяют их. Одновременно банки владеют рычагами влияния на финансовую, инвестиционную, производственную и другие сферы экономики, а также на развитие экономических и общественных отношений.

Современные проблемы российского банковского сектора, связанные с мировым финансовым кризисом, требуют комплексного подхода к проблемам совершенствования системы кредитования банка.

Таким образом, объективная необходимость исследований в области организации системы кредитования банка, а также разработка теоретических и практических вопросов, раскрывающих основные аспекты совершенствования системы кредитования банка, является важной и актуальной проблемой современной банковской системы России.

Целью данной работы является исследование тенденций и перспектив развития активных и пассивных операций российских коммерческих банков.

Для достижения этой цели в работе решались следующие задачи:

− Представить понятие и сущность активных и пассивных операций, методы их управления;

− Охарактеризовать ПАО «Сбербанк России»;

− Провести анализ активных операций банка;

− Провести анализ пассивных операций банка.

Следует отметить высокую степень разработанности исследуемой проблемы в научной литературе. В качестве основных литературных источников в работе использовались учебные, научные и периодические издания таких авторов, как Альгин А.П., Бор М.З., Бухтин М.А., Витлинский В.В., Волков И.М., Грабовый П.Г., Дынкин А.А., Кулаков А.Е., Мешкова Л.Л., Печалова М.Ю., и др.

Теоретические основы управления активами и пассивами коммерческого банка.

1.1. Понятие и сущность активных и пассивных операций коммерческого банка.

Для осуществления своих задач банк должен производить ряд действий, которые называются банковскими операциями. Они играют первостепенную роль не только в функционировании самого банка, но и в развитии промышленности и сельского хозяйства, других отраслей экономики. Банки имеют две основные задачи:

1. они должны привлечь к себе частные сбережения и денежные капиталы, рассеянные по всей стране;

2. они должны предоставить эти суммы в распоряжение лиц, которые были бы в состоянии эффективно их использовать.

Таким образом среди банковских операций следует выделить основные: пассивные и активные. Посредством первых банки привлекают и концентрируют в своих кассах как можно больше капиталов, то есть запасаются оборотными средствами, а посредством вторых — размещают эти капиталы.

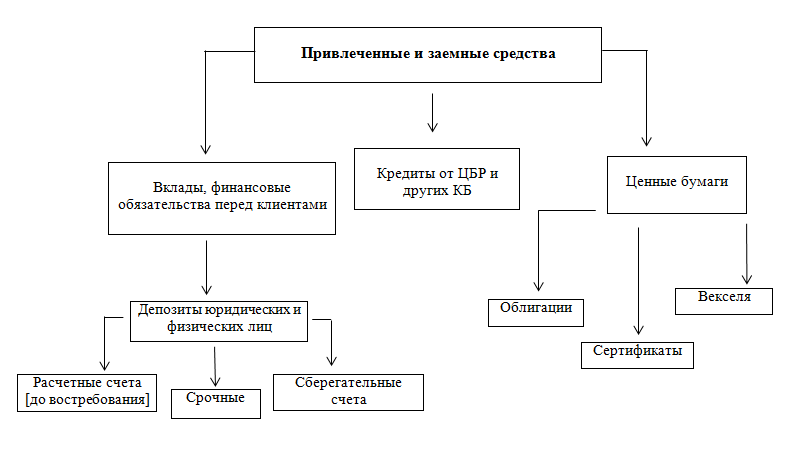

Пассивные операции. В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. На их долю приходится около 60-70 % всех ресурсов банка. Структура привлеченных и заемных средств представлена на рис.1.[1]

Рис.1. Структура привлеченных и заемных средств

коммерческого банка

В мировой банковской практике все привлеченные ресурсы по способу их аккумуляции группируются следующим образом [13]:

1. депозиты;

2. недепозитные привлеченные средства.

Основную часть привлеченных ресурсов коммерческих банков составляют депозиты, т.е. денежные средства, внесенные в банк клиентами на определенные счета и используемые ими в соответствии с режимом счета и банковским законодательством.

Недепозитные привлеченные средства характеризуют средства, которые банк получает в виде займов или путем продажи собственных долговых обязательств на денежном рынке. Недепозитные источники банковских ресурсов отличаются от депозитов тем, что, во-первых, они имеют не персональный характер, т.е. не ассоциируются с конкретным клиентом банка, а приобретаются на рынке на конкурентной основе, во-вторых, инициатива привлечения этих средств принадлежит самому банку. Недепозитными привлеченными ресурсами пользуются преимущественно крупные банки. Приобретаются недепозитные средства на крупные суммы и их считают операциями оптового характера.

Активные операции. Активные операции кредитных организаций — это размещение собственных и привлеченных средств банка с целью получения дохода. По российскому законодательству к активным банковским операциям относятся [13]:

1. кредитные, кассовые, валютные, операции с драгоценными металлами и драгоценными камнями;

2. выдача банковских гарантий и поручительств за третьих лиц, предусматривающих их исполнение в денежной форме;

3. приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

4. доверительное управление денежными средствами и другим имуществом, лизинговые, факторинговые, форфейтинговые операции, вложения банка в ценные бумаги;

5. другие операции.

При осуществлении активных операций коммерческий банк руководствуется рядом принципов, основными из которых являются:

А).Размещение ресурсов должно осуществляться в соответствии с законодательством;

Б).При размещении средств банк должен решать проблему соотношения прибыльности, ликвидности и риска (они находятся в противоречии). Так, акционеры заинтересованы в максимизации прибыли, которая может быть получена за счет рискованных кредитов или выгодных вложений в долгосрочные инвестиции. С другой стороны, эти действия отрицательно сказываются на ликвидности банка. Следовательно, между степенью риска-ликвидности и нормой прибыли должен соблюдаться компромисс, т. е. необходимо найти соотношение между максимальной прибыльностью, минимальным риском и оптимальной ликвидностью. Оптимальное соотношение достигается через умелое конструирование структуры активов банка.

1.2. Методы управления активами и пассивами банка

Сегодня банки рассматривают свои портфели активов и пассивов как единое целое, которое определяет роль совокупного портфеля банка в достижении его общих целей - высокой прибыли и приемлемого уровня рисков. Совместное управление активами и пассивами дает банку инструментарий для защиты привлеченных средств в виде депозитов и займов от воздействия колебаний циклов деловой активности и сезонных колебаний, а также средства для формирования портфелей активов, которые обеспечивают реализацию целей банка. По мнению американского ученого - экономиста Питера С. Роуза, суть управления активами и пассивами заключается в формировании стратегий и осуществлении мероприятий, которые приводят структуру баланса банка в соответствие с его стратегическими программами. Другие авторы определяют УАП как управление дисбалансом в целях снижения процентного риска, оптимизации доходов и обеспечения платежеспособности банка. УАП также рассматривается как действия банка, направленные на оптимизацию структур активов и пассивов с точки зрения их срочности, качества, дифференцированности и ценовых характеристик, а также на предотвращение потерь процессе деятельности.

Таким образом, под управлением активами и пассивами следует понимать процесс формирования и последующего регулирования такой структуры активов и пассивов баланса банка, которая обеспечивает достижение определенных стратегий и целей финансового менеджмента.

В зарубежной и отечественной банковской практике управление активами и пассивами осуществляется следующими методами[9]:

− Метод общего фонда средств

− Метод конверсии фондов

− Комбинированный метод

Метод общего фонда средств (метод единого пула, метод распределения активов) предполагает объединение всех банковских ресурсов в единый пул, который затем распределяется между различными активами: денежный и фиктивный капиталы, банковский кредит, капитализированные и иммобилизованные активы. Графическая модель данного метода представлена на рис.2.:

| Собственный капитал |

| Заемный капитал до востребования |

| Срочный заемный капитал |

| Общий фонд средств |

| Денежный капитал (резерв I порядка) |

| Фиктивный капитал (резерв II порядка) |

| Банковский кредит |

| Иммобилизация и капитализация |

Ри.2. Модель метода общего фонда средств.

Для модели общего фонда средств источник банковских ресурсов для осуществления активной операции не имеет никакого значения.

Этот метод наиболее применим в условиях стабильной внешней среды, так как его успешное использование зависит от трех условий:

· относительно небольшое варьирование процентных ставок;

· состав пассивов банка остается достаточно стабильным и его легко прогнозировать;

· большая часть привлеченных средств состоит из беспроцентных бессрочных вкладов, т.е. остатков на расчетных и текущих счетах предприятий, организаций и физических лиц.

При одновременном выполнении этих трех условий руководители банка могли считать пассивную сторону баланса заданной величиной и уделять большее внимание активам банка. При методе распределения активов увеличение ликвидности обеспечивается путем регулирования структуры активов, а уровень доходности банка поддерживался на заданном уровне через управление спредом.

Недостатки применения метода распределения активов выявились при частом колебании уровня процентных ставок, вследствие чего стоимость активов стала более подвержена изменениям. Такая ситуация приводила к потерям банком в доходах от снижения стоимости активов и возникновению риска несбалансированной ликвидности.

Метод конверсии фондов (метод минибанков, метод разъединения источников фондов) позволяет преодолеть ограниченность метода общего фонда средств, связанную с определением размера резервов I и II порядков без учета специфических особенностей отдельных частей заемного капитала банка, за счет установления строгой зависимости структуры активов от структуры источников банковских ресурсов.

В рамках метода конверсии фондов делается попытка разграничить источники банковских ресурсов в соответствии с нормами обязательных резервов и параметрами их оборачиваемости. Внутри банка условно образуются "центры прибыльности" (минибанки), которые независимо друг от друга используют для размещения банковские ресурсы, привлеченные из разных источников.

Формирование структуры активов происходит на основании параметров источников банковских ресурсов, характеризующих их динамику: оседаемость (отношение среднего остатка средств данного источника к величине поступлений за определенный промежуток времени), средний срок хранения (отношение средней величины данного источника к объему списаний за определенный период), неснижаемый минимальный остаток (абсолютный минимум остатков за определенный промежуток времени и является источником для размещения банковских ресурсов в банковские кредиты), устойчивость (доверительный интервал) и тому подобное. Графическая модель метода конверсии фондов представлена на рис.3.:

| Собственный капитал |

| Заемный капитал до востребования |

| Срочный заемный капитал |

| Денежный капитал (резерв I порядка) |

| Фиктивный капитал (резерв II порядка) |

| Банковский кредит |

| Иммобилизация и капитализация |

Рис.3. Модель метода конверсии фондов.

Избежание риска процентной ставки обеспечивается путем более тесной увязки сроков размещения активов с источниками их финансирования по срокам, т.е. пассивами. Такой процесс согласования сроков, при котором чувствительные к процентным ставкам пассивы и пассивы с фиксированной ставкой финансируют соответственно активы, чувствительные к процентным ставкам, и активы с фиксированной процентной ставкой, позволяет избегать несоответствия сроков и значительно уменьшает влияние риска процентной ставки. Однако соблюдение метода конвертации активов также не лишено недостатков:

Во-первых, существующая структура пассивов банка (кратко- и среднесрочные, чувствительные к процентным ставкам пассивы или пассивы с фиксированной процентной ставкой) не всегда соответствуют определенному рынком составу активов (кратко- и среднесрочные ссуды, чувствительные к изменению процентных ставок активы и активы с фиксированной процентной ставкой). Следовательно, некоторые виды депозитов могут остаться не полностью инвестированными, или некоторые виды ссуд могут быть не в полном соответствии со сроками, на которые привлечены пассивы.

Во-вторых, вероятно, что, например, спрос на среднесрочные ссуды с фиксированной процентной ставкой или среднесрочные ипотечные кредиты с фиксированным сроком при сложившейся структуре пассивов будет трудно удовлетворить. При быстрой изменчивости процентных ставок использование метода конвертации активов не способствует оптимизации прибыли.

Современным методом управления активами и пассивами является комбинированный метод, основанный на применении математического аппарата для анализа сложных взаимосвязей между различными статьями банковского баланса и отчета о прибылях и убытках.

Метод линейного программирования является одним из методов определения оптимальной структуры активов, позволяющий максимизировать чистую прибыль банка, при условии соблюдения заданной структуры пассивов по объему, срокам и ставке процента; нормативных требований государственных органов регулирования и надзора; наличия собственных планов развития.

Метод линейного программирования, как метод математического моделирования, позволяет выразить взаимосвязь различных аспектов процесса определения оптимальной структуры активов и получить единственное оптимальное решение или, при необходимости, набор эффективных решений.

Управление активами и пассивами требует наличия точной и достаточной информации как из внутренних, так и внешних источников. При этом внешняя информация необходима для прогнозирования экономического развития и формулирования стратегии, внутренняя для отслеживания выполнения политики по управлению активами и пассивами и оценки необходимости изменений в ней. Вся используемая банком информация должна быть значимой, надежной и своевременной.