МИНИСТЕРСТВО НАУКИ И ВЫСШЕГО ОБРАЗОВАНИЯ РФ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ

«БАШКИРСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ»

Реферат

по дисциплине «Теоретические основы финансово-экономической деятельности фирмы»

на тему:

«Стоимость капитала. Факторы, влияющие на стоимость капитала. Затраты по обслуживанию различных элементов капитала.»

Выполнил студент гр.1ЭФ

Маркова М.П.

Проверил доцент

Зарянин В.К.

Уфа 2018 г.

Понятие стоимости капитала фирмы

Любая финансово-экономическая деятельность требует постоянного вложения капитала. Важнейшей характеристикой капитала предприятия является его стоимость.Стоимость капитала представляет собой цену, которую предприятие платит за его использование, т.е. годовые расходы по обслуживанию задолженности перед инвесторами и кредиторами. Количественно она измеряется в виде процентной ставки, характеризующей отношение общей суммы данных расходов к сумме всего капитала.

Концепция стоимости капитала характеризует тот уровень доходности инвестированного капитала, который должно обеспечить предприятие, чтобы не уменьшить свою рыночную стоимость. Чем меньше стоимость привлеченных средств, тем выше инвестиционные возможности предприятия, тем большую прибыль оно может получить от реализации своих проектов, соответственно тем выше его конкурентоспособность и устойчивее положение на рынке.

Стоимость капитала зависит от его источника (собственника) и определяется рынком капитала, т.е. спросом и предложениями (если спрос превышает предложение, то цена устанавливается на более высоком уровне). Кроме того, стоимость капитала зависит и от объема привлекаемого капитала.

Главными факторами, под влиянием которых складывается стоимость капитала организации, являются:

- общее состояние финансовой среды, в том числе финансовых рынков;

- конъюнктура товарного рынка;

- средняя ставка ссудного процента, сложившаяся на рынке;

- доступность различных источников финансирования для организаций;

- рентабельность операционной деятельности организации;

- уровень концентрации собственного капитала;

- соотношение объемов операционной и инвестиционной деятельности;

- степень риска осуществляемых операций;

- отраслевые особенности деятельности организации, в том числе длительность операционного цикла и др.

Анализ структуры пассива баланса, характеризующего источники средств, показывает, что основными их видами являются: внутренние источники (средства собственников или участников в виде уставного капитала, нераспределенной прибыли и фондов собственных средств), заемные средства (ссуды и займы банков и прочих инвесторов), временно привлеченные средства (кредиторы). Причины их образования, а также величина и доля в общей сумме источников средств могут быть различными.

Обычно структура капитала фирмы включает:

1. Собственный капитал в виде

o обыкновенных акций,

o накопленной прибыли за счет деятельности предприятия;

2. Сумму средств, привлеченных за счет продажи привилегированных акций;

3. Заемный капитал в виде

o долгосрочного банковского кредита,

o выпуска облигаций.

3.1 Уставный капитал фирмы

Особое значение в собственном капитале предприятия имеет уставный капитал — основа создания и функционирования предприятия. Уставный капитал сочетает право владения и распоряжения собственностью и функции гаранта имущественных прав акционеров.

Уставный капитал представляет собой совокупность средств (вкладов, взносов, долей) учредителей (участников) в имуществе при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами.

Уставный капитал является первоначальным, исходным капиталом для предприятия. Его величина определяется с учетом предполагаемой хозяйственной (производственной) деятельности и фиксируется в момент государственной регистрации предприятия.

Модели определения стоимости собственного капитала

Стоимость собственного капитала — это денежный доход, который хотят получить держатели обыкновенных акций. Различают несколько моделей, каждая из которых базируется на использовании информации, имеющейся в распоряжении того, кто оценивает капитал.

Модель прогнозируемого роста дивидендов. Расчет стоимости собственного капитала основывается на формуле:

, (1)

, (1)

где Се — стоимость собственного капитала,

Р — рыночная цена одной акции,

D1 — дивиденд, обещанный компанией в первый год реализации инвестиционного проекта,

g — прогнозируемый ежегодный рост дивидендов.

Данная модель применима к тем компаниям, величина прироста дивидендов которых постоянна. Если этого не наблюдается, то модель не может быть использована.

Модель определения стоимости привилегированных акций

Данная модель является весьма простой, поскольку доход на привилегированные акции устанавливается обычно весьма простым способом: по привилегированным акциям обычно выплачивается фиксированный дивиденд и сверх этого дивиденда, независимо от размера прибыли, ничего не выплачивается. Поэтому доходность по привилегированным акциям (стоимость привилегированных акций) рассчитывается по следующей формуле

, (7)

, (7)

где D — величина ежегодного дивиденда на акцию,

Р — рыночная цена одной акции.

Модели определения стоимости заемного капитала

В процессе своей деятельности предприятие использует заемные средства, получаемые в виде:

- долгосрочного кредита от коммерческих банков и других предприятий,

- выпуска облигаций, имеющих заданный срок погашения и номинальную процентную ставку.

В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком в каждом конкретном случае отдельно.

Во втором случае стоимость капитала определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выражаемой в процентах к ее номинальной стоимости. Номинальная стоимость — это цена, которую заплатит компания — эмитент держателю облигации в день ее погашения. Разумеется, что срок, через который облигация будет погашена, указывается при их выпуске.

В момент выпуска облигации обычно продаются по их номинальной стоимости. Следовательно в этом случае стоимость заемного капитала Сd определяется номинальной процентной ставкой облигации iн

. (10)

. (10)

Однако в условиях изменения процентных ставок по ценным бумагам, которое является следствием инфляции и других причин, облигации продаются по цене, не совпадающей с номинальной. Поскольку предприятие — эмитент облигаций должно платить по ним доход, исходя из номинальной процентной ставки и номинальной стоимости акции, реальная доходность облигации изменяется: увеличивается, если рыночная цена облигации падает по сравнению с номинальной, и уменьшается в противном случае.

Эффективная стоимость заемных средств. Говоря о стоимости заемного капитала, необходимо учитывать следующее очень важное обстоятельство. В отличие от доходов, выплачиваемых акционерам, проценты, выплачиваемые по заемному капиталу, включаются в издержки по производству продукции. Таким образом, стоимость заемного капитала после уплаты налогов становится ниже конечной доходности (или стоимости до уплаты налогов).

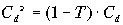

Для того, чтобы отразить этот финансовый феномен вводят так называемую эффектную стоимость заемного капитала, равную

, (14)

, (14)

где Т — ставка налога.

Взвешенная средняя стоимость капитала

Последним шагом в оценке общей стоимости для компании является комбинирование стоимости средств, полученных из различных источников. Эту общую стоимость часто называют взвешенной средней стоимостью капитала, так как она представляет собой среднее из стоимостей отдельных компонентов, взвешенных по их доле в общей структуре капитала.

Расчет взвешенной средней стоимости капитала производится по формуле:

, (15)

, (15)

где  — соответственно доли заемных средств, привилегированных акций, собственного капитала (обыкновенных акций и нераспределенной прибыли),

— соответственно доли заемных средств, привилегированных акций, собственного капитала (обыкновенных акций и нераспределенной прибыли),  — стоимости соответствующих частей капитала, Т — ставка налога на прибыль.

— стоимости соответствующих частей капитала, Т — ставка налога на прибыль.