Министерство образования и науки Российской Федерации

Федеральное государственное бюджетное образовательное учреждение высшего образования

«Государственный университет управления»

КОНТРОЛЬНЫЕ ЗАДАНИЯ

ПО УЧЕБНОЙ ДИСЦИПЛИНЕ

ФИНАНСОВЫЙ РИСК-МЕНЕДЖМЕНТ

(название дисциплины)

для обучающихся по направлению подготовки бакалавриата

_______ Менеджмент ___________–__ 080200.62 __

(название направления подготовки) (код направления)

образовательной программы ____ Финансовый менеджмент ___

(название профиля подготовки)

Москва – 2016

Организация выполнения контрольного задания

Контрольное задание состоит из двух частей.

1 часть контрольного задания должна быть выполнена в виде реферата. Началом работы над рефератом является самостоятельный выбор из предложенного списка темы работы, которая утверждается преподавателем на установочной лекции или выбирается в соответствии с номером студента в экзаменационной ведомости. При несоответствии выбранной темы номеру обучающегося работа не проверяется.

Выбор темы должен основываться на личном интересе студента и его возможностях, наличии научной, учебной, статистической и другой информации, обеспеченности литературными источниками. Темы рефератов у студентов одной группы не должны повторяться. По согласованию с преподавателем студент может предложить свою тему, соответствующую тематике данного курса.

Реферат должен быть компилятивным, т. е. списанным из нескольких источников. Поэтому после выбора темы необходимо подобрать соответствующую литературу (учебники, монографии, нормативные документы, статьи, статистику и др.), изучить ее и отобрать тот материал, который может быть использован в реферате.

Далее должен быть разработан план реферата (оглавление)

Содержание реферата должно полностью соответствовать выбранной теме. Типичная ошибка при выполнении работы – неполное (частичное) раскрытие темы.

Реферат состоит из титульного листа, оглавления, введения, содержания, списка использованной литературы. Неправильно структурированный реферат не проверяется преподавателем и отсылается студенту на доработку.

Титульный лист реферата выполняется в соответствии с приложением 1.

Объем реферата –15 – 20 страниц (без приложений).

Реферат должен быть подготовлен ко дню экзамена по дисциплине «Финансовый риск-менеджмент». Студенты, не представившие в установленный срок готовые рефераты, не допускаются к сдаче зачета по указанной дисциплине.

В следующем разделе приведены темы рефератов. В скобках указаны вопросы, которые должны быть раскрыты в данной теме.

Тематика рефератов

1. Общая характеристика рисков.

(Сущность рисков. Риск и экономические решения. Виды рисков, с которыми сталкиваются домохозяйства, компании и правительства. Источники (факторы) и объекты рисков.)

2. Характеристика процесса управления рисками.

(Управление риском: выявление, оценка, приемы управления рисками, реализация выбранных приемов и оценка результатов. Три схемы переноса риска: хеджирование, страхование, диверсификация. Перенос риска и экономическая эффективность.)

3. Институты управления риском.

4. Основные виды финансовых рисков

(Сущность кредитного, фондового, валютного, и процентного риска.)

5. Риск ликвидности как комбинированный финансовый риск.

6. Классификации рисков в Стандартах управления рисками.

(Сущность и сравнительные анализ стандартов RMS, COSO-ERM, BASEL (II, III). Можно не рассматривать BASEL III).

7. Характеристика структурных элементов Базеля II. Реформы Базель III.

8. Основные элементы и планы реализации BASEL III в России.

9. Виды потерь от рисков. Методы их оценки.

(Понятие ожидаемых, непредвиденных, экстремальных и безнадежных потерь от рисков. Методы оценки ожидаемого (EaR) и непредвиденного риска (VaR) и границы их применения: исторический, параметрический и стохастический методы. Проблема использования исторических данных для прогнозирования будущих финансовых рисков.)

10. Метод оценки финансовых рисков Value at risk.

(Понятие VaR и его структурные элементы: временной горизонт, глубина периодов расчета, доверительный интервал.)

11. Сущность и применение стресс-тестирования.

12. Лимитирование в управлении финансовыми рисками.

(Методы распределения риск-капитала компании для покрытия рисков. Стратегические (портфельные) и текущие (индивидуальные) лимиты. Установление лимитов на основе распределения риск-капитала.)

13. Применение IRB–подход к оценке кредитных рисков для целей оценки достаточности регулятивного капитала.

14. Сущность и применение GAP анализа в управлении рисками.

15. Построение системы управления рисками на предприятии.

(Основные элементы системы управления рисками. Цикл управления рисками. Концептуальный, стратегический и оперативный уровень управления рисками).

16. Стратегия управления рисками в компании

(Стратегия управления рисками как обязательный элемент стратегии и бизнес-планов компании. Основные этапы разработки стратегии управления рисками компании. Понятие системы стратегических лимитов и ее структура.)

17. Сущность управления финансовыми рисками на предприятии.

18. Управление кредитными рисками.

(Виды кредитного риска и особенности управления ими. Эволюция подходов к оценке кредитного риска. Создание и оценка стратегии управления банковским кредитным риском. Организация процесса управления кредитным риском. Требования, предъявляемые к системе управления банковским кредитным риском. Методы управления кредитными рисками.)

19. Рейтинговые методы оценки кредитоспособности клиента:

(Источники основных проблем с кредитами. Особенности управления отдельными сегментами кредитного портфеля. Качество кредитного портфеля. кредитный рейтинг и его виды, шкала кредитный рейтингов международных рейтинговых агентств. Системы внутреннего рейтингования.)

20. Скоринговые системы в управлении кредитными рисками.

21. Оценка ликвидности банков со стороны центрального банка страны и его задачи. Понятие уровня ликвидности банковской системы.

22. Стратегии управления ликвидностью в банке.

(Оценка потребности банка в ликвидных средствах. Различие между управлением ликвидностью и управлением риском ликвидности. Анализ состояния текущей рублевой и валютной позиции, определение оптимального уровня остатков средств на корреспондентском счете. Анализ динамики уровней коэффициентов ликвидности. Методы оценки ожидаемой ликвидности. Причины нарушения ликвидности банка. Анализ факторов, влияющих на денежную позицию банка. Влияние кредита на ликвидность. Факторный анализ коэффициентов ликвидности.)

23. Управление ликвидностью банка.

(Методы управления ликвидностью. Критерии оценки управления ликвидностью. Методы измерения риска ликвидности. Инструменты ограничения и контроля уровня риска ликвидности.)

24. Система управления операционными рисками банка

(Понятие и категории операционного риска, его разновидности. Внутренние и внешние источники возникновения операционного риска. Особенности управления операционным риском. Методы комплексной оценки сотрудников.)

25. Требования Базельского комитета к банкам при использовании усовершенствованных методов оценки операционного риска.

26. Методы оценки операционного риска.

(Экспертные оценки, составление скоринговых карт).

Список литературы

1. Балдин К.В., Воробьев С.Н. Управление рисками. – М.: ЮНИТИ-ДАНА, 2012.

2. Бланк И.А. Управление финансовыми рисками.

3. Волков, А.А. Управление рисками в коммерческом банке: Практическое руководство / А.А. Волков. - М.: Омега-Л, 2013. - 156 c.

4. Воробьев, С.Н. Управление рисками в предпринимательстве / С.Н. Воробьев, К.В. Балдин. - М.: Дашков и К, 2013. - 482 c.

5. Вяткин В., Гамза В., Маевский Ф. Риск-менеджмент. – М.: Юрайт, 2015

6. Домащенко, Д.В. Управление рисками в условиях финансовой нестабильности / Д.В. Домащенко, Ю.Ю. Финогенова. - М.: Магистр, ИНФРА-М, 2010. - 238 c.

7. Кричевский М.Л. Финансовые риски. – М.: КноРус, 2013.

8. Круи М., Галэй Д., Марк Р. Основы риск-менеджмента. – М.: Юрайт, 2015.

9. Леонович, Т.И. Управление рисками в банковской деятельности: Учебный комплекс / Т.И. Леонович. - Минск: Дикта, Мисанта, 2012. - 136 c.

10. Мамаева, Л.Н. Управление рисками: Учебное пособие / Л.Н. Мамаева. - М.: Дашков и К, 2013. - 256 c.

11. Маховикова Г.А., Касьяненко Т.Г. Анализ и оценка рисков в бизнесе. Учебник и практикум. – М.: Юрайт, 2014.

12. Плошкин, В.В. Оценка и управление рисками на предприятиях: Учебное пособие / В.В. Плошкин. - Ст. Оскол: ТНТ, 2013. - 448 c.

13. Рыхтикова, Н.А. Анализ и управление рисками организации: Учебное пособие / Н.А. Рыхтикова. - М.: Форум, 2012. - 240 c.

14. Стребел, П. Грамотные ходы. Как умные стратегия, психология и управление рисками обеспечивают успех бизнеса / П. Стребел, Э. Олссон; Пер. с англ. А. Столяров. - М.: Олимп-Бизнес, 2013. - 208 c.

15. Тепман Л.Н., Эриашвили Н.Д. Управление банковскими рисками. - М.: ЮНИТИ-ДАНА, 2013.

16. Уродовских, В.Н. Управление рисками предприятия: Учебное пособие / В.Н. Уродовских. - М.: Вузовский учебник, ИНФРА-М, 2012. - 168 c.

17. Шапкин А., Шапкин В. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. – М.: Дашков и Ко, 2013

Во второй части контрольного задания обучающиеся должны рассчитать показатель Value at risk по акциям одного из эмитентов московской биржи. Акции у обучающихся не должны повторяться. Прежде всего необходимо скачать с Сайта московской биржи сведения о ежедневных ценах закрытия (брать ряд цен за год – приблизительно около 250 значений). Путь: moex.com\Рынки\Фондовый рынок\Итоги торгов\Итоги торгов ценными бумагами – выбрать ценную бумагу.

Затем рассчитать показатель VaR.

Этот показатель (Value at Risk)характеризует величину возможного убытка с выбранной вероятностью за определенный промежуток времени. Value-at-Risk рассчитывается 3-мя методами:

1. Вариация/ ковариация (или корреляция или параметрический метод)

2. Историческое моделирование (дельта нормальный метод, «ручной рассчет»)

3. Расчет при помощи метода Монте –Карло

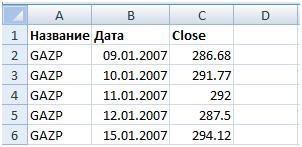

Для расчета параметра риска Value at Risk с помощью дельта нормального метода, необходимо сформировать выборку фактора риска, необходимо, что бы количество значений выборки было больше 250 (рекомендация Bank of International Settlements), для обеспечения репрезентативности. В качестве примера возьмем данные котировок акции Газпрома за период с 9 января 2007 года по 31 июля 2008 года.

Для котировок акции Газпрома рассчитаем дневную доходность по формуле:

Где: Д – дневная доходность;

Рi- текущая стоимость акции;

Рi-1 – вчерашняя доходность акции.

Правильность использования метода Value at Risk при дельта нормальном способе расчета, достигается при использовании только факторов риска подчиненным нормальному (Гауссовому) закону распределения. Для проверки нормальности распределения доходностей акции можно воспользоваться критериями Пирсона или Колмогорова -Смирнова.

Формула в Excel будет выглядеть следующим образом:

=LN((C3)/C2)

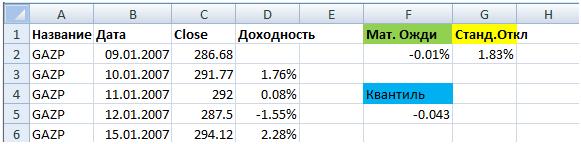

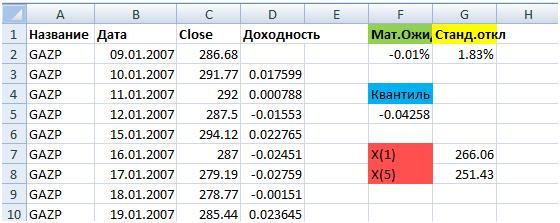

В итоге получилась следующая таблица.

После этого необходимо рассчитать математическое ожидание доходности и стандартное отклонение доходности за весь период. Воспользуемся формулами Excel.

Математическое ожидание =СРЗНАЧ(D2:D391)

Стандартное отклонение =СТАНДОТКЛОН(D2:D391)

На следующем этапе необходимо рассчитать квантиль нормальной функции распределения. Квантиль – это значения функции распределения (Гауссовой функции) при заданных значениях, при которых значения функции распределения не превышают это значение с определенной вероятностью. Квантиль сообщает то, что убытки по акции Газпром не превысят с вероятностью 99%.

Квантиль рассчитывается по формуле:

=НОРМОБР(1%;F2;G2)

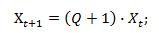

Для расчета стоимости акции с вероятностью 99% на следующий день, необходимо перемножить последнее (текущее) значение стоимости акции на квантиль сложенный с единицей.

Где: Q- значение квантиля для нормального распределения акции Газпрома;

Xt- значение доходности акции в текущий момент времени;

Xt+1 –значение доходности в следующий момент времени.

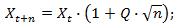

Для расчета стоимости акции на несколько дней вперед с заданной вероятностью, воспользуемся следующей формулой.

Где: Q- значение квантиля для нормального распределения акции Газпрома;

Xt- значение доходности акции в текущий момент времени;

Xt+1 –значение отклонения доходности в следующий момент времени;

n - количество дней вперед.

Формулы расчета VAR на один день VAR(1) и на пять VAR(5) дней вперед производится по формулам:

X(1) =(F5+1)*C391

X(5) =(КОРЕНЬ(5)*F5+1)*C391

Расчет значения цены акции с вероятностью 99% при убытках показан на рисунке ниже.

Полученные значения Х(1) = 266.06 говорит о том, что в течение следующего дня, курса акции Газпрома не превысят значения в 226.06 руб.с вероятностью 99%. И Х(5) говорит о том, что в течение следующих пяти дней с вероятностью 99% курс акции Газпрома не опустится ниже 251.43 руб.

Для расчета самого Var (величина возможных убытков), рассчитаем абсолютное значение убытков и относительное. Формулы в Excel будут следующими:

=C392-G7 =G11/C392

=C392-G8 =G12/C392

Эти цифры говорят следующее: убыток по акции Газпрома с вероятностью 99% не превысит 7.16 руб. на следующий день и убыток по акции Газпрома с вероятностью 99% не превысит 21.79 руб. за следующие пять дней.

Расчет показателя Value at Risk «ручным способом»

Создадим новый рабочий лист в Excel. Для того что бы определить значения Value at Risk «ручным способом», необходимо найти:

1. Максимум доходностей за весь временной диапазон =МАКС(Лист1!D3:D392)

2. Минимум доходностей за весь временной диапазон =МИН(Лист1!D3:D392)

3. Количество интервалов (N) = 100

4. Интервал группировки (Int) =(B1-B2)/B3

Ниже показан расчет этих параметров.

Далее построим распределения доходностей, для 100 интервалов. Расчет интервалов происходит по формуле:

Интервал =E2+$B$4

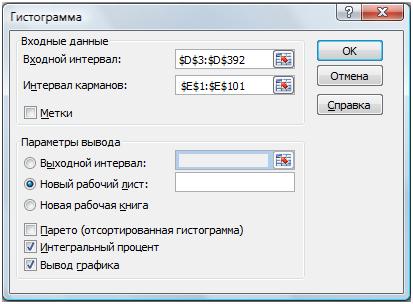

После построим гистограмму накопительной вероятности. Для этого выберем Сервис ->Анализ Данных -> Гистограмма.

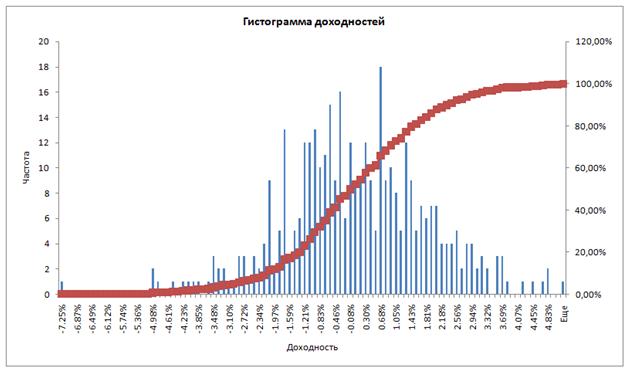

Входной интервал включает в себя значения доходностей акции Газпром. Интервал карманов это интервалы доходностей. Так же поставим галочки на флаге «Интегральный процент» и «Вывод графика». После проделанной операции получится следующий график и таблица накопительной вероятности.

В таблице накопительной вероятности найдем значения вероятности 1% (Это соответствует колонке «Интегральный %») и определим значения квантиля. Первая колонка это значения квантилей для распределения доходности акций Газпрома, вторая колонка частота появления таких значений на исторической выборке и третья колонка это вероятность появления таких убытков.

Расчет VaR должен быть вставлен обучающимися в контрольное задание после реферата.

Образец титульного листа

Министерство образования и науки Российской Федерации