В современных условиях в рамках фундаментальной теории стоимостного менеджмента сформированы собственные методы и модели управления стоимостью предприятия (бизнеса). Они составляют инструментарий (технологии) оценки и управления стоимостью компании. Создание подобных моделей осуществлялось наукой и практикой в течение нескольких десятилетий до формирования целостной теории стоимостного менеджмента.

В настоящее время разработан целый ряд концептуальных моделей оценки и управления стоимостью бизнеса, отвечающих содержанию и принципам стоимостного менеджмента. Как отмечалось в главе 1, наиболее теоретически и практически востребованными являются следующие модели:

· модель А. Дамодарана;

· модель Мак-Кинси «7S»;

· модель К. Уошла;

· модель сбалансированной системы показателей (BSC);

Концептуальная модель А. Дамодарана получила достаточно широкое распространение для корпоративных структур, как моно, так и мега-корпораций. Специфика управления стоимостью интегрированных корпоративных структур (мегакорпораций) заключается в следующем:

1) на первом этапе осуществляют расчет стоимости отдельно для дочерних и материнской компаний. На втором – выполняют консолидированный расчет, что позволяет выделить способность и вклад каждой структуры в создание стоимости корпоративной группы с учетом синергического эффекта;

2) реструктуризация необходимый инструмент управления стоимостью, особенно в вертикально-интегрированных холдинговых компаниях, так как в рамках холдинга всегда присутствуют эффективные и малоэффективные дочерние фирмы, в рамках которых возможна внутренняя реструктуризация, ведущая к увеличению стоимости компании в целом;

3) мегакорпорации способны создавать большую инвестиционную стоимость за счет перераспределения ресурсов между всеми ее структурными подразделениями;

4) приоритетное значение имеет взаимосвязь между финансовой и инвестиционной деятельностью для мегакорпорации в целом; при этом важен приоритет материнской компании в сфере финансовой деятельности.

Концептуальная модель управления стоимостью А. Дамодарана непосредственно основана на методе дисконтированных денежных потоков и выделении стоимостных факторов разного уровня интеграции.

Фундамент, положенный в основу модели оценки дисконтированных денежных потоков – это правило приведенной стоимости или ценности (Present Valve – PV), согласно которому ценность любого актива соответствует приведенной стоимости ожидаемых денежных потоков, приходящихся на данный актив:

PV =  ,

,

где n – срок жизни актива;

CF – денежные потоки за период t;

r – ставка дисконтирования, отражающая риск ожидаемых денежных потоков, доли единицы.

Денежные потоки различают исходя из вида актива – это могут быть дивиденды (в случае акций), купоны (проценты) и номинальная стоимость (в случае корпоративных облигаций), а также денежные поступления после уплаты налогов (в случае реальных активов). При этом повышенные ставки присваивают более рисковым активам, а минимальные ставки - активам с высокой безопасностью. Поэтому дисконтная ставка – это функция риска ожидаемых денежных поступлений.

Существуют три способа оценки дисконтированных денежных потоков. Первый способ позволяет оценить собственный капитал компании. Второй способ состоит в оценке предприятия в целом, что включает помимо собственного капитала необходимость учета прочих держателей претензий к данной компании (владельцев облигаций, привилегированных акций и т.п.). С помощью третьего способа ценность предприятия определяют по частям – оценку начинают с основных операций, а затем добавляют воздействие на стоимость долговых обязательств и других претензий, не относящихся к долевым ценным бумагам (акциям).

Поскольку во всех трех способах дисконтируют ожидаемые денежные потоки, то соответствующие их величины и применяемые ставки дисконтирования различаются исходя из выбранного способа.

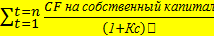

Стоимость собственного капитала вычисляют путем дисконтирования денежных потоков, приходящихся на собственный капитал (т.е. сальдо денежных потоков после всех расходов, реинвестирования, выплат по налоговым обязательствам, а также платежей по процентам и основной суммы долга) и по ставке дисконтирования, равной стоимости собственного капитала (т.е. нормы доходности, требуемой владельцами собственного капитала компании):

Ценность (стоимость собственного капитала) =  ,

,

где n – срок жизни актива;

CF на собственный капитал – ожидаемые денежные поступления, приходящиеся на собственный капитал за период t;

КС – дисконтная ставка, выражающая стоимость собственного капитала для владельцев компании.

Стоимость компании вычисляют посредством дисконтирования ожидаемых денежных потоков (это сальдо денежных потоков после всех операционных расходов, реинвестирования и выплаты налогов, но до любых выплат владельцам акций и корпоративных облигаций) по средневзвешенной стоимости капитала (т.е. стоимости привлеченных предприятием источников финансирования, взвешенных пропорционально их рыночной стоимости).

Стоимость компании в целом =  ,

,

где n – срок жизни актива (бизнеса);

CF- ожидаемые денежные потоки, генерируемые компанией в периоде t;

WACC – средневзвешенная стоимость капитала (Weighted Average Cost of Capital).

Стоимость компании можно также определит, оценивая по отдельности каждую денежную претензию к данному предприятию. В этом случае используют модель скорректированной приведенной стоимости (Adjusted Present Valve – APV). Вычисление начинают с оценки стоимости собственного капитала, предполагая, что финансирование компании осуществляют только за счет собственных средств. После этого устанавливают стоимость (ценность), добавляемую (или понижаемую) долговыми обязательствами. Таким образом, оценивают приведенную стоимость выигрышей на долгах, возникающих по причине наличия этих долгов, а также принимают во внимание ожидаемые издержки банкротства.

Стоимость компании = Ценность предприятия с учетом только собственного капитала + приведенная ценность выигрышей на налогах + ожидаемые издержки банкротства.

Модель компании Мак-Кинси «7S» можно только частично отнести к стратегическим – это скорее способ восприятия проблем, связанных с перестройкой и развитием предприятия. Название данной модели выражает семь факторов (это семь английский слов, начинающихся с буквы S).

По мнению специалистов Мак-Кинси, они являются наиболее важными для развития организации: стратегии (strategy); навыки (skill); общепризнанные ценности (shared valves); структуры (structure); системы (systems); кадры (statt); стиль (style).

Обычно, когда компания планирует изменить свою организационную структуру, то семь составляющих элементов изменяются в такой же последовательности.

Модель Мак-Кинси, несмотря на наличие других компонентов. базируется на концепции реструктуризации как инструмента управления стоимостью. В модели используют классический алгоритм для определения процесса и типовых процедур реструктуризации с позиций потенциального роста стоимости компании (рис. 4.1)[7].

|

Максимальные Текущий

возможности разрыв

преобразования восприятия

|  |

Возможности Стратегические

финансового и операционные

конструирования возможности

|

|

слияния или

поглощения

Рис. 4.1. Схема структурной перестройки, направленной на

увеличение стоимости компании.

Под реструктуризацией следует понимать – изменение состава элементов, их функций, связей между нами при сохранении ключевых свойств объекта.

Реструктуризацию рассматривают для двух структур современного бизнеса – моно- и мегакорпораций.

Направления действий в ходе реструктуризации можно определить следующим образом:

· реструктуризация элементов, образующих имущественный комплекс предприятия (активов и обязательств);

· реструктуризация элементов (бизнес-единиц), формирующих бизнес-компании.

Несмотря на приоритеты какого-либо вида реструктуризации в моно-, так и в мегакорпорациях, процесс реструктуризации включает два названных вида.

При этом общий эффект от реструктуризации равен эффекту от преобразования бизнес-единицы А + эффекту от преобразования бизнес-единицы В + … + Эффекту от преобразования бизнес-единицы N.

Наряду с общим эффектом от реструктуризации вычисляют и уловный экономический эффект. Он представляет собой результат реструктуризации, выполненный в виде суммы денежных и иных поступлений и капитализированных альтернативных издержек за вычетом затрат на реструктуризацию. Условный экономический эффект рекомендуют использовать в качестве корректирующей величины при принятии управленческих решений.

Авторы концепции предлагают также:

· технику осуществления реструктуризации, содержащую определенные этапы;

· совокупность способов проведения реструктуризации и формализацию оптимального выбора для получения максимального экономического эффекта;

· оптимизацию использования двух видов реструктуризации в процессе внутренних и внешних улучшений.

Для увеличения стоимости компании в данной концепции приоритетное значение имеют факторы, образующие денежный поток, генерируемый активами предприятия, что непосредственно влияет на длительный рост стоимости компании.

Эти факторы следующие:

· рост объема продаж;

· экономическая прибыль;

· ставка подоходного налога;

· рациональное использование внеоборотных и оборотных активов;

· ставка дисконтирования, минимизации которой достигают за счет оптимизации структуры капитала;

· долг, оптимизацию которого в пассиве баланса осуществляют с помощью коэффициента задолженности, характеризующего соотношение между заемным и собственным капиталом.

В качестве критерия роста стоимости предприятия изучают следующее соотношение:

ROIC = NOPLAT/IC > r (WACC),

где ROIC – рентабельность инвестированного капитала;

NOPLAT – чистая прибыль за вычетом скорректированных налогов;

IC – инвестированный капитал;

r (WACC) – средневзвешенная стоимость капитала.

В реальности данный критерий соответствует оценке стоимости на основе метода капитализации прибыли, поскольку это соотношение можно проиллюстрировать в следующем виде:

NOPLAT/r (WACC) > IC.

В данной формуле левая часть выражает оценку стоимости компании методом капитализации чистой прибыли.

Следовательно, рассматриваемые модели А. Дамодарана и компании Мак-Кинси при оценке стоимости предприятия ориентированы на использование метода денежных потоков во всех формах.

Концепция К. Уолша соединяет традиционный подход к финансовому анализу на базе финансовых коэффициентов с новым направлением изучения деятельности предприятия, основанное на оценке его стоимости[8]. К. Уолш не претендует на решение всего комплекса вопросов, связанных с управлением стоимостью компании; В его модели рассматривается сбалансированное движение ограниченного числа ключевых финансовых коэффициентов, которые выражают цели бизнеса и его стандартов и определяют стоимость предприятия.

Управляя базовыми коэффициентами с учетом их взаимосвязи и необходимости сбалансирования, можно достичь роста капитализации компании. Опираясь в своей модели на финансовые коэффициенты, К. Уолш отмечал необходимость использования в управлении стоимостью более широкого круга параметров, обеспечивающих достижение финансовых целей, для чего требуется объединение усилий и мастерства всех сотрудников компании. К. Уолш обосновал также общие правила ведения бизнеса в условиях роста для повышения стоимости предприятия. При этом основой оценки сложит денежный поток, так как его увеличение возможно за счет достижения баланса между прибыль, ростом и активами.

Модель сбалансированного роста по К. Уолшу имеет вид:

E = R/g×T,

где Е – параметр сбалансированного роста;

R – коэффициент нераспределенная прибыль к выручке от продаж;

g – темп роста выручки;

Т – коэффициент оборотные активы к выручке.

Исходя из приведенной модели, при Е > 1 поток денежных средств положителен; при Е = 1 он нейтрален; при Е < 1 данный поток отрицателен. Следовательно, для достижения сбалансированного роста необходимы дополнительные денежные средства, либо снижение роста продаж. Модель устанавливает баланс между тремя ключевыми показателями – прибылью, ростом и активами, которые и формируют денежный поток.

Параметр сбалансированного роста отвечает требованиям стоимостного менеджмента: содержит факторы (драйверы), создающие стоимость; предусматривает вычисление интегрированного показателя (Е), который характеризует темпы роста денежного потока, а, следовательно, и увеличения стоимости компании.

Контрольные вопросы и задания

1. В чем состоит специфика управления стоимостью в мегакорпорациях?

2. Сформулируйте основные положения модели управления стоимостью, предложенной А. Дамодараном.

3. Назовите способы оценки дисконтированных денежных потоков в модели А. Дамодарана.

4. Как вычисляют эффект от реструктуризации по модели компании Мак-Кинси?

5. Какие финансовые критерии эффективности рекомендует компания Мак-Кинси?

6. Что выражает сбалансированный рост бизнеса исходя из концепции Уолша?

7. Приведите финансовые показатели, характеризующие основные факторы сбалансированного роста.