Контрольная работа

по дисциплине «Экономико-математические методы анализа и прогнозирования»

на тему: «Прогнозирование курса акций ОАО «Газпром »

Вы вставляете название своего показателя

Выполнил: студент группы _____________ _____________

Проверил: к.т.н., доцент И.А. Лакман

Уфа- 2016

Цели и задачи работы

ОАО «Газпром» — российская энергетическая компания, занимающаяся геологоразведкой, добычей, транспортировкой, хранением, переработкой и реализацией газа, газового конденсата и нефти, а также производством и сбытом тепло- и электроэнергии. Крупнейшая компания в России (по данным журнала «Эксперт»), крупнейшая газовая компания мира, владеет самой протяжённой газотранспортной системой (более 160 000 км). Является мировым лидером отрасли. Согласно списку Forbes Global 2000 (2013 год), «Газпром» по выручке занимает 17-е место среди мировых компаний. Согласно рейтингу журнала Forbes, «Газпром» по итогам 2011 года стал самой прибыльной компанией мира.

Вы вставляете общую информацию по выбранному Вами показателю для прогнозирования.

Цель данной работы – построить краткосрочный прогноз котировок акций ОАО Газпром на основе моделей адаптивного сглаживания, подбирая параметры адаптации тремя способами.

Описание входных данных. Проверка качества информации

Акции «Газпрома» являются одними из наиболее ликвидных акций в России. На них приходится порядка 30% от ежедневного объема торгов на бирже ММВБ-РТС. Акции компании занимают наибольший удельный вес в индексах РТС и ММВБ.

Вес акций «Газпрома» составляет более четверти в индексах MSCI Russia Standard Index, MSCI Russia Large Cap Index. Акции «Газпрома» являются также второй по весу бумагой в индексе MSCI EM.

Таблица 1 – Основные сведения об акциях ОАО «Газпром»

| Количество ценных бумаг | |

| Номинальная стоимость одной бумаги | 5 руб. |

| Объём выпуска | 118367564500 руб. |

| Биржевой код | GAZP |

В данной работе рассматриваются ежемесячный курс акции ОАО «Газпром» на 1число каждого месяца (цена закрытия) с 01.11.2008 по 01.12.2013 (62наблюдения). Исходные данные представлены в таблице 2. На рисунке 1 представлен график исходных данных.

Таблица 2 – Курс акций ОАО «Газпром»

| период | значение | период | значение | период | значение | |||

| ноябрь 2008 | 118,360 | июль 2010 | 162,850 | март 2012 | 181,300 | |||

| декабрь 2008 | 107,630 | август 2010 | 159,150 | апрель 2012 | 169,270 | |||

| январь 2009 | 114,700 | сентябрь 2010 | 160,000 | май 2012 | 147,030 | |||

| февраль 2009 | 116,500 | октябрь 2010 | 168,890 | июнь 2012 | 153,760 | |||

| март 2009 | 126,400 | ноябрь 2010 | 174,200 | июль 2012 | 150,750 | |||

| апрель 2009 | 147,820 | декабрь 2010 | 193,500 | август 2012 | 157,400 | |||

| май 2009 | 178,100 | январь 2011 | 196,980 | сентябрь 2012 | 157,750 | |||

| июнь 2009 | 155,790 | февраль 2011 | 210,710 | октябрь 2012 | 144,900 | |||

| июль 2009 | 162,520 | март 2011 | 229,090 | ноябрь 2012 | 138,670 | |||

| август 2009 | 163,100 | апрель 2011 | 231,780 | декабрь 2012 | 143,700 | |||

| сентябрь 2009 | 175,000 | май 2011 | 204,020 | январь 2013 | 142,090 | |||

| октябрь 2009 | 175,900 | июнь 2011 | 203,870 | февраль 2013 | 137,400 | |||

| ноябрь 2009 | 166,490 | июль 2011 | 199,440 | март 2013 | 134,080 | |||

| декабрь 2009 | 183,090 | август 2011 | 178,080 | апрель 2013 | 124,150 | |||

| январь 2010 | 186,440 | сентябрь 2011 | 155,900 | май 2013 | 123,400 | |||

| февраль 2010 | 167,610 | октябрь 2011 | 179,200 | июнь 2013 | 109,100 | |||

| март 2010 | 171,500 | ноябрь 2011 | 174,900 | июль 2013 | 128,610 | |||

| апрель 2010 | 170,000 | декабрь 2011 | 171,360 | август 2013 | 131,900 | |||

| май 2010 | 159,840 | январь 2012 | 183,800 | сентябрь 2013 | 144,150 | |||

| июнь 2010 | 149,100 | февраль 2012 | 194,090 | октябрь 2013 | 150,400 | |||

| ноябрь 2013 | 148,380 | |||||||

| декабрь 2013 | 141,510 |

Рисунок 1 – Котировки акций за период ноябрь 2008 г. по ноябрь 2013 г.

Информация является полной, так как на графике отсутствуют пробелы и разрывы. Информация является сопоставимой, так как к наблюдениям применялся единый подход на разных этапах формирования выборки. Шаг наблюдений на протяжении всего рассматриваемого периода является постоянным (шаг равен 1 месяцу).

Выполняется требование представительности (достаточности, комплексности) данных, так как число наблюдений временного ряда (ежемесячные данные за 5лет) больше чем в 3 раза превышает период упреждения прогноза (на 12 месяцев).

На графике виден резкое падение курса акций в периоде ноябрь-декабрь 2008г. Это падение связано с влиянием мирового экономического кризиса. Возникают отклонения, которые свидетельствуют о неоднородности исходной информации.

Выполняется и требование к достоверности информации, данные о курсе акций ОАО «Газпром» с базы данных https://www.finam.ru/

Теоретические положения об адаптивных методах прогнозирования.

Адаптивными методами прогнозирования(или моделями экспоненциального сглаживания) называется методы, позволяющие строить самокорректирующиеся ЭММ, которые учитывают результат реализации прогноза, сделанного на предыдущем шаге, и строят прогноз с учетом полученных результатов.

Алгоритм построения модели адаптивного прогнозирования:

1) делается оценка начальных условий (нулевых значений адаптируемых параметров);

2) делается прогноз на один шаг вперед,

3) полученные прогнозные значения сравниваются с фактическими значениями.

4) если ошибка прогноза превышает заданной наперед определенной погрешности, то производят модификацию модели, и с учетом этого строят новый прогноз, далее на второй шаг, и опять сравнивают полученный прогноз с фактической реализацией процесса.

Процесс повторяют до тех пор, пока разница, между прогнозным и фактическим значениями, не станет минимальной.

Будут получены параметры адаптируемой модели, и с учетом их значений строят ретроспективный прогноз.

Выделяют:

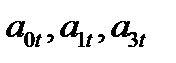

1. Линейная модель Брауна  , где

, где  – прогноз, выполненный на τ шагов вперед на t -м шаге адаптации,

– прогноз, выполненный на τ шагов вперед на t -м шаге адаптации,  – адаптируемые параметры модели, τ – период упреждения. Параметры

– адаптируемые параметры модели, τ – период упреждения. Параметры  рассчитываются по формулам:

рассчитываются по формулам:

,

,

Где  – экспоненциальные средние соответственно 1-го и 2-го порядков; β – параметр сглаживания (адаптации). Иногда параметр сглаживания обозначают как α=1-β.

– экспоненциальные средние соответственно 1-го и 2-го порядков; β – параметр сглаживания (адаптации). Иногда параметр сглаживания обозначают как α=1-β.

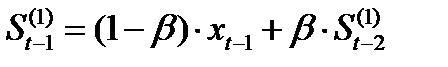

Расчёт экспоненциальной средней 1- го порядка:  , где β – параметр сглаживания, или так называемый весовой коэффициент,

, где β – параметр сглаживания, или так называемый весовой коэффициент,  - фактическое значение обучающего множества,

- фактическое значение обучающего множества,  - экспоненциальная средняя на предшествующем шаге.

- экспоненциальная средняя на предшествующем шаге.

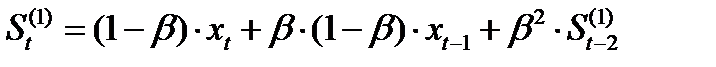

Подставив, получим:

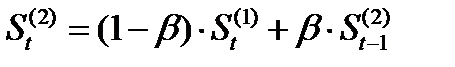

Аналогично:

Применив такую процедуру экспоненциального сглаживания к исходному ряду, получим сглаженный ряд первого порядка. Повторное применение процедуры экспоненциального сглаживания уже к сглаженному ряду первого порядка, называется процедурой экспоненциального сглаживания второго порядка:

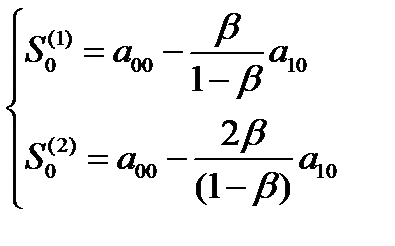

Начальные значения экспоненциальных средних:

Начальные значения параметров рассчитываются как коэффициенты регрессии:  .

.

Значение параметра адаптации β=1-α лежит в интервале (1; 0).

1) Если требуется придать вес более поздним значения ряда (увеличить степень реагирования модели на последние изменения), то берут значения β< 0,5

2) Если хотят получить более сглаженную картину тенденции развития ряда, избежать краткосрочных изменений и повысить степень устойчивости модели, то значения β> 0,5

3) Используют метод Брауна:  , где m –число наблюдений в ряду.

, где m –число наблюдений в ряду.

4) выбирают β, исходя из минимума средней квадратической ошибки между расчетным и фактическим значениями.

2. Квадратичная модель Брауна  , где

, где  - прогноз, выполненный на τ шагов вперед на t -м шаге адаптации,

- прогноз, выполненный на τ шагов вперед на t -м шаге адаптации,  - адаптируемые параметры модели, τ – период упреждения.

- адаптируемые параметры модели, τ – период упреждения.

Параметры  рассчитываются по формулам:

рассчитываются по формулам:

где  – экспоненциальные средние соответственно 1-го, 2-го и 3-го порядков; β – параметр сглаживания (адаптации).

– экспоненциальные средние соответственно 1-го, 2-го и 3-го порядков; β – параметр сглаживания (адаптации).

Экспоненциальные средние:

;

;  ;

;

Расчет начальных значений экспоненциальных средних:

3. Модель Хольта  , где

, где  - прогноз, выполненный на τ шагов вперед после t шагов адаптации,

- прогноз, выполненный на τ шагов вперед после t шагов адаптации,  - корректируемые параметры модели на каждом шаге t, τ – период упреждения прогноза.

- корректируемые параметры модели на каждом шаге t, τ – период упреждения прогноза.

Адаптация параметров модели  , где

, где  параметры адаптации:

параметры адаптации:

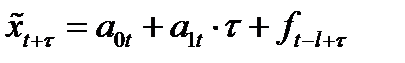

4. Мультипликативная модель Хольта-Уинтерса. Рекуррентные формулы обновления:

где  – адаптируемые параметры линейного тренда на t -м шаге адаптации,

– адаптируемые параметры линейного тренда на t -м шаге адаптации,  - параметры адаптации,

- параметры адаптации,  – адаптируемый параметр сезонных коэффициентов на t- м шаге адаптации, l – период сезонности.

– адаптируемый параметр сезонных коэффициентов на t- м шаге адаптации, l – период сезонности.

Прогнозирование в мультипликативной модели на τ шагов вперед осуществляется по формуле:  , где

, где  – прогноз, выполненный на τ шагов вперед на t -м шаге адаптации.

– прогноз, выполненный на τ шагов вперед на t -м шаге адаптации.

5. Аддитивная модель Хольта-Уинтерса. Рекуррентные формулы обновления:

где  – адаптируемые параметры линейного тренда на t -м шаге адаптации,

– адаптируемые параметры линейного тренда на t -м шаге адаптации,  - параметры адаптации,

- параметры адаптации,  – адаптируемый параметр сезонных коэффициентов на t- м шаге адаптации, l – период сезонности.

– адаптируемый параметр сезонных коэффициентов на t- м шаге адаптации, l – период сезонности.

Прогнозирование в мультипликативной модели на τ шагов вперед осуществляется по формуле:  , где

, где  – прогноз, выполненный на τ шагов вперед на t -м шаге адаптации.

– прогноз, выполненный на τ шагов вперед на t -м шаге адаптации.