29. Характеристики инвестиционного проекта: риск и денежные потоки.

Риск — неопределенность, связанная с возможностью возникновения в ходе осуществления проекта неблагоприятных ситуаций и последствий. В отличие от неопределенности понятие “риск” более субъективно — последствия реализации проекта, неблагоприятные для одного из участников, могут быть благоприятны для другого

Неопределенность — неполнота и/или неточность информации об условиях реализации проекта, осуществляемых затратах и достигаемых результатах.

30. Потоки денежных средств проекта на различных этапах его жизни.

К оттокам в инвестиционной деятельности относят: капитальные вложения, затраты на пусконаладочные работы, ликвидационные расходы в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды. Последние выражают вложения части положительного сальдо суммарного денежного потока на депозиты в банках или в долговые ценные бумаги (облигации) с целью получения процентного дохода. К притокам относят продажу активов в течение и по окончании проекта (за вычетом уплачиваемых налогов), поступления за счет снижения потребности в оборотном капитале и др.

В денежном потоке текущей (операционной) деятельности к притокам относят: выручку от продажи продукции (услуг), операционные и внереализационные доходы, включая поступления средств, вложенных в дополнительные фонды. К оттокам - издержки производства и налоги. Источником информации служат предпроектные и проектные материалы, а также результаты исследования российского и зарубежного рынка, подтвержденные межправительственными соглашениями, соглашениями о намерениях, договорами, заключенными до момента окупаемости проекта.

К финансовой деятельности относят операции со средствами, внешними по отношению к проекту. Они состоят из собственного (акционерного) капитала предприятия и привлеченных средств (субсидий, кредитов и займов). К оттокам относят: возврат и обслуживание кредитов и займов, выплату дивидендов акционерам и др.

31. Принципы анализа эффективности инвестиционных проектов.

32. Роль теоремы Фишера в анализе эффективности инвестиционных проектов. ??????

Разделительная теорема Фишера - выбор компанией инвестиций не зависит от отношения владельцев к данным инвестициям.

Разделительная теорема Фишера - выбор инвестором рискованного инвестиционного портфеля осуществляется независимо от его отношения к риску.

Данное положениеявляется новым теоретическим и практическим выводом по отношению к традиционнойтеории и практике управления портфелем, которая предполагала формирование конкретных,с точки зрения входящих инструментов, портфелей для консервативных иагрессивных инвесторов. Как видно из вышесказанного, современный подход квыбору портфеля состоит в том, что вкладчики будут держать в портфелеодинаковые активы, а их предпочтения в отношении риска и доходностирегулируется финансированием стратегии с помощью заимствования иликредитования.

33. Бухгалтерские методы оценки эффективности проекта и их ограниченность: PB, метод бухгалтерской рентабельности ARR.

PB=N-(сумм FCFN за весь период)/FCF года следующего за N. Где N – где N – год, предшествующий окупаемости.

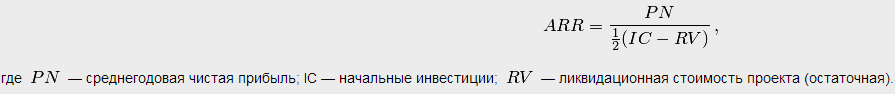

Метод расчета средневзвешенной ставки рентабельности (или учетная доходность, коэффициент эффективности инвестиций — Accounting Rate of Return, ARR) — не предполагает дисконтирования денежных потоков и равен отношению среднегодовой ожидаемой чистой прибыли к среднегодовому объему инвестиций. Годовая чистая прибыль определяется как разность между денежным потоком этого года и суммой годовых амортизационных отчислений, ассоциируемыми с данным проектом.

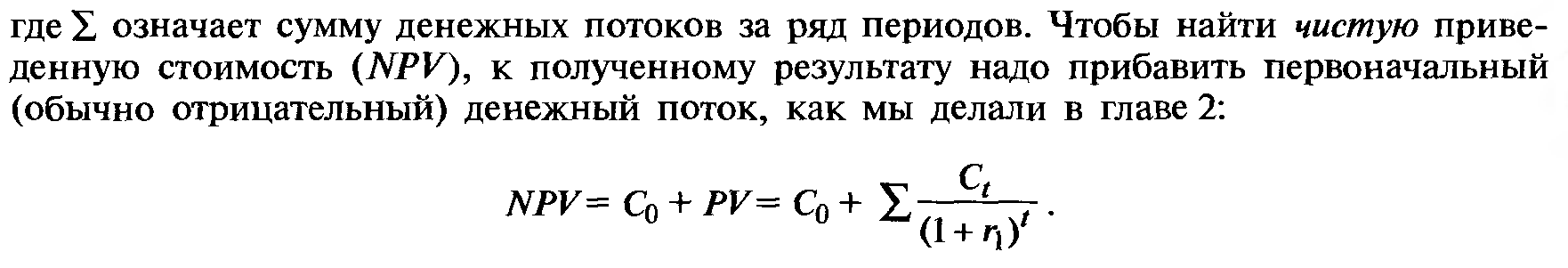

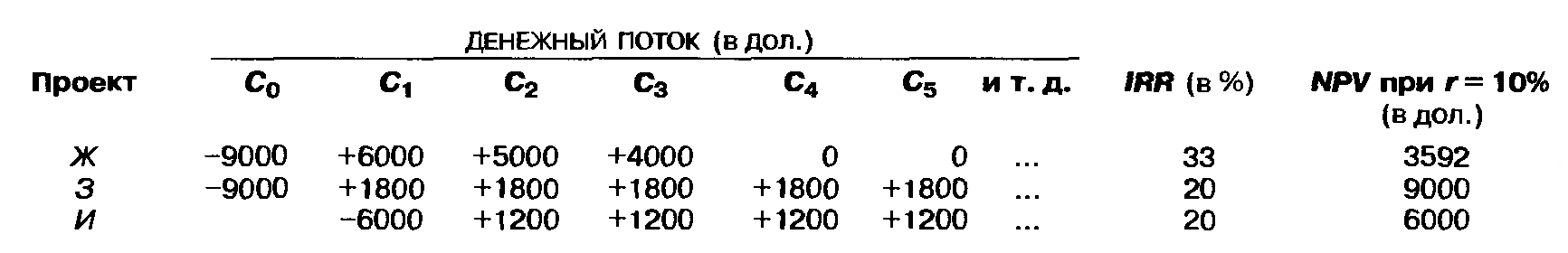

34. Традиционные методы анализа эффективности: NPV, IRR, DPB, PI.

IRR.

IRR=r1+ NPV1/(NPV1-NPV2)*(r2-r1)

DPB – PB, только потоки дисконтируются.

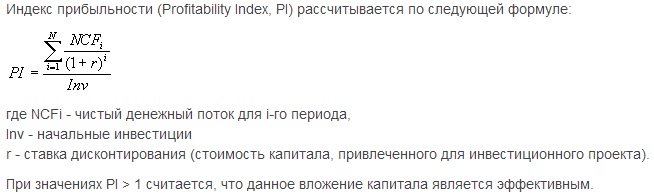

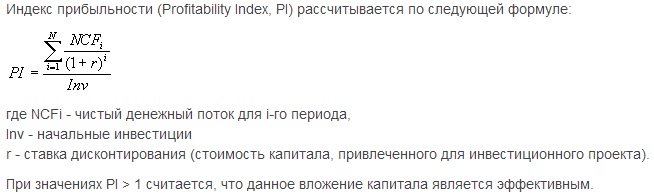

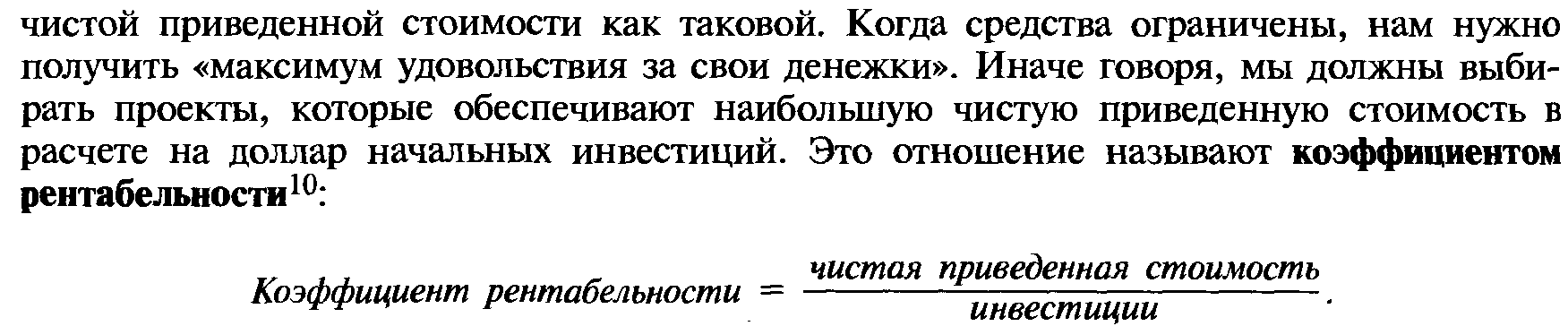

Индекс рентабельности.

35. Метод NPV и его связь с финансовым рынком и концепцией рентабельности.

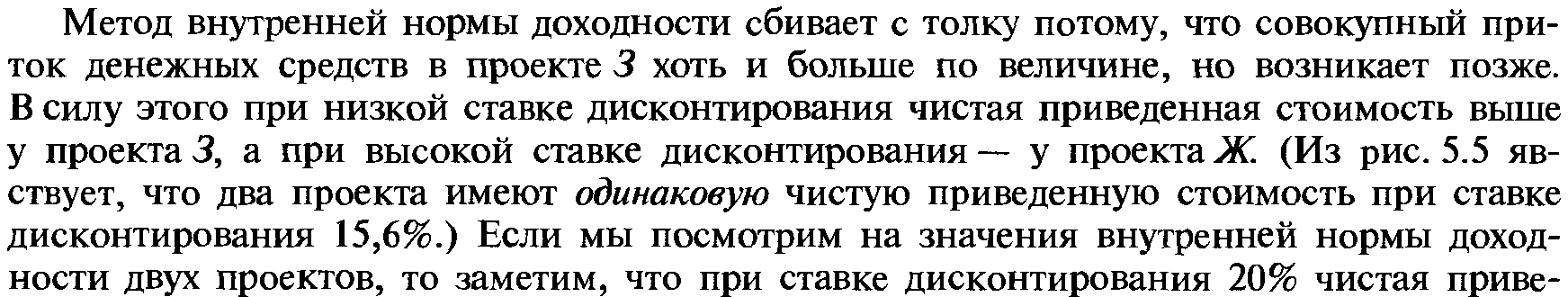

36. Ставка IRR как финансовая ставка доходности и норма экономической прибыли.

37. Проблема множественности ставок IRR.

С такой проблемой сталкиваются угледобывающее компании, так как ликвидация последствий добычи капиталоемко, а потому, CF меняют знак.

Методика расчета:

1. Все значения доходов, формируемых инвестициями, приводятся к концу проекта. Для приведения используется ставка, равная средневзвешенной стоимости капитала (WACC).

2. Все инвестиции и реинвестиции приводятся к началу проекта. Для приведения используется ставка дисконтирования.

3. MIRR определяется как норма дохода, при которой все ожидаемые доходы, приведенные к концу проекта, имеют текущую стоимость, равную стоимости всех требуемых затрат:

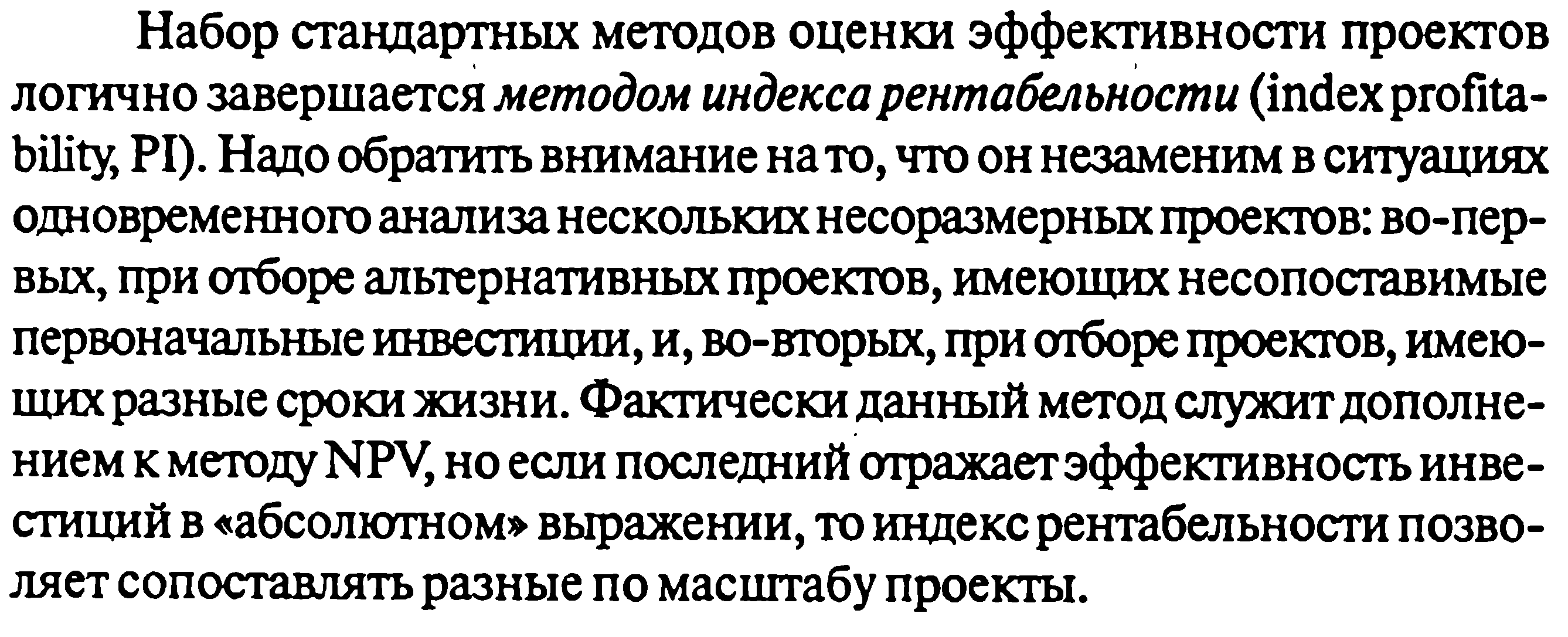

38. Индекс рентабельности проекта P/I и особенности его применения в анализе эффективности проектов.

39. Анализ эффективности и выбора набора проектов.

Выбор проекта для осуществления производиться исходя из следующих предположений:

- проект должен соответсвовать стратегии развития компании;

- некоторые проекты необходимо осуществить для нормальной деятельности компании, даже если их NPV будет отрицательным.

40. Анализ проектов с различными сроками жизни: предпосылка о возможности повторения проектов и метод эквивалентного аннуитетного потока.

Equivalent annual annuity EAA. – финансовая производительность в единицу времени. Предпосылка о том, что проекты могут возобновляться за пределами прогнозного периода. Более высокая NPV одного цикла не будет свидетельствовать о том, что на бесконечном интервале именно этот проект покажет большую NPV.

ЕАА = NPV/An;r

Где An;r = (1 –(1+r)-n)/r

41. Проблема анализа проектов с различным уровнем первоначальных инвестиций.

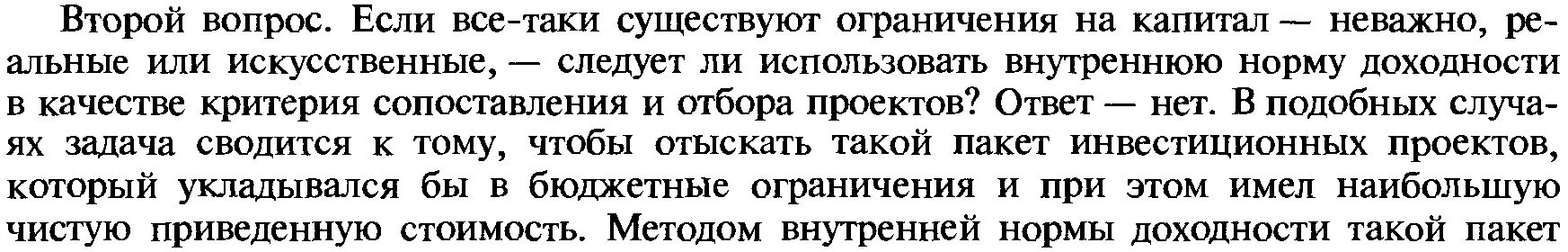

42. Выбор инвестиционных проектов в условиях наличия бюджетных ограничений.

Данный метод не подходит всегда, когда имеется дополнительное ограничение в выборе проектов.

Выбор оптимального набора проектов с неодинакомыми сроками жизни в пределах заданного бюджета:

MPI=EAA/IC.

Денежные потоки каждого проекта стоит дисконтировать по ставке, соответствующей риску данного проекта, а при расчете ЕАА на основе ставке средневзвешенной по всему проектному комплексу.

43. Риск инвестиционного проекта.

Инвестиционный риск - это вероятность возникновения непредвиденных финансовых потерь в ситуации неопределенности условий инвестирования.

- рыночные риски – неопределенность объемов продаж

- капитальные – возможность неудачного хода конструктивной части проекта

- операционные (затратные, управленческий, технический, экологический)

- правовые (политический, юридический, суверенный)

- Финансовые (процентный и валютный)

- кредитные – риск неплатежеспособности.

Cледует констатировать, что пока в мире доминирует «симметричная», объективистская и, по сути, антиэкономическая трактовка риска. Попросту говоря, риск воспринимается как любое отклонение от намеченного, будь то неблагоприятное или благоприятное. По такой общепризнанной логике, например, то, что вам повысят зарплату – риск; то, что ваши продажи возрастут сверх плана – риск;

44. Учет риска в ставке дисконтирования (risk adjusted discount rate)

Метод скорректированной на риск ставки дисконта (risk-adjusted discount rate) предполагает, что ставка дисконтирования должна отражать безрисковый уровень доходности (не зависящей от вида инвестиционных вложений), темп инфляции, и коэффициент степени риска конкретного инвестирования. Иными словами, этот показатель отражает минимально допустимую отдачу на вложенный капитал, при которой инвестор предпочтет участие в проекте альтернативному вложению тех же средств в другой проект, с сопоставимой степенью риска. Именно этот метод более популярен на практике, поскольку ставку дисконта для проектов усредненной степени риска можно рассчитать на основе наблюдаемых данных финансового рынка.

В результате необходимо идентифицировать: минимально гарантированную норму доходности; инфляционную составляющую (в национальной валюте и в виде валютной составляющей); общеэкономический (страновой) риск и риск различных финансовых инструментов.

I – темп инфляции

Бета – рисковая поправка.

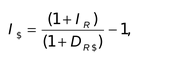

Необходимо пересчитывать под долларовый эквивалент:

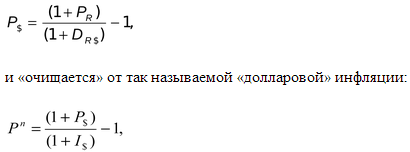

где IR – рублевая инфляция в России; DR$ – темп падения рубля по отношению к долл. США; I$ – темп долларовой инфляции в России.

Таким образом, любой финансовый индикатор доходности (PR), выраженный в рублях, пересчитывается в валютный эквивалент (P$) по формуле:

45. Учет риска путем корректировки CF (certainty equivalents)

A guaranteed return that someone would accept, rather than taking a chance on a higher, but uncertain, return. If you've ever thought about leaving your job to start your own business, and potentially make more money, but decided to stay and continue drawing a salary instead, then the amount of your salary is your certainty equivalent. You might need to come up with a business idea with a higher potential payoff to be convinced to leave the security of your existing job.

Investments must pay a risk premium to compensate investors for the possibility that they may not get their money back. If an investor has a choice between a U.S. government bond paying 3% interest and a corporate bond paying 8% interest, and he chooses the government bond, the payoff is the certainty equivalent. The company would need to offer this particular investor a potential return of more than 8% on its bonds, to convince him to buy. Thus, a company seeking investors can use the certainty equivalent as a basis for determining how much more it needs to pay, to convince investors to consider the riskier option. The certainty equivalent will vary, because each investor has a unique risk tolerance.

метод безрискового эквивалента [эквивалента надежности\] ( один из методов оценки инвестиционных проектов с учетом риска; предполагает корректировку на риск не ставки дисконтирования, а дисконтируемой величины ожидаемого денежного потока от инвестиций; в этом случае для каждого оцениваемого проекта рассчитывается безрисковый эквивалент доходов для каждого периода инвестирования, потом подсчитывается дисконтированная стоимость суммарных безрисковых эквивалентов доходов, из полученной суммы вычитается величина первоначальных инвестиций, и выбирается проект с максимальным чистым скорректированным доходом )

46. Проект расширения текущих операций – классический пример, где выполняется предпосылка об одинаковом уровне риска инвестиционного проекта и всех активов компании.

47. Анализ эффективности проекта, риск которого отличается от риска активов компании

48. Определение ставки дисконтирования в случае использования информации о компании-аналоге со сложной структурой активов и капитала.