| В относительном выражении | В абсолютном выражении |

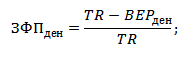

где:ЗФПден – запас финансовой прочности;TR (Total Revenue) – выручка от продаж;BEPден (break–even point) – объем продаж в точке безубыточности в денежном выражении. где:ЗФПден – запас финансовой прочности;TR (Total Revenue) – выручка от продаж;BEPден (break–even point) – объем продаж в точке безубыточности в денежном выражении.

|

|

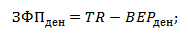

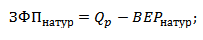

где:ЗФПнатур – запас финансовой прочности в натуральном выражении;Qp – плановый или текущий объем производства;BEPнатур (breakeven point) – объем продаж в точке безубыточности в натуральном выражении. где:ЗФПнатур – запас финансовой прочности в натуральном выражении;Qp – плановый или текущий объем производства;BEPнатур (breakeven point) – объем продаж в точке безубыточности в натуральном выражении.

|

|

Чем выше значение показателя запаса финансовой прочности, тем ниже риск банкротства предприятия и выше уровень финансовой устойчивости. Высокие значения запаса финансовой прочности показывают рентабельность и эффективность системы производства и продаж предприятия. В результате, это повышает инвестиционную привлекательность и стоимость предприятия для инвесторов и кредиторов.

30. Характеристика и методика расчета показателей оборачиваемости капитала и их роли в экономике предприятия. Анализ зависимости прибыли и рентабельности от скорости оборота различных видов капитала. Анализ показателей оборачиваемости в днях и количестве оборотов. Расчет экономического эффекта и дополнительного вложения капитала.

Поскольку оборачиваемость капитала тесно связана с его рентабельностью и служит одним из важнейших показателей, характеризующих интенсивность использования средств предприятия и его деловую активность, в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств.

Следует различать оборачиваемость всего совокупного капитала предприятия, в том числе основного и оборотного.

Скорость оборачиваемости капитала характеризуется следующими показателями:

- • коэффициент оборачиваемости (Л^);

- • продолжительность одного оборота (Поб).

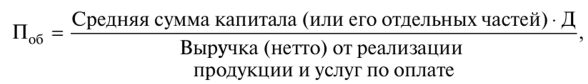

Коэффициент оборачиваемости показывает, сколько оборотов сделал капитал за отчетный период и рассчитывается по формуле

Обратный показатель коэффициенту оборачиваемости капитала называется капиталоемкостью (Ке):

Период оборота капитала:  или

или

где Д — количество календарных дней в анализируемом периоде (год — 360 дней, квартал — 90, месяц — 30 дней).

Средние остатки всего капитала и его составных частей рассчитываются по средней хронологической: 1/2 суммы на начало периода плюс остатки на начало каждого следующего месяца, плюс У2 остатка на конец периода и результат делится на количество месяцев в отчетном периоде. Необходимая информация для расчета показателей оборачиваемости имеется в бухгалтерском балансе и отчете о финансовых результатах.

Чем быстрее оборачивается капитал, тем меньше его требуется для обеспечения операционной деятельности, в результате чего предприятие несет меньше расходов по уплате процентов за пользование кредитами и займами, а также по хранению материальных ценностей, что способствует снижению себестоимости и росту прибыли.

В широком смысле слова понятие рентабельности означает прибыльность, доходность. Предприятие считается рентабельным, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл - определение суммы прибыли с одного рубля вложенного капитала.

Анализ рентабельности позволяет оценить способность предприятия приносить доход на вложенный в него (предприятие) капитал. Характеристика рентабельности предприятия базируется на расчете четырех основных показателей - рентабельности всего капитала, собственного капитала, основной деятельности и рентабельности продаж.

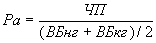

Рентабельность всего капитала (совокупных активов) показывает, имеет ли компания базу для обеспечения высокой доходности собственного капитала. Данный показатель отражает эффективность использования всего имущества предприятия. Снижение рентабельности всего капитала свидетельствует о падающем спросе на продукцию фирмы и перенакоплении активов.

,

,

где чистая прибыль,

валюта баланса на конец и на начало года,

Этот показатель отражает прибыльность активов, и обусловлен как ценообразовательной политикой предприятия, так и уровнем затрат на производство реализованной продукции.

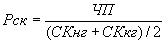

Рентабельность собственного капитала характеризует эффективность использования собственного капитала. Этот коэффициент является одним из самых важных показателей, используемых в бизнесе, он измеряет общую величину доходов акционеров. Высокое значение данного коэффициента говорит об успехе компании, что ведет к высокому рыночному курсу ее акций и относительной легкости привлечения новых капиталов для ее развития. Однако надо иметь в виду, что высокий коэффициент рентабельности собственного капитала может быть связан как с высокой инфляцией, так и с высоким риском компании. Поэтому его интерпретация не должна быть упрощенной и одномерной. Рентабельность собственного капитала показывает, сколько чистой прибыли приходится на рубль собственных средств.

,

,

где величина собственных средств на начало и на конец года.

Рентабельность основной деятельности рассчитывается как отношение прибыли от реализации к сумме затрат на производство и реализацию продукции.

,

,

где ПР - прибыль от реализации, С/С - себестоимость реализованной продукции.

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Этот показатель может рассчитываться как в целом по предприятию, так и по его отдельным подразделениям или видам продукции.

Повышение рентабельности продукции обеспечивается преимущественно снижением себестоимости единицы продукции. Чем лучше используются основные производственные фонды, тем выше рентабельности производства. Рентабельность продаж рассчитывается как отношение чистой прибыли к сумме полученной выручки.

,

,

где ВР - выручка от реализации продукции, ЧП - чистая прибыль предприятия.

Этот показатель характеризует эффективность предпринимательской деятельности (сколько прибыли имеет предприятие с рубля выручки). Рентабельность продаж может рассчитываться как в целом по предприятию, так и по отдельным видам продукции.

Оборачиваемость – это экономическая величина, дающая характеристику определенному временному промежутку, за который проходит полное обращение денежных средств и товара, или же числу этих обращений за выделенный временной промежуток. Так, коэффициент оборачиваемости, формула которого дана ниже, равен трем (анализируемый период – год). Это означает, что предприятие за год работы выручает денежных средств второе больше стоимости своих активов (т. е. за год они оборачиваются трижды). Вычисления просты:

Коб = выручка от продаж / средняя величина активов.

Нередко требуется узнать количество дней, за который проходит один оборот. Для этого количество дней (365) делят на коэффициент оборачиваемости за анализируемый год.

Проводя анализ оборачиваемости, используют следующие коэффициенты оборачиваемости:

- собственного капитала предприятия,

- активов оборотных средств,

- полных активов,

- запасов,

- задолженности перед кредиторами,

- дебиторской задолженности.

Чем выше расчетный коэффициент оборачиваемости полных активов, тем интенсивней они работают и тем выше показатель деловой активности предприятия.

Экономический эффект - это разность между результатами деятельности хозяйствующего субъекта и произведенными для их получения затратами на изменения условий деятельности.

Различают положительный и отрицательный экономический эффект.

Если результаты экономической деятельности превышают затраты, то экономический эффект положителен (например, прибыль), в противоположном случае – отрицателен (например, убыток).

В экономических расчетах наиболее распространены три показателя экономического эффекта:

1) годовой – это разность между годовым продуктом и годовыми затратами;

2) интегральный – это сумма годовых эффектов или разность между суммарным результатом и суммарными затратами за расчетный период;

3) среднегодовой – средняя величина из годовых эффектов за расчетный период.

Эффект является абсолютной величиной, показывающей достигаемый результат при выполнении какой-либо процедуры.

При этом важным является не только само по себе обеспечение результата, но и то, какими силами он был достигнут.

По этой причине основой подсчета экономической эффективности составляет годовой экономический эффект, включая затраты на его достижение.

Формула экономического эффекта считается конечным экономическим результатом, который получается в результате проведения определенных мероприятий, вызывающих улучшение соответствующих показателей работы компании. Результат – это абсолютный показатель, измеряемый в денежных единицах.

Получение эффекта в целом основывается на первоначальном осуществлении определенных затрат, а в дальнейшем получение дополнительной прибыли от внедрения мероприятий.

Сам экономический эффект и можно представить в виде этого дополнительного дохода, который получает предприятие через:

• дополнительную прибыль,

• минимизацию материальных затрат,

• уменьшение трудовых затрат,

• увеличение производственных объемов,

• рост качества продукции, который выражается в цене.

31. Характеристика показателей финансовой устойчивости и проблемы методики их расчета. Характеристика нормативной базы показателей финансовой устойчивости. Анализ показателей финансовой устойчивости.

Финансовая устойчивость предприятия - это способность функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Финансовая устойчивость - это способность предприятия продолжать свою хозяйственную деятельность как в настоящее время, так и в будущем, что в значительной степени определяется наличием собственных источников финансирования.

Для оценки финансовой устойчивости предприятия применяется система абсолютных и относительных показателей, т.е. финансовых коэффициентов.

Основными из них являются:

1) Коэффициент автономии (независимости, собственности) определяется как отношение величины собственного капитала и величины валюты баланса:

где Кс - собственный капитал предприятия;

К - итог (валюта) баланса.

Коэффициент автономии отражает степень финансовой независимости предприятия от заемных источников средств. Нормальным в мировой практике считается значение Кз?0,5. Более низкое значение этого показателя может угрожать интересам собственников предприятия, кредиторов и банков.

2) Коэффициент финансовой зависимости (напряженности) определяется на начало и конец отчетного периода как отношение величины заемного капитала к общей сумме капитала (итогу, валюте баланса):

где К - величина заемных средств предприятия.

Этот показатель характеризует долю долга в общей сумме капитала. Его можно также рассчитать как разность между единицей и коэффициентом автономии. С точки зрения обеспечения финансовой устойчивости значение данного показателя не должно превышать 0,5.

3) Коэффициент финансирования (покрытия задолженности, финансовой устойчивости) определяется на начало и конец отчетного периода как отношение величины собственного капитала к заемному:

Коэффициент финансирования показывает, насколько каждый рубль долга подкреплен собственными средствами. Нормальным считается значение этого коэффициента? 2. Однако на практике даже при меньшем значении показателя предприятие может быть финансово устойчивым. Значение Кф.у.1 свидетельствует о неплатежеспособности предприятия

4) Коэффициент финансового риска (плечо финансового рычага) также рассчитывается на начало и конец периода как отношение величины заемного капитала к собственному:

Этот показатель характеризует сколько заемных средств привлечено на 1 рубль собственных. Чем выше плечо финансового рычага, тем больше долговых обязательств у предприятия, тем рискованнее сложившаяся ситуация. Нормальной считается величина этого коэффициента в пределах единицы, т.е. долговые обязательства не должны превышать размер собственного капитала.

Коэффициент финансового риска необходим для оценки долгосрочной платежеспособности и расчета эффекта финансового рычага при обосновании целесообразности привлечения заемных источников финансирования.

5) Коэффициент маневренности, который рассчитывается как отношение собственных оборотных средств (капитала) к общей величине собственного капитала предприятия:

где СОС - собственные оборотные средства (капитал).

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокое значение данного показателя характеризуется положительно, но рекомендуемых к нему нормативов нет.

6) Коэффициент обеспеченности запасов собственными оборотными средствами определяется на начало и конец отчетного периода как отношение величины собственных оборотных средств (капитала) к величине запасов (материально-вещественных элементов оборотных средств)

где З - запасы.

Методика расчета абсолютных показателей основана на определении степени обеспеченности запасов источниками формирования, что является сущностью финансовой устойчивости.

Обобщающим показателем финансовой устойчивости является излишек (+) или недостаток (-) источников средств для формирования запасов.

Можно выделить четыре типа финансовой устойчивости предприятия:

1) абсолютная финансовая устойчивость. Она наблюдается в том случае, если имеется излишек собственных средств для формирования запасов;

2) нормальная финансовая устойчивость, когда имеется излишек собственных и долгосрочных заемных источников для формирования запасов;

3) неустойчивое финансовое состояние, когда имеется излишек общих источников для формирования запасов;

4) кризисное финансовое состояние, когда имеется недостаток общих источников для формирования запасов.

32. Характеристика показателей платежеспособности и проблемы методики их расчета. Характеристика нормативной базы показателей платежеспособности. Анализ показателей платежеспособности. Резервы укрепления платежеспособности

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Большая или меньшая текущая платежеспособность (или неплатежеспособность) обусловлена большей или меньшей степенью обеспеченности (или необеспеченности) оборотных активов долгосрочными источниками.

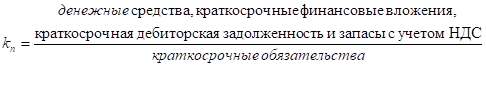

Прогнозируемые платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации осуществленных затрат) отражает коэффициент покрытия (коэффициент ликвидности):

Данный коэффициент показывает, в какой степени предприятия способно погасить свои текущие обязательства за счет оборотных средств. Нижним пределом коэффициента покрытия можно считать 1.0.

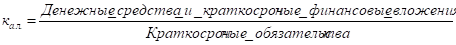

Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Краткосрочные обязательства включают: краткосрочные кредиты банков и прочие краткосрочные займы, краткосрочную кредиторскую задолженность, включая задолженность по дивидендам, резервы предстоящих расходов и платежей, прочие краткосрочные пассивы. Показатель рассчитывается по формуле:

Нормальное ограничение, распространенное в экономической литературе, означает, что каждый день подлежат погашению 20% краткосрочных обязательств предприятия или, другими словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность, имеющая место на отчетную дату, может быть погашена за 5 дней (1: 0,2).

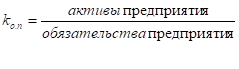

Общая платежеспособность предприятия определяется, как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами. Коэффициент общей платежеспособности рассчитывается по формуле:

Основным фактором, обусловливающим общую платежеспособность, является наличие у предприятия реального собственного капитала.

Сами по себе эти коэффициенты не несут серьезной смысловой нагрузки, однако, взятые за ряд временных интервалов, они достаточно полно характеризуют работу предприятия.

Основанием для признания структуры баланса неудовлетворительной, а предприятия - неплатежеспособным является выполнения одного из следующих условий:

- - коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- - коэффициент обеспеченности собственными средствами на конец отчетного периода - не менее 0.1.

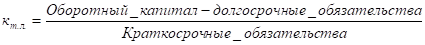

Платежеспособность предприятия с учетом предстоящих поступлений от дебиторов характеризует коэффициент текущей ликвидности. Он показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности:

Нормальное ограничение означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня текущей ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости:

Он определяется как отношение разности между объемами источников собственных средств (реальный собственный капитал) и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов.

В зависимости от полученных конкретных значений kт.л. и kоб. анализ и оценка структуры баланса развиваются по двум направлениям:

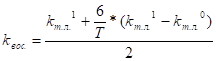

а) в случае, если хотя бы один из этих коэффициентов меньше предельно допустимого значения, следует определить коэффициент восстановления платежеспособности за 6 месяцев по следующей форме:

где: kт.л.1 - фактическое значение коэффициента текущей ликвидности

(kт.л.) в конце отчетного периода;

kт.л.0 - фактическое значение коэффициента текущей ликвидности

- (kт.л.) - начале отчетного периода;

- 6 - период восстановления платежеспособности в месяцах;

Т - отчетный период в месяцах (12 месяцев);

Если коэффициент восстановления платежеспособности примет значение более 1.0, это свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент окажется меньше 1.0, то у предприятия нет реальной возможности восстановить свою платежеспособность.

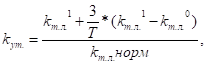

б) Если kт.л. и kоб. больше соответствующих предельных значений или равны им, следует рассчитать коэффициент утраты платежеспособности за 3 месяца:

где: 3 - период утраты платежеспособности;

Т - отчетный период (12 месяцев);

kт.л. норм - нормативное значение коэффициента текущей ликвидности (kт.л.), равное 2.

Если коэффициент утраты платежеспособности kут. примет значение больше 1, то у предприятия имеется реальная возможность не утратить свою платежеспособность.

Таким образом, платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Методика расчета показателей платежеспособности содержит формулы этих показателей и их нормативные значения, а также пояснения каждого показателя.

Прогнозируемые платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов отражает коэффициент покрытия (коэффициент ликвидности). Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности. Коэффициент общей платежеспособности предприятия показывает способность покрыть все обязательства предприятия всеми активами.

Анализ и оценка структуры баланса производится на основании определения коэффициентов текущей ликвидности и обеспеченности собственными средствами. Коэффициент текущей ликвидности показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Если последние два коэффициента меньше предельно допустимого значения, следует определить коэффициент восстановления платежеспособности. Он свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если коэффициент восстановления окажется меньше нормативного, необходимо рассчитать коэффициент утраты платежеспособности.

Для анализа и оценки платежеспособности предприятия необходима законодательная база, которая закрепляла бы основные моменты, методы и принципы анализа. Утверждены и используются следующие основные нормативные акты:

- -Федеральный закон «О бухгалтерском учете» от 21.11.96г. №129-ФЗ (в ред. от 23.07.98 №123-ФЗ, от 28.03.2002 №32-ФЗ, от 31.12.2002 №187-ФЗ, от 31.12.2002 №191-ФЗ)

- -Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002г. №127

- -«Методических рекомендаций по реформированию предприятий (организаций)» принято указом Министерства экономики от 01.10.97г. № 118

- - «Методические указания по проведению анализа финансового состояния организации» от 23.01.2001г. №16

- -Распоряжение «О мониторинге финансового состояния организации и учете их платежеспособности» от 20.12.00г. №226

- - и другие нормативные документы.

33. Сущность финансового кризиса и его воздействия на экономику предприятия. Критерии оценки несостоятельности хозяйствующих субъектов

Кризис - это крайнее обострение противоречий в социально-экономической системе, угрожающее ее жизнестойкости в окружающей среде.

Причины кризиса могут быть различными. Они делятся на объективные, связанные с циклическими потребностями модернизации и реструктуризации, и субъективные, отражающие ошибки и волюнтаризм в управлении, а также природные, характеризующие явления климата, землетрясения и др.

Причины кризиса могут быть внешними и внутренними. Первые связаны с тенденциями и стратегией макроэкономического развития или даже развития мировой экономики, конкуренцией, политической ситуацией в стране, вторые - с рискованной стратегией маркетинга, внутренними конфликтами, недостатками в организации производства, несовершенством управления, инновационной и инвестиционной политикой.

В понимании кризиса большое значение имеют не только его причины, но и разнообразные последствия: возможно обновление организации или ее разрушение, оздоровление или возникновение нового кризиса. Последствия кризиса могут вести к резким изменениям или мягкому продолжительному и последовательному выходу. Разные последствия кризиса определяются не только его характером, но и антикризисным управлением, которое может смягчать кризис или обострять его.

Влияния на экономические результаты выразятся в снижении всех показателей экономической эффективности, росте затрат, необходимых для функционирования предприятия.

По мере развития социально-экономической системы наблюдается повышение роли человеческого фактора в антикризисном ее развитии, которое означает не исключение кризиса, не борьбу с ним, а предвидение и уверенное, своевременное и, по возможности, безболезненное его разрешение.

Признаками финансового кризиса являются:

1) неустойчивость курсов ценных бумаг;

2) нестабильность и падение курса национальной валюты;

3) инфляция;

4) рост дефицита бюджетов;

5) взаимные неплатежи экономических субъектов;

6) несоответствие денежной массы в обращении потребностям денежного обращения.

Целесообразно рассмотреть следующие причины кризиса, открытые еще К.Марксом:

- 1. Противоречие между производством и потреблением. Дело в том, что капитал стремится к безграничному расширению, чему способствуют конкуренция, капиталистическая инициатива, введение в производство новых технологий, снижение издержек на производство единицы товара, в целом - рост производительности труда. Все эти факторы в совместном, увязанном действии имеют кумулятивный эффект в расширении производства. Потребление тоже расширяется, возрастает, и достаточно интенсивно, однако его рост совершенно объективно отстает от роста производства, а в итоге наступает момент, когда масса произведенных продуктов не поглощается потреблением. Налицо перепроизводство товаров.

- 2. Изначально второй причиной циклического развития было противоречие между жесткой, великолепной организацией производства на отдельных капиталистических экономических предприятиях и нерегулируемым стихийным действием рыночной системы в целом. Действовало это противоречие в сторону быстрого роста производства, что приводило опять же через определенное время к перепроизводству. Эта причина столь прозрачна и лежит на поверхности экономических явлений, что государство первым долгом занялось именно ею. В нейтрализации (ослаблении) действия этой причины государство добилось наиболее ощутимых результатов.

- 3. Физический срок службы основного капитала. Каждые 10--12 лет в XIX в. и каждые 7--8 лет в XX - основной капитал обновляется. Технический прогресс не остановим, постоянен. Следовательно, в указанные сроки основной капитал физически, а особенно морально, устаревает, и его необходимо заменять. Замена средств производства как раз и совпадает с фазой оживления в производстве. Именно эта причина - периодическое обновление капитала и задает временной параметр экономического цикла.

Несостоя́тельность (банкро́тство) — признанная уполномоченным государственным органом неспособность должника (гражданина, организации, или государства) удовлетворить в полном объёме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных государственных платежей.

Критерии неплатежеспособности должника — юридического лица формулируются следующим образом:

1Неисполнение обязанности по уплате указанных выше сумм платежей в течение трех месяцев со дня наступления даты платежа.

2.Дело о банкротстве может быть возбуждено арбитражным судом, если требование к должнику — юридическому лицу в совокупности составляет не менее 100 тыс, руб,

Из этих условий следует, что организация признается несостоятельной, если ее имущества, в том числе и денежных средств, не хватает для погашения требований всех кредиторов в полном объеме.

Признаки банкротства определяются с учетом размеров следующих денежных обязательств:

величина задолженности за выполненные работы, переданные товары и оказанные услуги;

суммы займов с учетом процентов;

размер задолженности, образовавшейся в результате неосновательного обогащения;

сумма задолженности, возникшей из-за нанесения вреда имуществу кредитора и т. д.

34. Причины проявления финансового кризиса и несостоятельности хозяйствующих субъектов. Прогнозирование последствий финансового кризиса предприятия.

Результатами всестороннего анализа финансового состояния организации является установление причин ухудшения ее финансово-экономического положения, выбор методов «лечения» и определение, какие органы управления и другие организации могут урегулировать кризисные процессы в рассматриваемой организации, не доводя ее до полного банкротства (ликвидации) с распродажей всего имущества.

Общими причинами неплатежеспособности организации являются факторы, влияющие на снижение или недостаточный рост выручки и опережающий рост обязательств.

Замедление темпов роста выручки либо ее абсолютное снижение наблюдается при:

- - затоваривании, когда рынок снижает спрос на продукцию из-за ее неудовлетворительного качества, высокой цены или снижения на нее потребности;

- - влиянии конкуренции;

- - растущем невозврате платежей за отгруженную продукцию, когда организация работает с ненадлежащим покупателем или не свободна в выборе надлежащего;

- - сужении рынка за счет ограничения на него доступа путем ввода запретов, квот, таможенных барьеров и т.д.

Опережающий темп прироста обязательств наблюдается в случаях, когда организация:

- - осуществляет неэффективные долгосрочные финансовые вложения (капиталовложения), которые не сопровождаются соответствующим ростом выручки;

- - загружает производство избыточными (неработающими) запасами, которые не увеличивают объемов производства и выручки;

- - наращивает средства в расчетах, которые практически не имеют отношения к выручке;

- - несет убытки;

- - тратит выручку на второстепенные цели, на развлечения.

Данный комплекс общих причин неплатежеспособности характерен для всех организаций, испытывающих трудности своевременного расчета по своим обязательствам. Ситуация усугубляется, когда отсутствует планирование и управление денежными потоками.

В целом причины неплатежеспособности могут быть сведены к двум основным:

- - отставанию от запросов рынка, в этом случае можно говорить о болезни бизнеса;

- - неудовлетворительному финансовому руководству организацией, когда она избыточно отягощается обязательствами. В данном случае можно говорить о неэффективном финансовом менеджменте.

На сегодняшний день достаточно широко используются несколько методических подходов к прогнозированию кризисов в организации:

- изучение жизненного цикла организации;

- мониторинг состояния предприятия на основе постоянного контроля наиболее важных показателей деятельности компании;

- многофакторные модели, основанные на методе дискриминантного анализа;

- использование метода нечетких множеств.

Изучение жизненного цикла организации основано на анализе практики как собственного, так и аналогичных организаций, как ликвидировавшихся в результате кризиса, так и переживших его с различными последствиями. Суть этого подхода заключается в определении временных или организационных моментов, когда вероятность кризиса наиболее высока.

Мониторинг состояния предприятия на основе постоянного контроля наиболее важных показателей деятельности компании базируется на регулярном измерении и сравнении с нормативными и/или плановыми значениями совокупности показателей финансовой и хозяйственной деятельности организации.

Исторически в прогнозировании кризисов было два основных направления - решение однокритериальных и многокритериальных задач. Однокритериальный подход к прогнозированию основывался на контроле единственного показателя, например, рентабельности. Данный подход наиболее простой и используется достаточно широко и в наше время. В качестве основных показателей используются следующие.