Важнейшим параметром любого инвестиционного проекта является предполагаемый объем продаж соответствующих продуктов и услуг.

Анализ точки безубыточности (Break-even Point Analysis - BEP) [2] призван определить минимально допустимый объем производства или продаж продукта, при котором покрываются все расходы на его выпуск (т.е. проект не приносит ни прибыли, ни убытка). Чем ниже будет этот уровень, тем выше вероятность того, что проект будет жизнеспособен в условиях непредвиденного снижения сбыта, и тем ниже будет его риск.

Анализ точки безубыточности базируется на понятии "операционный рычаг" и условном разделении всех издержек на переменные (variable costs - VC) и постоянные (fixed costs - FC).

Под переменными понимаются издержки, которые зависят непосредственно от объема производства. К числу важнейших переменных издержек следует отнести затраты на сырье и материалы, заработную плату рабочих-сдельщиков, оплату силовой энергии и других ресурсов, используемых в технологическом процессе, и т.п. Зависимость переменных издержек от объема производства обычно является более или менее пропорциональной.

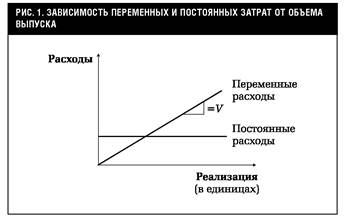

Поэтому в целях упрощения анализа часто предполагается, что данная взаимосвязь является линейной. Тогда VC = V x Q, где V - переменные затраты на единицу продукции; Q - объем производства (количество единиц).

Постоянными называются издержки, которые не меняются в течение определенного времени при изменении объема производства. Примерами таких издержек могут служить арендная плата, амортизационные отчисления, зарплата административного персонала, плата за коммунальные услуги, проценты по кредиту и т.п. Следует особо отметить, что постоянные издержки могут меняться (и меняются достаточно часто), но, как правило, их увеличение или сокращение не связано с изменением объема производства. Таким образом, они являются условно постоянными относительно заданного объема производства.

Необходимо обратить внимание на то, что любые постоянные издержки безвозвратны, т.к они должны покрываться независимо от финансово-хозяйственного состояния предприятия и результатов его деятельности.

Полные издержки (total costs - TC), связанные с данным объемом производства, равны сумме переменных и постоянных затрат:

(4)

(4)

Графически данная взаимосвязь представлена на рис.1.

Нетрудно заметить, что при нулевом уровне производства / продаж полные издержки равны постоянным. Повышение объема производства / продаж на одну единицу влечет за собой увеличение полных издержек на величину V. Другими словами, согласно (4) предельные, или приростные, затраты на единицу продукции равны V.

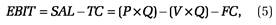

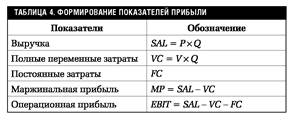

Учитывая все вышесказанное, рассмотрим процесс формирования операционной прибыли (до вычета налогов и процентов) от проекта. Ее величина будет равна:

где SAL - выручка от реализации; Р - цена единицы продукции. Тогда отчет о прибылях и убытках примет следующий вид (табл.4).

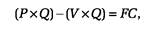

Как уже было отмечено, уровень безубыточности достигается при условии равенства выручки полным затратам (т.е. при нулевой прибыли):

ЕВIT = SAL-TC = (PxQ) - (VxQ) -FC = 0 (6)

Тогда:

откуда следует:

где Q * - критический (безубыточный) объем выпуска / реализации продукции.

Из полученного соотношения нетрудно определить критический объем продаж:

Графическая интерпретация точки безубыточности представлена на рис.2.

Обратимся к следующему примеру.

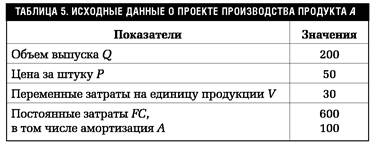

Пример 2. Фирма рассматривает инвестиционный проект, связанный с выпуском продукта А. Полученные в результате опроса экспертов данные о проекте приведены в табл.5. Необходимо определить точку безубыточности.

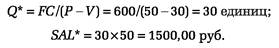

Поскольку общий объем постоянных затрат составляет 600,00 (500 + 100), согласно формулам (7) и (8) получаем:

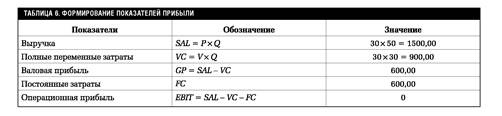

Отчет о прибылях и убытках для рассматриваемого примера будет выглядеть следующим образом (табл.6).

Полученная точка безубыточности (30 единиц) намного меньше запланированного объема выпуска. Таким образом, проект имеет значительный запас прочности, и его риск невысок.

Рассмотрим взаимосвязь между точкой безубыточности и величиной потока платежей CF, поступающих от основной деятельности проекта.

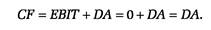

В общем случае величина CF включает в себя операционную прибыль и сумму амортизации, т.е.:

CF = EBIT + DA = (SAL - VC - FC) + DA.

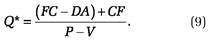

Откуда:

Поскольку в точке безубыточности прибыль равна 0, величина потока платежей CF при таком уровне производства будет равна амортизации, т.е.:

Предположим, что мы инвестируем в проект (пример 2) сумму, равную 2 тыс. руб., длительность проекта - 5 лет.

При линейном способе начисления амортизации поток платежей по проекту при безубыточном уровне выпуска будет равен 2000/5 = 400,00. Нетрудно заметить, что суммарный поток платежей за 5 лет будет равен: 5х400 = 2000,00. Таким образом, срок окупаемости проекта будет равен сроку его реализации.

Важнейшим элементом анализа является определение значения величины CF потока платежей, при котором NPV = 0. Полученный результат может быть использован для определения точки безубыточности в единицах денежного потока, которая приблизительно характеризует запас финансовой прочности проекта.

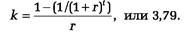

Предположим, что в рассматриваемом примере стоимость капитала для фирмы равна 10%. Тогда его NPV = 0 при приведенной стоимости CF, равной 2000,00. В целях упрощения будем считать, что поток платежей по проекту имеет вид аннуитета, для которого дисконтный множитель будет равен:

Тогда из IС = CF х k, следует:

CF = IС/k = 2000/3,79 = 527,70.

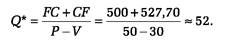

Таким образом, для обеспечения безубыточности необходим ежегодный поток наличности в 527,70. Согласно (9) безубыточный объем продаж в этом случае составит:

Обратите внимание, что полученный уровень финансовой безубыточности (52 изделия) значительно выше ранее определенной точки безубыточности (30 единиц). Это наглядно показывает, что недостаточно использовать в инвестиционном анализе только базисный уровень безубыточности. Данный пример может быть расширен с учетом налогообложения и других выплат.

Рассмотрим более детально факторы, определяющие критерии безубыточности. Одним из важнейших факторов безубыточности является операционный рычаг (operating leverage - OL), или доля постоянных издержек в полных издержках. Этот показатель характеризует зависимость проекта или предприятия в целом от постоянных издержек и используется для измерения делового или производственного риска.

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Если доля постоянных расходов велика, говорят, что предприятие имеет высокий уровень операционного рычага, а следовательно, и высокий риск. Для такого предприятия даже незначительное увеличение объемов производства может привести к существенному изменению операционной прибыли.

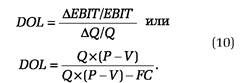

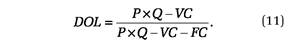

В практических расчетах для определения силы воздействия операционного рычага применяют отношение маржинальной прибыли (результата от реализации после возмещения переменных затрат) к операционной прибыли. С учетом ранее принятых обозначений уровень, или силу, воздействия операционного рычага DOL можно выразить таким образом:

Уровень операционного рычага позволяет определить величину процентного изменения прибыли в зависимости от изменения объема продаж на 1%.

Если величина DOL > 0, с возрастанием продаж на 1% прибыль будет увеличиваться на DOL %, и наоборот.

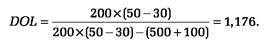

Определим величину DOL для нашего примера (см. табл.5):

Таким образом, изменение объема выпуска / продаж на 1% вызовет изменение прибыли на 1,176%. Проверим наше предположение. При изменении выпуска на 1%, его объем увеличится на 2 единицы - 200 х 0,01 = 2.

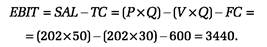

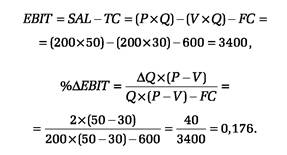

Тогда прибыль составит:

До увеличения выпуска величина прибыли была равна:

Уровень рычага в денежном выражении может быть определен таким образом:

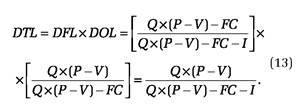

В заключение рассмотрим совместное влияние рычагов на доходы предприятия. Уровень финансового рычага с учетом принятых обозначений может быть выражен так:

где I - сумма выплачиваемых процентов по займам. Показатель DFL имеет наглядную интерпретацию и дает представление о том, во сколько раз прибыль до вычета процентов и налогов (EBIT) превосходит налогооблагаемую (EBT). Совместное влияние операционного и финансового рычагов DTL представляет собой произведение их уровней:

Этот показатель дает представление о том, как изменение объема продаж повлияет на изменение размера чистой прибыли предприятия. Другими словами, он показывает, на сколько процентов изменится чистая прибыль при изменении объема продаж на 1%.

Показатель DTL характеризует совокупный риск предприятия, т.е. его производственной и финансовой деятельности.

Несмотря на безусловную полезность подобного анализа, в целом его возможности ограничены. Анализ точки безубыточности позволяет увидеть только один "срез" устойчивости инвестиционного проекта, т.е. его чувствительность к объему продаж.

Линейное представление кривой издержек предполагает, что цены материальных и трудовых ресурсов постоянны и такова же природа экономии на масштабах производства. Однако в реальных условиях могут существовать нелинейные зависимости, и тогда подобный анализ дает лишь приблизительные результаты.