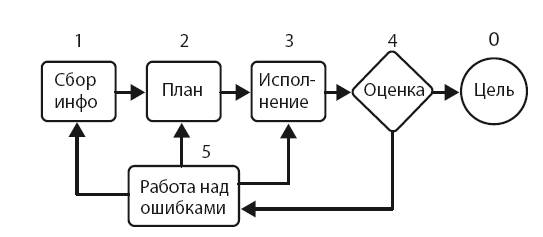

Важнейшая часть, от которой будет зависеть скорость вашей эволюции, – оценка результатов и работа над ошибками с последующей корректировкой плана. Сложность не только в том, чтобы распознать ошибку, но и в том, чтобы признать ее и провести исправительную работу. В компаниях ошибки отслеживаются вышестоящими сотрудниками. Как мы уже говорили выше, трейдинг содержит в себе проблему одиночки, которая отчасти мешает адекватно и объективно провести анализ ошибок. Отдельная глава будет посвящена анализу ошибок.

Цель

Основные ошибки, связанные с целью:

1. Люди не планируют свое путешествие по жизни. Подобная «близорукость» приводит к потере времени в поисках пути.

2. Начинающие трейдеры приходят на биржу с единственным желанием заработать, не утруждая себя бизнес-планированием торгового процесса.

Резюме

Трейдинг – не самоцель и не хобби. Это всего лишь инструмент для достижения вашей мечты.

Резюме

Если спустя десять лет вы не хотите остаться на месте, вам нужна долгосрочная цель.

Итак, представьте, что вы – владелец коммерческого предприятия, которым вы сами и являетесь. Что хотят владельцы – акционеры любого предприятия? Чтобы оно приносило прибыль, которая бы росла из года в год, и имело максимально возможную рентабельность. Ваша первичная задача состоит в том, чтобы капитализация этого предприятия росла. Для роста котировок этого предприятия необходимо каждый год увеличивать прибыль, полностью или частично реинвестировать ее, увеличивать капитал. Ваша долгосрочная цель является основой вашего долгосрочного бизнес-плана акционерного общества под названием «Я – трейдер».

Я считаю, что если вы пришли в трейдинг надолго и хотите связать с этой профессией свою жизнь, то моя цель сродни задачи инструктора летной школы. Я пишу не самоучитель для уникумов «Как стать асом и всех впечатлить», а скорее инструкцию для широкой аудитории – пилотов гражданских самолетов – под названием «Как добиться того, чтобы вы летали и не падали и к тому же чтобы вы и ваши семьи были счастливы как можно дольше».

Итак, правильная цель в трейдинге – это способность последовательно в течение длительного периода времени генерировать максимальную прибыль при минимальных допустимых рисках.

Как должна выглядеть ваша стратегия? Прежде всего, помните: задача трейдера – постоянный рост капитализации во времени при минимальных рисках. Задача человека – быть счастливым.

Резюме

У вас должна быть мечта, и вам следует постоянно помнить про нее.

Мечта помогает сохранять мотивацию и преодолевать сложности.

Резюме

Трейдер – это бизнес-машина. Целая маленькая корпорация. Трейдер должен планировать свои расходы и четко представлять, за счет каких средств они будут закрыты. Работа за зарплату предполагает принципиально другую психологию. Все, что знает наемный сотрудник, – это ежемесячная сумма дохода, который приходит на карточку каждый месяц. Напротив, трейдер, как и бизнесмен, не может прогнозировать свой доход. Торговля на бирже – это совершенно другой уровень ответственности, вот почему трейдер должен планировать свое финансовое будущее и вести подробный учет всех средств.

Более того, мои изыскания привели меня к гипотезе о том, что изначально, с рождения, все люди имеют разную мотивацию и, соответственно, разную способность фокусироваться на целях (об этом вы не прочтете ни у Зеланда, ни в одной другой книге про успех!). Проще говоря, не все люди созданы целеустремленными или одинаково способными идти к цели.

Система Agile Results – это один из подходов к личной эффективности, который направлен на достижение результатов.

Она вся завязана на так называемом правиле трех. Вместо того чтобы перегружать себя задачами, вы определяете только три результата, которых хотите достичь за определенный отрезок времени:

• день;

• неделю;

• месяц;

• год.

Соблюдение простого правила трех легко учит ставить конкретные цели и концентрироваться на них.

Источники информации

Трейдинг – это бизнес, построенный на последовательной реализации статистического преимущества. Например, возьмем казино. Американская компания Wynn Resorts зарабатывает более $1 млрд каждый квартал, всего лишь реализуя свое небольшое статистическое преимущество над азартными игроками. И самое главное – делает это стабильно.

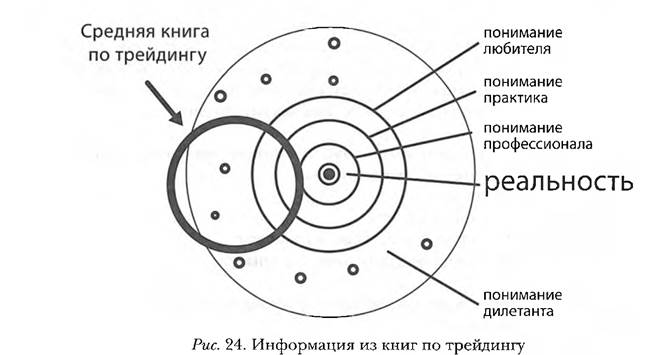

Мой опыт подсказывает, что большинство людей не умеют правильно работать с информацией, поэтому следите за тем, чтобы ваши предубеждения не мешали вам воспринимать дальнейший представленный здесь материал. Я привел свой пример с целью облегчить вашу задачу и показать, что прошло много лет, прежде чем я осознал: рынок устроен именно так, как он устроен, и он не будет подстраиваться под то, каким бы я хотел его видеть для реализации своих амбиций, желаний и способностей.

Сбор информации является начальным звеном механизма. Чтобы составить план достижения цели, мы должны собрать максимум полезной информации, которая отвечает этой самой цели. Информация сейчас легкодоступна. За последние пять лет было создано более 90 % всей имеющейся в мире информации. Думаю, это справедливо и для трейдинга: новичку сейчас не позавидуешь – он просто утонет в целом море информации. Но, как только вы точно определяетесь с целью, работа с последней перестает быть хаотичным блужданием! Ниже, рассуждая логически и отталкиваясь от цели, мы последовательно выводим именно ту информацию, которая нам потребуется.

Запомните! Реализация небольшого статистического преимущества – это именно то, что делают все успешные профессионалы на бирже. Это выделенное предложение достойно отдельной книги. Оно представляет собой одну из тех идей, которую обязательно нужно усвоить, так что я делаю на ней особый акцент. Лично мне потребовались годы, чтобы понять и усвоить эту мысль. Идея очень простая: какую информацию вы бы ни использовали на рынке, она позволяет вам получить лишь небольшой перевес в шансах, что рынок пойдет именно в соответствии с вашим сценарием, а не в обратном направлении. А если ваше статистическое преимущество небольшое, то реализовать его в прибыль можно по результатам суммы большого числа сделок.

Далее мы будем рассматривать сумму множества наших сделок. Введем следующие обозначения:

AP – средняя прибыль в одной сделке (average profit).

AL – средний убыток в одной сделке (average loss).

PP – вероятность получить прибыль в одной сделке (profit probability).

LP – вероятность получить убыток в одной сделке (loss probability).

Таким образом, ваш средний результат (average result – AR) на один контракт в одной сделке составит:

AR = AP × PP – AL × LP (1)31

AR – это и есть математическое ожидание средней сделки вашей торговой системы, то есть средний результат одной сделки.

Формула 1 – это идеальный случай. В реальном мире каждая наша операция «кормит» брокера и биржу, потому что вы должны платить комиссию. Следовательно, формулу стоит перезаписать как:

AR = [AP × PP – AL × LP] – TC (2),

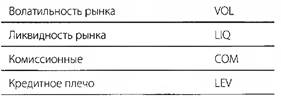

где TC – это средние транзакционные издержки на одну сделку (комиссии, проскальзывания, плата за использование кредитного плеча и т. д.). Это ваши постоянные расходы, которые с обратной стороны являются доходами брокера, маркет-мейкера и т. д.

Обратите внимание, что параметр транзакционных издержек является чрезвычайно важной информацией, которая совершенно недооценивается дилетантами при выборе рынка и таймфрейма, а также при разработке торговых стратегий.

Я напомню, что мы последовательно, шаг за шагом, рисуем схему необходимой нам информации, отталкиваясь от изначальной цели – стабильного извлечения прибыли при ограниченном риске.

Чтобы максимизировать AR (среднюю прибыль в одной сделке), мы можем попытаться сделать следующее:

1) Повышать вероятность совершения средней прибыльной сделки (PP).

2) Увеличивать размер прибыли в одной сделке (AP).

3) Сокращать размер убыточной сделки (AL).

4) Уменьшать издержки (TC) и их влияние на торговлю.

Снижение вероятности убыточной сделки равноценно повышению вероятности прибыльной сделки, поскольку PP = 100 % – LP. Сокращение размера средней убыточной сделки почти всегда ведет к снижению вероятности прибыльной сделки, потому что «чем меньше стоп-лосс, тем выше вероятность его срабатывания, а следовательно, ниже вероятность того, что сделка будет закрыта в плюс».

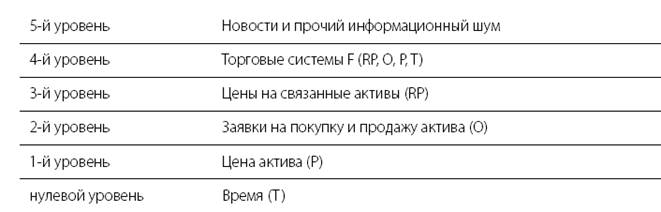

Наиболее важная и первичная информация для целей стабильного зароботка

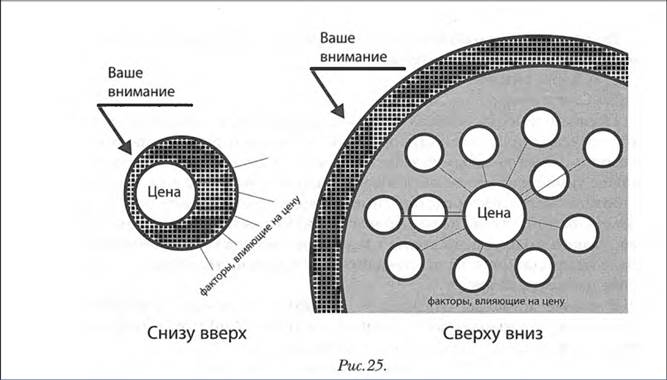

Чтобы стать мастером в любом деле, необходимо видеть суть, смотреть в корень. Надо уметь отличать полезную информацию от бесполезной. Как это достигается? Я постепенно убирал все лишнее. Аналитиков. Чаты. Форумы. Новости. Индикаторы. Объемы. Времени я стал тратить меньше, а зарабатывать больше. Единственное, что я не смог убрать, — это цену.

Александр Резвяков

Талеб делает интересное замечание [25], что если вы пытаетесь анализировать информацию раз в год, то вы будете потреблять половину в виде шума. Если вы этим занимаетесь каждый день, то шумом является 95% информации. Если раз в час, то вы потребляете бесполезной информации в 200 раз больше, чем полезной, что «превращает любого человека, который смотрит новости (за исключением периодов, когда происходят очень важные события), в глупца и даже хуже». Возможно, Талеб мог допустить неточности в цифрах, но с его мыслью я не могу не согласиться: неправильная работа с информацией способна сожрать львиную долю вашего времени впустую.

Объемы доступной трейдеру информации практически бесконечны. Если вы подойдете к ее изучению не осмысленно, то потеряете огромное количество времени. Следовательно, нам нужно рассмотреть все возможные источники информации, правильные и неправильные, полезные и бесполезные, после чего отбросить все лишнее, сосредоточившись на том, что действительно имеет значение.

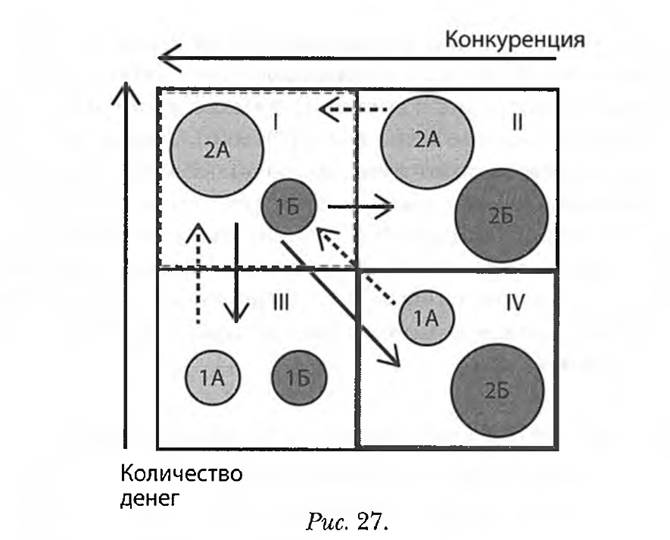

Приведу еще такое сравнение. Трейдеры — это хищники, а деньги доноров — мясо. Когда хищников мало, а мяса много, хищники сыты, довольны и начинают быстро размножаться. Чем их становится больше, тем меньше мяса остается. В конце концов, когда мясо заканчивается или на всех его уже не хватает, звери начинают жрать друг друга, чтобы выжить. Тогда умные хищники сваливают в «другой лес», пока их самих кто-нибудь не сожрал.

Каждый рынок или ситуацию обозначим следующими комбинациями:

• мало денег, мало конкурентов (1А1Б);

• много денег, мало конкурентов (2А1Б);

• много денег, много конкурентов (2А2Б);

• мало денег, много конкурентов (1А2Б).

Какой рынок или ситуацию мы выберем с практической точки зрения? Сама логика говорит нам о том, что рентабельность торговли будет максимальной именно там, где много «тупых денег», которые часто ошибаются, и где конкуренция еще не столь сильно развита. Наверное, это определение будет не слишком просто формализовать, чтобы точно выбрать более перспективный рынок, но очевидно, что наиболее перспективной и рентабельной представляется торговля именно там, где денег много, а конкуренция за эти деньги отсутствует (2А1Б).

Обычно такая ситуация не сохраняется слишком долго

7 2 4

Прибыль не возникают из воздуха, и если вы систематически зарабатываете деньги, то значит, на рынке есть «дичь», которая вас кормит. Как уже говорилось выше, в трейдинге любая последовательная прибыль является результатом чьих-то ошибок. Давайте представим, кто на рынке может ошибаться и раздавать деньги.

• Крупные инвестиционные фонды, которые заходят в рынок или выходят с него, не способные за счет своего большого объема сформировать или ликвидировать позицию, не повлияв на цену.

• Эмитент, выкупающий свои акции с рынка.

• «Домохозяйки», которые берут позицию и держат ее даже после того, как она ушла в минус.

• Крупные участники, которые, желая купить или продать, ставят большие заявки прямо в «стакан».

• Те, кто, стремясь быстро купить или продать, бьют прямо по рынку.

• Люди, долго удерживающие убыточную маржинальную позицию, а потом закрывающие ее по маржин-коллу.

• Участники рынка, которые держат позиции без стопов и вдруг внезапно осознают, что мир успел перевернуться с ног на голову, пока они выходили пообедать (реагируют на важные новости с опозданием).

• Трейдеры, ставящие автоматические стоп-лоссы.

• Люди, попавшие под «гэп» и желающие во что бы то ни стало закрыть убыточную позицию с утра, на открытии рынка.

• Трейдеры, которые, тильтуя, покупают по максимуму и продают по минимуму.

• Те, кто паникует.

Кстати, а вы сами случаем не мясо? Теряете деньги на рынке? Тогда можете добавить себя в этот список: вы — кормовая база, как минимум для hft-роботов и маркетмейкеров.

Приведенный выше список можно продолжить. Но моя задача заключается в том, чтобы направить ваше мышление в правильное русло.

7 3

«Трейдинговые» неэффективности:

• тренд;

• контртренд;

• уровни;

• пробои уровней;

• привязка к круглым числам;

• краткосрочные ошибки ценообразования;

• срабатывание стоп-лоссов;

• выброс цен;

• гэпы:

• разность скоростей;

• инерционность и запаздывание;

• большие приказы и фронтраннинг;

• сезонность и тайминг;

• послеторговый аукцион и имбэлэнсы;

• манипулирование рынком;

• технологические неэффективности;

• неэффективности на опционах.

«Инвестиционные» неэффективности:

• новости, которые все меняют;

• государственные интервенции;

• финансовый пузырь;

• стрессовый актив;

• ошибка оценки;

• корпоративные действия эмитентов;

• дивидендные неэффективности;

• инсайдерская информация.