Обосновать выбор наиболее выгодного проекта для инвестирования

1. Сформулировать идею, определить сферу деятельности и дать описание каждому из двух проектов.

2. Произвести расчет показателей экономической эффективности проектов:

- Чистый дисконтированный доход NPV

- Индекс доходности PI

- Срок окупаемости Ток

- Внутреннюю норму прибыли IRR

- Модифицированную внутреннюю норму прибыли MIRR Проанализировать результаты расчетов и обосновать выбор проекта.

Исходные данные:

Требуемая норма прибыли – 17,00 %

Варианты инвестиционных вложений выбираются по предпоследней цифре студенческого билета (N-1)

| Вариант (N-1) | Проект | Капитальные вложения по годам (на начало года) тыс. грн. | ||||

| 2, 4,8 | 1 год | 2 год | 3 год | 4 год | 5 год | |

| 1 | ||||||

| 2 | ||||||

| 1,3,6 | 1 | |||||

| 2 | ||||||

| 0, 5, 7, 9 | 1 | |||||

| 2 |

Ожидаемые потоки денежных средств от операционной деятельности +N, где N - последняя ц ифра студ. билета _________________________________

| Вариант | Денежные потоки по годам (на конец года), тыс. грн. | ||||||||||

Пояснения:

1. Общепринятое обозначение потока платежей — CF (кеш-фло). Обозначение численного ряда — CFo,  ,...,CFn. Отдельный элемент такого ряда может иметь как положительное, так и отрицательное значение.

,...,CFn. Отдельный элемент такого ряда может иметь как положительное, так и отрицательное значение.

Чистая текущая стоимость (чистый приведенный эффект, чистый дисконтированный доход, Net Present Value, NPV) - сумма текущих стоимостей всех спрогнозированных, с учетом ставки дисконтирования, денежных потоков.

Метод чистой текущей стоимости (NPV) состоит в следующем.

3. Определяется текущая стоимость затрат (Iо), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

4. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF приводятся к текущей дате.

Приведение к моменту времени в прошлом называют - дисконтированием. Дисконтирование выполняется путем умножения будущих денежных поступлений на коэффициент дисконтирования.

Коэффициент дисконтирования

=

=  где

где

г - требуемая норма прибыли (ставка дисконтирования);

n - количество периодов.

Результаты расчетов показывают, сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна барьерной ставке (для инвестора ставке процента в банке, в ПИФе и т.д., для предприятия цене совокупного капитала или через риски). Подытожив текущую стоимость доходов за все годы, получим общую текущую стоимость доходов от проекта (РV):

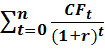

PV =  =

=

1.3. Текущая стоимость инвестиционных затрат (Iо) сравнивается с текущей стоимостью доходов (РV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV = РV - Iо;

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке. Если NPV > 0, то можно считать, что инвестиция приумножит богатство предприятия и инвестицию следует осуществлять. При

NPV < 0, то значит доходы от предложенной инвестиции недостаточно высоки, чтобы компенсировать риск, присущий данному проекту (или с точки зрения цены капитала не хватит денег на выплату дивидендов и процентов по кредитам) и инвестиционное предложение должно быть отклонено.

Чистая текущая стоимость (NPV) это один из основных показателей используемых при инвестиционном анализе, но он имеет несколько недостатков и не может быть единственным средством оценки инвестиции. NPV определяет абсолютную величину отдачи от инвестиции, и, скорее всего, чем больше инвестиция, тем больше чистая текущая стоимость. Кроме этого, NPV не определяет период, через который инвестиция окупится.

Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле:

NPV =  -

-

- приток денежных средств в период t

- приток денежных средств в период t  - сумма инвестиций (затраты) в t-ом периоде; г - барьерная ставка (ставка дисконтирования);

- сумма инвестиций (затраты) в t-ом периоде; г - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t=1,2,..n (или время действия инвестиции).

2. ОКУПАЕМОСТЬ. СРОК ОКУПАЕМОСТИ (Payback Period, РР) - это время, в течение которого доходы от инвестиций становятся равны первоначальным вложениям (т.е. период, необходимый для того, чтобы средства вложенные в проект полностью вернулись).

Вместе с чистой текущей стоимостью (NPV) и внутренней нормой доходности (IRR) используется как инструмент оценки инвестиций.

Срок окупаемости инвестиций - это показатель, предоставляющий вам упрощенный способ узнать, сколько времени потребуется фирме для возмещения первоначальных расходов

Общая формула для расчета срока окупаемости инвестиций:

Ток = n, При котором

>

>

Ток - срок окупаемости инвестиций; n - число периодов;

CFt - приток денежных средств в период t;

Io - величина исходных инвестиций в нулевой период

Показатель окупаемости почти никогда не используется сам по себе, а только в качестве дополнения к другим показателям, таким, как, например, NPV и IRR

Срок окупаемости проекта РР показывает срок, необходимый для того, чтобы доходы, генерируемые инвестициями, с учетом дисконтирования, покрыли затраты на инвестиции. Этот показатель определяется последовательным расчетом NPV для каждого периода проекта, точка, в которой NPV станет положительным, будет являться точкой окупаемости.

* График в конце работы

3. Индекс доходности - PI (profitability indexes) характеризует (относительную) "отдачу проекта" на вложенные в него средства.

Индекс доходности отражает эффективность инвестиционного проекта. Рассчитывается по формуле: ИД = НС/И, где НС - настоящая стоимость денежных потоков (ƩPV), И - сумма инвестиций, направленных на реализацию проекта (при

разновременности вложений также приводится к настоящей стоимости).

В отличии от чистой дисконтированной стоимости индекс доходности является величиной относительной. Он может быть использован в качестве критерия при принятии инвестиционного проекта к реализации.

Если индекс доходности > 1, то проект принимается. Если индекс доходности < 1, то проект отвергается. Если индекс доходности = 1, то проект безубыточный.

Индексы доходности могут вычисляться как для дисконтированных, так и для не дисконтированных денежных потоков.

4. Внутренняя норма доходности (ВHД) (internal rate of return, общепринятое сокращение — IRR). Вопрос о том, является ли инвестиционный проект выгодным, зависит не только от структуры денежного потока, но и от величины принимаемой в расчет процентной ставки.

Внутренняя норма доходности IRR (Internal Rate of Return) - предельная норма доходности, которую может обеспечить проект, оставаясь выгодным по критерию NPV.

IRR (Internal Rate of Return, IRR) определяет максимальную стоимость привлекаемого капитала, при которой инвестиционный проект остается выгодным. В другой формулировке, это средний доход на вложенный капитал, обеспечиваемый данным инвестиционным проектом, т.е. эффективность вложений капитала в данный

проект равна эффективности инвестирования под IRR процентов в какой-либо финансовый инструмент с равномерным доходом.

IRR рассчитывается как значение ставки дисконтирования при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню.

Смысл этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: он показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Проект

считается эффективным,если r внтр ≥ r. Еслиr внтр < r то для реализации проекта необходимы дополнительные инвестиции.

Найдем коэффициент дисконтирования при новой ставке, найдем новый чистый дисконтированный доход NРV' для двух проектов.

Для расчета значения IRR для проектов можно воспользоваться формулой Ковалева

IRR =  +

+

Также значения IRR находят либо графическими методами (построив график зависимости NPV от ставки дисконтирования), либо с помощью специализированных программ. В MS Excel для расчета IRR используется функция =ВНДОХ().