Таким образом, актуальной является задача разработки новой системы идентификации рыночной ситуации, отличающейся более высокой вероятностью правильной идентификации.

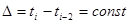

Основополагающим свойством всех без исключения товарных и финансовых рынков, не вызывающим полемики среди исследователей, является свойство цикличности [71]. Концепция цикличности утверждает, что цена произвольного рыночного актива C(t) формируется суммой циклов  , i=1, 2, …, отличающихся друг от друга периодами, амплитудами и фазами (см. рис. 2.3.1 и 2.3.2). Изучению цикличности рыночных цен посвящено много исследований (например, Э. Дьюи [128], Дж. Херст [129]), в результате которых, в частности, было установлено, что для прогностических целей реальной ценностью обладают только так называемые доминирующие циклы, описывающие действующие на рынке тенденции (т.е. рыночную ситуацию). При этом в каждый момент времени на большинстве рынков наблюдается пять доминирующих циклов

, i=1, 2, …, отличающихся друг от друга периодами, амплитудами и фазами (см. рис. 2.3.1 и 2.3.2). Изучению цикличности рыночных цен посвящено много исследований (например, Э. Дьюи [128], Дж. Херст [129]), в результате которых, в частности, было установлено, что для прогностических целей реальной ценностью обладают только так называемые доминирующие циклы, описывающие действующие на рынке тенденции (т.е. рыночную ситуацию). При этом в каждый момент времени на большинстве рынков наблюдается пять доминирующих циклов  ,

,  ,

,  ,

,  ,

,  , проявление которых искажается непрогнозируемыми возмущениями. Таким образом, цена C(t) может быть записана в виде

, проявление которых искажается непрогнозируемыми возмущениями. Таким образом, цена C(t) может быть записана в виде

C(t) = S(t) + N(t), (1)

S(t) =  , где (2)

, где (2)

S(t) – сумма доминирующих циклов;

N(t) – случайные возмущения.

|

|

Рисунок 2.3.1. Долгосрочный, среднесрочный и краткосрочный рыночные циклы

- верхняя линия - среднесрочный цикл;

- средняя линия – долгосрочный цикл;

- нижняя линия – краткосрочный цикл

|

|

|

Рисунок 2.3.2. Сумма долгосрочного, среднесрочного и краткосрочного элементов ценового движения

Для удобства циклам с более длительным периодом присвоен меньший индекс, т.е. самым длинным циклом в выражении (2) является  ; цикл

; цикл  короче цикла

короче цикла  и т.д. При этом значения как амплитуд, так и периодов входящих в (2) циклов, вообще говоря, неизвестны.

и т.д. При этом значения как амплитуд, так и периодов входящих в (2) циклов, вообще говоря, неизвестны.

Известно, что такие состояния произвольной гладкой функции, как возрастание и убывание, а также точки экстремумов описываются поведением ее производной [43]. Поэтому описанная выше задача идентификации рыночной ситуации сводится к необходимости по наблюдаемой функции C(t) оценить производную  функции S(t): положительному значению производной соответствует благоприятное, отрицательному – неблагоприятное, а

функции S(t): положительному значению производной соответствует благоприятное, отрицательному – неблагоприятное, а  =0 означает изменение направления развития рыночной ситуации.

=0 означает изменение направления развития рыночной ситуации.

При разработке системы идентификации в контексте этой задачи автором учитывались следующие особенности:

1. Функция  , описывающая сверхдлинные периоды, на отрезках времени, в течение которых необходимо выполнить идентификацию, практически не меняется. Следовательно,

, описывающая сверхдлинные периоды, на отрезках времени, в течение которых необходимо выполнить идентификацию, практически не меняется. Следовательно,  .

.

2. Как отмечалось в параграфе 2.2, наблюдения за ценой C(t) представлены ее значениями в дискретные моменты времени  ,

,  , …, вследствие чего вычисление производных может быть выполнено лишь приближенно в виде конечных разностей.

, …, вследствие чего вычисление производных может быть выполнено лишь приближенно в виде конечных разностей.

3. Устранение негативного влияния случайных возмущений становится возможным при использовании механизма сглаживания ценового ряда. Наиболее известным методом сглаживания является применение скользящей средней (Moving Average), рассчитываемой по одной из следующих формул [52]:

1. Простая (simple) скользящая средняя

, где

, где

– текущее значение скользящей средней;

– текущее значение скользящей средней;

;

;

– фиксированный интервал между моментами наблюдений;

– фиксированный интервал между моментами наблюдений;

n – количество наблюдений;

2. Взвешенная (Weighted) скользящая средняя

, где

, где

– текущее значение скользящей средней;

– текущее значение скользящей средней;

– весовые коэффициенты. Обычно

– весовые коэффициенты. Обычно  ;

;

3. Экспоненциальная (exponential) скользящая средняя

, где

, где

– текущее значение

– текущее значение  (экспоненциальной скользящей средней);

(экспоненциальной скользящей средней);

– предыдущее значение

– предыдущее значение  ;

;

SF – сглаживающий фактор (smoothing factor). Наиболее распространенным сглаживающим фактором является  ;

;

n – количество наблюдений.

Основным достоинством метода скользящей средней является его простота. Вместе с тем, данный метод представляется недостаточно точным для целей достоверного прогнозирования.

Одним из наиболее современных методов приближенного описания любой регулярной (неслучайной) составляющей наблюдаемого в дискретные моменты времени процесса является метод скользящей линейной регрессии [43, 71], в соответствии с которым для каждого момента времени при надлежащем выборе «окна» вычислений формируется наилучшая по критерию наименьших квадратов оценка указанной составляющей (под «окном» наблюдений понимается число подряд идущих выбранных для вычислений моментов наблюдения). Вследствие этого метод скользящей линейной регрессии обеспечивает значительно более высокую точность по сравнению, например, с методом скользящей средней, что крайне важно при идентификации рыночной ситуации. Сложность расчетов не представляет существенного препятствия для его применения, так как большинство современных аналитических программных продуктов (MetaStock, CQG и т.п.) содержит необходимые стандартные процедуры. Более детально о методе скользящей линейной регрессии применительно к решаемой задаче сказано ниже.

4. Эффективным вспомогательным приемом, используемым при построении аналитических систем, являются последовательные снятия направленности [71]. Заложенный в его основу принцип состоит в следующем: на первом этапе наблюдаемый процесс C(t) аппроксимируется функцией известного вида  и вычисляется их разность

и вычисляется их разность  =

=  -

-  , представляющая собой нескомпенсированные остатки аппроксимации. На втором этапе процесс

, представляющая собой нескомпенсированные остатки аппроксимации. На втором этапе процесс  , в свою очередь, аппроксимируется функцией

, в свою очередь, аппроксимируется функцией  и вычисляются нескомпенсированные остатки

и вычисляются нескомпенсированные остатки  =

=  -

-  и т.д. В результате, после применения, например, четырех итераций исходный процесс может быть представлен в виде:

и т.д. В результате, после применения, например, четырех итераций исходный процесс может быть представлен в виде:  =

=  +

+  .

.

При этом если для построения аппроксимирующих функций используется метод скользящей линейной регрессии, то имеет место затухание (снижение уровня) нескомпенсированных остатков с ростом числа итераций.

5. Для соотношения

, (3)

, (3)

описывающего благоприятное направление развития рынка, более жестким является требование одновременного выполнения любой комбинации следующих пар неравенств:

(4)

(4)

,

,  ,

,  ,

,  ,

,

В свою очередь, ослаблением условия (3) является требование выполнения какого-либо одного из входящих в (4) неравенств.

Анализ перечисленных особенностей позволяет сделать вывод о целесообразности использования в комплексной системе управления рисками инвестиционных проектов аналитической системы идентификации рыночной ситуации, теоретической основой которой является метод скользящей линейной регрессии. Поэтому прежде чем приступить к описанию непосредственно процедуры, дадим необходимые пояснения.

Для произвольной функции C(t), представленной своими выборками  , взятыми в дискретные равноотстоящие друг от друга моменты времени

, взятыми в дискретные равноотстоящие друг от друга моменты времени  , i = 0, 1,2, …, линейной регрессией называется линейная функция LR(t) = a + b*t, удовлетворяющая по отношению к функции C(t) критерию наименьших квадратов [43]. Для построения линейной регрессии используется n подряд идущих выборок функции C(t). Параметр n называют длиной регрессии или размером «окна»; временной интервал, состоящий из используемых при вычислениях моментов времени, называют «окном»; полученную в результате вычислений линейную функцию

, i = 0, 1,2, …, линейной регрессией называется линейная функция LR(t) = a + b*t, удовлетворяющая по отношению к функции C(t) критерию наименьших квадратов [43]. Для построения линейной регрессии используется n подряд идущих выборок функции C(t). Параметр n называют длиной регрессии или размером «окна»; временной интервал, состоящий из используемых при вычислениях моментов времени, называют «окном»; полученную в результате вычислений линейную функцию  называют линейной регрессией длины n,

называют линейной регрессией длины n,  , в которой коэффициенты

, в которой коэффициенты  и

и  определяются по формулам:

определяются по формулам:

(5)

(5)

где

,

,

,

,

,

,

Суть метода скользящей линейной регрессии состоит в том, что для выбранного размера «окна» циклически повторяются построения линейной регрессии  с тем отличием, что для каждого последующего построения «окно» «сдвигается» на один временной отсчет. При этом каждое построение завершается вычислением значения функции

с тем отличием, что для каждого последующего построения «окно» «сдвигается» на один временной отсчет. При этом каждое построение завершается вычислением значения функции  для последней точки «окна». В результате для дискретных моментов времени

для последней точки «окна». В результате для дискретных моментов времени  ,

,  , … определяется новая, вообще говоря, нелинейная функция

, … определяется новая, вообще говоря, нелинейная функция  . В дальнейшем построенную таким образом функцию будем называть функцией линейной регрессии длины n процесса C(t).

. В дальнейшем построенную таким образом функцию будем называть функцией линейной регрессии длины n процесса C(t).

Отметим одно характерное для сырьевых рынков и важное для настоящего изложения свойство функции  . Обозначим

. Обозначим

, (6)

, (6)

– среднеквадратическое отклонение цены актива от его функции линейной регрессии длины n.

– среднеквадратическое отклонение цены актива от его функции линейной регрессии длины n.

Тогда для любого момента времени  вероятность

вероятность

(7)

(7)

отклонения рыночной цены актива C(t) от его функции линейной регрессии длины n с ростом  стремится к 1; при этом надлежащим выбором размера «окна» n обеспечивается для растущего рынка тяготение цены актива

стремится к 1; при этом надлежащим выбором размера «окна» n обеспечивается для растущего рынка тяготение цены актива  к линии

к линии  , называемой верхней границей коридора, а для падающего рынка – к нижней границе коридора

, называемой верхней границей коридора, а для падающего рынка – к нижней границе коридора  . Сказанное иллюстрируется графиком 2.3.1, на котором жирной линией показана цена актива, средней тонкой линией – ее функция линейной регрессии, а крайними тонкими линиями – границы коридора.

. Сказанное иллюстрируется графиком 2.3.1, на котором жирной линией показана цена актива, средней тонкой линией – ее функция линейной регрессии, а крайними тонкими линиями – границы коридора.

|

График 2.3.1

Закончив необходимые пояснения, можно приступить к рассмотрению разработанной автором аналитической системы идентификации рыночной ситуации.

Описание аналитической системы

Предлагаемая аналитическая система представляет собой многоэтапную процедуру, базирующуюся на отмеченных выше особенностях и состоящую в осуществлении определенных операций с приближенно вычисленными методом конечных разностей производными от функции линейной регрессии цены исследуемого актива с последующим наложением фильтров, повышающих точность прогноза.

На первом этапе процедуры задаются оптимизируемые параметры  ,

,  ,

,  ,

,  и в каждый из моментов наблюдения

и в каждый из моментов наблюдения  ,

,  , для цены актива C(t), используя формулы (5), определяются функции

, для цены актива C(t), используя формулы (5), определяются функции  ,

,  ,

,  ,

,  . При этом выбором начальной точки отсчета

. При этом выбором начальной точки отсчета  по отношению к последнему (т.е. текущему) моменту наблюдения

по отношению к последнему (т.е. текущему) моменту наблюдения  должно обеспечиваться выполнение условия

должно обеспечиваться выполнение условия  .

.

На втором этапе методом конечных разностей осуществляется вычисление производных полученных функций:

, (8)

, (8)

где

;

;

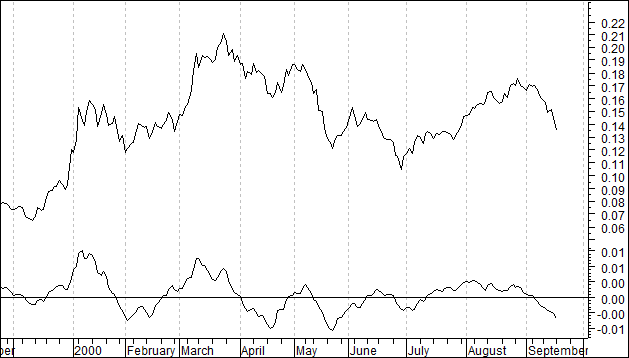

График 2.3.2

На графике 2.3.2 построены графические отображения синхронно изменяющихся во времени значений цены актива  (верхняя часть рисунка) и производной ее функции линейной регрессии

(верхняя часть рисунка) и производной ее функции линейной регрессии  (нижняя часть рисунка).

(нижняя часть рисунка).

График 2.3.2 показывает, что любая из определенных выражением (8) последовательностей визуально представляет собой линию, колеблющуюся относительно нулевого значения.

Точка пересечения этой линией нуля из области отрицательных значений вверх интерпретируется как локальный минимум цены (с учетом сдвига, обусловленного длительностью выбранного для расчета временного интервала), а из области положительных значений вниз – как локальный максимум.

Отметим, что выполненное автором тестирование показало, что система идентификации рыночной ситуации, основанная на построении лишь одной последовательности  , при надлежащем выборе параметра k обладает хотя и недостаточными, но все же более высокими характеристиками по сравнению со многими известными методами.

, при надлежащем выборе параметра k обладает хотя и недостаточными, но все же более высокими характеристиками по сравнению со многими известными методами.

На третьем этапе с учетом соотношений (3) и (4) осуществляется построение идентификатора локальных экстремумов, который обеспечивает проверку условий:

AND (9)

AND (9)

где AND – логическая операция «и» (одновременное выполнение обоих условий).

Выполнение условий (9) предварительно интерпретируется как благоприятное развитие рыночной ситуации. В свою очередь, решение о неблагоприятном развитии рыночной ситуации принимается в случае выполнения хотя бы одного из следующих условий:

OR (10)

OR (10)

где OR – логическая операция «или» (выполнение любого из двух условий).

При этом точки на временной оси, в которых происходит изменение условий (9) на (10) и обратно, считаются моментами соответствующих изменений направления развития рынка.

Попарное сложение производных функций линейной регрессии разной длины и сравнение полученных сумм с нулем обеспечивает уменьшение величины задержки результата вычислений по отношению к реально зафиксированному на рынке экстремуму. При сложении «длинной» и «короткой» производных вблизи локальных минимумов и максимумов их встречные движения уравновешиваются (очевидно, что более «длинная» производная дает более поздний сигнал изменения направления развития рынка). Таким способом обеспечивается более высокая точность и своевременность прогноза.

Одновременное применение двух пар просуммированных производных различной длины, по существу, является фильтром искажающих возмущений.

Значительное повышение характеристик идентификации рыночной ситуации при использовании описанного идентификатора локальных экстремумов объясняется, видимо, следующими соображениями. Проведенный автором графический анализ показал, что на рынках сырьевых товаров, сельскохозяйственной продукции и валют понижательная тенденция (после достижения ценой локального максимума) в большинстве случаев развивается опережающими темпами по сравнению с повышательной (после достижения ценой локального минимума). Как следствие, идентификация понижательной тенденции требует применения более оперативных механизмов. С другой стороны, более длительный и неустойчивый характер зарождения повышательной ценовой тенденции обусловливает необходимость выполнения более жестких условий.

Наконец, на четвертом этапе с учетом соотношений (6) и (7) формируется дополнительный фильтр, для которого в качестве оптимизируемых параметров задаются размер «окна»  и входящий в выражение (7) коэффициент доверия

и входящий в выражение (7) коэффициент доверия  .

.

Процедура фильтрации состоит в построении еще одной функции линейной регрессии  длины

длины  , вычислении среднеквадратического отклонения

, вычислении среднеквадратического отклонения  (см. формулу (6)) и проверке неравенства

(см. формулу (6)) и проверке неравенства

(11)

(11)

Знак «>» в (11) подтверждает вывод о прохождении локального минимума, а знак «<» – локального максимума рыночной ценой исследуемого актива.

Из описания предложенной аналитической процедуры видно, что ее характеристики существенно зависят от конкретных значений шести параметров:  ,

,  ,

,  ,

,  ,

,  ,

,  . В соответствии с определенным выше критерием эффективности, оптимальными следует считать такие индивидуальные для каждого анализируемого рынка и рассматриваемого горизонта исследования значения указанных параметров, которые обеспечивают максимальную величину вероятности правильной идентификации рыночной ситуации. Выбор оптимальных значений параметров осуществляется по результатам математического моделирования описанной процедуры на исторически сложившейся базе рыночных цен исследуемого актива. При этом следует иметь в виду необходимость периодического повторения оптимизации по мере обновления информации о состоянии рынка.

. В соответствии с определенным выше критерием эффективности, оптимальными следует считать такие индивидуальные для каждого анализируемого рынка и рассматриваемого горизонта исследования значения указанных параметров, которые обеспечивают максимальную величину вероятности правильной идентификации рыночной ситуации. Выбор оптимальных значений параметров осуществляется по результатам математического моделирования описанной процедуры на исторически сложившейся базе рыночных цен исследуемого актива. При этом следует иметь в виду необходимость периодического повторения оптимизации по мере обновления информации о состоянии рынка.

Последовательность выполняемых в рамках предлагаемой автором аналитической системы идентификации рыночной ситуации процедур проиллюстрирована схемой 2.3.1.

На указанной схеме присвоение вычисляемой переменной  значения 1 или –1 отражает факт принятия решения о благоприятном (

значения 1 или –1 отражает факт принятия решения о благоприятном ( ) или неблагоприятном (

) или неблагоприятном ( ) направлении развития рынка. При этом момент изменения ее значения от

) направлении развития рынка. При этом момент изменения ее значения от  до

до  интерпретируется как локальный минимум, и наоборот, переход от

интерпретируется как локальный минимум, и наоборот, переход от  к

к  соответствует локальному максимуму.

соответствует локальному максимуму.

Схема 2.3.1. Последовательность процедур, выполняемых в рамках аналитической системы идентификации рыночной ситуации

Схема 2.3.1. Последовательность процедур, выполняемых в рамках аналитической системы идентификации рыночной ситуации

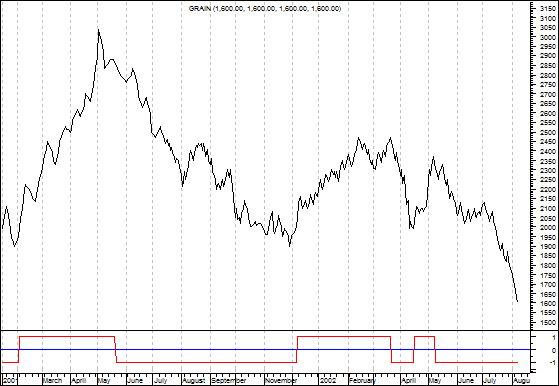

Практическое использование рассмотренной системы идентификации рыночной ситуации иллюстрируется графиком 2.3.3.

График 2.3.3

Этот рисунок, на котором построены графики изменения во времени цены  зерна и вычисляемой для нее переменной

зерна и вычисляемой для нее переменной  , позволяет визуально оценить качество прогноза, получаемого с помощью предлагаемой аналитической процедуры (взяты цены реальных сделок 2001-2002гг., использованные при анализе проекта расширения производства путем приобретения мельницы мощностью 250 тонн зерна в сутки, описанного в Приложении 7).

, позволяет визуально оценить качество прогноза, получаемого с помощью предлагаемой аналитической процедуры (взяты цены реальных сделок 2001-2002гг., использованные при анализе проекта расширения производства путем приобретения мельницы мощностью 250 тонн зерна в сутки, описанного в Приложении 7).

В свою очередь, количественный анализ эффективности системы в соответствии с определенным выше критерием заключается в оценке вероятности правильной идентификации. Для ее вычисления автором выполнено математическое моделирование системы средствами аналитического пакета MetaStock 6.51 Professional for Windows. В результате тестирования, проведенного методом пошаговой оптимизации, установлено, что вероятность правильной идентификации, обеспечиваемая рекомендуемой системой для основных торгуемых зерновых культур, при надлежащем выборе оптимизируемых параметров оказалась не хуже 0,75 [104, 106].

Таким образом, проведенные исследования позволяют сделать вывод о целесообразности использования в качестве элемента комплексной системы управления рисками инвестиционных проектов, реализуемых в отраслях пищевой промышленности, разработанной автором аналитической системы идентификации рыночной ситуации.

Результатом проводимого аналитического исследования является прогноз развития рыночной ситуации (т.е. направления движения рынка). На основе сделанного прогноза принимается решение о необходимости применения того или иного управленческого воздействия, а именно о хеджировании соответствующего риска, о моменте приобретения или продажи необходимого актива и т.п. При этом анализ должен осуществляться непрерывно с целью оперативного реагирования на возникающие изменения и своевременного внесения корректирующих воздействий в систему управления рисками проекта. Подробнее механизмы управления рисками экономического окружения рассматриваются в Главе 3.

ГЛАВА 3. МЕТОДИЧЕСКИЕ АСПЕКТЫУПРАВЛЕНИЯ РИСКАМИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ

3.1 Статические методы управления проектными рисками и их оптимизация

Как было показано в параграфе 2.1., рассматриваемые нами риски инвестиционных проектов, реализуемых в отраслях пищевой промышленности, можно разделить на две укрупненные группы:

1. Риски, не требующие активного управления;

2. Риски, управление которыми требует постоянного применения усложненных методик (т.е. подразумевает активное управление).