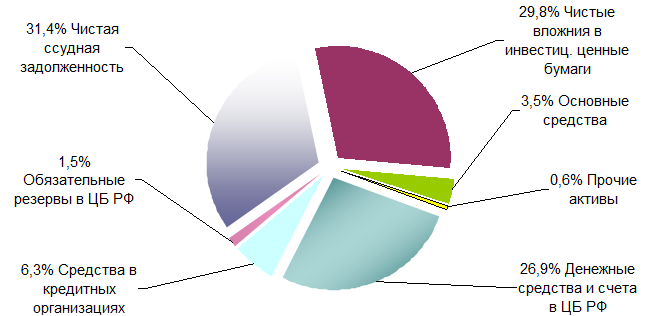

| Статьи актива баланса банка | 01.01.2006 год | 01.01.2007 год | ||

| Сумма | Доля, % | Сумма | Доля, % | |

| 1. Денежные средства и счета в ЦБ РФ | 35,5 | 26,9 | ||

| 2. Обязательные резервы в ЦБ РФ | 1,4 | 1,5 | ||

| 3. Средства в кредитных организациях за вычетом резервов | 3,6 | 6,3 | ||

| 4. Чистая ссудная задолженность | 53,1 | 31,4 | ||

| 5. Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 29,8 | |||

| 6. Основные средства, нематериальные активы, хозяйственные материалы и др. | 5,8 | 3,5 | ||

| 7. Прочие активы | 0,6 | 0,6 | ||

| Всего активов |

В таблице 8 статья «Прочие активы» включает следующие статьи актива баланса банка: чистые вложения в торговые ценные бумаги, проценты начисленные (включая просроченные), чистые вложения в ценные бумаги, имеющиеся в наличии для продажи, расходы будущих периодов по другим операциям, скорректированные на наращенные процентные доходы и прочие активы за вычетом резервов.

Рисунок 6 - Структура активов Банка на 01 января 2007г.

Эта тенденция способствует росту процентных доходов банка. Удельный вес непроцентных вложений банка, таких как денежные средства и счета в ЦБ РФ, средства в кредитных организациях невелик: он составил 39,1% (п.1 + п.3) на начало 2006 года и 33,2% на начало 2007 года и имел тенденцию к снижению. Это можно расценивать как положительный фактор, влияющий на повышение доли «работающих» активов, но в то же время это может отрицательно сказаться на показателях ликвидности баланса.

Таблица 9

Динамика финансовых показателей (тыс. руб.)

| Показатели | 01.01. | 01.04. | 01.07. | 01.10. | 01.01. | При рост за 2006г., % |

| Валюта баланса (с учетом МФО) | 1 224 989 | 1 230 844 | 1 389 276 | 1 509 453 | 2 012 415 | +64,28 |

| Собственные средства (капитал) | 63 532 | 63 154 | 64 166 | 64 213 | 79 937 | +25,82 |

| Средства акционеров (участников) | 42 000 | 42 000 | 42 000 | 42 000 | 50 000 | +19,05 |

| Чистая ссудная задолженность | 418 339 | 432 402 | 403 148 | 393 881 | 472 134 | +12,86 |

| Чистые вложения в ценные бумаги | 49 981 | 135 677 | 254 269 | 285 106 | 446 911 | +794,16 |

| Средства клиентов | 762 450 | 831 890 | 957 889 | 1 046 767 | 1 257 446 | +64,92 |

| в т.ч. вклады физических лиц | 443 265 | 602 413 | 659 550 | 720 276 | 727 481 | +64,12 |

| Выпущенные долговые обязательства | 8 669 | 8 048 | 11 531 | 10 967 | 11 565 | +33,41 |

| Доходы | 146 417 | 42 589 | 100 590 | 168 427 | 246 384 | х |

| Расходы | 137 563 | 39 472 | 92 566 | 154 771 | 229 366 | х |

| Прибыль до налогообложения | 15 070 | 4 311 | 10 944 | 18 828 | 25 074 | х |

| Прибыль за отчетный период | 7 042 | 2 851 | 7 637 | 13 127 | 14 134 | х |

Из таблицы 9 видно, что динамика основных финансовых показателей ОАО «ИМПЭКСБАНК» свидетельствует об устойчивой тенденции развития всех основных направлений бизнеса.

Сохраняются стабильно высокие темпы роста валюты баланса, собственных средств, доходов и прибыли Банка. Основным фактором, влияющим на позитивную динамику развития, является последовательная политика менеджмента, направленная на поддержание основного конкурентного преимущества – высокого уровня предоставляемых услуг, а также взвешенный подход к оценке перспектив развития и рисков.

Таблица 10

Соотношение основных финансовых показателей ОАО «ИМПЭКСБАНК»

| Коэффициенты | на 01.01.2006 | на 01.07.2006 | на 01.01.2007 |

| Отношение прибыли к активам (%) | 0,5 | 0,4 | 0,5 |

| Отношение прибыли к капиталу (%) | 7,3 | 5,9 | 7,0 |

| Доля чистой прибыли в доходах (%) | 4,8 | 9,6 | 7,1 |

| Темп прироста активов (раз) | 2,5 | 0,9 | 1,4 |

| Доля высоко ликвидных активов в активах банка | 52,4 | 30,4 | 22,5 |

| Соотношение капитала и активов (рассчитано как соотношение собственных средств акционеров к суммарным активам) | 5,6 | 5,9 | 4,1 |

В своей работе Банк также руководствуется следующими принципами: относится к клиентам как к равноправным партнерам и оценивает свою работу ростом их благосостояния, стремится к построению долгосрочных отношений с клиентами, сотрудниками и деловыми партнерами.

Основополагающим принципом деятельности ОАО «ИМПЭКСБАНК» остается неукоснительное соблюдение банковского законодательства и нормативов Банка России. В отчетном году Банк своевременно и в полном объеме предоставлял отчетность, а также выполнял все нормативы, установленные для банков.

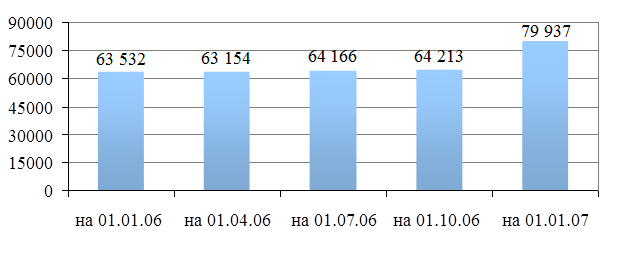

Далее рассмотрим динамику роста собственных средств банка.

|

Рисунок 7 - Динамика роста собственных средств Банка (тыс. руб.)

Собственные средства (капитал) Банка на 1 января 2007г. составили 79 937 тыс. руб., по сравнению с 1 января 2006г. капитал увеличился на 16 400 тыс. руб. или 25,82%.

Основными факторами увеличения капитала за 2006 год являются, что ООО «ИМПЭКСБАНК» вступил в Группу Райффайзен, выйдя таким образом на новый качественный уровень. Активы в 2006 году выросли с 54 млрд до 63 млрд 365 млн рублей, собственный капитал составил 6 млрд 317,7 млн. Банк уверенно входит в тридцатку крупнейших российских кредитных организаций по величине активов и занимает ведущие места по розничному кредитованию, кредитованию малого бизнеса и по объему привлеченных вкладов.

Прошедший год стал годом продолжения глобальной реализации стратегии банка на развитие в регионах с акцентом на розничное обслуживание и кредитование малого бизнеса. Показатель достаточности капитала Банка на 1 января 2007г. составил 13,5%, что превышает норматив Банка России (11%). Таким образом, банк имел и имеет достаточный собственный капитал для обеспечения выполнения своих обязательств и ресурс по дополнительному привлечению средств и наращиванию активных операций.

|

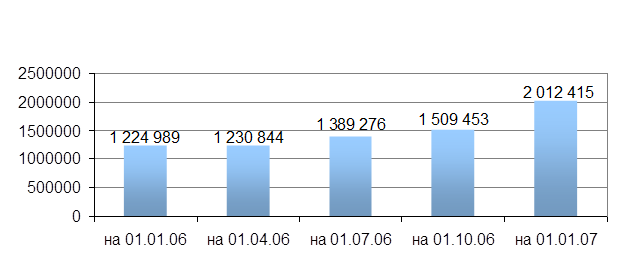

Рисунок 8 - Динамика роста валюты баланса Банка (тыс. руб.)

За 2006 год валюта баланса Банка (с учетом счетов межфилиальных расчетов) выросла на 64,28% (+787 426 тыс. руб.) с 1 224 989 тыс. руб. до 2 012 415 тыс. руб.

Динамика роста валюты баланса свидетельствует об интенсивном развитии Банка. Рост обеспечивается в основном за счет увеличения клиентской базы Банка. Одной из ключевых задач на 2006 год руководство Банка определило увеличение Собственного капитала.

В целях контроля за состоянием ликвидности банка, то есть его способности обеспечить своевременное и полное выполнение своих денежных и иных обязательств, вытекающих из сделок с использованием финансовых инструментов, устанавливаются нормативы мгновенной, текущей, долгосрочной ликвидности, которые регулируют (ограничивают) риски потери банком ликвидности и определяются как отношение между активами и пассивами с учетом сроков, сумм и типов активов и пассивов, других факторов.

Рассмотрим соблюдение обязательных экономических нормативов деятельности банка по Инструкции № 110-И на начало 2006-2007 года.

Таблица 11

Выполнение экономических нормативов (%)

| Наименование | Предельное значение | на 01.01.06 | на 01.01.07 |

| Достаточность собственных средств (капитала) Банка (Н1) | Не менее 11 % | 15,581 | 16,714 |

| Мгновенная ликвидность (Н2) | Не менее 20% | 93,214 | 103,838 |

| Текущая ликвидность (Н3) | Не менее 70 % | 103,703 | 130,360 |

| Долгосрочная ликвидность (Н4) | Не более 120% | 7,032 | 24,927 |

| Соотношение ликвидных и суммарных активов Банка (Н5) | Не менее 20% | 60,575 | 50,030 |

| Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6) | Не более 25% | 20,795 | 15,980 |

| Максимальный размер крупных кредитных рисков (Н7) | Не более 800% | 299,290 | 373,327 |

| Совокупная величина кредитов (Н9.1) | Не более 20% | 0,000 | 0,000 |

| Совокупная величина кредитов и займов, выданных инсайдерам (Н10.1) | Не более 3% | 0,183 | 0,337 |

| Норматив использования собственных средств кредитных организаций для приобретения долей (акций) других юридических лиц (Н12) | Не более 25% | 0,000 | 0,000 |

| Собственные средства Банка, инвестированные на приобретение долей одного юридического лица (Н12.1*) | Не более 5% | 0,000 | - |

По данным таблицы 11 видно, что в начале 2007 года значения практически всех нормативов увеличиваются. Наблюдается рост нормативов ликвидности, и норматива соотношения ликвидных и суммарных активов Банка. Его значение увеличилось до 60,575% в начале 2007 года, а в начале 2006 года было 50,030%. Увеличение норматива Н5 расценивается как положительный фактор с позиции поддержания необходимого уровня ликвидности баланса, достигается это за счет увеличения общей суммы активов, а следовательно, суммы доходных активов. Повышение значения нормативов Н2, Н3, расценивается как позитивное явление в деятельности банка с точки зрения поддержания необходимого уровня ликвидности его баланса (Н3); фактические значения коэффициента мгновенной ликвидности на 01.01.2006 г.(103.703%) и на 01.01.2007 г.(130.360%) выше минимально допустимого значения норматива Н2, установленного в размере 20% - это характеризует деятельность банка с положительной стороны, т.к. свидетельствует о его способности своевременно совершать платежи как по текущим, так и предстоящим в ближайшее время операциям. Повышение коэффициента долгосрочной ликвидности Н4 (с 7,032 до 24,927%) следует расценивать как негативный фактор, сокращающий источники покрытия выданных банком долгосрочных кредитов, гарантий и поручительств. Увеличение норматива Н1 является положительным результатом для банка, т.к. у него может достаточно собственных средств для выполнения своих обязательств. Произошел спад в 01.01.2006 года по сравнению с 01.01.2007 годом коэффициента Н6 на 4,815%, значительное повышение коэффициента Н7 в начале 2007 года на 74,037% (с 299,290 до 373,327%) – показывает, что выданы кредиты с максимальным размером риска, Н10.1 в начале 2007 году повысились на 0,154%. На неизменном уровне остаются нормативы Н9.1, Н12, Н12.1. У остальных нормативов также наблюдается рост их значений. На изменение показателей могут повлиять факторы, такие как внешние, касающиеся экономической ситуации в регионе, стране (конъюнктура рынка, колебания деловой активности), так и внутренние.

ГЛАВА 3. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ ССУДНЫХ И ДЕПОЗИТНЫХ ОПЕРАЦИЙ

3.1 Предложения по улучшению эффективности кредитных операций и минимизации кредитных рисков

В условиях нарастания конкуренции в области кредитования корпоративных клиентов, все более популярным становится потребительское кредитование. Тем самым нужно стремиться к выходу на рынок с предложениями легкодоступных потребительских кредитов. Однако есть несколько причин, ограничивающих возможности использования в России скоринговых моделей. Во-первых, в отличие от западных стран практически отсутствуют кредитные бюро, где банки могли бы получить информацию о кредитной истории заемщика. Вторая причина, которая ограничивает возможности внедрения таких моделей состоит в том, что не накоплена статистическая база для эффективной настройки и коррекции моделей. Выходя на рынок потребительского кредитования банки могут столкнуться с проблемой недополучения полной информации о кредитной истории заемщика, т.е. как показывает мировая практика, для построения нормальной скоринговой модели необходим статистический анализ не менее 10 тысяч кредитов в течение года. В то же время при малейшем изменении конъюнктуры как в части реальных доходов населения, так и просто экономических ожиданий, невозвраты легко доступных кредитов могут приобрести лавинообразный характер. Учитывая, что риски принимает все большее количество банков, нельзя исключить, что следующий масштабный банковский кризис может быть кризисом невозврата потребительских кредитов.

Для банка выгодно внедрение потребительского кредитования. Во-первых, так как это приводит к увеличению числа клиентов, а во-вторых, способствует увеличению ресурсной базы банка, за счет получения дополнительного дохода.

Например. Предлагается процентную ставку по кредиту установить как среднее между ставками на банковском рынке – в размере 17%. Кредиты выдавать на срок от 1 года до 5 лет. При этом чтобы можно было кредитовать на более длительное время, нужно располагать долгосрочными привлеченными ресурсами. В нашем банке основную часть привлеченных средств занимают средства клиентов, это в основном депозиты до востребования, но также имеются и от 1 года до 3 лет.

Особое внимание нужно уделять на создание программы экспресс – кредитования населения на покупку товаров длительного пользования и оказания услуг в магазинах – клиентах банков.

Успешное развитие региональной экономики, проводимой в движение инвестициями, и конкурентоспособной за счет высокого качества товаров и услуг, - это реальный путь выведения на качественно новый этап развития экономики России.

Целью кредитного анализа является максимально точная оценка степени риска конкретной ссуды. При такой взвешенной и действительно комплексной оценке изъятие на резервирование части суммы кредита дает в результате реальную стоимость данного актива.

Оценка кредитного риска - процесс, как правило, предусматривающий собой оценку объективных факторов, основывающихся на финансовой отчетности заемщика и субъективных – основывающихся на знании банком организации деятельности заемщика, его репутации в деловом мире, порядочности и т.д.

Показатели платежеспособности и кредитоспособности рассчитывается в ОАО «ИМПЭКСБАНК» математическим путем и при планируемом переходе на Международные Стандарты Финансовой Отчетности (МСФО) произойдут существенные изменения в оценке показателей финансового состояния заемщика, но это - «планы на будущее», а на данный момент анализ показателей хозяйственно-финансовой деятельности успешно функционирует.

Субъективные факторы зачастую играют большую роль при оценке заемщика, и большинство Российских банков уделяет им первостепенное значение.

Предложения, описанные в данной главе, имеют большее отношение к субъективным факторам:

- страхование кредитных рисков;

Одним из главных приоритетных направлений в области минимизации кредитных рисков является страхование. Ведь страхование, как экономическая категория возникла с возникновением риска. На данном этапе страхование при выдаче кредита играет немаловажную роль: застраховать можно:

- залог;

- риск не возврата кредита. Такая система была распространена в России до 1998 г., но резкое возрастание рисков не возврата кредитов заставило страховые компании отказаться от этого направления страховой деятельности.

В данных случаях при страховании залога объектом страхования является движимое и недвижимое имущество заемщика, передаваемое банку в залог, а риск, подлежащий страхованию, характеризуется как убыток от повреждения или утраты (гибели, пропажи, уничтожения) имущества, наступившие в результате.

При страховании риска не возврата кредита объектом страхования выступает либо жизнь и трудоспособность кредитополучателя, либо случай вынужденного перерыва в его предпринимательской деятельности. Во всех страховых случаях выгодоприобретателем является Банк, а страхователем - Заемщик.

На практике ОАО «ИМПЭКСБАНК» использует только страхование залога, в то время как крупнейшие банки России, такие как СитиБанк и банк «Русский стандарт» уже практикуют страхование не возврата кредитов.

Вместе с тем в терминологии страхования еще не существует такого понятия как - риск умышленного не возврата кредита, т.е. заблаговременное решение заемщика, направленное на получение кредита и отсутствие возможности для его погашения

Второй аспект: методология оценки. Невозможно математически рассчитать порядочность заемщика, или его реальные дальнейшие действия, что значительно повышает страховой тариф, и как следствие - увеличивает общую стоимость кредита для заемщика.

Таким образом, подводя итоги вышесказанному можно сделать вывод, что данное предложение является рентабельным, лишь при создании конкретной программы по анализу, действий заемщика, при получении кредита (со стороны страховой компании), и при финансовом вознаграждении банком страховой компании в определенном процентном эквиваленте при погашении кредита и процентов по нему.

Диверсификация рисков.

Необходимо оценить уровень диверсификации банковских вложений в региональном аспекте, так как высокий уровень однотипных вложений также повышает уровень кредитных рисков. Неблагоприятная ситуация в регионе или нарастание экономических проблем в одной из отраслей может привести к серьезным проблемам банк, не имеющий альтернативных вложений. Например, в процессе привлечения средств на депозитные вклады ориентироваться не только на крупные депозиты фирм, но и небольшие вклады многочисленных физических лиц. Это будет разумная и оправданная диверсификация, поскольку защитит банк от внезапного изъятия большой массы вкладов.

С другой стороны, при определении банком своей кредитной политики в расчет принимаются не только запросы крупных, высоко-прибыльных фирм, но и малого бизнеса и частных лиц. Это снижает банковский кредитный риск, так как страхует от не возврата значительных денежных сумм. Таким образом, кредитная политика должна включать в себя план по размещению кредитных ресурсов банка, а также методологию, согласно которой кредитный портфель должен управляться, т.е. определять, каким образом кредиты возникают, обслуживаются, контролируются и возвращаются.

Анализируя отчетные данные банка можно сделать вывод о том, что эта часть прибыли, не израсходованная на другие цели, а существующая в виде резерва на возможные потери по ссудам, весьма значительна, а у многих банков вовсе не часть, а сумма, в несколько раз превышающая балансовую прибыль банка. Тем самым размер отчислений в резерв влияет на оценочные показатели деятельности банка. Наши банки не учитывают вероятность наступления потерь, а, как известно, и безнадежные ссуды иногда возвращаются. Суждение об уровне риска основывается, прежде всего, на оценке обеспеченности ссуды и не лишено изъянов.

В связи с этим необходимо переосмыслить концепцию формирования резерва на возможные потери по ссудам. Естественно, что банки стремятся выдавать стандартные ссуды с целью снижения кредитных рисков в оценке органов банковского надзора. Такое, по существу, административное управление кредитными рисками со стороны органов банковского надзора, сопряженное со значительными затратами (ежемесячное регулирование задолженности по кредитам), может стать тормозом в совершенствовании новых методов оценки и страхования кредитных рисков.

Так как банки резервируют определенную часть суммы кредита без каких-либо веских оснований, а именно выше фактического уровня кредитного риска, то они будут лишаться части прибыли, которую могли бы направить на увеличение капитала – постоянного источника покрытия потерь банка. И можно сказать, что проблема увеличения капитала свойственна нашему банку, который в основном работает с мелкими заемщиками. В опубликованном проекте Положения Банк России содержится целый ряд новых подходов при формировании данного резерва. Наиболее важным является переход от критерия «обеспеченность ссуды» к критерию «финансовое состояние предприятия» для оценки величины кредитного риска.

При оценке величины кредитного риска (группы) – «обслуживание долга заемщика» не может быть определяющим, так как своевременность погашения кредита и процентов зависит от финансового состояния предприятия, т.е. является производным критерием от основного. Известно, что отсутствие просрочки по кредиту или процентам при ухудшающемся финансовом состоянии предприятия лишь помогает скрыть на некоторое время состояние дефолта и осложняет работу банка по управлению риском.

3.2 Разработка мероприятий, направленных на привлечение денежных средств

Внедрение инноваций всегда связывается с потребностями рынка. Финансист банка определяет, какие виды новых банковских продуктов, иных товаров должны обеспечить нужную долю рынка, какие продукты требуют модернизации с тем, чтобы была обеспечена сбалансированность краткосрочных и долгосрочных программ. Иными словами он выявляет, как добиться оптимального в конкретных условиях варианта инвестиций, чтобы обеспечить рост прибыли, увеличение собственной доли рынка, повышение отдачи от используемого капитала.

В настоящее время в программах инноваций российских банков приоритетными являются внедрение новых банковских продуктов, освоение новых сегментов рынка, повышение рентабельности деятельности банка в целом и каждого филиала в отдельности, оптимальное использование имеющихся материальных и человеческих ресурсов.

Постоянные нововведения – главный фактор преуспевания на рынке любого банка. В настоящее время быстро сокращается жизненный цикл услуги, резко обостряется конкуренция, повышаются требования потребителя к банковской продукции. Чтобы выжить в такой обстановке банк вынужден непрерывно улучшать и преобразовывать свои продукты, совершенствовать производственные и управленческие процессы.

Сфера инноваций для российских банков чрезвычайно обширна. В ее рамках на сегодня наиболее актуальны следующие сферы: программное и компьютерное обеспечение, телекоммуникации, решение проблемы удаленного доступа, информационная безопасность, универсализация услуг, выполнение банками новых функций. Банку необходимо не только четко и быстро реагировать на новые тенденции, но также воздействовать на клиентуру для быстрой реакции на его нововведения.

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее значение. С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения, что обусловлено появлением новых, нетрадиционных для старой банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц.

Современная банковская практика характеризуется большим разнообразием вкладов депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высоко-конкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские услуги и привлечь их сбережения и свободные денежные капиталы на банковские счета.

Оценив работу ОАО «ИМПЭКСБАНК», мы увидели его сильные и слабые стороны. Банк занимает лидирующее положение на рынке привлеченных средств от населения, но значительное их количество остается неохваченным, а это около 5 тыс. счетов.

Так как существенную долю в формировании ресурсной базы филиала занимают рублевые вклады физических лиц, мы предлагаем ввести два новых вида вкладов: «ИМПЭКСБАНК «Доступный - Плюс»» и «ИМПЭКСБАНК «Выигрышный - Плюс».

Предлагаемый нами вклад «ИМПЭКСБАНК «Доступный - Плюс»» призван исправить все эти недостатки. Он выгоден как банку, так и вкладчикам.

Для наглядного показания данных по вкладу, составим таблицу.

Таблица 12

| % ставка | Минимальный срок хранения вклада | Минимальная сумма первоначального взноса | Минимальная сумма дополнительного взноса | Несни-жаемый остаток | Частичная выдача вклада |

| 0,5% | 1 мес. и 1 день | 300 руб. | 300 руб. | 300 руб. | нет |

| 3% | 3 мес. и 1 день | 300 руб. | 500 руб. | 300 руб. | только проценты |

| 5% | 6 месяцев | 300 руб. | 1000 руб. | 300 руб. | только проценты |

| 8% | 1 год и 1 мес. | 300 руб. | 1000 руб. | 300 руб. | только проценты |

| 10% | 2 года | 300 руб. | 1000 руб. | 300 руб. | только проценты |

Условия открытия вклада «ИМПЭКСБАНК «Доступный - Плюс»»

Как показывает таблица 11, условия позволяют вкладчику управлять своими сбережениями так, как он считает нужным. Они не ставят его в жесткую зависимость от финансового положения. Убирают и необходимость внимательно следить за процессом начисления.

Банк, в свою очередь, имеет возможность привлечь дополнительные ресурсы, увеличить доходы, прибыль и рентабельность, еще больше упрочить свои позиции на рынке банковских услуг, поднять свой имидж.

Изучив условия рублевых вкладов конкурентов, мы пришли к выводу, что с помощью данного вклада, филиал сумеет привлечь около 0,5 % или 1000 дополнительных счетов. Также уже существующие клиенты перейдут на данный вклад из-за более выгодных условий.

Данный вклад будет способствовать увеличению срока хранения денежных средств. Максимальная процентная ставка по вкладу (9,7 %) в данный момент выплачивается лишь пенсионерам, другим она просто недоступна. Но минимальный срок хранения денежных средств с такой ставкой – 2 года, а это выгодно уже банку.

Денежные средства вносятся на вклад как наличными деньгами, так и безналичным путем и зависят от процентной ставки по вкладу на день внесения. Также возможна выплата процентов, что выгодно вкладчикам с низким уровнем дохода, но минимальная сумма дополнительного взноса с увеличением процентной ставки растет, а это способствует большему привлечению денежных средств в филиал. Выгода вкладчика еще и в том, что, внеся денежные средства, например, на 1 месяц и 1 день и пожелав оставить их на более долгий срок, не надо заключать новый договор, он автоматически пролонгируется и выплата процентов производится по более высокой процентной ставке. Если вклад, например, был востребован раньше 6 месяцев, то проценты выплачиваются не по ставке вклада «до востребования», а по ставке 3 %, и, таким образом, вкладчик ничего не теряет. Денежные средства, внесенные во вклад, вместе с процентами, начисленными в соответствии с условиями вклада, возвращаются банком по первому требованию вкладчика.

Вкладчик имеет право совершать по вкладу приходные и расходные операции, распоряжаться вкладом как лично, так и через представителя, завещать вклад любому лицу. Остаток вклада после совершения операции должен составлять не менее 300 руб. При исчислении процентов количество дней в году соответствует календарному. Выплата дохода производится по истечении каждого трехмесячного периода, исчисляемого с даты открытия счета по вкладу, а также по окончании срока вклада. Невостребованные в эти сроки проценты увеличивают сумму вклада, на которую начисляются проценты.

Если в течение неполного срока по вкладу было произведено «причисление» процентов, разница между причисленной и подлежащей выплате в связи с досрочным востребованием вклада суммой процентов возмещается из сумм, причитающихся вкладчику.

За время хранения вклада по истечении последнего пролонгированного срока доход исчисляется исходя из процентной ставки, установленной банком по вкладам до востребования.

Банку данный вид вклада выгоден тем, что средние процентные ставки по нему ниже, чем у существующих. Например: на 1 месяц и 1 день, ниже, чем 4 % нет; на 3 месяца и 1 день, ниже, чем 5 % нет; на 6 месяцев, ниже, чем 7 % нет. Таким образом, данные условия как бы подталкивают вкладчика оставить денежные средства на более долгий срок, что сулит ему повышенный процент. Банк уступает в минимальной сумме первоначального взноса, неснижаемом остатке и частичной выдаче со вклада, но выигрывает за счет процентной ставки, доводя данный вклад до категории «длинного». Если вкладчик желает получить часть вклада, превышающую сумму процентов, счет по вкладу закрывается.

В качестве нового, эксклюзивного продукта для физических лиц предлагается банку внедрить вклад «ИМПЭКСБАНК «Выигрышный - Плюс».

Данный вклад имеет срок хранения 1 год и может пролонгироваться, течение очередного срока начинается со дня, следующего за датой окончания предыдущего срока.

Процентная ставка по нему достаточно низкая – 4,5 % и не подлежит изменению в течение всего срока хранения.

Дополнительные взносы во вклад принимаются как наличными деньгами, так и безналичным путем в суммах не менее 1000 руб. каждый. Периодичность внесения дополнительных взносов не ограничивается. Денежные средства вносятся во вклад как наличными деньгами, так и безналичным путем и зависят от процентной ставки по вкладу на день внесения. Денежные средства, внесенные во вклад, вместе с процентами, начисленными в соответствии с условиями вклада, возвращаются банком по первому требованию вкладчика.

Таблица 13

Условия открытия вклада «ИМПЭКСБАНК «Выигрышный - Плюс»

| % ставка | Минимальный срок хранения вклада | Минимальная сумма первоначального взноса | Минимальная сумма дополнительного взноса | Неснижаемый остаток | Частичная выдача вклада |

| 4,5 % | 1 год | 1000 руб. | 1000 руб. | 1000 руб. | нет |

Вкладчик имеет право совершать по вкладу приходные и расходные операции, распоряжаться вкладом как лично, так и через представителя, завещать вклад любому лицу.

При исчислении процентов количество дней в году соответствует календарному. Проценты к сумме вклада причисляются по окончании срока вклада, также не производится частичная выдача.

Пролонгация производится на условиях и под процентную ставку, действующие в банке по данному виду вкладов на день, следующий за датой окончания предыдущего срока. Проценты за очередной срок начисляются на сумму вклада вместе с доходом, исчисленным за предыдущий срок. В течение пролонгированного срока процентная ставка также не изменяется.

Пролонгация договора прекращается после принятия банкомрешения о прекращении открытия новых счетов по данному виду вкладов. За время хранения вклада по истечении последнего пролонгированного срока доход исчисляется исходя из процентной ставки, установленной банкомпо вкладам до востребования. В случае востребования вкладчиком суммы вклада до истечения основного или пролонгированного срока, доход за неполный срок исчисляется исходя из процентной ставки, установленной банком по вкладам до востребования. Если вкладчик пожелает получить часть вклада, счет по вкладу закрывается.

Розыгрыш проводится в конце года, а приз выдается по истечении срока хранения вклада. Например, вклад был открыт 1 апреля 2007 года, розыгрыш проводился 15 декабря 2007 года, приз будет выдан 1 апреля 2008 года.

Выплата дополнительной суммы процентов на первоначальную сумму вклада производится в случае выигрыша и, в соответствии с Положением о лотереи. Лотерея проводится на безвозмездной основе один раз в год. Участие в лотерее оформляется при открытии банковского счета. Играют все счета, открытые до даты проведения розыгрыша. Розыгрыш проводится по лицевым счетам сберегательных книжек клиентов вклада «Выигрышный». Выплата выигрыша проводится при соблюдении всех условий хранения вклада, при его возврате вместе с процентами. При пролонгировании вклада сумма выигрыша по желанию вкладчика может быть прибавлена к сумме вклада. Сообщения о правилах участия в лотереи и результатах розыгрыша, размещаются банком на специальных стендах, расположенных в помещениях филиалов и внутренних структурных подразделений, осуществляющих операции по вкладам населения, а также в средствах массовой информации.

Призовой фонд лотереи представляет собой дополнительный процент к первоначально вносимой вкладчиком суммы вклада.

Виды призов, предоставляемых физическим лицам:

а) один приз, равный 10 % от первоначальной суммы вклада;

б) три приза, равные 5 % от первоначальной суммы вклада;

в) пять призов, равные 3 % от первоначальной суммы вклада.

Данный вид вклада выгоден для вкладчика тем, что он имеет возможность получить не 4,5 % годовых, а 7,5 %, 9,5 % и 14,5 % соответственно. Банк, в свою очередь, имеет возможность привлечь не дорогие денежные средства на длительный срок пользования.

Проведенный анализ показал, что на объемы рублевых средств населения все сильнее влияет работа с безналичными перечислениями. В видовой структуре безналичных перечислений доля заработной платы незначитольна, реализация «зарплатных» проектов проходит с затруднениями. Обратив на это внимание, мы отметили и тот факт, что кредитный портфель филиала представлен 5825 договорами физических лиц. Наше предложение сводится к тому, чтобы объединить два этих обстоятельства.

Таблица 14

Условия открытия вклада «ИМПЭКСБАНК «Зарплатный-Плюс»

| % ставка | Минималь-ный срок хранения вклада | Минимальная сумма первоначаль-ного взноса | Минимальная сумма дополнительного взноса | Неснижае-мый остаток | Частичная выдача со вклада |

| 1 % | 5 лет | 10 руб. | не ограничена | 10 руб. | возможна |

Можно предложить кредитуемым физическим лицам осуществлять погашение кредита за счет данного вклада, заключив договор с банком о перечислении на него своей заработной платы.

В качестве поощрения и большей заинтересованности клиента, мы предлагаем ввести льготное кредитование, т. е. в этом случае кредитуемое лицо выплачивает не 19 % годовых по кредиту, как сейчас, а, например, 18 %, а через 5 лет выплата составит 5 % льготного кредита, а если прибавить и 1 % в год по вкладу, то получится 10 %. Тем самым банк имеет возможность получить безналичные перечисления, реализацию «зарплатных» проектов и ресурсы по более низкой процентной ставке. С помощью данного мероприятия он также получает перспективу в большей мере развить карточный бизнес, т. к. обязательным условием может явиться открытие зарплатных карт.

Клиенту эти условия также выгодны потому, что пропадает необходимость следить за сроками погашения (за него это делает банк), также он получает льготы в процентах по кредиту и скидки по пластиковой карте.

Банк, в свою очередь, привлекая дополнительные денежные средства, может еще более расширить свой кредитный портфель, а также снижает риск невозврата кредита, так как имеет возможность списать его со вклада.

Льготные условия кредитования можно применять как к населению, перечисляющему заработную плату, так и к пенсионерам, что также будет способствовать расширению ресурсной базы банка.

Выживаемость банка непосредственно связана с наличием у него кон