Глава 1. Общая информация о Сбербанке России

О банке

Сбербанк России - универсальный коммерческий банк, удовлетворяющий потребности различных групп клиентов в широком спектре качественных банковских услуг на всей территории России. Действуя в интересах вкладчиков, клиентов и акционеров, Банк стремится эффективно инвестировать привлеченные средства частных и корпоративных клиентов в реальный сектор экономики, кредитует граждан, способствует устойчивому функционированию российской банковской системы и сбережению вкладов населения.

Сбербанк сегодня — это кровеносная система российской экономики, треть ее банковской системы. Банк дает работу и источник дохода каждой 150-й российской семье.

На долю лидера российского банковского сектора по общему объему активов приходится 28,7% совокупных банковских активов (по состоянию на 1 января 2016 года).

Банк является основным кредитором российской экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам.

Сбербанк сегодня — это 12 территориальных банков и более 16 тысяч отделений по всей стране, в 83 субъектах Российской Федерации, расположенных на территории 11 часовых поясов.

Только в России у Сбербанка более 110 миллионов клиентов — больше половины населения страны, а за рубежом услугами Сбербанка пользуются около 11 миллионов человек.

Спектр услуг Сбербанка для розничных клиентов максимально широк: от традиционных депозитов и различных видов кредитования до банковских карт, денежных переводов, банковского страхования и брокерских услуг.

Все розничные кредиты в Сбербанке выдаются по технологии «Кредитная фабрика», созданной для эффективной оценки кредитных рисков и обеспечения высокого качества кредитного портфеля.

Стремясь сделать обслуживание более удобным, современным и технологичным, Сбербанк с каждым годом все более совершенствует возможности дистанционного управления счетами клиентов. В банке создана система удаленных каналов обслуживания, в которую входят:

· онлайн-банкинг «Сбербанк Онлайн» (более 30 млн активных пользователей);

· мобильные приложения «Сбербанк Онлайн» для смартфонов (более 18 млн активных пользователей);

· SMS-сервис «Мобильный банк» (более 30 млн активных пользователей);

· одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 90 тыс. устройств).

Сбербанк является крупнейшим эмитентом дебетовых и кредитных карт. Совместный банк, созданный Сбербанком и BNP Paribas, занимается POS-кредитованием под брендом Cetelem, используя концепцию «ответственного кредитования».

Среди клиентов Сбербанка — более 1 млн предприятий (из 4,5 млн зарегистрированных юридических лиц в России). Банк обслуживает все группы корпоративных клиентов, причем на долю малых и средних компаний приходится более 35% корпоративного кредитного портфеля банка. Оставшаяся часть — это кредитование крупных и крупнейших корпоративных клиентов.

Сбербанк сегодня — это команда, в которую входят более 260 тыс. квалифицированных сотрудников, работающих над превращением банка в лучшую сервисную компанию с продуктами и услугами мирового уровня.

1.2 Корпоративное управление

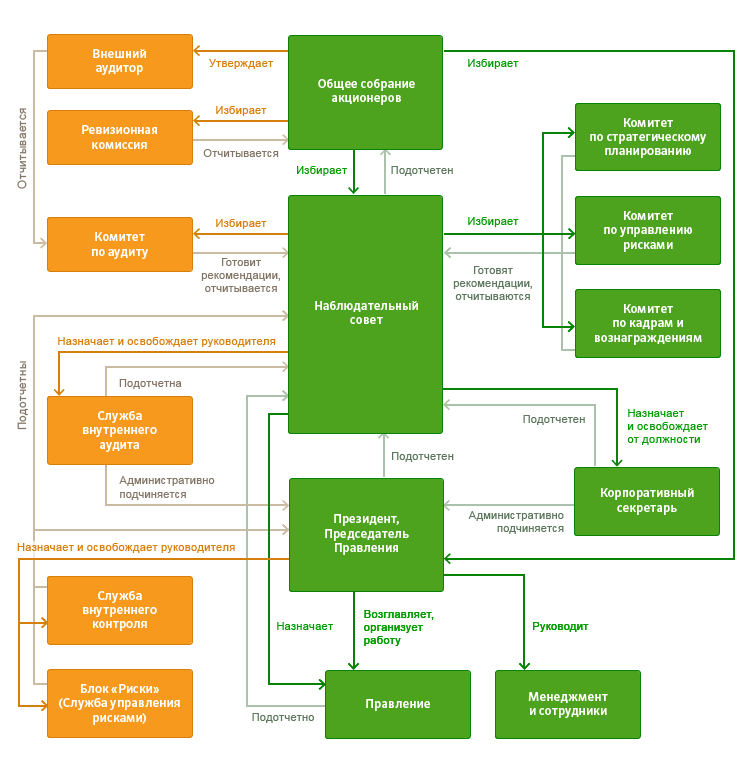

Рис.1. Система корпоративного управления

ОАО "Сбербанк" - организация с вертикальной структурой управления, т.е. имеет несколько уровней управления. По типу - это функциональная структура. Организационная структура, показывает область ответственности каждого отдельного сотрудника и его взаимоотношения с другими сотрудниками, если все взаимосвязи организационной структуры применены правильно, то они ведут к гармоничному сотрудничеству и общему стремлению выполнить поставленные перед организацией цели и задачи. Функциональная организационная структура - это деление организации на отдельные элементы, каждый из которых имеет свою четко определенную, конкретную задачу и обязанности, т.е. модель предусматривает деление персонала на группы, в зависимости от конкретных задач, которые выполняют сотрудники. Управление Сбербанком России основывается на принципе корпоративности в соответствии с Кодексом корпоративного управления, утвержденным годовым Общим собранием акционеров Банка в июне 2002 года.

Органами управления Банка являются:

Общее собрание акционеров - высший руководящий орган Сбербанка России. На Общем собрании акционеров принимаются решения по основным вопросам деятельности Банка. Наблюдательный совет. Наблюдательный совет Банка состоит из 14 директоров, среди которых 11 представителей Банка России, 2 представителя Сбербанка России и 5 независимых директора.

Правление Банка. Правление Банка состоит из 10 членов. Возглавляет Правление Банка Президент, Председатель Правления Банка. Все органы управления Банком формируются на основании Устава Сбербанка России и в соответствии с законодательством Российской Федерации

· Состав на сегодняшний день:

o Правление

- Греф Герман Оскарович - Президент, Председатель Правления;

- Базаров Александр Владимирович – Член Правления, Старший Вице – президент;

- Полетаев Максим Владимирович – Первый Заместитель Представителя Правления;

- Хасис Лев Аронович - Первый Заместитель Представителя Правления;

- Ганеев Олег Владимирович – Заместитель Председателя Правления;

- Златкис Белла Ильинична - Заместитель Председателя Правления;

- Кузнецов Станислав Константинович - Заместитель Председателя Правления;

- Морозов Александр Владимирович - Заместитель Председателя Правления;

- Торбахов Александр Юрьевич - Заместитель Председателя Правления;

- Чупина Юлия Германовна - Заместитель Председателя Правления.

o Наблюдательный Совет

- Игнатьев Сергей Михайлович - Председатель Наблюдательного совета

- Кудрин Алексей Леонидович - Заместитель Председателя

- Лунтовский Георгий Иванович - Заместитель Председателя

- Греф Герман Оскарович - Президент, Председатель Правления

- Швецов Сергей Анатольевич

- Иванова Надежда Юрьевна

- Скоробогатова Ольга Николаевна

- Орешкин Максим Станиславович

- Меликьян Геннадий Георгиевич - Старший независимый директор

- Богуславский Леонид Борисович - Независимый директор

- Гилман Мартин Грант - Независимый директор

- Уэллс Надя - Независимый директор

- Мау Владимир Александрович - Независимый директор

- Ахо Эско Тапани - Независимый директор

Данная система корпоративного управления регламентируется следующими локальными правовыми документами:

· Устав Банка, утвержденный годовым Общим собранием акционеров(29.05.2015)

· Изменения № 1 в Устав Банка, утвержденные годовым Общим собранием акционеров (27.05.2016)

· Положение об Общем собрании акционеров (30.05.2017)

· Положение о Наблюдательном совете

· Положение о комитетах Наблюдательного совета

· Положение о вознаграждениях и компенсациях, выплачиваемых членам Наблюдательного совета банка

· Положение о Правлении

· Положение о Ревизионной комиссии

· Положение о корпоративном секретаре

· Кодекс корпоративного управления

· Кодекс этики

· Положение о дивидендной политике

· Положение о Службе внутреннего аудита

· Положение о системе внутреннего контроля

· Стратегия управления рисками и капиталом

· Политика по противодействию коррупции

· Политика по управлению конфликтом интересов

· Положение о крупных сделках, сделках с заинтересованностью

· Кадровая политика

· Политика оплаты труда

· Регламент информирования НС о проверках Банка России

· Политика обработки персональных данных

· Правила платежной системы Сбербанк

· Свидетельство о регистрации оператора платежной системы

· Критерии отнесения клиентов Банка к категории иностранных налогоплательщиков

· Информационная политика

Деятельность ПАО «Сбербанк России» производится на основании Устава банка.

В Уставе содержатся следующие сведения:

- наименование банка и его местонахождение (почтовый и юридический адрес);

- перечень выполняемых им банковских операций;

- размер уставного капитала, резервного и иных фондов, образуемых банком;

- указание на то, что банк является юридическим лицом и действует на коммерческой основе;

- данные об органах управления банка, порядке образования и функциях.

Миссия и стратегические цели ПАО «Сбербанк»

«Мы даем людям уверенность и надежность, мы делаем их жизнь лучше, помогая реализовывать устремления и мечты» - д анная миссия определяет смысл и содержание деятельности Сбербанка, подчеркивая его важнейшую роль в экономике России.

Клиенты Банка, их потребности, мечты и цели есть основа всей деятельности банка как организации.

Миссия банка также устанавливает амбициозную цель наших устремлений — стать одной из лучших финансовых компаний мира — и подчеркивает, насколько важны для Сбербанка его сотрудники, и насколько реализация его целей невозможна без реализации их личных и профессиональных целей

Высокие цели достигаются командой единомышленников, которых объединяет общая система ценностей.

Видение и приоритеты развития:

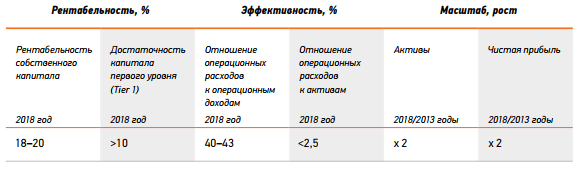

Стратегия Сбербанка направлена на дальнейшее укрепление его позиций в качестве одного из ведущих и стабильных финансовых институтов мира. За ближайшие пять лет они хотят удвоить показатели чистой прибыли и активов, добиться прорыва в эффективности управления расходами, повысить показатели достаточности капитала первого уровня, а рентабельность собственного капитала останется выше мировых аналогов.

Рис.2. Основные показатели деятельности Группы

Их видение Сбербанка в 2018 году сформировано на основе пяти главных направлений развития или стратегических тем. Специалисты считают, что можно достигнуть этого результата за счет работы по 5 направлениям:

· Укрепление их конкурентных позиций. Они ставим перед собой цель сохранить или увеличить долю Сбербанка на большинстве рынков. Это позволит им обеспечить темпы роста объемов нашего бизнеса, превышающие общерыночные показатели. Особенно значимым этот фактор будет в продуктах расчетно-кассового обслуживания, работе с малым и средним бизнесом в РФ и на ряде зарубежных рынков.

· Поддержание уровня чистой процентной маржи на уровне лучше конкурентов. По их прогнозам, наметившаяся тенденция снижения процентных ставок сохранится на пятилетнем горизонте, и будет оказывать давление на чистую процентную маржу на всех рынках присутствия Группы. При этом изменения структуры их бизнеса будут оказывать благоприятное влияние на его рентабельность. В частности, они видят следующие тенденции, которые помогут им обеспечить более высокий уровень чистой процентной маржи:

– опережающие темпы роста розничного бизнеса по сравнению с корпоративным;

– в РФ в розничном кредитовании кредитные карты и другие высокомаржинальные продукты будут расти быстрее ипотеки;

– на рынке России в корпоративном кредитовании более маржинальные малый и средний бизнес будут расти быстрее CIB и бизнеса с крупнейшими клиентами;

– на всех рынках в структуре привлеченных средств они ожидают опережающего роста средств до востребования;

– они также ожидают положительного влияния на уровень маржи от изменения структуры нашего международного бизнеса.

По оценкам банка, совокупное воздействие указанных факторов выразится в снижении размера чистой процентной маржи по Группе не более чем на 100–130 базисных пунктов.

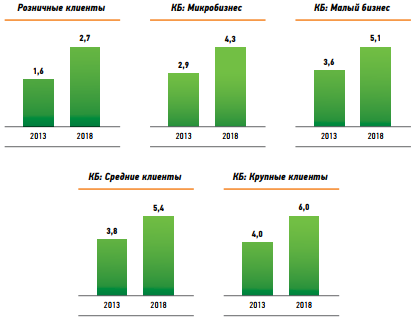

Рис.3. Структура кредитного портфеля российского и международного бизнеса

· Обеспечение опережающего темпа роста некредитных доходов. Банк ставит цель довести долю некредитных комиссий в чистом операционном доходе до 25–27%. Это будет обеспечено за счет расширения их продуктовой линейки и повышения качества и глубины взаимоотношений с клиентами. Так, по различным направлениям бизнеса они ставим цель повысить количество продуктов на одного клиента на 50–70%.

Рис.4. Количество продуктов на клиента в массовых клиентских сегментах

· Обеспечение высокой эффективности Группы по управлению расходами. Сбербанк должен стать одним из лидеров в мире по эффективности своей деятельности. Важнейшей задачей Группы является опережающий рост доходов над расходами, что приведет к улучшению целевых показателей Группы (снижение отношения операционных расходов к операционным доходам (до резервов) до уровня 40–43% и отношения операционных расходов к активам до уровня не выше 2,5% в 2018 году). Они достигнут этого за счет реализации масштабных преобразований в организации системы продаж и обслуживания клиентов и повышения эффективности операций, направленных на существенное повышение производительности труда.

· Поддержание достаточно высокого качества активов. Еще одной важнейшей целью стратегии развития Сбербанка является обеспечение оптимального соотношения доходности и риска в операциях кредитования. Они ожидают структурных изменений в кредитном портфеле Группы — доли более маржинальных бизнесов увеличатся (розничный сегмент, малый и микрокорпоративный бизнес) при уменьшении доли кредитов крупнейших и крупных корпоративных клиентов. Это должно обеспечить оптимальный баланс между доходами Группы от операций, подразумевающих принятие ею на себя кредитных рисков, и расходами на создание резервов на потери по ссудам. По расчетам, в рамках базового сценария среднегодовая стоимость риска на пятилетнем горизонте составит 120–140 базисных пунктов, что соответствует аппетиту к риску, принимаемому Группой.

Рис.5. Пять главных тем стратегии 2014–2018 гг.