Объем эмиссии: 1млрд. долларов.

Дата погашения: 27 ноября 2001 года.

Купонная ставка: 9,25% годовых.

Периодичность купонных платежей: 1 раз в полгода.

Форма выпуска: бездокументарная форма на предъявителя.

Депозитарно-торговая инфраструктура: облигации задепонированы и торгуются в крупнейших международных клиринговых системах CEDEL и Euroсlear.

Налоговый режим в России: доходы в виде процентов, полученных юридическими лицами - владельцами облигаций, не облагаются налогом на прибыль или налогом на доходы, а проценты, полученные физическими лицами не облагаются подоходным налогом. Облигации не облагаются налогом на имущество.

Об интересе инвесторов (прежде всего частных) свидетельствует тот факт, что крупный «долгоиграющий» заем удалось разместить под чрезвычайно низкий процент.

В процентном отношении размещение займа выглядит следующим образом: инвесторы США приобрели 41%, Южная Корея - 39%, Европа - всё остальное.

В первом транше Россия разместила еврооблигаций на $1 млрд. под очень низкий процент - всего 9,25% годовых на 5 лет. Для сравнения стоит сказать, что доходность по рынку ОГСЗ в то время составляла около 50% годовых, а на рынке ГКО-ОФЗ - почти 60% годовых. Генеральными управляющими займа выступили инвестиционные банки J.P.Morgan и SBC Warburg.

В марте 1997 года Минфин РФ решил выпустить второй транш еврооблигаций, номинированный в немецких марках (в то время как первый был номинирован в американских долларах). Скажем сразу, выторговать проценты Александру Лившицу не удалось - они остались практически на том же уровне. Доходность облигаций на 370 базисных пунктов превышает доходность правительственных облигаций Германии (это около 9,2% годовых). Однако российская делегация рассчитывала на более низкую стоимость заимствований. В частности, назывались и такие величины спрэда, как 320 пунктов. Впрочем, и эта доходность вполне соответствует уровню страны с кредитным рейтингом ВВ -.

Банками, размещающими российские евробонды второго выпуска стали:

Генеральные управляющие: немецкий Deutsche Bank и швейцарский Credit Suisse First Boston;

Старшие соуправляющие: три немецких банка - Commerzbank AG, Drezdner Bank Kleinwort Benson, J.P.Morgan GmbH и швейцарский - SBC Warburg;

Остальные 17 банков, в том числе российские, входили в группу соуправляющих займом. Среди них ABN AMRO Hoare Govett, Bayerische Landesbank, Deutsche Genossenschaftsbank, Investmentbank Austria, франкфуртское отделение Merill Lynch, Morgan Stanley, Salomon Brothers, Альфа-банк, "Империал", Международная финансовая корпорация, "Российский кредит".

При выпуске еврооблигаций, номинированных в немецких марках, Минфин РФ столкнулся с некоторой неожиданной проблемой – с раскупаемостью бумаг. В ноябре 1996 года бумаги разошлись почти мгновенно, а в этот раз только спустя неделю после размещения, удалось реализовать только около 80% выпуска. Но и это, как говорят специалисты, вполне неплохо. Дело в том, что практика первого размещения показала, что покупающие российские еврооблигации инвесторы, делают это, как правило, впервые. Если займы в долларах ориентированы на институциональных инвесторов, то с займами, эмитированными в марках, работают в основном частные инвесторы. Поэтому нельзя было ожидать, что эмиссия будет раскуплена также быстро, как это было при первом размещении.

По данным Агентства финансовой информации, в первый день торгов было размещено около 70% облигаций. 45% эмиссии приобрели германские инвесторы, около 20% выпуска продано в Азии, примерно 10% купили британские компании и банки. Оставшаяся часть еврооблигаций разошлась в других европейских странах, главным образом, в Бенилюксе. Дальнейшая продажа этих бондов проходила на всех мировых фондовых рынках, за исключением США, Великобритании и России.

Финансовый кризис, заставший российскую экономику плохо подготовленной, сказался в необходимости выпуска третьего транша, прежде всего, из-за острго бюджетног дефицит. Кроме того, считали, что, если не провести эмиссию облигаций сейчас, то потом могло стать поздно: к июлю активность на рынке могла упасть. К тому же наблюдатели считали, что ситуация на мировом рынке складывается очень благоприятно для заемщика. Многие аналитики считают, что этот выпуск стал самой большой удачей Минфина. Вот некоторые параметры эмиссии: объем эмиссии составил $ 2 млрд., срок обращения - 10 лет. 53% выпуска размещено в США, 24% - в Азии, а оставшаяся часть - в Европе, в том числе во Франции, инвесторы которой впервые приобрели облигации РФ.

Во вторник 24 марта 1998 года генеральные управляюще объявили условия размещения новых ценных бумаг. Исходя из объявленных условий, это был самый неудачный из четырех выходов России на международный финансовый рынок. Однако участники рынка считают, что в условиях перенесшего кризис рынка лучшего быть и не могло. Объем выпуска четвертого транша российских еврооблигаций - DM 1,25 млрд. Дата погашения - 31 марта 2005 года. Выплаты по купону составляют 9,375%.Выпуск имеет ограничения на продажу в США, Великобритании и России. Генеральными управляющими выпуска являются Deutsche Morgan Grenfell и SBC Warburg. Несмотря на то, что заимствования на внешнем рынке обходятся России значительно дешевле, чем на внутреннем рынке, этот выпуск еврооблигаций был не столь успешный, как прошлые. Облигации размещены со спрэдом, превышающий рыночный примерно на 40 базисных пунктов. К тому же объем выпуска почти в два раза меньше, чем объем предыдущего. То есть доверие инвесторов к России стало стоить дороже.

Это произошло по нескольким причинам. Основная причина заключается в том, что размещение российских еврооблигаций - первое после мирового финансового кризиса. Кроме того, незадолго до выпуска одно из ведущих рейтинговых агентств -Moody's - снизило кредитный рейтинг России по долгосрочным заимствованиям в иностранной валюте. А именно на оценке рейтинговых агентств ориентируются инвесторы.

Помимо этого размер комиссии за управление и обслуживание выпуска, как заявили банки Deutsche Morgan Grenfell и SBC Warburg, составил 2,75% от суммы займа.

Это также увеличило стоимость заимствования. Негативное влияние на обстановку вокруг размещения евробондов оказал и правительственный кризис в России. Символично и то, что российский фондовый рынок никак не отреагировал на очередное размещение евробондов.

Разнообразие валют, в которых Россия выпускала свои бумаги было не особо большое[13]: восемь из них было выпущено в американских долларах, два - в немецких марках и один - в итальянских лирах. Выпуск облигаций в лирах носил в большей степени политический оттенок. Во-первых, это видно из-за очень маленького объема выпуска (750 млрд. лир примерно равно 365 млн. долларов), во-вторых, выпуск был произведен после договоренности о начале проекта ГАЗ-Фиат.

Успешное размещение первого транша российских бумаг для местных администраций было подобно стартовому выстрелу. О намерении пойти по пути федеральных властей немедленно заявили правительства Москвы, Санкт-Петербурга, Нижнего Новгорода, а также Московской и Свердловской областей, республик Татарии и Марий Эл. Впрочем, поддержку федерального правительства получили лишь инициативы первых трех городов.

В апреле 1997 года президент России Борис Ельцин подписал указ “О выпуске внешних облигационных займов органов исполнительной власти Москвы, Санкт-Петербурга и Нижегородской области”. К настоящему времени именно эти три региона разместили еврооблигационные займы.

Остановимся поподробнее на займе Нижегородской области. Чуть более трех с половиной лет назад бывшим губернатором Борисом Немцовым было принято решение о крупном внешнем заимствовании на мировом финансовом рынке. Делать это решили в два этапа. Сначала нужно было получить кредитный рейтинг, а уже потом - определять форму заимствования. Как вариант, рассматривалась возможность получения индицированного кредита западных банков. Остановились все-таки на рынке еврооблигаций.

Осенью 1997 года администрация области провела конкурс среди крупнейших мировых финансовых институтов по выбору рейтингового консультанта, которым стал англо-голландский банк ING Barrings. Oн же был признан и в конкурсе на право стать ведущим менеджером нижегородского еврозайма.

Работы по рейтинговому консультированию и получению кредитного рейтинга были проведены в крайне сжатые сроки - за три месяца. Москва на получение рейтингов затратила 8 месяцев, а Петербург - около года. 25 февраля два крупнейших рейтинговых агентства Moody's и Standart & Poor's определили кредитный рейтинг Нижегородской области, который оказался равным рейтингу Российской Федерации: Ва2 и ВВ- соответственно.

В конце марта 1997 года работы по выпуску еврооблигаций были приостановлены из-за смены руководства области: размещать еврооблигации в условиях политической нестабильности, обусловленной проходящей предвыборной кампанией, было невозможно. Несмотря на то, что область была уже готова выпустить еврозайм уже в конце мая, размещение еврооблигаций было отложено на середину сентября.

Результатом работы с аппаратом правительства РФ, Министерством финансов, Центральным банком, стал указ Президента (см. выше), которым на эмиссии еврооблигаций трех субъектов федерации - Москвы, Санкт-Петербурга и Нижегородской области - был распространен льготный режим налогообложения, действовавший в отношении еврозаймов России. Западными фирмами была проведена всесторонняя юридическая проверка Нижегородской области как эмитента.

Основным условием, благодаря которому выпуск стал возможен, можно считать тот факт, что с 1993 года область наладила управление собственными финансами и в течение последних лет жила по средствам, проводя очень осторожную политику заимствований на внутреннем рынке страны. Западные инвесторы особо отметили, что областные власти изначально намеривались использовать полученные от продажи еврооблигаций средства на рефинансирование старых долгов и финансирование затратных статей бюджета..

В итоге Нижегородская область, которая провела размещение после двух столиц, разместила еврооблигации на более выгодных условиях: купонная ставка (процент, выплачиваемый эмитентом инвестору) про бумагам Нижегородской области ниже, чем у аналогичных ценных бумаг, то есть Нижегородская область будет тратить на обслуживание своего еврозайма меньше средств, чем другие российские эмитенты.

При размещении иностранцы проявили удивительную дотошность. Их интересовали мельчайшие подробности нашей жизни, от политической ситуации в стране до состояния местной казны. Как пошутил директор областного департамента финансов Виктор Лукин, бюджет они знали не хуже него самого, приводили цифры, задавали каверзные вопросы что будет с нашей промышленностью, как власти станут сокращать дефицит бюджета, когда расплатятся с населением по детским пособиям и зарплате. Нижегородцы провели два радиотелефонных моста с Нью-Йорком. Интерес к нашим евробондам проявили и американцы. Многих собеседников Склярова радовало, что нынешний нижегородский губернатор является преемником Бориса Немцова.

Спрос на нижегородские еврооблигации превысил предложение: количество заявок зашкалило за 100 миллионов долларов.

В октябре 1997 года средства от размещений поступили в область. Распоряжением губернатора области созданы по отраслевому принципу 12 рабочих групп, задачей которых будет оценка целесообразности использования средств еврозайма для финансирования инвестиционных проектов предприятий и организаций Нижегородской области.

В размещении еврооблигаций приняли участие американские, европейские и японские банки. Вот официальный состав синдиката банков, принявших участие в размещении:

ING Barrings (lead manager выпуска);

MC-BBL Securities (со-lead manager);

CS First Boston, Salomon Brothers, МФК “Ренессанс”, J.P.Morgan, Merill Lynch, Nomura International, Goldman Sachs, Deutsche Morgan Grenfell, Morgan Stanley, Raiffeisenbank, Creditanstalt - (co-managers).

Состав более чем впечатляющий. Российский финансовый консультант Нижегородской области по выпуску евробондов - коммерческий банк “Еврофинанс”.

В целом докризисный дебют России на рынке еврооблигаций можно признать вполне успешным. Сроки проведения выпусков, условия и валюта займов были выбраны достаточно удачно, что позволило привлечь значительные для эмитентов объемы финансирования под сравнительно невысокий процент. Внешние заимствования оказались более дешевыми по сравнению с привлечением финансовых средств на внутреннем рынке. К сожалению, августовский кризис 1998 года подорвал доверие инвесторов ко всем российским эмитентам из-за отказа правительства выполнять свои обязательства по ГКО/ОФЗ. В результате ведущие аналитические агентства понизили рейтинги российских облигаций на 5 – 6 пунктов. Резко изменились также котировки федеральных и субфедеральных бумаг.

Самой масштабнойроссийской операцией по секьюритизации долгов стала сделка, заключенная в 1997 году с Лондонским клубом кредиторов. Ей предшествовал целый ряд событий. Переговоры с Лондонским клубом проводились, начиная с 1991 года. В 1993 году полномочия по обслуживанию долга были переданы Внешэкономбанку, который позднее был назначен официальным должником перед клубом. В 1995 году был подписан меморандум о принципах реструктуризации долга бывшего Советского Союза на общую сумму 32,3 млрд. долларов США, из которых на основную сумму долга приходилось 24 млрд. долларов США, а на накопленные проценты - 8,3 млрд. долларов США. Меморандум предполагал реструктуризацию долга на срок 25 лет с семилетним льготным периодом, в течение которого выплачиваются лишь проценты по льготной ставке. Основной долг переоформлялся в долгосрочный синдицированный кредит сроком 25 лет, агентом по которому был определен Bank of America. Он получил название PRIN(от principal - основная сумма). Предполагалось, что обязательство PRINбудет обращаемым, и Bank of Americaк моменту заключения соглашения была разработана специальная процедура ведения учета и оформления заявок по переуступке права требования по нему. Для урегулирования задолженности по просроченным процентам предлагалась эмиссия процентных облигаций - IАN (Interest Arrears Notes)на сумму свыше 6 млрд. долларов США.

Участники рынка с энтузиазмомвстретили эти намерения. Еще до заключения самого соглашения стали активно совершаться операции с ожидаемыми к выходу инструментами. Торговля шла на основе условия «когда и если» («when and if basis»). Кроме того, в расчет не принимался накопленный купонный доход, т.е. эти инструменты воспринимались как бескупонные. Было установлено, что все финансовые и депозитарные расчеты по операциям с инструментами PRINи IANбудут произведены лишь в случае их фактического выхода в обращение. До этого момента все операции отражались в виде «бумажных позиций» продавцом и покупателем обязательств по каждой конкретной сделке, а бухгалтерия для учета операций использовала забалансовые счета.

Собственно соглашениебыло заключено в конце 1997 года. В частичную оплату процентов по основному долгу Россия выплатила кредиторам более 3 млрд. долларов США. Эмитентом зарегистрированных на Люксембургской фондовой бирже новых облигаций (IAN)стал Внешэкономбанк, гарантом выполнения обязательств выступило Правительство России. Купонный доход как на PRIN, так и на IANбыл установлен на уровне 6-месячного LIBOR + 13/16. К моменту заключения соглашения были подписаны протоколы выверки задолженности с 423 отдельными кредиторами более чем по 27,000 заявленных позиций. Таким образом, реализованное соглашение стало рекордным по объему проведенной Лондонским клубом реструктуризации задолженности.

Начиная с ноября 1996 Россия становится участником самого молодого и динамично развивающегося сегмента рынка долговых ценных бумаг - рынка еврооблигаций. В течение последующих почти двух лет, до июля 1998 года, Россией было размещено 9 выпусков на общую сумму около 16 млрд. долларов США (включая займы в немецких марках и итальянских лирах)[14]. Выход на этот рынок должен предваряться присвоением одним или несколькими ведущими реитинговыми агентствами Standart & Poor’s, Moody’s, Fitch IBCAкредитного рейтинга. Первые выпуски были встречены рынком с воодушевлением: спрос всегда превышал предложение, спрэд на момент размещения находился на приемлемом уровне, ликвидность рынка повышалась. Азиатский кризис конца 1997 года ознаменовал перелом рыночных настроений. Помноженные на кризис отсутствие серьезных достижений, экономического роста, нарастание внутриэкономических проблем, а позднее и политические пертурбации усиливали недоверие инвесторов, что вылилось в снижение цен всей номенклатуры российских ценных бумаг, в ухудшение условий размещения новых выпусков еврооблигаций. В создавшихся условиях Российское правительство не смогло ничего противопоставить ухудшающейся обстановке на международных рынках. Возникло положение, когда не правительство управляло ситуацией, а ситуация управляла действиями правительства. Организованные в июне 1998 года выпуски пятилетних и тридцатилетних еврооблигаций на суммы в 1,25 и 2,5 млрд. долларов США соответственно являются доказательствами данного тезиса. Так, спрэд при размещении пятилетних облигаций срок погашения 10 июня 2003 года оказался на 50 базисных пунктов выше российской рыночной кривой доходностей[15]. Это привело к «взламыванию» кривой, так как участники рынка стали покупать новые бумаги, одновременно продавая примерно сравнимые с ней более ранние долларовые выпуски еврооблигаций с датами погашения 2001 и 2007 год и облигации ОВВЗ. Для повышения привлекательности выпуск тридцатилетних облигаций был снабжен десятилетним опционом «пут», согласно которому инвестору дается право предъявить к погашению данные еврооблигации через десять после их выпуска в обращение. Таким образом, тридцатилетняя облигация может превратиться в десятилетнюю (сроком погашения 2008 год). Спрэд был установлен на уровне, превышающем на 25 - 50 базисных пунктов доходность уже находившихся в обращении российских еврооблигаций сроком погашения в 2007 году[16]. Такой поворот событий спровоцировал инвесторов на аналогичное вышеописанному поведение: новые бумаги приобретались при одновременной продаже «старых». Можно, конечно, попенять на то, что более удачному размещению помешал МВФ, распространивший сообщение о задержке в выделении очередного кредита как раз во время процедуры размещения тридцатилетних облигаций[17] (как тут не вспомнить о политической нейтральности, декларируемой самим фондом), однако следует признать, что причины лежат гораздо глубже.

Выпуски еврооблигаций июля 1998 года стали результатом конвертации ГКО в эти инструменты. Обмен на общую сумму 6,44 млрд. долларов США был организован Министерством Финансов РФ при содействии американского инвестиционного банка Goldman Sachs. Причиной организации обмена стало отсутствие возможности произвести погашение большой массы ГКО в сентябре-октябре 1998 года. Таким образом, эта сделка стала примером трансформации государственного внутреннего долга во внешние долговые обязательства. Параметры выпуска этих бумаг лишь подтвердили тенденцию к ухудшению позиций России на международных рынках капиталов. Информация о еврооблигационных займах приведена в таблице 2[18].

Финансово-банковский кризис августа 1998 г. лишил Правительство РФ тех преимуществ, которые оно получило, завершив в 1997 г. всеобъемлющую реструктуризацию задолженности бывшего СССР. В первую очередь это выразилось в утрате возможности использовать ресурсы международных финансовых рынков для финансирования расходов по погашению и обслуживанию госдолга. В этой ситуации Россия была вынуждена приостановить выплаты по долгу бывшего СССР.

В ноябре 1998 г. Правительство РФ обратилось к кредиторам-членам Лондонского (а также Парижского) клуба с предложением о проведении переговоров о дополнительной реструктуризации ранее оформленных финансовых обязательств. По состоянию на 31 декабря 1998 г. задолженность России перед Лондонским клубом, включая просроченные проценты (362 млн долл.), достигла 29,6 млрд долл. При этом предложение российской стороны урегулировать просроченные на 2 декабря 1998 г. суммы путем выпуска процентных облигаций IAN вместо осуществления в соответствии с базовыми соглашениями платежей наличными не получило поддержки со стороны необходимого количества кредиторов (требовалось 95% голосов, было получено 72%).

В этих условиях решение Лондонского клуба о предоставлении Внешэкономбанку 6-месячной отсрочки (ролловера) вернуло ситуацию, как было отмечено в соответствующем докладе ВЭБ, на 7 лет назад. 19 января 1999 г. было объявлено, что кредиторы, входящие в Лондонский клуб, отказались от юридического оформления факта дефолта и предъявления в связи с этим судебных исков к Внешэкономбанку и предпочли продолжить переговоры о реструктуризации долга.

В ходе последовавших вслед за этим переговоров российской стороны с представителями Лондонского клуба (всего начиная с ноября 1998 г. состоялось семь раундов таких переговоров) были предприняты попытки выйти на взаимоприемлемую формулу новой реструктуризации.

Фактические результаты урегулирования, объявленные 11 февраля 2000 г. во Франкфурте-на-Майне (ФРГ) по завершении седьмого раунда переговоров делегации РФ во главе с первым заместителем председателя Правительства РФ, министром финансов РФ М. Касьяновым с Консультативным комитетом Лондонского клуба во главе с В. Вендтом (“Deuche Bank”), выглядели следующим образом:

Долг Внешэкономбанка СССР переоформляется (обменивается с определенным дисконтом) в суверенный долг Российской Федерации в форме еврооблигаций.

Предметом обмена являются обязательства PRIN и IAN, задолженность бывшего СССР по торговым соглашениям будет переоформляться в соответствии с отдельным предложением при аналогичных условиях.

Общая величина задолженности перед Лондонским клубом составляет 31,8 млрд долл. Эта сумма состоит из 22,2 млрд задолженности по реструктуризированным кредитам (PRIN), 6,8 млрд долл. задолженности по процентным облигациям ВЭБ (IAN) и 2,8 млрд задолженности по просроченным процентным платежам (PDI) по PRIN и IAN (включая проценты на проценты), рассчитанной на 31 марта 2000 г. Обмен начался 31 марта 2000 г.

Российская Федерация предлагала обменять обязательства PRIN на 30-летние еврооблигации с дисконтом 37,5% от номинала. Облигации IANбудут также обмениваться на 30-летние еврооблигации, но с дисконтом 33% от номинала.

Новые еврооблигации будут иметь переменную величину купона, который будетвыплачиваться 2 раза в год [19], период амортизации - 47 полугодовых купонов после 7 лет льготного периода.

| Год | Поток платежей | Погашение основного долга, % | Погашение основного долга, % | |||

| после переоформления | до переоформления | PRINs | IANs | Euro2010 | Euro2030 | |

| 0,58 | 1,68 | - | - | 9,5 | - | |

| 0,9 | 2,12 | - | - | - | - | |

| 1,13 | 2,69 | - | - | |||

| 1,13 | 2,98 | - | - | |||

| 1,13 | 2,94 | - | - | |||

| 1,69 | 3,29 | - | - | |||

| 1,68 | 3,62 | 20,1 | - | |||

| 1,82 | 3,99 | 20,1 | ||||

| 1,99 | 5,1 | 20,1 | ||||

| 2,44 | 5,05 | 20,1 | ||||

| 2,15 | 5,57 | 10,1 | 4,5 | |||

| 2,36 | 5,36 | - | ||||

| 2,28 | 4,72 | 13,5 | - | |||

| 2,2 | 2,7 | - | ||||

| 2,11 | 1,99 | 6,5 | - | |||

| 2,03 | 1,78 | - | ||||

| 1,95 | 0,6 | - | - | |||

| 1,87 | 0,56 | - | - | |||

| 1,78 | 0,53 | - | - | |||

| 2,07 | 0,5 | - | - | |||

| 1,97 | 0,47 | - | - | |||

| 1,49 | - | - | - | - | ||

| 1,4 | - | - | - | - | ||

| 0,94 | - | - | - | - | ||

| 0,88 | - | - | - | - | ||

| 0,27 | - | - | - | - | ||

| 0,25 | - | - | - | - | ||

| 0,24 | - | - | - | - | ||

| 0,22 | -- | - | - | - | ||

| 0,21 | - | - | - | - | ||

| 0,1 | - | - | -- | - | 0,5 | |

| Итого | 43,27 | 58,24 |

Российская Федерация одновременно предлагает обменять требования по просроченным процентам PDI на новые российские еврооблигации (по номиналу, без дисконта), погашаемые в течение 10 лет (6-летний льготный период) и купоном, равным 8,25% годовых. На дату юридического вступления в силу сделки по обмену будет произведен наличный платеж в сумме около 9,5% от номинала (270 млн долл.) этих 10-летних еврооблигаций. Агентом по обмену облигаций был назначен Citibank N.A., а агентом по обслуживанию Chase Manhattan Bank. Облигации были оформлены, как и все предыдущие, глобальным сертификатом[20].

По мнению Алексея Казакова (ИБГ «НИКойл») и Натальи Щербиной (КБ «Диалог-Оптим»), реструктуризация имела ряд положительных моментов для России[21].

Во-первых, после переоформления России будет необходимо выплатить кредиторам в течение 30 лет сумму в размере 43,27 млрд долл., что на 26% меньше, чем по первоначальным договоренностям.

Во-вторых, с учетом сложившейся доходности на российские еврооблигации, которая колеблется в настоящий момент от 16 до 18% годовых, реальное списание долга составило более 50%.

В-третьих, дюрация долга увеличилась на 21%, что также является положительным результатом.

В-четвертых, на 33% снизилась общая величина требований кредиторов.

Все вышесказанное, с одной стороны, действительно подтверждает заявления правительства о значительном снижении долговой нагрузки по Лондонскому клубу.

На данный момент макроэкономическое положение России является достаточно стабильным, что выражается в успехах последних месяцев по пополнению доходной части бюджета и в высоких ценах на основные экспортные позиции России на мировых рынках, прежде всего на нефть, нефтепродукты, цветные металлы и металлы платиновой группы.

По всей видимости, наиболее благоприятный момент для форсирования переговоров с кредиторами приходился на послекризисный период, вплоть до конца лета 1999 г., когда экономика России находилась в гораздо более ослабленном состоянии, не сложилась устойчивая тенденция роста цен на энергоносители, не начались боевые действия на Северном Кавказе и все оценки перспективы развития российской экономики были более пессимистичными.

Еще одним немаловажным фактором оценки эффекта достигнутых договоренностей является реакция участников рынка. Как правило, в среднесрочной перспективе рынок верно оценивает происходящие изменения.

До реорганизации долга и его переоформления в российские еврооблигации количество этих ценных бумаг в обращении составляло около 15,5 млрд долл. по номиналу. После переоформления суммарный объем евробондов увеличится в 2,4 раза и составит более 36,5 млрд долл. Значительное увеличение объема этих бумаг практически не оказало негативного эффекта на доходность еврооблигаций.

2.3 Еврозаймы российских эмитентов

По причине слишком высокого уровня процентных ставок внутри страны, российские предприятия в 1997-1998 гг. были заинтересованы в получении доступа к заметно более дешевому иностранному финансированию, в том числе, в форме выпуска облигаций на иностранных финансовых рынках. При этом наибольшие возможности в этом плане предоставлял рынок еврооблигаций. Поэтому именно выпуск еврооблигаций был популярным способом привлечения ресурсов крупными российскими предприятиями в 1997-1998 года.

В период с июля по сентябрь 1997 г. Альфа-банк, СБС-Агро, ОНЭКСИМ Банк, Внешторгбанк, «Российский кредит» выпустили 3-годичные облигации на общую сумму 1,025 млрд долл. В 1997-1998 гг. акционерные общества Татнефть, МГТС, Мосэнерго, Иркутскэнерго и Сибнефть также разместили еврозаймы почти на 0,9 млрд долл. Конечно, указанный объем заимствований несопоставим с выпусками других эмитентов. Например, компания «Форд» в тот же период разместила еврооблигации в размере более 17 млрд долл.

Выпуск еврооблигаций российскими компаниями получил распространение с начала 1997 года (в конце 1996 года Россия получила кредитный рейтинг и осуществила выпуск своих еврооблигаций). По своей специфике, выпуск еврооблигаций может быть выгодным путем привлечения ресурсов только для очень крупных предприятий (объем выпусков еврооблигаций российских предприятий составляет порядка $100-200 млн.), поскольку сами расходы на выпуск еврооблигаций измеряются сотнями тысяч долларов. Не случайно, выпуск еврооблигаций практиковали только крупнейшие российские предприятия: Мосэнерго, Лукойл, Сибнефть, Татнефть, Иркутскэнерго.(см. таб. 8)

При этом выпуск облигаций реально мог осуществляться по достаточно сложной схеме, поскольку существуют большие сложности с регистрацией выпуска облигаций и распространением облигаций на международных финансовых рынках. Формальным эмитентом облигаций в большинстве случаев выступали не сами предприятия, которые являются конечными получателями денег, а специально учреждаемые для этой цели компании, зарегистрированные за пределами России.

Приведем в качестве примера схемы выпуска облигаций компаниями Мосэнерго и Сибнефть.

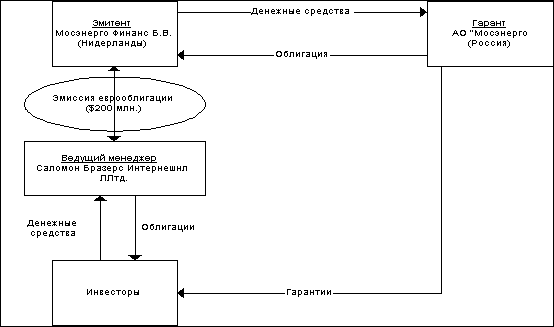

Принципиальная схема выпуска еврооблигаций компанией Мосэнерго имела следующий вид:

|

Важными представляются следующие моменты:

Формальным эмитентом облигаций, приобретаемых конечными инвесторами является дочерняя компания «Мосэнерго Финанс», специально учрежденная Мосэнерго для осуществления внешних заимствований.

Менеджеры осуществляют размещение облигаций среди инвесторов и передают вырученные средства эмитенту

Мосэнерго выпускает облигации (точнее, 1 облигацию номиналом 1 млрд. 200 млн. руб., т.е. около $200 млн. на момент размещения), покупателем которой выступает Мосэнерго Финанс. Таким образом происходит приход денег конечному их получателю.

«Сибнефть» выпустила облигации по следующей схеме:

Ключевые моменты данной схемы следующие:

Формальным эмитентом евробумаг (фактически, используются даже не еврооблигации, а специальные инструменты - сертификаты участия и соглашения о долевом участии) является иностранный банк Саломон Бразерс АГ.

Банк предоставляет Сибнефти кредит на сумму привлеченных средств

Гарантами привлечения средств выступают дочерние предприятия «Сибнефти»

Глава 3. Свременное состояние рынка евробоблигаций

3.1 Основные моменты и тенденции развития

Сегодняшняя ситуация на рынке еоврооблигаций такова, что благодаря высокой активности на первичном рынке евробумаг инвестиционные банки смогли получить значительные прибыли. При этом конкурентная борьба остается высокой и проявляется даже в России.

Американские инвестиционные банки доминируют в области гарантирования займов и разработке новых методов инвестирования; европейские - лидируют по объемам размещенных выпусков. В настоящее время настроение на рынке в большей степени определяют европейские участники.

Несмотря на то что введение в наличный оборот новых евробанкнот произойдет только 1 января 2002 г., уже с 1 января 1999 г. стал возможным выпуск еврооблигаций с номиналом в новой валюте.

Глобальная валютная интеграция серьезно изменила лицо рынка евробумаг, в частости привела к пересмотру многих видов рисков. Так, дополнительный риск иностранных инвестиций является следствием неопределенности, связанной с возможностью конвертации средств в валюту страны проживания инвестора. Фактически данный риск состоит из политического и валютного рисков. Риск обмена валюты с введением евро значительно сократится и далее будет уменьшаться по мере расширения зоны евро и включения в ее состав новых стран. Необходимость проведения единой экономической политики европейских правительств, связанная с желанием стабилизировать курс евро, приведет к уменьшению инфляционного риска и риска изменения экономических и правовых условий игры на рынке. Одновременно со снижением рисков начнется постепенное понижение процентной ставки по еврооблигациям.

Валютная интеграция не только избавит европейских эмитентов от риска обмена валют, но и изменит сам подход к определению уровня доходности обязательств. Дело в том, что цена евронот, выпускаемых в основном странами с высокоразвитой рыночной экономикой, определяется на базе рейтинга заемщика, присваиваемого международными рейтинговыми агентствами. По результатам оценки определяется процентная ставка. С созданием ЕВС рейтинговые агентства пересмотрят систему рейтингов европейских стран. Значения рейтингов ведущих стран ЕС близки друг к другу, следовательно, и доходность по их еврооблигациям будет приблизительно на одном уровне. С одной стороны, это приведет к поиску международными инвесторами новых высокодоходных инструментов, с другой - к стремлению эмитентов выпускать облигации на стабильном необъятном рынке евродолга.

Необходимо отметить, что создание единого рынка еврооблигаций скажется на его прежней структуре, поскольку появится новый интегрированный внутренний рынок, номинированный в евро. Он включит в себя существующие долги в национальных валютах, которые будут пересчитаны в евро. При этом ряд понятий потеряют свою определенность. Так, некоторые облигации, эмитированные одним заемщиком в нескольких европейских странах, по своим формальным признакам уже перестанут быть еврооблигациями. Не будут они относиться и к классу иностранных или обыкновенных внутренних облигаций. Скорее всего, новообразованный класс облигаций образует еще один, не определенный пока сектор международных облигаций.

Доля европейских эмитентов на рынке евробумаг составляет 45%[22]. По-видимому, с переходом на новую валюту они предпочтут выпускать обязательства в евро. К зоне евро следует причислить еще и неевропейских заемщиков, эмитировавших свои бумаги в европейских валютах. Таким образом, возникает крупнейший мировой рынок капитала, способный потеснить евродолларовый рынок облигаций. Вопросы конкуренции рынков доллара и евро представляют собой отдельную проблему. Пока же можно предложить, что единый рынок капитала будет привлекать внимание множества участников рынка. Уже сейчас идет процесс адаптации к евро и использованию его новых возможностей. Образовались два новых сектора: евроазиатских и взаимозаменяемых облигаций.

Специалисты Deutsche Bank Research высказали мнение, что России будет выгодно размещать еврооблигационные займы, номинированные в евро. В долгосрочной перспективе с ними можно безусловно согласиться. Рынок еврооблигаций - один из самых крупных и одновременно перспективных в мире. Однако анализ характеристик инвесторов в российские еврооблигации говорит отнюдь не в пользу европейских инвесторов.

Вторичный рынок еврооблигаций растет не меньшими темпами, чем первичный. Как и в предыдущие годы, рост оборота в большей степени был обеспечен за счет активности на внутренних рынках ценных бумаг, нежели за счет международных центров торговли. Расширение торговли сопровождалось развитием международного рынка репо, что обусловлено началом тесн