Рынок бытовой мебели - один из самых "продвинутых" (молодой и быстро развивающийся рынок) и, одновременно, один из самых консервативных отечественных рынков.

Эта двойственность объясняется, с одной стороны, необходимостью следовать определенным модным тенденциям, с другой - вынужденной консервативностью покупателей мебели, весьма ограниченных условиями проживания (квартирным вопросом, решенным реально у очень небольшого процента наших сограждан). К сожалению, следование моде нашими производителями есть понятие весьма условное, ибо позволить себе эту роскошь могут очень отдельные производители, сумевшие сохранить крупное производство с советских времен и накопить серьезные оборотные средства.

Последние два года были весьма сложными и напряженными для производителей и продавцов мебели. В ходе исследования это было подтверждено двумя источниками - экспертами (интервью с руководителями фирм, производящих и продающих мебель) и покупателями (репрезентативный опрос).

Эксперты отметили отсутствие традиционного осенне-зимнего пика продаж в 2008 году, в то же время обработка результатов репрезентативного опроса подтвердила ситуацию, в которую попали покупатели. Так, если в 2005 году мебель покупали 11,4% жителей, то в 2008 году мебель приобрели всего лишь 8% населения города. Правда, оба эти показателя - ничто, по сравнению с показателями 2007 года, когда факт покупки мебели фиксировали в районе 18% населения (общеобластные данные). Правда, справедливости ради, надо отметить, что доля импортной составляющей в этой цифре - не менее 50%.

Анализ рынка мебели 2006-2008 г. г. показывает, что рынок имеет тенденцию к расширению, прежде всего, за счет новых отечественных разработок, которые отличаются невысокой ценой, простотой сборки, качеством и дизайном.

Необходимо учитывать и тот фактор, что покупатели предпочитают на данный момент отечественную мебель вовсе не потому, что она безмерно хороша и полностью удовлетворяет их потребности. И уж тем более не из чувства патриотизма. Покупают потому, что устраивает, в первую очередь, ценаИз такой ситуации производитель просто обязан делать выводы. И выводы эти, примерно, таковы:

При первой же возможности (а именно - при повышении платежеспособности), покупатель будет переходить на сторону импорта, который берет дизайном, и декларированным качеством. Правда, возможность эта появиться у покупателя не ранее, чем через 2-4 года. Именно это время есть у отечественного производителя для рывка - дизайнерского, качественного, маркетингового. За это время мебельщик должен так "взять" своего покупателя, чтобы у него и мысли не появилось уйти к импортному конкуренту. А для этого нужна новая потребительская идеология. Вряд ли это задача для одной фирмы. Но возможность ассоциирования есть всегда.

Кажущееся изобилие мебели на рынке весьма обманчиво. На самом деле, это - однообразное многообразие. Большинство мебели, представленной на рынке, безлико. Исключение, по мнению покупателей (по итогам фокус-группы) составляет лишь мебель "Юмк Бис" и "Тамек" - у них есть свой стиль (правда, один и тот же). Остальная мебель, представленная в городе, стиля не имеет. Самое же интересное то, что покупателей откровенно не смущает отсутствие стиля. Они вполне готовы купить стандартную мебель, лишь бы она отвечала их требованиям по качеству: прочность, универсальность, малогабаритность, удобство в использовании (механизм).

Существует множество организаций, которые занимаются как производством, импортом и соответственно реализацией различной мебели на территории России. И надо сказать, что маркетинг для них стал способом выживания, поскольку в последнее время ни одна из служб предприятия не развивается так быстро, как служба маркетинга. Это стало характерно даже для государственных предприятий, которые, наконец-то осознали его значительную роль.

Изделия конкурентов, уровень их качества, цены, конкурентоспособность изучаются при посещении товароведами различных магазинов, торгующих как изделиями ООО "Тамек", так и изделиями других предприятий, а также фирменных секций конкурентов; при этом не посещаются выставки, на которых представлены изделия конкурентов, что является, несомненно, отрицательным моментом работы отдела.

Вообще, в последние годы появлялось все больше новых мебельных производителей, захвативших небольшой объем регионального рынка, но имеющих гибкое производство и стабильный сбыт. Как правило, это мелкие узкоспециализированные производства, ориентированные на копирование западного дизайна. При хорошем уровне качества материалов и работ они могут производить вполне конкурентоспособную продукцию.

В нашем городе они представлены фирмами "Инфер", "Карима", "Фэб" (мебельные салоны "Кристи"), "Арина" и т.д., и массой безымянных фирм-однодневок. Вообще, в городе около сотни производителей мебели (и столько же в области). Соотношение таково - около 70% занимаются производством мягкой мебели, и 30% - корпусной.

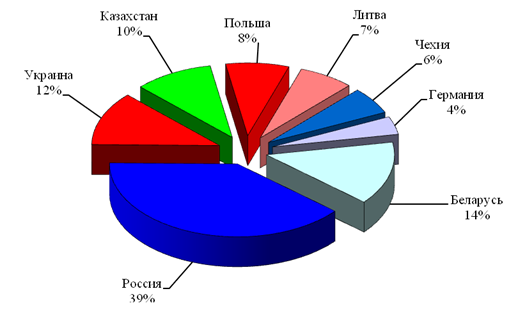

Часть продукции ООО "Тамек" экспортируется в страны СНГ и дальнего зарубежья. Структура реализации продукции предприятия представлена на Рис.5.

Рисунок 5 - Структура реализации продукции предприятия

Основными конкурентами ООО «Тамек» являются три завода; ОАО «Инфер» г Таганрог, ООО «Фэб», г. Таганрог ООО «Карима»г Таганрог. По статистическим данным их объемы реализации составляют

ОАО «Инфер» 68 000 тыс. руб

ООО «Тамек»68 280 тыс. руб

ООО «Фэб» 70 320 тыс. руб

ООО «Карима» 66 890 тыс. руб.

Определим емкость рынка которая определяется как сумма объемов реализации всех конкурентов, действующих на данном рынке.

;

;

где Vi – объем реализации I-го конкурента; n – количество конкурентов, действующих на данном рынке:

Е=68000+66890+70320+68280=273490 тыс руб

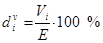

Рассчитаем рыночную долю предприятий:

,

,

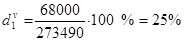

ОАО «Инфер»

ОАО «Инфер»

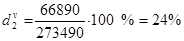

ООО «Карима»

ООО «Карима»

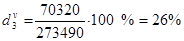

ООО «Фэб»

ООО «Фэб»

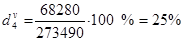

ООО "Тамек"

ООО "Тамек"

Измерение уровня интенсивности конкуренции на исследуемом рынке осуществляется по показателям, обратным уровню концентрации производства в отрасли. В расчетах может использоваться четырехдольный показатель концентрации (CRи – Concentration Ratio)

CR = d 1 + d 2 + d 3 + d 4 /100

CR = 25+25+24+26 /100=1

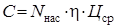

Определения величины спроса по нормативам потребления:

,

,

где  – норматив потребления продукции (услуг) на одного жителя; Цср – средняя цена продукции (услуг).

– норматив потребления продукции (услуг) на одного жителя; Цср – средняя цена продукции (услуг).

С=68,3*998,5*4,5=306888,9 тыс руб

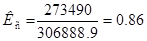

Рассчитаем коэффициент удовлетворения спроса. Расчет степени удовлетворения спроса можно производить по формуле:

,

,

где К с – коэффициент удовлетворения спроса

Далее составим коньюктурный прогноз рынка. Исходя из определения прогноза, оптимистичный прогноз – это максимально возможное увеличение емкости рынка, которое можно определить как:

О = С – Е,

где С – рыночный спрос; Е – емкость рынка.

Значения вероятного и пессимистичного прогноза определяется в долях к его оптимистичной величине: вероятный прогноз составляет 50 % от оптимистичного прогноза, пессимистичный – 10 % от оптимистичной величины (эти процентные соотношения зависят от особенностей экономической ситуации, конъюнктуры исследуемого рынка и других факторов).

О=306888,9-273490= 33398,9 тыс.руб

М=16699,5 тыс. руб

Р=3339,89 тыс. руб

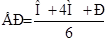

Далее по формулам математической статистики определяется наиболее вероятное значение прогноза:

.

.

.тыс руб

.тыс руб

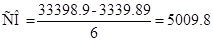

Затем стандартное отклонение как:

.

.

тыс руб

тыс руб

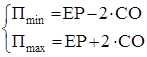

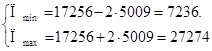

Прогноз развития рынка определится по формулам:

,

,

где Пmin – минимальное значение прогноза при неблагоприятных стечениях обстоятельств; Пmax – максимальное значение прогноза при благоприятных стечениях обстоятельств.

Вывод: По проведенным расчетам видно, что предприятие ООО "Тамек" занимает 25% доли общего рынка. Коэффициент удовлетворения спроса равен 0,86, это означает что спрос находится в стадии насыщения, дальнейший рост объемов производства может привести к проблемам с его реализацией. При составлении коньюктурного прогноза рынка я получила следующие значении минимальное значение прогноза при неблагоприятных стечениях обстоятельств равно 7236 тыс. руб, а максимальное значение прогноза при благоприятных стечениях обстоятельств равно 27274 тыс руб.

Анализ покупателей

Покупателя мебели можно охарактеризовать следующим образом:

В основном замужние женщины и мужчины, в возрасте от 25 до 54 лет (самый работоспособный возраст); служащие, специалисты или рабочие, представители среднего среднего класса (оценивающие уровень жизни своей семьи, как "ограниченный достаток" (социологическая категория "в основном хватает на обеспечение жизнедеятельности семьи"); живущие в 2-3 комнатных квартирах с семьей из 3-4 человек (включая самого респондента).

Итоги исследования подтвердили первоначальное предположение о том, что намерение покупки мебели весьма жестко зависит от возраста, семейного положения, социального статуса, дохода и жилищных условий потенциального покупателя.

Всего потенциальных покупателей мягкой мебели на 2007 год в городе около 130 000 человек, что составляет 12.5% жителей города в возрасте от 18 лет, а вот представителей целевой аудитории (25-54 года) из них - около 100 500 человек.

Потенциальных покупателей изучаемых предметов корпусной мебели в городе около 77 100 человек, что составляет около 7,5% жителей города от 18 лет, из них представителей целевой аудитории (25-54 года) - около 53100 человек.

Основными причинами покупки корпусной мебели были названы:

-старая мебель пришла в негодность (сломалась);

-в связи с переездом (покупкой новой квартиры);

-в связи с ремонтом;

-появление "лишних" денег".

Надо отметить, что общая тенденция, которая связана с уровнем жизни и возможностями населения, подтверждена и здесь. Люди, живущие от зарплаты до зарплаты, в основном, покупают мебель после поломки старой. Люди, которым хватает средств на ежедневные расходы, могут выделить средства на ремонт или получить новую квартиру (обмен, разъезд), логично попадают в ряды потенциальных покупателей корпусной мебели. А те, кто не испытывает стесненности в средствах ("хватает на все" и "ни в чем себе не отказываем"), могут покупать мебель по тем же причинам, плюс по причинам чисто имиджевым (надоела, появились "лишние" деньги).

Исследование многократно подтвердило зависимость намерения покупки мебели от жилищных условий населения. Наиболее активными покупателями мебели являются люди, живущие в 2-3 комнатных квартирах. Именно у них чаще всего приходит в негодность старая мебель, ремонтируется квартира, грядет переезд, дети идут в школу, зарабатываются незапланированные деньги. Кроме того, семейных людей среди потенциальных покупателей корпусной мебели 75%, несемейных - 25%.

Основными причинами покупки мебели были названы:

Общая тенденция - чем выше уровень жизни, тем выше покупательная способность - сохраняется. Основной причиной покупки мебели остается поломка старой для всех социальных групп, в связи с ремонтом покупают люди, которым хватает на ежедневные расходы и которым в основном хватает на поддержание жизнеобеспечения. Практически все социальные категории покупают мебель в связи с переездом на новую квартиру (причем, чем выше достаток, тем больше переездов). А вот просто поменять морально устаревшую мебель могут себе позволить лишь люди среднего класса.

Большинство потенциальных покупателей, намереваясь приобретать корпусную мебель или мягкую мебель, руководствуются мотивом необходимости. Именно этот мотив и стоит учесть в рекламных сообщениях, используя именно те причины, которые обозначили покупатели.

По итогам исследования мы можем определить большинство тенденций покупательского поведения целевой аудитории. Хотелось бы особо обратить внимание производителя на то, что данные тенденции сложились из совокупности основных критериев, по которым оценивалось поведение потребителей, которые были заданы в исследовании. Это критерии: уровень жизни, покупательское поведение.

При формировании ассортимента на ООО "Тамек" необходимо учитывать новые тенденции в развитии потребительского восприятия мебели. Исследования, проводимые отделом маркетинга полезны для принятия решений в области ассортиментной политики предприятия, во многом от этих исследований зависит рентабельность работы предприятия. Исследования, проводимые на предприятии помогают лучше ориентироваться в нынешней ситуации и рынке мебели.