Система розничных платежей – система электронных переводов небольших сумм денег через клиринговые палаты (клиринговая система).

Особенность системы розничных платежей заключается в том, что платежи в данной системе не обрабатываются индивидуально. По платежам, поступившим в клиринговую систему в течение операционного дня, определяются чистые позиции пользователей по их встречным требованиям и обязательствам, и только на сумму чистой позиции, определенной для каждого участника, осуществляется перевод денег.

Внедрение Клиринга в Казахстане началось в 1995 году после утверждения Правлением Национального банка "Временного положения о межбанковском клиринге в Республике Казахстан". Это положение было разработано в целях развития и совершенствования платежной системы Республики Казахстан и в соответствии с Законами Республики Казахстан "О Национальном банке Республики Казахстан", "О банках в Республике Казахстан", "Временным положением о безналичных расчетах в Республике Казахстан".

С января 1995 г. до ноября 1998 г. КЦМР как клиринговая палата осуществлял локальный областной клиринг, в котором ежедневно выставлялись дебетовые и кредитовые ограничения на остальных участников клиринга (в настоящее время данные ограничения отменены). Принципы построения и система управления рисками в нем ограничивало круг участников только небольшим количеством крупных банков второго уровня. Однако растущие потребности в банковской системе привели к необходимости создания клиринга, открытого для всех регионов и финансовых учреждений Казахстана.

В начале Клиринг функционировал на базе Алматинской клиринговой палаты, которая была создана Национальным банком с целью проведения эксперимента по построению и внедрению новой, более надежной, безопасной и эффективной национальной платежной системы. Это был первый шаг в построении долгосрочной платежной системы по международным стандартам и правилам на базе существовавшей во времена СССР системе.

После получения положительных результатов, технология и программное обеспечение клиринговой палаты в 1996 году были внедрены во все областные управления Национального Банка. Это позволило решить проблему ускорения проведения платежей в регионах до построения полноценной платежной системы.

В связи с переходом всех многофилиальных банков на единый корреспондентский счет на уровне республики с 1 августа 1999 года были закрыты областные клиринговые палаты с передачей функций в Клиринг и в частные клиринговые палаты.

С 1 января 1998 г. в КЦМР была внедрена в эксплуатацию новая клиринговая система, позволяющая подключать все банки и небанковские учреждения Казахстана, включая Казначейство, Пенсионные фонды и др.

До августа 1999 г. клиринговая система включала в себя сеть клиринговых палат при филиалах НБК и Алматинскую клиринговую палату при КЦМР, осуществляющих межбанковские платежи на небольшие суммы. В настоящее время межбанковский клиринг проводят Алматинская Клиринговая палата КЦМР, клиринговая палата Финансово–промышленной компании «Тимей». С конца 1998 г. Алматинская клиринговая палата функционирует по типу Национальной автоматизированной клиринговой палаты США. В настоящее время КЦМР имеет самое передовое коммуникационное оборудование, которое предоставляет пользователям платежных систем все виды каналов связи.

Система межбанковского клиринга (СМК) – клиринговая система для розничных платежей на небольшие суммы. В указанной системе все платежи осуществляются на нетто (чистой) основе. Основное направление СМК состоит в проведении большого количества розничных платежей на небольшие суммы. СМК осуществляется на многосторонней основе без предварительного депонирования средств на счете пользователя. При этом в системе установлено ограничение на максимальную сумму одного платежа, равное 5 млн. тенге.

В системе можно использовать дату валютирования, т.е. отправлять в систему платёжные документы с будущей датой платежа до трех дней. Документы, поступившие с будущей датой валютирования, хранятся в системе до наступления указанной даты, после чего обрабатываются в клиринге. Это дает участникам возможность заранее планировать свою ликвидность. Переводы денег по результатам клиринга осуществляются в МСПД. Каждый участник системы имеет доступ к информации обо всех своих платежах, находящихся в системе.

Пользователями Клиринга являются Национальный Банк Республики Казахстан, Казначейство Министерства финансов, Государственный центр по выплате пенсий, РГП "Казпочта" и банки второго уровня.

Для получения статуса "Пользователь" Клиринга банки должны заключить с КЦМР договор об оказании услуг по клирингу. Для подключения к Клирингу обязательным условием является наличие счета в МСПД. Клиринг, как и МСПД, является системой электронного перевода денег только по территории Казахстана.

Платежные документы отправляются в Клиринг через тот же терминал, через который отправляются платежи в МСПД. Таким образом, клиринговые платежи получают ту же степень надежности и безопасности, что и платежи, проведенные через МСПД.

Выбор платежной системы для проведения платежа остается за банком. В данном случае выбор будет зависеть от срочности платежа: либо он будет проведен в реальном масштабе времени, через МСПД, либо он будет проведен после выполнения окончательного расчета клиринга, который происходит после 15:00 часов.

При выборе системы проведения платежа немаловажным фактором является стоимость платежа. В МСПД платеж стоит дороже, но гарантия расчета больше, главным условием проведения платежа является наличие денег. В Клиринге стоимость меньше и время расчета позже.

Платежные документы в клиринге обрабатываются по принципу многостороннего взаимозачета. Так как в Клиринге сосредоточено значительное количество розничных платежей, в Клиринге повышается оборачиваемость денег. Деньги для окончательного расчета требуются только один раз в конце операционного дня Клиринга, и размер требуемых денег ограничен суммой чистого дебетового сальдо, таким образом, в течение дня они могут быть использованы пользователями для других целей.

Основные особенности Клиринга:

1. Пользователями могут быть все банки Казахстана, а также небанковские финансовые учреждения, осуществляющие отдельные виды банковских операций (ГЦВП, Казначейство, филиалы банков и др.).

2. Используются только электронные платежные документы, которые выдаются пользователям после окончательного расчета, оформленные в соответствии с утвержденными форматами (МТ100, МТ102).

3. Существует ограничение на максимальную сумму одного платежа 5,000,000.

4. Пользователям предоставляется возможность отправлять платежи с будущей датой валютирования платежа T+3 дня, которые будут храниться в системе и при наступлении указанной даты, приниматься в обработку.

5. Возможность отзыва отправленных платежей до окончательного расчета.

6. Возможность использования одним пользователем нескольких терминалов входа в платежную систему, один из которых будет являться основным.

7. Цены на оказываемые услуги в Клиринге значительно дешевле по сравнению с МСПД.

Обмен сообщениями в Клиринге также как и в МСПД осуществляется только электронным способом, с использованием SWIFT-подобных форматов передачи информации, которые разрабатываются, дополняются и утверждаются КЦМР.

Тарифы на услуги в Клиринге утверждаются Национальным Банком и в целях регулирования потоков платежей в течение дня дифференцированы по времени.

Стоимость одного принятого и обработанного в течение одного календарного дня:

Таблица 8 - Стоимость одного межбанковского электронного платежного документа

| Время проведения платежа | Стоимость в тенге |

| с 16-00 до 9-00 | |

| 9-00 до 13-00 | |

| с 13-00 до 16-00 |

· Стоимость повторной выдачи одного межбанковского электронного платежного документа составляет 15 тенге.

· Стоимость аннулирования одного межбанковского электронного платежного документа составляет 30 тенге.

· Стоимость предоставления одной выписки по запросу составляет 15 тенге.

· Стоимость выдачи одного электронного сообщения из архива КЦМР по письменному запросу пользователя составляет 500 тенге.

· Сумма оплаты услуг в Межбанковском клиринге, независимо от количества оказанных услуг, не может быть менее 8000 тенге.

Далее рассмотрим операционный День Клиринга.

Клиринг функционирует на многосторонней основе без предварительного депонирования денег для проведения расчетов. Новый операционный день начинается в 16:00 часов.

Прием документов в клиринг происходит круглосуточно, финальный расчет производится один раз с 15:00 до 16:00 часов.

В Клиринге отсутствуют кредитовые и дебетовые ограничения.

На сегодняшний день управление рисками происходит по методу "развязка очереди".

В целях предотвращения зачисления средств по клирингу на счета клиентов, входящие платежные документы выдаются пользователям только после проведения окончательного расчета.

При обработке платежного документа в Клиринге осуществляется контроль на:

· соответствие структуры сообщения принятым форматам;

· корректность электронной цифровой подписи;

· уникальность референса;

· правильность БИКов отправителя и получателя;

· контрольный разряд счета отправителя и получателя;

· соответствие даты валютирования;

· наличие права для отправки отправителем и приема получателем платежей;

· наличие заполненных кодов ЕКНП;

· соответствие суммы платежа существующему ограничению.

В случае невыполнения условий контроля платеж отвергается с созданием отправителю платежа сообщения об ошибке (МТ905), в котором указывается код и наименование ошибки. При выполнении условий всех пунктов контроля, Клиринг помещает платежный документ в очередь.

В течение операционного дня, по запросу пользователя, Клиринг предоставляет электронным способом выписки, содержащие следующую информацию:

· количество и сумму платежных документов, переданных данным пользователем в Клиринг;

· количество и сумму платежных документов, поступивших в пользу данного пользователя;

· количество и сумму не принятых платежных документов, с указанием кода ошибки;

· количество и сумму платежных документов, поступивших в пользу данного пользователя, которые впоследствии были отозваны по инициативе отправителя;

· о текущей чистой позиции пользователя в клиринге.

Данный вид услуг позволяет пользователю в течение операционного дня иметь полную информацию о своем состоянии в клиринге, управлять своей ликвидностью, планировать и регулировать платежный баланс, формировать потоки платежей и т.п.

Все поступившие платежные документы в течение дня выстраиваются в очередь до момента окончательного расчета и принимаются в очередь по принципу FIFO (first in-first out).

Пользователи имеют возможность до закрытия операционного дня отозвать отправленный в Клиринг платежный документ. Пользователи Клиринга самостоятельно присваивают степень приоритетности своим платежам в зависимости от своей внутренней политики.

В 15:00 часов закрывается операционный день клиринга и прекращается прием платежных документов, производится зачет встречных требований с текущей датой платежа и определяется чистая позиция каждого пользователя. Зачет платежных документов пользователей производится в соответствии с кодами приоритетности, в пределах одного кода приоритетности платежные документы обрабатываются в порядке их поступления.

После определения чистой позиции каждого пользователя, у пользователей с дебетовой чистой позицией ЦКП резервирует в МСПД сумму денег, равную дебетовой чистой позиции данного пользователя. На основании платежных документов, сформированных ЦКП, в МСПД осуществляется перевод денег по результатам чистых позиций клиринга.

В случае недостаточности денег в МСПД для проведения окончательного расчета, платежи, стоящие в очереди с меньшим приоритетом, аннулируются с уведомлением отправителя платежного документа.

После осуществления окончательного расчета клиринг формирует каждому пользователю комплект завершающих операционный день документов:

· окончательную выписку о проведенных платежных документах;

· ведомость не проведенных документов;

· справку о прохождении сообщений пользователя в разрезе типов сообщений и времени их прохождения;

· все платежные документы, поступившие в пользу данного пользователя.

По итогам зачета определяется чистая позиция каждого участника. Чистая дебетовая позиция участника клиринга не должна превышать сумму денег, находящуюся у данного участника в МСПД. В случае недостаточности денег в МСПД для проведения окончательного расчета, платежи, стоящие в СМК в очереди с меньшим приоритетом, аннулируются. Окончательный перевод денег по результатам клиринга осуществляется через МСПД. После завершения перевода денег начинается новый операционный день клиринговой системы.

В клиринговой системе наибольшая доля платежей в 2010 году приходилась на платежи хозяйствующих субъектов по расчетам за товары и нематериальные активы (доля в общем объеме платежей в системе составила 33.5%), оказанные услуги (доля – 27.3%), а также платежи в бюджет (оплата налогов и других обязательных платежей в бюджет) и выплаты из бюджета (доля – 20.4%).Вместе с тем, в Системе межбанковского клиринга, предназначенной для проведения платежей, не являющихся высокоприоритетными и не превышающих по сумме 5 млн. тенге, было осуществлено 61.4% от общего количества безналичных платежей в стране и 1.7% от их общего объема, что также свидетельствует о выполнении клиринговой системой своего предназначения в проведении значительного количества платежей на мелкие суммы.

Проанализируем статистические данные системы розничных платежей.

Важность системы межбанковского клиринга для экономики нашей страны заключается в безопасном проведении розничных платежей в стране. Предназначение системы состоит в проведении большого количества платежей на мелкие суммы, т.е. розничных платежей (не более 5 млн. тенге).

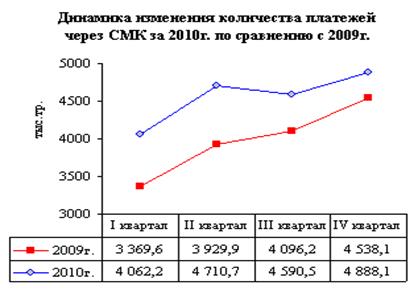

Данная система осуществляет безналичные платежи на основе многостороннего клиринга. Расчет платежей в системе осуществляется один раз в сутки по результатам чистых позиций пользователей по итогам многостороннего клиринга всех платежных сообщений пользователей. Перевод суммы денег по результатам клиринга осуществляется через МСПД, так как в клиринговой системе нет реальных денег. Тарифы клиринговой системы значительно ниже тарифов в МСПД, поскольку расчеты в системе не осуществляются в реальном масштабе времени. Через систему в основном проводятся не приоритетные и не срочные платежи, а низкая стоимость тарифов делает их проведение экономически выгодным. В среднем за день через клиринговую систему в 2010 году проходило 73.3 тыс. документов на сумму 13.1 млрд. тенге, что больше уровня 2009 года по количеству платежей на 9.3 тыс. транзакции (на 14.5%) и по сумме платежей - на 2.1 млрд. тенге (на 18.6%). При этом средняя сумма одного платежа в Системе межбанковского клиринга составила 178.3 тыс. тенге, что по сравнению с 2009 годом больше на 3.6% (6.2 тыс. тенге). (рисунок 11).

Рисунок 15 – Динамика изменения суммы платежей в Системе межбанковского клиринга в 2009 и 2010 годах

Рисунок 16 – Динамика изменения количества платежей в Системе межбанковского клиринга в 2009 и 2010 годах

В Системе межбанковского клиринга по состоянию на 1 января 2011 года количество участников составило 39, из них 33 банков второго уровня, Комитет Казначейства Министерства финансов РК, Национальный Банк РК, 3 счета для Государственного центра по выплате пенсий, АО «Казпочта». Потоки розничных платежей в 2010 году составили 18.3 млн. документов на сумму 3 253.5 млрд. тенге (22.1 млрд. долл. США). По сравнению с 2009 годом количество документов в клиринговой системе увеличилось на 14.5% (на 2 317.6 тыс. документов), а сумма платежей выросла на 18.6% (на 511.2 млрд. тенге). Потоки платежей в разрезе видов назначения платежей и общий объем в платежных системах платежей представлены в таблице 3 и в таблице.

Таблица 9 - Потоки платежей в СМК по группам пользователей

| Наименование показателя | 2008 год | 9 мес. 2009 года | 9 мес. 2010 года | Изменение | ||||

| в млрд. тенге | в % к общему объему | в млрд. тенге | в % к общему объему | в млрд. тенге | в % к общему объему | в млрд. тенге | в % | |

| Операции с иностранной валютой и драгоценными металлами | 19 896,10 | 12,50 | 13 542,2 | 11,9% | 14 548,4 | 10,5% | -5347,7 | -26,88 |

| Депозиты | 46 762,00 | 29,30 | 32 307,1 | 28,3% | 37 422,7 | 27,0% | -9339,3 | -19,97 |

| Займы | 1 552,80 | 1,00 | 1 145,1 | 1,0% | 1077,7 | 0,8% | -475,1 | -30,60 |

| Ценные бумаги, векселя и депозитные сертификаты, выпущенные нерезидентами РК | 1 207,30 | 0,80 | 1 187,7 | 1,0% | 64,0 | 0,05% | -1143,3 | -94,70 |

| Ценные бумаги и векселя выпущенные резидентами РК | 66 161,40 | 41,40 | 48 586,3 | 42,6 % | 64 144,1 | 46,3% | -2017,3 | -3,05 |

| Товары и нематериальные активы | 6 026,80 | 3,80 | 4 252,3 | 3,7% | 5 705,6 | 4,1% | -321,2 | -5,33 |

| Услуги | 6 031,20 | 3,80 | 4 292,2 | 3,8 % | 4 966,0 | 3,6% | -1065,2 | -17,66 |

| Прочие платежи* | 12 108,00 | 7,40 | 8 654,6 | 7,6 % | 10 546,3 | 7,6 % | -1561,7 | -12,9 |

| Итого | 159 745,6 | 100,0% | 113 967,3 | 100, 0% | 138 474,8 | 100,0% | -21270,8 | -13,32 |

Таблица 10- Потоки платежей в платежных системах Казахстана

| Наименование показателя | Система | 9 мес. 2010 | ||

| Объем платежей, трлн. тенге | Итого | 141,9 | 159,7 | 138,5 |

| МСПД | 139,6 | 157,0 | 136,1 | |

| СМК | 2,3 | 2,7 | 2,3 | |

| Количество платежей, в млн. транзакций | Итого | 24,4 | 25,9 | 21,8 |

| МСПД | 9,6 | 10,0 | 8,4 | |

| СМК | 14,8 | 15,9 | 13,4 | |

| Изменение объема платежей, в % (правая ось) | -11% | 12,6% | 21,5% | |

| Изменение объема платежей, в % (правая ось) | 3,6% | 6,1% | 17,3% |

Рисунок 17 – Динамика изменения платежей в платежных системах Казахстана в 2009 и 2010 годах.

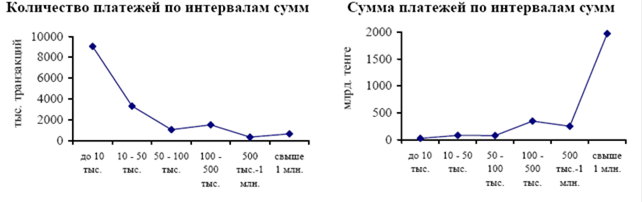

В 2009 году наибольшее количество платежей по интервалам сумм сложилось в интервале до 10 тыс. тенге (56,8% от общего количества платежей), а наименьшее - в интервале от 500 тыс. тенге до 1 млн. тенге (2,2%). Максимальная сумма платежей по интервалам сумм в 2009 году сложилась в интервале свыше 1 млн. тенге (71,8% от общего объема платежей), а минимальная - в интервале до 10 тыс. тенге (0,9%) (рисунок 18).

Рисунок 18. Платежи в Системе межбанковского клиринга по интервалам сумм

В Системе межбанковского клиринга в целях управления риском ликвидности и системным риском используется расчет КОД (коэффициента оборачиваемости денег в СМК), который показывает сколько раз были проведены платежи в системе за счет встреченного потока денег, а также анализ суммы чистой позиции пользователей. Так, в 2010 году среднедневной КОД составил 5,2, тогда как в 2009 году данный показатель составил 5,3. При этом среднедневная сумма чистой позиции пользователей по результатам клиринга составила 2,6 млрд. тенге, по сравнению с 2009 годом увеличилась на 11,8%. (рисунок 19)

| Наименование показателя | 9 мес. 2010 | ||

| Обороты в сред. за день, в млрд. тенге | 9,2 | 11,0 | 12,7 |

| Средняя сумма чистой позиции пользователей (СЧПП), в млрд.тенге | 2,53 | 2,24 | 2,56 |

| Коэффициент оборачиваемости денег в СМК в среднем за период (правая ось) | 3,95 | 5,28 | 5,18 |

Таблица 11. Показатели ликвидности и оборачиваемости в СМК

Рисунок 19 - Показатели ликвидности и оборачиваемости в Системе межбанковского клиринга

Кроме того, в целях минимизации возникновения кредитных, ликвидных и системных рисков в Системе межбанковского клиринга ежедневно проводится анализ данных о платежах, аннулированных по причине недостаточности денег у пользователя Системы межбанковского клиринга в МСПД при расчете его чистой позиции по результатам клиринга.

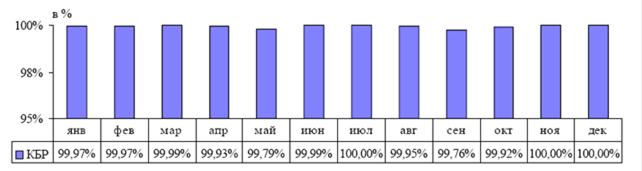

При этом значение среднегодового коэффициента работоспособности Системы межбанковского клиринга (99,94%) характеризует высокую эффективность функционирования данной платежной системы и надежность имеющихся способов восстановления ее работоспособности (рисунок 14).

Рисунок 20 - Динамика изменения коэффициента работоспособности Системы межбанковского клиринга в 2009 году

Таким образом, вышеуказанные статистические показатели характеризуют выполнение Системой межбанковского клиринга своих функций по обеспечению проведения розничных платежей на мелкие суммы, в том числе платежей за товары и услуги, а также налоговых платежей в бюджет. При этом коэффициенты оборачиваемости и работоспособности указанной платежной системы свидетельствует о ее достаточно высоком техническом развитии.

Банки второго уровня Республики Казахстан и небанковские организации помимо национальных платежных систем могут осуществлять платежи и переводы денег через прямые корреспондентские счета, открытые между собой.

В 2009 году через корреспондентские счета, открытые между банками и небанковскими организациями, были проведены платежи на сумму 1 274,1 млрд. тенге (0,8% от общей суммы платежей через МСПД и СМК), при этом наблюдается снижение объемов платежей по сравнению с 2008 годом на 38,5% или 796,3 млрд. тенге. Количество платежных транзакций за анализируемый период составило 4 313,7 тыс. транзакций, тогда как в 2008 году - 6 078,4 тыс. транзакций. Наблюдается снижение количества платежей на 29% или на 1 764,7 тыс. транзакций (рисунок 15).

Рисунок 21 - Объемы платежей через системы корреспондентских отношений между банками

Вместе с тем, объем платежей через прямые корреспондентские счета в 2009 году составил 1,8% от общего объема исходящих платежей через КЦМР участников корреспондентских отношений за предыдущий месяц (лимит составляет 5%). При этом коэффициент использования лимита в целом по всем пользователям составил 36,1%. По сравнению с 2008 годом коэффициент эффективности использования лимита уменьшился на 22 п. п. с 58,1% (таблица 12).

Таблица 12 - Таблица использования лимита

| Пользователи | 2008 год | 2009 год | ||||

| Сумма платежей через ПКС (в млрд. тенге) | Сумма лимита (в млрд. тенге) | Коэффициент использования лимита | Сумма платежей через ПКС (в млрд. тенге) | Сумма лимита (в млрд. тенге) | Коэффициент использования лимита | |

| I квартал | 480,1 | 761,5 | 63,0% | 370,2 | 899,6 | 41,2% |

| II квартал | 497,1 | 772,0 | 64,4% | 303,6 | 692,3 | 43,9% |

| III квартал | 549,6 | 972,1 | 56,5% | 324,6 | 989,4 | 32,8% |

| IV квартал | 543,6 | 1 059,7 | 51,3% | 275,7 | 947,9 | 29,1% |

| Общий итог | 2 070,4 | 3 565,3 | 58,1% | 1 274,1 | 3 529,2 | 36,1% |

В целях управления рисками, возникающими при осуществлении платежей по прямым корреспондентским счетам, Национальным Банком Казахстана установлен лимит на данные платежи в размере 5% от общего объема исходящих безналичных платежей банка или небанковской организации, осуществленных через платежные системы КЦМР за предыдущий месяц. Так, в 2009 году было выявлено два факта нарушения лимита банками-участниками прямых корреспондентских отношений. По выявленным фактам нарушения лимита к банкам применены меры воздействия.

В целях управления рисками, возникающими при осуществлении платежей по прямым корреспондентским счетам, Национальным Банком Казахстана установлен лимит на данные платежи в размере 5% от общего объема исходящих безналичных платежей банка или небанковской организации, осуществленных через платежные системы КЦМР за предыдущий месяц. Так, в 2009 году было выявлено два факта нарушения лимита банками-участниками прямых корреспондентских отношений. По выявленным фактам нарушения лимита к банкам применены меры воздействия.

Исходя из вышеизложенного сделаем следующие выводы:

По итогам проведенных работ на протяжении десяти лет на территории Казахстана успешно функционируют и развиваются две национальные платежные системы: Межбанковская система переводов денег (МСПД) и Система межбанковского клиринга. При этом экспертами международных финансовых организаций (Международный валютный фонд, Всемирный Банк) неоднократно отмечалась высокая эффективность и надежность платежных систем Казахстана, обеспечивающих своевременное проведение платежей и переводов денег. По оценкам консультантов Международного Валютного Фонда платежные системы Казахстана полностью соответствуют всем 10-ти Ключевым принципам, установленным Банком Международных Расчетов для системно значимых платежных систем (международные стандарты в области платежных систем).

В 2010 году Национальным Банком в целях повышения операционной надежности и производственной эффективности платежных систем Казахстана проведена работа по модернизации технической инфраструктуры национальных платежных систем и переводу их на новую программно-техническую платформу. По итогам проведенных работ 7 июня 2010 года осуществлена их миграция на новые версии платежных систем. Осуществлены настройка и ввод в опытную эксплуатацию кластерного программного обеспечения, позволяющего функционировать серверам основного и резервного центров платежных систем как единое целое.

В рамках развития интеграционных процессов и обеспечения приближения к стандартам Европейского Союза 7 июня 2010 года были внедрены международные стандарты номеров банковских счетов и банковских идентификационных кодов ISO 13616: IBAN (International Bank Account Number - международный номер банковского счета) и ISO 9362: BIC (Bank Identifier Codes - банковские идентификационные коды) соответственно. Применение широко используемых в финансовом сообществе стандартов банковских реквизитов направлено на совершенствование системы идентификации банков и их клиентов в платежных системах Казахстана, ускорение обработки внутренних и международных платежей, обеспечение соблюдения принципа STP (Straight through processing - сквозная обработка платежа).

Таким образом, действующие платежные системы Казахстана соответствуют всем международным стандартам, характеризуются высоким уровнем безопасности и значительной пропускной способностью.

В условиях поступательного роста экономики Казахстана ежегодно наблюдается рост количества и объемов платежей в платежных системах страны. В целом, за 11 месяцев 2010 года объем платежей, проведенных через платежные системы, составил 27,0 млн. транзакций на сумму 169,4 трлн. тенге (1 149,9 млрд. долл. США). По сравнению с аналогичным периодом 2009 года количество платежей в платежных системах увеличилось на 15,8% (на 3,7 млн. транзакций), сумма платежей выросла на 18,7% (на 26,7 трлн. тенге).

При этом каждая платежная система имеет собственное предназначение и ориентирована на определенные рынки товаров и услуг. Наиболее крупные, высокоприоритетные и срочные платежи в стране по операциям финансового сектора проводятся через МСПД, системно-значимую платежную систему страны. В связи с чем, через данную систему за 11 месяцев 2010 года проведено 98,3% от общей суммы безналичных платежей в стране и 38,6% от их общего количества.

Всего за 11 месяцев 2010 года через МСПД было осуществлено 10,4 млн. транзакций на сумму 166,5 трлн. тенге (1 130,1 млрд. долл. США). По сравнению с аналогичным периодом 2010 года количество платежей увеличилось на 15,9%, сумма платежей выросла на 18,7%. Средняя сумма одного платежного документа в МСПД составила 16,0 млн. тенге и увеличилась по сравнению с 11 месяцами 2009 года на 2,4%.

В Системе межбанковского клиринга расчет платежей осуществляется один раз в день на нетто (чистой) основе, при этом тарифы на обработку платежей значительно ниже, чем в МСПД. Поэтому через данную систему проводятся розничные платежи с суммой платежа до 5 млн. тенге. На данную систему в январе-ноябре 2010 года приходилась основная доля от общего количества платежей в стране - 61,4% и 1,7% от их общей суммы.

В целом, потоки платежей в Системе межбанковского клиринга за 11 месяцев 2010 года составили 16,6 млн. документов на сумму 2 917,1 млрд. тенге (19,8 млрд. долл. США). По сравнению с аналогичным периодом 2009 года количество документов в клиринговой системе увеличилось на 15,7%, сумма платежей выросла на 19,8%. Средняя сумма одного платежного документа в Системе межбанковского клиринга составила 175,9 тыс. тенге, увеличившись по сравнению с 11 месяцами 2009 года на 3,5%.