Для того чтобы аналитическим путем получить количественную оценку риска, необходимо предварительно определить качественно и количественно следующие факторы процентного риска:

I. Период прогнозирования, заданный период времени. Период прогнозирования задается, начиная с текущего момента до заданного момента времени в будущем, измеряется единицами времени.

II. Сценарий неблагоприятного изменения рыночных процентных ставок. Существует бесконечное число возможных сценариев изменения ставок, но для количественной оценки риска используют, как правило, только два типа сценария параллельного сдвига ставок и наиболее вероятные изменения формы кривой доходности:

A. Параллельный сдвиг кривой доходности

1. Скачкообразное изменение.

2. Постепенное изменение.

B. Изменение формы кривой доходности

III. Распределение вероятности неблагоприятного изменения рыночных процентных ставок на множестве всех возможных сценариев изменения. Этот фактор определяется состоянием рынка. Возможно применение методов оценки, в которых рассмотрены наиболее возможные сценарии со своими вероятностями, но часто вероятность каждого сценария поочередно полагают равным 1, а оценка риска производится для различных сценариев изменения процентных ставок. В определенные периоды времени общее направление движения ставок может быть спрогнозировано с очень большой вероятностью (например, приближение даты деноминации в России). Такой прогноз может и должен быть использован при определении целевого (планируемого) значения общей процентной позиции банка.

IV. Заданная величина неблагоприятного изменения рыночных процентных ставок. Величину изменения процентных ставок принято измерять в базовых пунктах (bp), при этом изменение процентных ставок на 1% в абсолютном исчислении принимают за 100 базовых пунктов (100 bp).

V. Процентная позиция. Этот фактор представляет собой масштабную величину, отражающую состояние активов и пассивов банка с точки зрения процентного риска, которая может быть измерена в абсолютных величинах (денежная сумма) или относительных величинах (по отношению к собственному капиталу или активам).

Рассмотрим подробнее некоторые из перечисленных выше факторов.

Сценарии изменения процентных ставок1

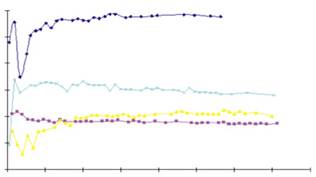

Кривая доходности - график зависимости величины процентных ставок по активам от срока погашения активов на определенный момент времени при неизменных прочих условиях. Доходность активов сильно зависит от кредитного риска по ним, поэтому для целей анализа процентного риска обычно рассматривают кривую доходности по безрисковым активам. Для США такой эталонной кривой доходности служит кривая по ценным бумагам, выпущенным Казначейством США. В России эталонной кривой может служить кривая доходности по ГКО и ОФЗ. На рисунке 1 приведены кривые доходности по состоянию на разные даты, построенные по значениям доходности ГКО.

Рисунок 1

|

Рис. 1.1 Движение кривой доходности

Как видно из приведенного рисунка, кривая доходности с течением времени может заметно смещаться и изменять свою форму. Поэтому моделирование движения кривой -- достаточно сложная задача. Для оценки влияния движения кривой доходности на состояние банка можно провести моделирование денежных потоков и/или позиций банка под воздействием стандартных сценариев движения. При анализе и моделировании изменение формы кривой доходности иногда представляют в виде комбинации различных сценариев параллельного сдвига отдельно по отношению к различным участкам кривой.

Процентная позиция

Процентная позиция является масштабным показателем (в отличие от вероятностных показателей) подверженности банка процентному риску. По источнику возникновения процентная позиция может относиться к одному из трех типов:

I. Стратегическая позиция. Обычно стратегическая позиция возникает в результате деятельности банка по кредитованию и привлечению депозитов. Такие позиции - естественный результат трансформации краткосрочных пассивов в более долгосрочные активы. Позиции такого типа очень стабильны во времени и трудно управляемы. Изменения стратегической позиции можно добиться выбором маркетинговой политики.

II. Тактическая позиция. Такие позиции возникают в результате деятельности банка на денежном рынке как следствие привлечения и размещения средств на рынках межбанковских кредитов, ценных бумаг и производных (в основном фьючерсов и свопов). Эти позиции характерны для многих компаний, работающих с ценными бумагами, но они также существуют в различной степени в банках. Поскольку эти позиции в основном используют инструменты ликвидного первичного и вторичного рынков, тактические позиции могут быть быстро скорректированы в ответ на неожиданное движение процентной ставки или изменившихся ожиданий. Таким образом, тактическая позиция часто отражает сознательный риск, на который идет банк, предвосхищая движение процентной ставки на среднесрочные инструменты (продолжительностью от недели до нескольких месяцев). Банки также используют тактическую позицию для противовеса нежелательной стратегической позиции в течение какого-то времени, которое требуется для корректировки набора банковской продукции. Банк должен обеспечивать ежедневный контроль за такими позициями.

III. Торговая позиция. Эти позиции появляются в результате спекулятивных операций на денежных рынках со сверхкраткосрочными высоколиквидными финансовыми инструментами (от нескольких минут до 1-2 суток). И хотя она существует только очень короткий срок, торговая позиция может быть очень обширной. Для того, чтобы представить большую позицию торговец должен быть уверен, что позиция может быть закрыта в течении нескольких минут. По этой причине торговые позиции обычно ограничиваются рынками денег и капиталов при высоколиквидных вторичных рынках, а также рынками активных производных инструментов. Спекулятивный характер таких операций подразумевает прогнозирование движения ставок и постоянный контроль за позициями. Банк должен обеспечивать закрытие таких позиций в конце рабочего дня либо значительное их сокращение.

Крупные российские банки, подключенные к международным электронным системам торговли финансовыми инструментами, имеют процентные позиции всех трех типов. По причинам слабой развитости финансового рынка для большинства российских банков характерно наличие позиций стратегического и тактического типа.

Для количественной оценки процентного риска может применяться следующая формула:1

D = CF(0) *[1+R¢(t1)] * [1+F1(t2 – t1) +0,01] * t/360 – CF0 * [1+R¢(t1)] [1+F1(t2 – t1)] * t/360

Показателем служит “дельта”, она показывает изменение экономического результата (прибыли, убытка) операции (стратегии, портфеля), при изменении процентной ставки на единицу (0,01 или 1%).

CF0 – величина начального денежного потока;

F1 (t2 –t1) – значение ожидаемой в будущем процентной ставки по рублевым активам сроком на (t2 –t1) дней (в долях);

R¢ (t1) – процентная ставка по рублевым активам сроком на t1 (в долях);

t1 – период от настоящего времени до момента начала операции;

t2 - период от настоящего времени до момента окончания операции.

С учетом того, что [(F1 (t2 – t1) + 0,01 – F1 (t1 – t 2)] = 0,01 функцию можно представить в следующем виде:

D = 0,01 * CF(0) * [1 +R¢(t1)] * (t2 – t1) / 360

Итак, на основе вышесказанного можно сделать следующие выводы:

· Риск процентной ставки - один из важнейших финансовых рисков в банковской системе.

· Риск процентной ставки сложен для анализа.

· В российской банковской системе процентному риску уделяется недостаточно внимания.

· Риск процентной ставки может быть оценен количественно.

· Аналитические модели процентного риска должны так или иначе учитывать следующие факторы: период прогнозирования, сценарии движения ставок, вероятности таких сценариев, амплитуду движения ставок, процентную позицию банка.

Итак рассмотрев сущность процентного риска, и оценив важность его учета в банковской практике, мы вплотную подошли к вопросу управления этим самым риском. Итак, рассмотрим наиболее распространенные методы управления процентным риском.