3.1 Роль налогового планирования для субъектов малого предпринимательства

На сегодняшний день складывается сложная для предприятий ситуация в плане налогообложения: зачастую полученный доход оказывается значительно меньше суммы, подлежащей уплате в бюджет и внебюджетные фонды. Для выживания в этой системе предприятия и предприниматели должны уметь спланировать деятельность таким образом, чтобы оставлять в своем распоряжении максимально возможную сумму заработанных денежных средств. Как было отмечено В. Лангером: «Право налогоплательщика избегать налогов с использованием всех разрешенных законами средств не может быть оспорено». Налоговое планирование на предприятиях на современном этапе представляется актуальным, но еще недостаточно развитым начинанием.

Налоговое планирование по своей сути, представляет часть финансового планирования. Финансовое планирование – процесс разработки и последующего контроля за приемами и методами по организации движения финансовых потоков с целью определения наилучших способов достижения желаемого результата. Налоговое планирование, налоговая оптимизация и налоговая минимизация несут в себе различный смысл.

Налоговое планирование трактуется как предварительный расчет налогового поля предприятия по результатам деятельности на определенный период времени или по отношению к определенной сделке, в зависимости от различных форм ее реализации, с целью достижения определенных пропорций всех финансовых аспектов сделки. Налоговое поле предприятия представляет собой перечень всех необходимых к уплате в той или иной ситуации налогов, сборов и пошлин с учетом ставок или льгот. При изменении условий реализации сделки или изменении направлений деятельности налоговое поле предприятия может изменяться.

Оптимизация налогообложения – это один из этапов налогового планирования, связанный непосредственно с поиском способов снижения совокупности налоговых платежей путем выбора между различными вариантами осуществления деятельности и размещения активов. Налоговое планирование это вовсе не обязательно налоговая оптимизация, а существование налоговой оптимизации невозможно без налогового планирования. Мнение по поводу того, что оптимизация – это максимально возможное снижение налогов законными методами, не совсем верно, корректнее будет определить его как налоговую минимизацию.

Налоговая минимизация характеризуется снижением сумм платежей по конкретному налогу до минимально возможного размера. При снижении платежей по налогам, относимым на себестоимость или уплачиваемым за счет финансового результата в рамках отдельного периода или сделки, увеличивается налог на прибыль. Простое снижение налога, относимого на себестоимость до минимально возможного уровня – это налоговая минимизация.

Расчет суммы всех налогов при различных формах осуществления деятельности и выбор наиболее оптимального варианта – оптимизация налогообложения. Исходя из вышесказанного, применение налоговой минимизации, а не оптимизации налогообложения, может привести к снижению платежей по налогам до минимального уровня.

Налоговая оптимизация (минимизация) может осуществляться как легальным, не противоречащим законодательству, так и нелегальными методами. Как совершенно справедливо заметил С. Н. Паркинсон, «невозможно увильнуть от налогов. От них можно уклониться законным или незаконным способом. Оба способа также стары, как и сама налоговая система. И налоговые консультанты заняты своей трудоемкой и сложной работой…». Причем, в некоторых случаях, использование незаконных методов и последствия при обнаружении их использования менее обременительны, нежели добросовестное выполнение законов по уплате налогов. Налоговая оптимизация или минимизация, совершаемые незаконными способами, носят название – уклонение от налогов.

Уклонение от налогообложения является противоправным деянием и наказывается в предусмотренном законом порядке. В частности, в Италии с компании, не уплатившей налог в установленный срок, взыскивается дополнительный налог в размере 40% от суммы, подлежащей уплате, и пеня (12% годовых). В соответствии с австралийским налоговым законодательством, непредставление компанией налоговой декларации в установленный законом срок, влечет применение следующих санкций:

- штраф в размере 2 тыс. дол. за первое нарушение, 4 тыс. дол. за повторное нарушение в течение пяти лет, 25 тыс. дол. за третье или последующее нарушение в течение пяти лет;

- дополнительный налог в размере 200% от суммы, подлежащей уплате, или в размере 20 дол., если задолженность не превышает 20 дол.

Меры ответственности за нарушение российского налогового законодательства рассмотрены в приложении. Далее подробно рассмотрим лишь законные способы налоговой оптимизации, как составляющей налогового планирования.

Выделяют перспективное и текущее налоговое планирование.

Перспективное налоговое планирование, как правило, проводится на этапе создания фирмы или регистрации индивидуального частного предпринимателя. Оно включает в себя следующие элементы: набор территории для осуществления деятельности и выбор организационно – правовой формы (для юридических лиц).

Различия в налоговых режимах между странами могут помочь уйти от налогообложения на основе неограниченной налоговой ответственности, тогда как для местных компаний в большинстве стран такая возможность исключена. Если создать компанию по законам Великобритании, где резидентами считаются компании, имеющие в этой стране центр фактического руководства, и управлять ей из США, где критерием служит место создания (инкорпорации компании), то такая компания не будет считаться резидентом ни в США, ни в Англии. Соответственно, ни в одной из этих стран она не попадает под режим неограниченной ответственности (обложения по всем доходам и из всех источников). Считаясь нерезидентом в каждой из этих стран, она будет облагаться налогом только по доходам от источников этих стран, а если таковых не окажется, то будет освобождена от налогообложения.

Вышеназванные элементы должны быть определены с учетом планируемого вида деятельности для возможности проведения расчета налогового поля. Расчет налогового поля необходимо проводить по существующим системам налогообложения для субъектов малого предпринимательства с учетом всех льгот, с целью выбора наиболее оптимального из них. У субъектов малого предпринимательства есть возможность самостоятельно решать, какая система налогообложения для них более предпочтительна, традиционная или упрощенная.

При выборе системы налогообложения необходимо учитывать особенности осуществляемой деятельности субъектом малого предпринимательства. Также должны быть учтены и другие показатели, которые могут оказать влияние на размер налогов (размер заработной платы, амортизационных отчислений и др.) Исходя из вышесказанного, следует отметить, что для каждого СМП, при выборе системы налогообложения должен существовать индивидуальный подход.

При налоговом планировании можно дополнительно к рассмотренным способам организации рассчитать налоговое поле для предприятия с количеством инвалидов не менее 50% от общей численности работающих. Эти предприятия, за исключением выпускающих и реализующих подакцизную продукцию и занимающихся посредническими операциями (страхование, банковские операции и пр.), по законодательству РФ имеют льготы.

Перечень льгот достаточно обширен: ставка налога на прибыль снижается на 50% полное освобождение от уплаты НДС, налога на имущество, налога с владельцев автотранспортных средств, целевых сборов на содержание милиции и благоустройства территории. Таким образом, уже на начальном этапе организации деятельности можно спланировать возможные налоговые платежи.

Перспективное налоговое планирование может осуществляться и в процессе деятельности субъектов малого предпринимательства. Такое планирование ставит своей задачей расчёт налоговых платежей на длительный срок, что практически невозможно в современных российских условиях, ввиду частых изменений, вносимых в налоговое законодательство. Наиболее оптимальным вариантом налогового планирования является текущее планирование налоговых платежей.

Текущее налоговое планирование рассчитано на кратковременный период и осуществляется в процессе деятельности субъектов. Важным этапом текущего налогового планирования для юридических лиц- субъектов малого предпринимательства является формирование учётной политики предприятия. «Под учётной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учёта - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности». Учётная политика предприятия может проводиться только в следующих случаях: изменение законодательства РФ по бухгалтерскому учёту, разработка организацией новых способов ведения бухгалтерского учёта, существенное изменение деятельности организации.

Принятая учётная политика сдаётся в налоговый орган по месту постановки на учёт субъекта предпринимательства. В том случае, если она принята налоговым органом без замечаний, она становится разрешительным документом или, другими словами, руководством к действию.

Учётная политика должна отражать порядок: начисление амортизации по основным средствам, не материальным активам, разграничения основных средств и малоценных быстроизнашивающихся предметов(МБП), износа по МБП, оценку производственных запасов, товаров, незавершённого производства и готовой продукции, определения выручки от продаж. Списания задолженности и пр. Приведём несколько конкретных вариантов регулирования сумм налоговых платежей посредствам учётной политики.

1. Порядок начисления амортизации по основным средствам может быть различным. Существует 4 способа начисления амортизации. Но для целей налогообложения используется, в соответствии с законодательством, линейный способ. Для малых предприятий разрешено применение ускоренной амортизации, при условии целевой направленности амортизационных отчислений, позволяет снизить налоговую базу по налогу на прибыль.

2. Начисление износа МБП может осуществляться частично, т.е. 50% стоимости при вводе в эксплуатацию и 50% при списании, а так полностью 100% стоимости при вводе в эксплуатацию. В первом случае себестоимость продукции занижается, а во втором- увеличивается. Необходимо определить, что будет более приемлемым для плательщика- относительно невысокие цены или максимальное снижение налоговых платежей.

3. Порядок разграничения основных средств и МБП влияет на начисление износа и требует серьёзного внимания при формировании учётной политики.

4. Условия списания расходов будущих периодов значительно могут повлиять на себестоимость. Сроки погашения таких расходов могут быть установлены или определенной датой, или же, в зависимости от характера совершаемой операции, самостоятельно плательщиком. При выборе второго варианта поле для регулирования налоговых платежей значительно шире. Например, предприятие заключило договор на поставку каких- либо консультационных услуг, относящихся к производственному процессу. Списание затрат на себестоимость может быть произведено независимо от оплаты или сроков выполнения данных услуг, а в соответствии с принятой учётной политикой, на момент использования данных услуг в производственном процессе. Срок, когда они будут использованы, должен быть отражён в договоре на поставку таких услуг. Целесообразнее определить указанный срок в зависимости от планируемых объёмов реализации, с целью увеличения себестоимости под большую выручку.

5. Определение выручки от реализации может проводиться по отгрузке и по оплате. Если у предприятия существует большой временной лаг между отгрузкой и оплатой, то для целей налогообложения просто необходимо использование метода определения выручки по оплате. При выборе метода определение выручки по отгрузке возникает ситуация, при которой денежные средства ещё не поступили, а задолженность по налогам уже возникла. Это может привести к отрицательному финансовому результату деятельности предприятия.

Текущее налоговое планирование имеет несколько методов проведения. Самый распространенный и широко применяемый на практике - метод подбора ситуаций. Налоговое планирование по методу подбора ситуации проводится поэтапно.

- Первый этап - согласно выбранной территории для регистрации, статус и устава рассчитывается налоговое поле субъекта предпринимательства.

- Второй этап - формирование системы договорных отношений с учётом сформированного налогового поля.

- Третий этап- составление хозяйственных операций, с которыми приходится субъекту предпринимательства сталкиваться в повседневной деятельности.

- Четвёртый этап с учётом наработок, полученных в результате проведения первых трёх этапов, производится подбор различных ситуаций, затрагивающих разнообразие сторон экономической жизни субъекта.

- Пятый этап- выбор оптимального сочетания хозяйственных операций для снижения сумм налоговых платежей. Рекомендуем при подборе ситуаций сопоставлять планируемый к получению финансовый результат с возможными потерями, обусловленными штрафными санкциями. Иной раз приходится идти на определённые потери с целью получения определённой выгодой в качестве - увеличения времени на предприятие решения, высвобождения оборотного капитала на более длительный срок и т.д.

- Шестой этап - из оптимальных блоков хозяйственных операций составляет реальный журнал хозяйственных операций.

Для расчёта некоторых количественных зависимостей используется расчётный метод. Он включает в себя вычисление непосредственного влияния комбинирования различных налогов на сумму получаемой прибыли. Например, как было отмечено выше, налог на пользователей автомобильных дорог относиться на себестоимость, и уменьшает налоговую базу по налогу на прибыль. Налог на имущество относиться на финансовый результат и тоже уменьшает налоговую базу по налогу на прибыль.

Рассмотренные выше методы более часто встречаются на практике. Кроме них также существуют варианты расчетов. Например, метод микро балансов, графоаналитических зависимостей и другие. Но ввиду их сложности, вышеперечисленные методы не распространены на практике.

Необходимо отметить, что налоговое планирование требует высокого профессионализма и индивидуального подхода применительно к каждому налогоплательщику и к каждой сделке (проекту). Налоговое планирование важно не только для юридических лиц, осуществляющих предпринимательскую деятельность. Вполне вероятно, что при подсчете сумм налоговых платежей, планируемая сделка или новый вид деятельности окажется невыгодным. Лучше просчитать все плюсы и минусы до того момента, пока деньги в проект не вложены, и подобрать более оптимальный вариант вложения.

На основе проведенного в 1 главе анализа действующей налоговой системы Российской Федерации, можно сделать следующие выводы:

1. На современном этапе проводится реформирование налоговой системы, которое началось в 1999 г. принятием Налогового кодекса РФ. Реформирование направлено, прежде всего, на упрощение налогового законодательства.

2. Несмотря на изменения, вносимые в налоговое законодательство, российская налоговая система по-прежнему пренебрегает использованием регулирующей функции при проведении налоговой политики, что неизбежно ведет к снижению налоговых поступлений в бюджет, росту недоимки. Эти процессы связаны с общим спадом производства, ростом убыточных предприятий, т.е. снижением числа потенциальных плательщиков и уменьшением налогооблагаемой базы.

3. Отсутствие ответственности учредителей за регистрацию, деятельность и ликвидацию предприятия приводит к тому, что предприятия оставляют без проведения ликвидации или вовсе не осуществляют постановки на налоговый учет.

4. Введенный в действие единый налог на вмененный доход оказался наиболее приемлемым конкретно для субъектов малого предпринимательства, осуществляющих розничную торговлю через магазины, т.к. существенно снизил их налоговую нагрузку. Но при введении данного налога были учтены отнюдь не все экономические факторы, оказывающие влияние на величину вмененного дохода, что также снизило величину налоговых поступлений в бюджет.

5. В сложившейся ситуации весьма актуальным является проведение налогового планирования субъектами малого предпринимательства.

3.2 Альтернативные варианты налогообложения ооо «Автопромстрой»

При определении налоговой нагрузки предприятия должен быть установлен состав налогового поля, то есть те обязательные платежи, уплачиваемые предприятием в бюджетную систему страны, которые следует включать в расчет.

В соответствии со ст. 10 Бюджетного кодекса Российской Федерации в структуру бюджетной системы Российской Федерации входят:

–федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации;

–бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

–местные бюджеты, в том числе бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт‑Петербурга;

–бюджеты городских и сельских поселений. Для целей методики расчета налоговой нагрузки под единым наименованием «обязательные платежи в бюджетную систему Российской Федерации» понимаются налоговые и таможенные платежи, взносы на обязательное социальное страхование.

Однако для расчета налоговой нагрузки недостаточно иметь только перечень обязательных платежей, которые взимаются на территории Российской Федерации. Процесс налогообложения предприятий осуществляется в рамках отдельных налоговых режимов, каждый из которых характеризуется своим «набором» обязательных платежей. Таким образом, можно говорить о расчете налоговой нагрузки только в рамках отдельных налоговых режимов. Определим понятие «налоговый режим» как совокупность обязательных платежей в бюджет и внебюджетные фонды, которые предприятие обязано платить по конкретному виду деятельности или по всей хозяйственной деятельности.

В Российской Федерации применяются общий режим налогообложения и специальные режимы.

Под общим режимом будем понимать совокупность всех установленных в Российской Федерации налогов, обязанность по уплате которых возникает, изменяется и прекращается при наличии оснований, установленных законодательством о налогах и сборах. При этом лица, на которых НК РФ возложена обязанность уплачивать налоги и/или сборы, признаются налогоплательщиками. Возникновение обязанности по уплате налога законодательством о налогах и сборах связывается с наличием у налогоплательщика объекта налогообложения, который устанавливается для каждого налога как самостоятельный объект налогообложения.

Наряду с общим режимом налогообложения в Российской Федерации установлены специальные налоговые режимы, для которых НК РФ определен порядок их введения в действие и порядок применения. Специальные налоговые режимы, в отличие от общего режима, предусматривают:

–полное освобождение от уплаты налогов или особый порядок определения элементов налогообложения для отдельных федеральных, региональных и местных налогов и сборов;

–введение для отдельных режимов специальных федеральных налогов, которые должны рассматриваться как единый платеж, заменяющий ряд налоговых платежей, применяемых при общем режиме налогообложения.

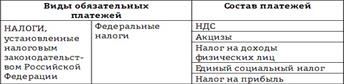

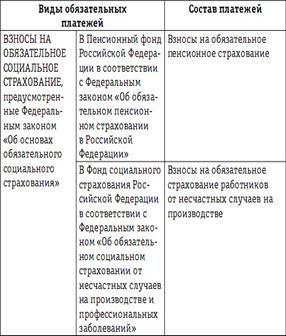

В табл. 14 приведены сравнительные перечни обязательных платежей для различных налоговых режимов.

Таблица 14.

Перечень обязательных платежей, принимаемых в расчет при исчислении налоговой нагрузки предприятия

В таблице приведена налоговая нагрузка при применении упрощенной системы налогообложения и общего налогового режима.

Таблица 15.