Роль и место организации оплаты труда и стимулирования персонала в банковском секторе России

1.2 Проблемы и особенности организации системы оплаты труда и стимулирования персонала банковской сферы на региональном уровне

1.3 Теоретические аспекты формирования системы оплаты труда и стимулирования персонала на предприятии

Анализ и оценка системы оплаты труда и стимулирования персонала в ОАО «Сбербанк России»

2.1 Общая характеристика ОАО «Сбербанк России»

Анализ финансово-хозяйственной деятельности ОАО «Сбербанк России»

Оценка системы оплаты труда и стимулирования персонала в ОАО «Сбербанк России»

. Направления по формированию эффективной системы оплаты труда и стимулирования персонала в ОАО «Сбербанк России»

Рекомендации по формированию эффективной системы оплаты труда и стимулирования персонала в ОАО «Сбербанк России»

Оценка социально-экономической эффективности предлагаемых мероприятий

Заключение

Список использованной литературы

ВВЕДЕНИЕ

На протяжении последних двадцати лет проекты проведения изменений стали неотъемлемой частью жизни практически каждой компании во всем мире. Дело в том, что глобализация, усиление конкуренции на международных и национальных рынках, изменения в государственном регулировании заставляют компании постоянно искать пути повышения эффективности своей работы. Одним из наиболее распространенных способов реализации этой задачи стало внедрение эффективной системы оплаты труда, в чем и заключается актуальность рассмотрения курсовой работы [27].

Целью курсовой работы является рассмотрение эффективной системы оплаты труда и стимулирование в банковском секторе (на материалах ОАО «Сбербанк России»), а также разработка рекомендаций по повышению эффективности оплаты труда.

В рамках поставленной цели выделяется ряд задач:

1. Выявить роль и место системы оплаты труда и стимулирования персонала банка в России;

2. Рассмотреть систему оплаты труда на предприятии:

выявить особенности и проблемы системы оплаты труда и стимулирования персонала банковского сектора на региональном уровне;

дать общую характеристику деятельности ОАО «Сбербанка России» и проанализировать показатели финансовой деятельности за 2008-2009гг;

дать оценка системе оплаты труда и стимулированию персонала в ОАО «Сбербанк России»;

дать рекомендации по формированию эффективной системы оплаты труда и стимулированию персонала а ОАО «Сбербанк России»;

рассмотреть оценку социально-экономической эффективности предлагаемых мероприятий.

Объектом исследования является ОАО «Сбербанк России».

Предметом исследования выступает процесс организации оплаты труда и стимулирования персонала на предприятии.

Теоретической и методологической основой исследования стали работы российских и зарубежных авторов по экономике труда, управлению персоналом, управлению организацией, социологии и психологии управления, проведению изменений, в особенности проектов инновационных преобразований.

В ходе работы над курсовой работой применялись методы: научной классификации, систематизации, логического и сравнительного анализа. Информационной базой исследования послужили статистические данные ОАО «Сбербанка России» и обзоров рынка труда, результаты эмпирических исследований российских и иностранных авторов, публикации информационных порталов.

1. Современное состояние и тенденции формирования оплаты труда и стимулирования персонала банка

Роль и место организации оплаты труда и стимулирования персонала в банковском секторе России

Результаты, достигнутые банковскими служащими в процессе работы, зависят не только от знаний, навыков и способностей этих людей. Эффективная деятельность возможна лишь при наличии у работников соответствующей мотивации, т. е. желания работать. Позитивная мотивация активирует способности человека, освобождает его потенциал, негативная мотивация тормозит проявление способностей, препятствует достижению целей деятельности.

Мотивация банковских служащих включает в себя внутреннее состояние человека, называемое потребностью, и стимул или задача. Поведение человека определяется потребностью, которая доминирует в данный момент времени [26].

Интересно исследовать, откуда происходит мотивация банковских служащих по теории Маслоу, представленной в табл. 1. После удовлетворения физиологических потребностей на первый план выходит потребность в безопасности, когда человек стремится защитить себя от возможных телесных повреждений, а также от неблагоприятных экономических условий или угрожающего поведения других людей. Следующая потребность - потребность в духовной близости и любви. Удовлетворение этих потребностей выдвигает потребности в уважении и самоуважении. Часто важными для человека являются именно эти потребности, ему необходимо чувствовать собственную значимость, подтверждаемую признанием окружающих. Завершается иерархия потребностей Маслоу потребностями человека реализовать себя, претворить в деятельность запас своих сил, способностей, исполнить свое предназначение [23].

Таблица 1. Иерархия потребностей Маслоу

Несмотря на банальность этой теории, она является основной мотивирующей силой на работе банковского или любого другого служащего. По мере того как частично удовлетворяются потребности на одном уровне, доминирующими становятся потребности следующего уровня. При этом распространенным является мнение, что основным фактором эффективной работы являются деньги: чем больше получает человек, тем лучше он работает [13]. Такое убеждение не является истинным, потому что, если у человека доминирует, к примеру, потребность в близких отношениях или потребность в самореализации, то он предпочтет деньгам место, где сможет удовлетворить эту потребность.

На основе приведенного классификатора потребностей может быть построена мотивационная модель банковского служащего, представленная в табл. 2.

Удовлетворение своих потребностей, являющихся важнейшим мотивирующим фактором человеческой деятельности, человек осуществляет, предъявляя свои возможности на рынке труда. Исследования показывают, что активный созидательный труд в настоящее время в той или иной мере входит в содержание деятельности большей части работающего населения, прежде всего специалистов с высшим и средним специальным образованием, административно-управленческого персонала, высококвалифицированных рабочих, работников услуг. Это ведущий отряд национальной рабочей силы, охватывающий в западных странах от 40 до 50 % занятых в народном хозяйстве [11].

Таблица 2. Мотивационная модель

| Претворение в жизнь потребностей своей личности | Реализация своего потенциала, увеличение количества знаний |

| Уважение к себе и признание со стороны других | Компетентность в своей профессии. Право самостоятельно принимать решения. |

| Социальные контакты | Быть признанным в родственной по духу группе. Контакты с людьми. Быть приятным. |

| Уверенность в завтрашнем дне | Долгосрочное обеспечение денежным доходом, с целью удовлетворения физиологических потребностей. Гарантия рабочего места на длительный срок. |

| Физиологические потребности | Питание. Квартира. Одежда |

Безусловно, эффективная деятельность банка зависит от эффективности его сотрудников, поэтому банк заинтересован в том, что максимально стимулировать своих сотрудников на «великие» дела. Поэтому организации оплаты труда и стимулированию персонала уделяется особое внимание.

Основным стимулирующим фактором работников в банке является заработная плата, которая позволяет удовлетворить основополагающие потребности пирамиды Маслоу. На рынке труда действует закон спроса и предложения на рабочую силу, который влияет на заработную плату. Заработная плата сотрудников банка формируется под воздействием специфики деятельности, монотонности работы: работа, требующая напряженного умственного труда более оплачиваемая на рынке, чем монотонная техническая работа. Однако, чтобы разнообразить монотонную работу и стимулировать персонал к продажам, дающим банку стабильный доход, ставятся различные планы по продажам, оплачивается каждая отдельная продажа [26].

Таким образом, основным стимулирующим фактором персонала в банке выступает заработная плата, позволяющая удовлетворить возникающие потребности. Оплата банковских служащих позволяет удовлетворить первоначальную потребность людей - физиологическую потребность в пище, одежде. От степени удовлетворенности этим фактором зависит уже и дальнейшее развитие личности, в т.ч. и карьера. Следовательно, система оплаты труда и стимулирования персонала занимает в банке главенствующую позицию.

.2 Проблемы и особенности организации системы оплаты труда и стимулирования персонала банковской сферы на региональном уровне

оплата труд банковский региональный

Система мотивации банковского сотрудника должна быть прозрачна, об этом говорят уже многие работодатели в России и за рубежом. Как показывает современная российская практика, отдельные виды мотивации не работают, например классическая схема "зарплата + премия". Персонал настолько привыкает к дополнительным выплатам, что начинает воспринимать их как само собой разумеющееся. Нематериальные методы стимулирования также зачастую не приводят к должным результатам. В то же время стало недостаточным "просто платить" сотрудникам. Поэтому правильный выбор системы оплаты труда - важная стратегическая и политическая задача для динамичного развития банка и является критерием эффективности его деятельности.

Оплата труда - важнейший инструмент мотивации сотрудника для достижения эффективных результатов деятельности банка и его продвижения по службе. Коммерческий результат чаще всего выражается в стоимости или численности сделок или проданных банковских продуктов. Однако ориентация вознаграждения только на коммерческий результат в качестве критерия для оплаты труда недостаточна, если перед сотрудниками стоит задача установления и поддержания долговременных доверительных отношений с клиентом с учетом его пожеланий и требований [12]. Поэтому наличие в банке в условиях возросшей конкуренции высококвалифицированного персонала - не роскошь, а суровая необходимость.

Система оплаты труда сотрудников банка является надежной и легко адаптирующейся к происходящим изменениям. В ее основе лежат четкие критерии оценки каждого вида деятельности. Новые передовые технологии требуют современных методов и организации эффективной работы.

Большинство российских руководителей банков видят мотивирующую силу труда преимущественно в материальном вознаграждении: они рассматривают материальное поощрение как стимул к работе, не уделяя должного внимания моментам "активизации" другого порядка, к которым относятся и воздействие на людей существующей в организации системы иерархии и коммуникаций, и процессы принятия решений, и характер взаимоотношений членов коллектива.

Человек работает ради достижения каких-то благ. Руководители редко задумываются над ценностными ориентирами мотивации сотрудников, т.е. над тем, что является для сотрудников наиболее значимым, что движет их поведением. В то время как именно истинное понимание потребностей своих сотрудников руководителем организации и является залогом успешного решения управленческих задач и эффективного развития организации.

Таким образом, особенностью системы труда банковского персонала является основная ориентация на материальные результаты - банковскую прибыль и заработную плату соответственно. Руководителям следует так же обращать внимание и на моральное стимулирование сотрудников, что в перспективе будет способствовать также наращению банковской прибыли [6].

1.3 Теоретические аспекты формирования системы оплаты труда и стимулирования персонала на предприятии

Политика в области оплаты труда является составной частью управления предприятием, и от нее в значительной мере зависит эффективность его работы, так как заработная плата является одним из важнейших стимулов в рациональном использовании рабочей силы. И об этом необходимо помнить всегда.

Заработная плата - это выраженная в денежной форме часть национального дохода, которая распределяется по количеству и качеству труда, затраченного каждым работником, поступающая в его личное потребление. Заработная плата - это вознаграждение за труд.

Оплата труда работников - это цена трудовых ресурсов, задействованных в производственном процессе. Можно сказать и так, что заработная плата это часть издержек на производство и реализацию продукции, идущая на оплату труда работников предприятия [17].

Различают номинальную и реальную заработную плату. Номинальная заработная плата - это начисленная и полученная работником заработная плата за его труд за определенный период. Реальная заработная плата - это количество товаров и услуг, которые можно приобрести за номинальную заработную плату; реальная заработная плата - это ее покупательная способность номинальной заработной платы. Вполне очевидно, что реальная заработная плата зависит от величины номинальной заработной платы и цен на приобретаемые товары и услуги.

Общий уровень оплаты труда на предприятии может зависеть от следующих основных факторов:

результатов хозяйственной деятельности предприятия, уровня его рентабельности;

кадровой политики предприятия;

уровня безработицы в регионе, области, среди работников соответствующих специальностей;

влияния профсоюзов, конкурентов и государства;

политики предприятия в области связей с общественностью.

В основу организации оплаты труда на многих российских предприятиях положены следующие принципы:

осуществление оплаты в зависимости о т количества и качества труда;

дифференциация заработной платы в зависимости от квалификации работника, условий труда, отраслевой и региональной принадлежности предприятия;

систематическое повышение реальной заработной платы, то есть превышение темпов роста номинальной заработной платы над инфляцией;

превышение темпов роста производительности труда над темпами роста средней заработной платы;

справедливость, то есть равная оплата за равный труд;

учет вредных условий труда и тяжелого физического труда;

стимулирование за качество труда и добросовестное отношение к труду;

материальное наказание за допущенный брак и безответственное отношение к своим обязанностям, приведшим к каким-либо негативным последствиям.

Основным условием, позволяющим превратить материальную заинтересованность работников в одно из действенных средств повышения эффективности производства, является установление непосредственной зависимости размеров оплаты труда от его количества и качества, от выполнения тех или иных показателей, которые отражают интересы предприятия. На практике это достигается с помощью применения форм и систем оплаты труда, синтезирующих оценку труда в целом и устанавливающих определенное соотношение между его количественной и качественной стороной [19].

Расчет постоянной части заработной платы рабочего зависит от формы оплаты его труда. В промышленности применяются две формы оплаты труда рабочих: сдельная и повременная.

При сдельной форме труд рабочего оплачивается в соответствии с количеством произведенной продукции определенного качества или объемом выполненной работы и установленной расценки за единицу продукции (работы).

Сдельная расценка представляет собой размер оплаты труда за изготовление единицы продукции. Она определяется путем деления часовой тарифной ставки на норму выработки за час или умножением часовой тарифной ставки на норму времени [19].

Основными условиями эффективного применения сдельной оплаты являются правильное техническое нормирование и контроль качества продукции, точный учет брака и выработки рабочего в единицу времени. Одно из главных условий применения сдельной оплаты труда состоит в том, чтобы рабочие, оплачиваемые сдельно, имели возможность увеличить выпуск продукции сверх заданного количества.

Сдельная форма в зависимости от способа учета выработки и применяемых видов поощрения подразделяется на системы:

· прямая сдельная;

· косвенная сдельная;

· сдельно-премиальная;

· сдельно-прогрессивная;

· аккордная.

При прямой сдельной системе тарифный заработок рабочего определяется по одной и той же расценке за каждую единицу выработанной продукции или выполненной работы независимо от процента выполнения установленной нормы.

Косвенная сдельная система применяется для вспомогательных рабочих, обслуживающих оборудование и рабочие места. Тарифный заработок рассчитывается путем умножения ставки вспомогательного рабочего на средний процент выполнения норм обслуживаемых рабочих - сдельщиков или умножением косвенной сдельной расценки на фактический выпуск продукции обслуживаемых рабочих.

Косвенная сдельная расценка определяется делением тарифной ставки рабочего, оплачиваемого по данной системе, на суммарную норму выработки обслуживаемых им производственных рабочих.

Применение косвенной сдельной оплаты целесообразно лишь там, где темпы и качество работы вспомогательных рабочих действительно являются серьезным фактором, влияющим на выработку основных рабочих.

При сдельно-премиальной системе рабочему-сдельшику к сумме заработка по прямым сдельным расценкам начисляются премии в виде доплат и надбавок стимулирующего и компенсационного характера за конкретные показатели его производственной деятельности.

Сдельно-прогрессивная система предусматривает оплату выработанной продукции в пределах установленных норм по прямым (неизменным) расценкам, а изделия произведенные сверх нормы, оплачиваются по повышенным расценкам согласно установленной шкале, но не выше двойной сдельной расценки. Эта система оплаты труда обычно применяется временно, на узких участках производства или в условиях освоения новой продукции.

При аккордной системе размер оплаты труда устанавливается не за каждое изделие или операцию, а за весь объем работы в целом с указанием предельного срока ее выполнения. Применяется при срочных монтажных или аварийных работах [15].

При повременной форме оплата начисляется по тарифной ставке или окладу за фактически отработанное время.

Повременная оплата применяется:

когда содержание и интенсивность работы столь часто меняются, что невозможно или экономически нецелесообразно устанавливать на нее конкретные нормы выработки;

когда важнее стимулировать не рост выработки, а высокое качество продукции или работ;

на участках, где индивидуальная выработка не зависит или мало зависит от рабочего, а определяется самим техпроцессом.

Повременная форма оплаты труда делится на системы:

· простая повременная;

· повременно-премиальная.

При простой повременной системе заработок рабочего определяется размером тарифной ставки (оклада) и количеством отработанного им рабочего времени.

При повременно-премиальной системе рабочим кроме заработка по тарифным ставкам (окладам) выплачиваются стимулирующие надбавки, компенсационные доплаты и премии за производственные результаты [21].

Таким образом, на предприятиях оплата труда и стимулирование персонала находятся в прямой зависимости между количеством и качеством труда, выполнением тех или иных показателей, которые отражают интересы предприятия. Это достигается с помощью применения форм и систем оплаты труда, синтезирующих оценку труда в целом и устанавливающих определенное соотношение между его количественной и качественной стороной. Между системой оплаты труда на предприятии и банковской сферой существует сходство в привязке оплаты труда к результатам работы, однако, способ начисления платы за труд различен, поскольку банковская деятельность относится больше к интеллектуальной.

Соответственно, оплата труда и стимулирование персонала занимает одно из главенствующих позиций в эффективном развитии организации. Оплата труда на предприятии и в банке схожи в привязке на результат труда, однако, банковская сфера имеет свою специфику. В современных условиях сложилась следующая система оплаты труда и стимулирования персонала в банковской сфере России: заработная плата сотрудника полностью зависит от результатов его деятельности (чем больше банковских продуктов он продал, чем больше клиентов привлек, тем большую премию он заработал в дополнение к его заработной плате, обычно чуть выше минимальной оплаты труда). Причем квартальные и годовые вознаграждения сотрудника находятся в прямой зависимости от работы коллектива всего банка, однако, зачастую дух коллективизма не проявляется. Касательно нематериального стимулирования, кажется, что банковские управленцы напрочь забыли о его существовании: иногда моральная оценка стоит наравне с материальной. Безусловно, такая система оплаты труда банковских сотрудников соответствует рыночным условиям («балласт» никому не нужен), однако, это вызывает ряд негативных тенденций - состояние постоянного стресса, неуверенность в завтрашнем дне, непостоянная сумма заработка [25].

2. Анализ и оценка системы оплаты труда и стимулирования персонала в ОАО «Сбербанк России»

Общая характеристика ОАО «Сбербанк России»

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют более четверти банковской системы страны (27%), а доля в банковском капитале находится на уровне 26% (1 января 2011 г.). По данным журнала The Banker (1 июля 2010 г.), Сбербанк занимал 43 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира [28].

Учредитель и основной акционер ОАО «Сбербанк России», Центральный банк Российской Федерации (Банк России). По состоянию на 16 апреля 2010 г., ему принадлежит 60,3 % голосующих акций и 57,6% в уставном капитале Банка. Остальными акционерами Сбербанка России являются более 263 тысяч юридических и физических лиц. Высокая доля иностранных инвесторов в структуре капитала Сбербанка России (более 32%) свидетельствует о его инвестиционной привлекательности.

Надежность и безупречная репутация Сбербанка России подтверждаются высокими рейтингами ведущих рейтинговых агентств. Агентством Fitch Ratings Сбербанку России присвоен долгосрочный рейтинг дефолта в иностранной валюте “BBB”, агентством Moody’s Investors Service - долгосрочный рейтинг депозитов в иностранной валюте “Baa1”. Кроме того, агентство Moody’s присвоило Банку наивысший рейтинг по национальной шкале [28].

На территории Орловской области работает Центрально-Черноземный Банк ОАО «Сбербанк России», объединивший Белгородский, Воронежский, Курский, Липецкий, Орловский и Тамбовский территориальные банки, образован 1 января 2001 года. Его создание обусловлено потребностями предприятий и населения, административных структур в услугах крупного, надежного банка, призванного решать областные и общерегиональные финансовые проблемы, способствовать выходу клиентов на региональные рынки, обеспечивать весь комплекс банковских услуг на современном уровне.

Банк имеет разветвленную филиальную сеть, мощную материально-техническую базу. В городах и административных районах региона действует 40 отделений. Услуги населению и юридическим лицам оказывают 1437 подразделений банка, из которых 4 являются специализированными и обслуживают только юридических лиц, 185 оказывают услуги и юрлицам, и частным клиентам, а 1248 подразделений осуществляют обслуживание населения.

Все подразделения оснащены современной техникой, системами связи, банковским оборудованием. ЦЧБ СБ РФ располагает квалифицированным кадровым потенциалом: свыше 90% сотрудников имеют высшее образование, многие обладают международными и отечественными сертификатами, подтверждающими их профессиональный уровень, на руководящих должностях в банке работают доктора и кандидаты наук.

ЦЧБ СБ РФ с большим запасом выдерживает все обязательные нормативы Банка России и способен оказывать клиентам максимально широкий спектр качественных финансовых услуг.

Занимая лидирующее положение на финансовом рынке региона, Центрально-Черноземный банк Сбербанка России играет важную роль в развитии производственных и хозяйственных связей, эффективных форм внутрирегиональной специализации и кооперирования, стабилизации и улучшения экономической ситуации. В силу этого банк был и остается надежным стратегическим партнером администраций областей Черноземья в решении экономических и социально значимых вопросов на территории обслуживания.

Разнообразие услуг, высокое качество обслуживания, наличие разветвленной филиальной сети обеспечили банку широкую клиентскую базу юридических лиц. Большая часть юридических лиц шести областей обслуживания - клиенты банка. На долю Центрально-Черноземного банка приходится почти 40% привлеченных средств на счетах юрлиц в коммерческих банках и свыше 42% остатка всех кредитов, выданных в регионе юридическим лицам.

Только за прошлый год ссудный портфель юридических лиц вырос на 37,6 млрд. рублей. На 1 января 2011 года остаток ссудной задолженности составил более 304 млрд. руб. Важнейшим направлением работы банка является инвестиционное кредитование. Долгосрочные кредитные ресурсы направляются, в первую очередь, на развитие высокотехнологичных и ресурсосберегающих производств, социально значимые проекты, реализация которых позволяет повысить конкурентоспособность предприятий региона, создать новые рабочие места и ускорить рост доходов населения. По итогам 2010 года объем инвестиционных кредитов (включая строительные проекты) составил 170 млрд. рублей. Более половины кредитного портфеля юридических лиц (59%) работает в агропромышленном комплексе региона. ЦЧБ Сбербанка постоянно увеличивает и объемы кредитования малого бизнеса. Так, за минувший год объем ссудной задолженности предприятий МСБ

Итак, ОАО «Сбербанк России» является крупнейшим банком не только в России, но и в СНГ, недавно вышедшим на мировой уровень. Сбербанк,являясь старейшим банком страны, дает возможность проанализировать различные системы оплаты труда и стимулирования персонала и выбрать из них наиболее эффективную.

2.2 Анализ финансово-хозяйственной деятельности ОАО «Сбербанк России»

Прошедший 2009 год стал годом завершения острой фазы мирового кризиса и начала восстановления глобальной экономики. Для Сбербанка 2009 год стал началом полномасштабного разворачивания процесса реализации стратегии развития при одновременной реализации мер, направленных на повышение устойчивости Банка к проблемам, вызванным кризисом.

В условиях кризиса на передний план вышли вопросы поддержки государства в реализации антикризисных мер и работы с плохими долгами. В условиях резкого ухудшения качества заемщиков Сбербанк продолжил выполнять свою кредитную функцию. На некоторых рынках, к примеру, на рынке ипотеки, Сбербанк остался чуть ли не единственным поставщиком услуг. Повышенное внимание Банк уделял эффективному управлению процентной политикой и сокращению операционных расходов, а также строгому контролю качества кредитного портфеля и поддержанию объемов резервов, адекватных существующим рискам.

Несмотря на непростую экономическую ситуацию, по итогам 2009 года Банк добился существенного роста доходов от операционной деятельности. По сравнению с 2008 годом операционные доходы до создания резервов выросли на 44%, в то время как расходы, сопровождающие ведение бизнеса, увеличились лишь на 3,4%. Вместе с тем процесс создания резервов, вызванный объективной необходимостью, не затронул капитал Банка, но и не позволил получить весомую в сравнении с предыдущим годом прибыль.

Сбербанк является одним из главных локомотивов российской экономики. В непростой 2009 год Банк предоставил около 4 трлн. руб. кредитов отечественным предприятиям и свыше 400 млрд. руб. кредитов частным клиентам. Вложения в корпоративные облигации ведущих российских эмитентов самых разных отраслей за год возросли более чем на 200 млрд. руб.

Применяя взвешенную кредитную политику, Банк помог многим клиентам достойно пройти испытания кризисного времени и способствовал стабилизации экономической ситуации и ситуации на финансовых рынках в России в целом.

Кризис привел к кардинальным изменениям в глобальной финансовой системе. Многие крупнейшие финансовые институты исчезли с лица земли либо резко снизились в рейтинге капитализации. В то же время рыночная капитализация Сбербанка, пошатнувшаяся в конце 2008 года, к концу 2009 вернула свои позиции и вышла на 19 место. Рыночная капитализация Банка на конец года превысила 60 млрд. долл. США. Это свидетельствует об ответственной и взвешенной политике Банка и соответствует его высоким кредитным рейтингам.

В прошедшем году Банк уделил серьезное внимание развитию розничных операций. Проведена модернизация продуктовой линейки вкладов для населения. Пересмотрены и улучшены программы по депозитам и кредитам. Создан Универсальный договор банковского обслуживания, позволяющий клиентам получить доступ ко всем продуктам Банка без оформления дополнительных соглашений. Значительно выросла сеть банкоматов и терминалов, активно продвигается услуга «Сбербанк-Онл@йн».

Основой банковского бизнеса являются кредитные операции, которые позволили Сбербанку в условиях финансового кризиса получить основной доход, несмотря на ухудшение кредитного портфеля, поэтому основной обзор финансового состояния перенесем именно на кредитные операции банка.

Банковский сектор в 2008 году оказался под серьезным воздействием неблагоприятной конъюнктуры мировых финансовых рынков. В течение 2008 года в условиях сложной ситуации в российской и мировой экономике Сбербанк России активно наращивал операции кредитования. Объем кредитного портфеля на 1 января 2009 года составил 5 561 млрд. рублей. За год банк увеличил остаток кредитного портфеля на 35,5% или на 1 457 млрд. рублей, что больше прироста за 2007 год (1 392 млрд. рублей).

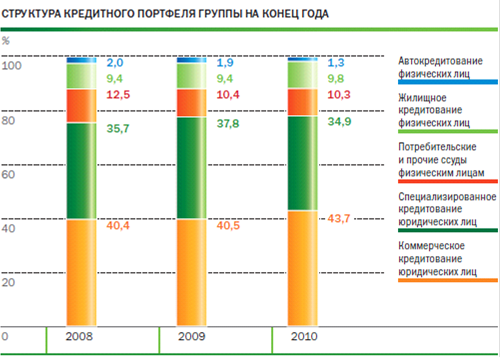

В структуре кредитного портфеля возросла доля специализированных кредитов, в основном за счет финансирования инвестиционных и строительных проектов. Одновременно снизилась доля коммерческих кредитов, предоставляемых клиентам на пополнение оборотных средств, приобретение движимого и недвижимого имущества, расширение и консолидацию бизнеса и др. На долю крупных клиентов приходится более половины всего кредитного портфеля юридических лиц и более половины привлеченных от юридических лиц средств.

Совокупный кредитный портфель Группы увеличился в 2010 году на 13,7% и составил 6 191,9 млрд. руб.

Портфель кредитов корпоративным клиентам вырос за указный период на 14,2% и достиг 4 872,2 млрд. руб. Рост портфеля произошел в основном за счет увеличения доли коммерческих кредитов в портфеле Группы, основная часть которых представлена крупнейшими российскими компаниями машиностроения, металлургической отрасли, пищевой промышленности и сельского хозяйства. Структура кредитного портфеля Сберегательного банка РФ (ОАО) представлена в табл. 5 [29].

Таблица 5. Структура кредитного портфеля Сберегательного банка РФ (ОАО) на конец 2010 года

Портфель кредитов физическим лицам увеличился в 2010 году на 12,1% - до 1 319,7 млрд. руб. в связи с ростом спроса на потребительские ссуды и жилищное кредитование на 12,6 и 17,7% соответственно.

В тоже время следует отметить, что в течение 2008 года банк придерживался консервативных принципов в управлении рисками. В результате доля просроченной задолженности в ссудной задолженности банка на 1 января 2009 года составила 1,6%, при этом объем резервов в 2,5 раза превысил объем просроченной задолженности.

Активы банка за 2009 год увеличились на 5,8% до 7 110 млрд. руб. в основном за счет роста кредитного портфеля корпоративных клиентов и портфеля ценных бумаг. В то же время, созданные банком резервы по кредитам существенно уменьшили чистый кредитный портфель и, соответственно, активы банка [29].

Банк продолжал активное кредитование реального сектора экономики - за 2009 год российским предприятиям выдано кредитов на сумму около 4 трлн. руб., из них около 420 млрд. руб. выдано в декабре. Остаток кредитного портфеля юридических лиц с начала года увеличился на 6,7% до 4 249 млрд. руб. (по внутренней методике Сбербанка с 01.08.2009 в кредитный портфель юридических лиц включены договоры уступки прав требования по кредитам с отсрочкой платежа, далее - договоры цессии).

В целях активного развития операций кредитования и стимулирования спроса банк последовательно снижает процентные ставки по кредитам во всех валютах. Тем не менее, спрос на кредиты в силу низкой деловой активности предприятий остается невысоким, что влияет на динамику кредитного портфеля банка.

Кроме того, крупным российским компаниям вновь открылся мировой рынок заимствований, в результате чего банк столкнулся со значительными объемами досрочного погашения кредитов. По итогам ноября и декабря общий объем погашенных корпоративными заемщиками кредитов превысил объем выданных кредитов, что привело к сокращению портфеля за эти два месяца почти на 100 млрд. руб.

Тем не менее, банк увеличивает кредитный портфель корпоративных клиентов опережающими темпами по сравнению с рынком: по последним имеющимся сопоставимым данным за 11 месяцев 2009 года темп прироста кредитов корпоративным клиентам Сбербанка (6,9%) существенно превысил темп прироста данного сегмента российского рынка (1,3%). Это позволило Сбербанку за 11 месяцев увеличить свою рыночную долю с 30,5% до 32,2%.

Низкий спрос населения на кредиты в 2009 году обусловил снижение портфеля розничных кредитов на 6,9% до 1 170 млрд. руб. Стремясь к увеличению объемов розничного кредитования, со второй половины 2009 года банк начал отменять ограничения, введенные в разгар экономического кризиса. Так, было возобновлено кредитование в валюте, снижен первоначальный взнос по ипотечным и автокредитам, по ряду программ увеличены максимальные суммы и сроки кредитов и т.д. В декабре 2009 года банк снизил процентные ставки в иностранной валюте по ряду потребительских программ, ввел в действие новый кредитный продукт на цели реструктуризации задолженности по жилищным кредитам, внес изменения в условия предоставления Доверительных кредитов.

Результатом принимаемых мер стало снижение темпов сокращения розничного кредитного портфеля. Так, если в I и II кварталах 2009 года сокращение портфеля составило 3,8% и 2,9% соответственно, то по итогам III квартала портфель сократился на 0,3%, а по итогам IV квартала - на 0,03%. В декабре в большинстве регионов достигнут рост портфеля в пределах 1%. Банк планирует дальнейшее повышение доступности розничных кредитов за счет либерализации условий кредитования и предложения новых продуктов.

Контроль принимаемых рисков позволяет банку поддерживать качество кредитного портфеля на приемлемом уровне. Удельный вес просроченной задолженности в кредитном портфеле клиентов на 1 января 2010 составил 4,4% (как с учетом, так и без учета договоров цессии). Объем созданных банком резервов на возможные потери по кредитам увеличился за 2009 год с 230 до 589 млрд. руб. По состоянию на 1 января 2010 года объем резервов превысил объем просроченной ссудной задолженности в 2,5 раза (на 1 января 2009 года - в 2,6 раза).

2.3 Оценка системы оплаты труда <