Тема: «Финансовый рынок. Денежный рынок и рынок капиталов. Государство и финансовый рынок. Особенности финансового рынка России».

Цель: изучить теоретические основы денежного рынка, дать понять определению финансовый рынок. Рассмотреть особенности финансового рынка России.

Финансовый рынок - это механизм перераспределения капитала между кредиторами и заёмщиками при помощи посредников на основе спроса и предложения. Финансовый рынок разделяется на денежный рынок и рынок капиталов. Рынок капиталов подразделяется на рынок ценных бумаг (средне и долгосрочных) и рынок средне и долгосрочных банковских кредитов. Рынок капиталов служит важнейшим источников долгосрочных инвестиционных ресурсов для правительства, корпораций и банков;

Под денежным рынком понимается рынок краткосрочных кредитных операций. В свою очередь он делится на учётный, межбанковский и валютный рынки. К учётному рынку относят тот, на котором основным инструментом являются казначейские и коммерческие векселя, другие виды краткосрочных ценных бумаг. Межбанковский рынок - это рынок, где временно свободные денежные ресурсы привлекаются и размещаются банками между собой, преимущественно на короткие сроки. Валютный рынок обслуживает международный платёжный оборот, связанный с оплатой денежных обязательств юридических и физических лиц разных стран.

Номинальный валютный курс - соотношение, в котором обмениваются национальные валюты двух стран. Теория паритета покупательной способности (ППС) - концепция валютных курсов, согласно которой единица любой данной валюты должна позволять приобрести одинаковое количество товаров во всех странах. Отклонение от паритета покупательной способности монет происходить из-за того, что не все товары и услуги могут быть заменены иностранными.

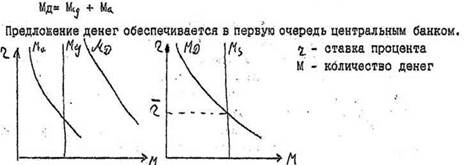

Спрос на деньги складывается из двух частей:

а) спрос на деньги для сделок. Люди нуждаются в деньгах как в средстве обращения, то есть в удобном способе заключения сделок на приобретение товаров и услуг. Чем больше В0П, тем больше требуется денег;

б) спрос на деньги со стороны активов. Люди могут держать свои финансовые активы в различных формах - например, в виде акций корпораций, частных или государственных облигаций или же в деньгах. Преимущество держания активов в деньгах заключается в их высокой ликвидности, недостаток то, что они не приносят дохода. Экономические субъекты формируют свой инвестиционный (финансовый) портфель. В зависимости от того как меняется ставка процента, меняется доходность различных активов осуществляется управление инвестиционным портфелем.

Уменьшение предложения денег приведёт к росту ставки процента, увеличение предложения денег приведёт к снижению ставки процента. Проводя определённую денежно-кредитную политику, государство (ЦБ) может оказывать существенное воздействие на многие экономические процессы. Во время экономического спада для поощрения расходов ЦБ увеличивает денежное предложение, а во время инфляции, наоборот ограничивает предложение денег. Основными инструментами являются:

I) операций на открытом рынке;

2) уменьшение резервной нормы;

3) изменение учетной ставки.

Операции на открытом рынке- покупка и продажа государственных облигаций коммерческим банкам и населению. Среди этих трех инструментов наиболее ванным в развитых странах являются операции на открытом рынке.

Можно выстроить следующую схем:

| Кредитно-денежная политика | |

| дешёвые деньги (кредитная экспансия) | дорогие деньги (кредитная рестрикция) |

| проблема: безработица и спад | проблема инфляция |

| ЦБ покупает облигации, понижает | ЦБ продаёт облигации, повышает |

| учётную ставку и норму резерва | учётную ставку и норму резерва |

| денежное предложение возрастает, | денежное предложение сокращается, процентная |

| процентная ставка падает, | ставка возрастает, |

| инвестиции возрастают | инвестиции сокращаются |

| реальный ВВП растёт, занятость возрастает | инфляция уменьшается |

Кроме этого существует ещё дополнительное селективное регулирование: контроль по отдельным видам кредитов, регулирование риска и ликвидности банковских операций, политические заявления, призывы и т.д.

Существуют разногласия между кейнсианцами и неоклассиками по поводу приоритетов кредитно-денежной политики.

Монетаристы считают, что изменение денежной массы не влияёт на реальное производство и занятость, а приводит лишь к изменению.цен. Они видят в денежном предложении единственный важнейший фактор, определяющий уровень производства, занятости и цен.

Монетарное правило: ЦБ должен стабилизировать не процентную ставку, а темп роста денежного предложения. Денежное предложение должно расширяться ежегодно в том же темпе, что и рост ВНП.,

Сторонники концепций рациональных ожиданий считают, что экономические субъекты сами выберут правильное решение. Поэтому правительству следует отказаться от конъюнктурной антициклической Политики, а больше уделять внимание созданию стабильных правил деловой жизни.

Вывод: финансовый рынок - это механизм перераспределения капитала между кредиторами и заёмщиками при помощи посредников на основе спроса и предложения, а под денежным рынком понимается рынок краткосрочных кредитных операций.

2. Денежно-кредитная (или монетарная) политика — это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства. Осуществляет монетарную политику Центральный банк.

Методы денежно-кредитной политики — совокупность приемов и операций, посредством которых субъекты денежно-кредитной политики воздействуют на объекты для достижения поставленных целей.

· Прямые методы — административные меры в форме различных директив Центрального Банка, касающихся объема денежного предложения и цены на финансовом рынке. Лимиты роста кредитования или привлечения депозитов служат примерами количественного контроля. Реализация этих методов даёт наиболее быстрый экономический эффект с точки зрения центрального банка за максимальным объёмом или ценой депозитов и кредитов, за количественными и качественными переменными денежно-кредитной политики. При использовании прямых методов временные лаги сокращаются. Временные лаги — это определенный период времени между моментом возникновения потребности в применении той или иной меры в сфере денежно-кредитной политики и осознания такой потребности, а также между осознанием потребности, выработкой мнения и началом реализации.

· Косвенные методы регулирования денежно-кредитной политики воздействуют на мотивацию поведения хозяйствующих субъектов при помощи рыночных механизмов, имеют большой временной лаг, последствия их применения менее предсказуемы, чем при использовании прямых методов. Однако, их применение не приводит к деформациям рынка. Соответственно, использование косвенных методов непосредственно связано со степенью развитости денежного рынка. Переход к косвенным методам характерен для общемирового процесса либерализации, повышения степени независимости центральных банков.

Так же различают общие и селективные методы:

· Общие методы являются преимущественно косвенными, оказывающими влияние на денежный рынок в целом.

· Селективные методы регулируют конкретные виды кредита и носят в основном директивный характер. Благодаря этим методам решаются частные задачи, как ограничение выдачи ссуды некоторым банкам, рефинансирование на льготных условиях.

Вывод: денежно-кредитная политика — это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен. Существуют прямые, общие, селективные и косвенные методы денежно-кредитной политики.

3. На современном этапе развития рыночных отношений в России финансовый рынок имеет следующие особенности:

· резкая дифференциация степени развитости по регионам;

· ограничение по номенклатуре используемых инструментов;

· преимущественное положение коммерческих банков на финансовом рынке как основных агентов;

· недостаточная готовность по экономическому потенциалу самих коммерческих банков к работе на активном финансовом рынке;

· узость финансового рынка, обусловленная его двумя секторами - рынком иностранной валюты (доллары США) и эмиссионных ценных бумаг (государственных краткосрочных и долгосрочных обязательств).

Вывод обобщенный

Финансовый рынок представляет собой систему торговли различными финансовыми инструментами и обеспечивает переток средств от сберегателей или поставщиков инвестиций к заемщикам или потребителям инвестиций.

Цель финансового рынка — обеспечение эффективной аккумуляции денежных средств и их реализации структурам, нуждающимся в финансовых ресурсах. Таким образом, механизм функционирования финансового рынка направлен на обеспечение его равновесия, которое достигается путем взаимодействия отдельных его элементов. Каждому виду финансовых рынков присущи свои особенности формирования механизма обеспечения взаимосвязи отдельных элементов рынка, однако принципиальные основы механизма функционирования этих рынков имеют общий характер.