Под амортизацией принято понимать процесс перенесения стоимости изношенной части основных фондов на создаваемую продукцию (выполняемую работу). Амортизация основных средств представляет собой сложное экономическое явление. Она призвана выполнять три важнейших функции:

§ определение текущей оценки изношенной части основных фондов;

§ распределение на стоимость готовой продукции затрат основных средств;

§ накопление финансовых ресурсов для последующего замещения выбывших основных средств или вложение капитала в новое производство.

Первые две функции принято относить к бухгалтерским, в то время как третья является экономической, поскольку именно она позволяет оценить достаточность отчислений с позиции восстановления и обновления основного капитала

Объектами для начисления амортизации является имущество предприятий и организаций, со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20000 рублей. Не начисляется амортизация по объектам, не относящимся к основным фондам. Не начисляется амортизация также на землю и иным объекты природопользования (вода, недра и другие природные ресурсы), а также на материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги и т. д.

Не подлежат амортизации следующие виды амортизируемого имущества:

§ имущество бюджетных организаций, за исключением имущества, приобретенное для осуществления предпринимательской деятельности;

§ имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенных за счет средств целевых поступлений и используемое для некоммерческой деятельности;

§ имущество, приобретенное с использованием бюджетных средств целевого финансирования;

§ объекты внешнего благоустройства (объекты лесного хозяйства, дорожного хозяйства, сооружение которых осуществлялось с применением бюджетного или иного целевого назначения и другие аналогичные объекты)

§ продуктовый скот, буйволы, волы, олени и другие животные;

§ приобретенные издания (книги, брошюры), произведения искусства;

§ приобретенные права на результат интеллектуальной деятельности и объекты интеллектуальной собственности.

Для удобства расчета и планирование амортизационных отчислений все амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Срок полезного использование – период, в течение которого основные фонды служат для выполнения целей деятельности предприятия. Это срок определяется физическими возможностями основных фондов, а также техническими и экономическими факторами, представляющий жизненный цикл оборудования. Срок полезного использования может быть определен техническими условиями эксплуатации или в централизованном порядке. При отсутствии ограничений он может устанавливаться собственниками предприятия самостоятельно, с учетом планируемого срока использования, режима эксплуатации, агрессивности среды и других факторов.

Основные средства объединяются в следующие амортизационные группы:

первая группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

вторая группа – имущество со сроком полезного использования от 2 лет до 3 лет включительно;

третья группа – имущество со сроком полезного использования от 3 лет до 5 лет включительно;

четвертая группа – имущество со сроком полезного использования от 5 лет до 7 лет включительно;

пятая группа – имущество со сроком полезного использования от 7 лет до 10 лет включительно;

шестая группа – имущество со сроком полезного использования от 10 лет до 15 лет включительно;

седьмая группа – имущество со сроком полезного использования от 15 лет до 20 лет включительно;

восьмая группа – имущество со сроком полезного использования от 20 лет до 25 лет включительно;

девятая группа – имущество со сроком полезного использования от 25 лет до 30 лет включительно;

десятая группа – имущество со сроком полезного использования свыше 30 лет.

В соответствии с Налоговым кодексом РФ [12] амортизацию можно рассчитать двумя методами: линейным и нелинейным.

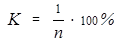

При использовании линейного метода сумма, начисленная за один месяц амортизации, определяется, как произведение его первоначальной стоимости и нормы амортизации, определенного для данного объекта. Норма амортизации – это установленный размер амортизационных отчислений за определенный период времени по конкретному виду основных фондов, выраженный в большинстве случаев в процентах к их балансовой стоимости. Применяется линейный метод для зданий, сооружений, передаточных устройств, входящих в восьмую – десятую амортизационную группы. При применении линейного метода норма амортизации по каждому объекту определяется по формуле:

, (1.21)

, (1.21)

где: К – норма амортизации к первоначальной (восстановительной) стоимости имущества, %;

n – срок полезного использования данного имущества, месяцы.

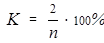

При применении нелинейного метода сумма начисленной амортизации определяется как произведение остаточной стоимости основных фондов и нормы амортизации, определенной для данного объекта, т. е.

, (1.22)

, (1.22)

где: К – норма амортизации к остаточной стоимости имущества, %;

n – срок полезного использования данного имущества, месяцы.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта основных фондов достигнет 20% от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему начисляется в следующем порядке:

а) остаточная стоимость фиксируется как его базовая стоимость для дальнейших расчетов;

б) сумма начисляемой за один месяц амортизации в отношении данного объекта определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования.

Сумму амортизационных отчислений предприятие использует самостоятельно, направляя ее на развитие производства и воспроизводство основных фондов.