Трансфертное ценообразование было разработано западными банка-ми как метод деления ценового пирога на соответствующие слои. Это по-зволило оценить, достаточна ли процентная маржа по активным подразде-лениям для покрытия их издержек, хватает ли процентного дохода ре-сурсным подразделениям для финансирования их расходов и насколько хорошо казначейство регулирует процентный риск в банке.

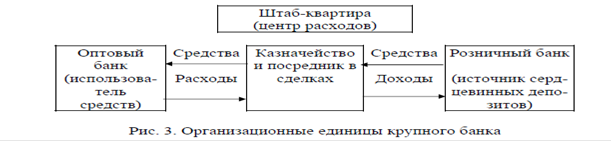

Трансфертные цены — это цены на средства, переведенные внутри банка от одной организационной единицы к другой. Представим банк как штаб-квартиру плюс три организационные единицы:

1) розничный банк, который служит, помимо прочего, источником средств;

2) оптовую единицу, которая служит помимо прочего, пользовате-лем средств;

3) казначейство, выполняющее функции заключения сделок, которое служит внутрибанковским посредником и способно централизовано управлять риском (см. рис. 3).

Одна из казначейских функций состоит в займе средств у рознично-го банка и кредитования ими оптового банка. Поскольку розничный банк имеет более широкий доступ к сердцевинным депозитам, он является под-ходящим источником средств для оптовой единицы.

Проблема оценки внутрифирменного оборота заключается в пра-вильном и оптимальном отнесении издержек на депозиты. Финансовая теория предполагает, что цена трансферта (перечисления) должна быть равна розничной ставке процента для аналогичных ценных бумаг (иден-тичных по риску и сроку), что и депозиты. Если цена для внутрибанков-ского трансферта определена неправильно, то розничный банк может вы-глядеть более прибыльным, чем оптовый, или наоборот. Правильная внутренняя цена определяет, куда направлять средства — к розничному или к оптовому банку.

Трансфертные цены позволяют определить, какие именно организа-ционные единицы способствуют наращиванию ценности банка, а какие— ее разрушают.

Существует несколько подходов к формированию трансфертного ценообразования. Традиционный подход предполагает, что:

1. Трансфертная цена определяется по каждому счету на момент появления счета и остается неизменной до его закрытия.

2. Трансфертная цена по центрам привлечения равна стоимости альтернативного замещения ресурса на открытом межбанковском рынке на заданный срок.

3. Трансфертная цена по центрам размещения равна сумме транс-фертной цены по центрам привлечения и спрэда, устанавливаемого центром финансирования (казначейством) в качестве платы за процентный риск.

4. Все риски изменения трансфертной цены в течение срока инвести-рования принимает на себя центр финансирования (казначейство).

Данный подход предполагает существование мощной аналитической системы управления рисками несбалансированности активов и пассивов по срокам, то есть рисков ликвидности и процентного риска. Кроме того, в целях страхования от процентного риска казначейство должно активно работать как с инструментами срочного рынка, так и реального межбан-ковского рынка.

При выборе банком классической модели трансфертного ценообра-зования возникает аккумуляция рисков в одном подразделении — казна-чействе, которое несет на себе весь груз ответственности за рыночный риск. Казначейство получает за успешно выполненную работу бонусы, превышающие доходы ресурсных подразделений и подразделений актив-ных операций. При этом влияние рынка на доходы последних подразделе-ний сведено к нулю, их оплата стабильна и не подвержена серьезным ко-лебаниям. Несмотря на внешнюю привлекательность данной схемы, име-ется существенный недостаток в сложности ее реализации, связанный с построением системы расчета процентных рисков по каждому конкретно-му активу и пассиву.

Второй вариант трансфертного ценообразования предполагает един-ство трансфертной цены для ресурсных и активных подразделений банка. Казначейство (или иная структура) не получает в этом случае доход от по-среднических функций, только регулирует внутрибанковские потоки, ус-луги данного подразделения оплачиваются как услуги управленческого центра. Это — один из примеров организации работы банков, основой ко-торого является принцип общего фонда средств.

Данный вариант трансфертного ценообразования является наиболее простым в реализации. Управление рисками здесь выведено за границы контура трансфертного ценообразования и передано специализированно-му подразделению — отделу по управлению рисками. Казначейство в этом случае может обеспечивать только координацию финансовых потоков между различными подразделениями банка и выполнение заявок на внеш-нем рынке. Простота данного метода оборачивается сложностями в адек-ватной оценке эффективности деятельности подразделений банка, зани-мающимися разными активными операциями. Действительно, вряд ли можно поставить в одинаковые условия оплаты за ресурсы подразделение прямого кредитования и подразделение, работающее на рынке корпора-тивных облигаций, где базовая доходность рынка существенно ниже. По-добные же проблемы могут возникнуть и у ресурсных подразделений, од-ни из которых специализируются на срочных депозитах, а другие на рас-четном обслуживании клиентов. Покупка ресурсов у этих подразделений по единой цене может привести к потере заинтересованности в привлече-нии более «дорогих» срочных депозитов. При этом выравнивание дисба-ланса в оплате труда за счет установления разных коэффициентов преми-рования по данным подразделениям не всегда может обеспечить опти-мальное управление. Трансфертное ценообразование в данном случае мо-жет утратить свое предназначение: управление рисками и адекватную оценку деятельности всех подразделений банка, а именно — их рентабель-ность или окупаемость.

Третий вариант трансфертного ценообразования предполагает раз-личие в трансфертной цене при финансировании различных видов активов за счет пассивов разной срочности. Иными словами, трансфертная цена при финансировании за счет пассивов «до востребования» будет отличной от цены ресурсов, образуемых за счет срочных пассивов. Данный подход основывается на принципе разделения фондов средств, по которому в идеале должно выполняться «золотое» правило ликвидности, когда обяза-тельства до востребования вкладываются в высоколиквидные активы, а срочные активы финансируются за счет срочных обязательств.

Этот метод разделения источников средств и установления различ-ного уровня трансфертных цен в зависимости от вида источника ресурсов представляется гораздо более привлекательным. В этом случае банк полу-чает возможность более гибкого управления своими требованиями и обя-зательствами, с одной стороны, и более адекватной оценки эффективности деятельности своих подразделений, с другой стороны. Данный метод сложнее предыдущего в реализации, поскольку требует увеличения ана-литической работы, но зато он позволяет более эффективно управлять ры-ночными рисками. Казначейство в этом случае выполняет роль посредника в управлении ресурсами и обеспечивает бесперебойную работу банка вместе с отделом по управлению рисками или аналитической службой. Одной из задач казначейства является установление адекватной стоимости ресурсов различной срочности, что позволяет установить справедливую оплату труда различных подразделений. Определение направлений ис-пользования привлеченных средств — задача комитета по управлению ак-тивами и пассивами или аналитического отдела.

Существуют и другие варианты трансфертного ценообразования, ко-торые представляют собой комбинацию вышеперечисленных случаев. Каждый из рассмотренных вариантов имеет свои преимущества и недос-татки. Но какой бы вариант не выбрало руководство банка, оно должно учитывать, что различия в вышеуказанных подходах по определению трансфертной цены приводят к существенным отличиям и в оценке дея-тельности подразделений банка.

Лекция 8.

Стратегическое планирование в коммерческих банках: концепция, организация, методология

Стратегическое планирование как необходимое условие для развития организации

1.1. Стратегическое управление. Стратегическое планирование в системе управления банком

Стратегическое управление и стратегическое планирование

Стратегическим управлением называют управление, которое опирается на человеческий потенциал как на основу организации, ориентирует деятельность организации на запросы клиентов, гибко реагирует на своевременные изменения в деятельности, отвечающие вызовам макросреды и позволяющие добиваться конкурентных преимуществ, и проводит эти изменения, что в совокупности дает возможность организации выживать в долгосрочной перспективе и достигать при этом своих целей.

Объектами стратегического управления являются как организации, в том числе кредитные, так и отдельные их функциональные зоны.

Предметом стратегического управления являются:

• задачи, связанные с реализацией стратегических целей организации;

• задачи и решения, связанные с каким-либо элементом организации, если этот элемент необходим для достижения целей, но на текущий момент отсутствует или имеется в недостаточном объеме;

• задачи, связанные с внешними факторами (макросреда), которые являются неподконтрольными организации.

Ключевые отличия оперативного управления от стратегического заключаются в следующем. Во-первых, изменяется основная цель (приоритеты) организации – от выпуска товаров и услуг в краткосрочной перспективе до долгосрочного успешного развития на рынке. Во-вторых, корректируются способы достижения целей. Организация концентрирует внимание не только на эффективном использовании ресурсов, но и на поиске новых возможностей в конкурентной борьбе, адаптации и использовании в свою пользу изменений в макросреде. В-третьих, меняется отношение к человеческому капиталу организации. Сотрудник ассоциируется не просто с одним из видов ресурсов организации – он становится источником ее благополучия. В-четвертых, критерии эффективности деятельности организации измеряются не показателями прибыльности и рациональности использования производственного потенциала, а гибкостью и готовностью к изменениям.

Стратегическое управление нацеливается на решение трех вопросов: где (в каком положении) находится организация сейчас, где она хочет оказаться через n-е количество времени и каким способом достичь желаемого результата. Для решения первого вопроса строится соответствующая информационная платформа, содержащая аналитические оценки прошлых, настоящих и будущих ситуаций. Второй вопрос отражает такую важную особенность для стратегического управления, как его ориентация на будущее, а потому требует ясного представления собственников организации того, к чему стремиться и какие ставить цели. Третий вопрос связан с реализацией выбранной стратегии, в ходе которой может происходить корректировка двух предыдущих вопросов. Важнейшими составляющими данного вопроса являются имеющиеся или доступные ресурсы, система управления, организационная структура и персонал, который будет реализовывать данную стратегию.

Таким образом, сущность стратегического управления состоит в формировании и реализации стратегии развития организации на основе непрерывного контроля и оценки происходящих изменений в ее деятельности с целью поддержания способности к выживанию и эффективному функционированию в условиях нестабильной внешней среды.

«Визитной карточкой» стратегического управления являются разработка и принятие конкретных стратегических решений по развитию организации. Стратегическими решениями называют такие управленческие решения, которые ориентированы на будущее и закладывают основу для принятия оперативных решений, сопряжены со значительной неопределенностью, поскольку учитывают неконтролируемые внешние факторы, связаны с вовлечением значительных ресурсов и могут иметь чрезвычайно серьезные, долговременные последствия для организации.

Применительно к банкам к стратегическим решениям можно отнести реорганизацию системы управления, привлечение инвесторов в капитал, процессы слияния (поглощения), модернизацию (в сторону повышения технологичности) продуктового ряда банка, выход на новые банковские рынки и т.д.

Стратегические решения имеют ряд отличительных особенностей. Среди них: инновационный характер, направленность на перспективные цели и возможности, сложность формирования при условии множества стратегических альтернатив, субъективность оценки, необратимость и высокая степень риска.

К принципам стратегического управления относят следующие.

Научность в сочетании с элементами искусства.

Помимо квалификации в той области деятельности организации, по которой принимается решение, менеджер должен обладать знаниями во многих науках, быть способен постоянно импровизировать, искать индивидуальные подходы к проблеме, уметь найти выход из самой затруднительной ситуации, сосредоточиться на ключевых, слабых сторонах, выделить главные достоинства своей организации и использовать их.

Целенаправленность.

Стратегический анализ и формирование стратегии должны подчиняться принципу целенаправленности, т.е. быть всегда ориентированы на выполнение глобальной цели организации. В противоположность свободной импровизации и интуиции стратегическое управление призвано обеспечить осознанное направленное развитие организации и нацеленность управленческого процесса на решение конкретных проблем.

Гибкость.

Данный принцип подразумевает возможность внесения корректив в ранее принятые решения или их пересмотра в любой момент времени в соответствии с изменяющимися обстоятельствами. Реализация данного принципа предполагает оценку соответствия текущей стратегии требованиям внешней среды и возможностям организации, уточнение принятой политики и планов в случае непредвиденного развития событий и усиления конкурентной борьбы.

Единство стратегических планов и программ.

Для достижения успеха стратегические решения разных уровней управления и разных областей деятельности организации должны быть согласованы и тесно увязаны между собой. Единство стратегических планов организаций достигается посредством консолидации и взаимного согласования стратегий и оперативных планов структурных подразделений.

Создание необходимых условий для реализации стратегических планов и программ.

Каждое стратегическое решение должно быть направлено на реализацию стратегии развития организации. Процесс стратегического управления подразумевает создание организационных условий для осуществления стратегических планов и программ – формирование сильной организационной структуры, разработка системы мотивации, совершенствование структуры управления.

Как отмечалось выше, основой стратегического управления выступает система стратегий, состоящая из взаимосвязанных специализированных бизнес– и управленческих стратегий.

Стратегия является заранее спланированной реакцией организации на изменение внешней среды, линию ее поведения, выбранную для достижения желаемого результата. Стратегия оформляется в виде особого документа, в котором формализуются цели деятельности организации на долгосрочную перспективу, средства и способы их достижения, распределение ресурсов организации на долгосрочный период с учетом возможного изменения внешней среды деятельности и приоритетов собственников организации.

Процесс по разработке, внедрению, мониторингу и контролю реализации стратегии развития, а также процесс поддержания ее в актуальном состоянии называют стратегическим планированием.

Стратегическое планирование является неотъемлемой частью стратегического управления, отличаясь от него целями и масштабностью решаемых задач. Стратегическое управление подразумевает принятие решений на основе стратегически взвешенных решений по любому вопросу развития организации, а стратегическое планирование создает информационную базу для принятия таких решений.

Процесс стратегического планирования включает в себя такие функции, как прогнозирование, разработка стратегии и бизнес-планирование (бюджетирование). Прогнозирование предшествует составлению стратегических планов. Оно основывается на проведении анализа широкого круга внутренних и внешних факторов (условий) функционирования организации, на основе которого определяется возможность развития и оценки рисков деятельности организации. В прогнозировании традиционно используются три измерения: время (стратегический период развития), направление (тенденции будущего) и величина (существенность перемен).

С учетом результатов проведенного анализа и прогнозирования формулируется стратегия развития организации. Увязка стратегических целей организации с результатами деятельности отдельных подразделений осуществляется посредством разработки необходимой программы действий и составления бизнес-плана (бюджета). Бизнес-планирование (бюджетирование) включает в себя стоимостную оценку стратегии (разработку тактических планов) и распределение ресурсов в интересах ее реализации.

В целях организации выполнения стратегических и тактических планов разрабатываются соответствующие планы-графики, внедряется система мотивации, выстраивается система мониторинга и контроля их реализации и т.д.

Организация выполнения стратегических планов предполагает формирование будущего потенциала организации, согласование структуры и системы управления с выбранной стратегией развития, создание корпоративной культуры, поддерживающей стратегию.

Действия менеджеров по формированию и реализации корпоративной стратегии координируются путем согласования управленческих решений и последовательной консолидации целей и специализированных стратегий структурных подразделений в соответствии с корпоративной стратегией развития организации.

Мотивация как одна из функций стратегического управления представляет собой систему стимулов, побуждающих к достижению поставленных стратегических целей. Мониторинг и контроль заключаются в непрерывном наблюдении за процессом реализации стратегических планов. При этом заблаговременно определяются угрозы, выявляются ошибки и отклонения от принятых стратегий и программ организации.

Стратегическое планирование в коммерческих банках

На сегодняшний день и учеными, занимающимися проблемой стратегического планирования, и бизнесменами-практиками, непосредственно участвующими в управлении организацией, на конкретных примерах доказана необходимость и выгодность стратегической концепции управления как наиболее успешной для реализации целей и задач и способствующей выживанию организации в постоянно меняющейся макросреде.

Доказано, что организации, в которых было введено стратегическое планирование, действуют намного эффективнее организаций, осуществляющих свою деятельность на основе оперативного планирования. Об этом свидетельствуют и показатели деятельности таких организаций, и факт достижения ими поставленных стратегических целей.

Не являются исключением и банки. Наглядным примером кредитной организации, успешно использующей инструменты стратегического планирования, является Сбербанк России, который за весьма ограниченный промежуток времени (два-три года) достиг стратегических целей по модернизации и техническому перевооружению банковского обслуживания клиентов и превратился из инертной, крайне консервативной кредитной организации с чрезвычайно низкой клиентской привлекательностью (неценовой) в банк с западными стандартами обслуживания, высочайшим уровнем технологичности и эффективности деятельности, задающий тон всему банковскому сообществу России.

Стратегическое планирование и, в частности, основной его элемент – стратегия – сложный и потенциально мощный инструмент, с помощью которого современный банк может противостоять и даже получать выгоду от постоянно изменяющихся условий деятельности. При этом стратегическое планирование как инструмент управления не так прост в применении, его внедрение и использование обходятся подчас для банка недешево, а результат может быть понятен только по прошествии определенного времени, установленного стратегией.

Это обстоятельство частично объясняет противодействие со стороны руководителей банка и его сотрудников внедрению стратегического планирования в банке. Одна из трудностей связана с тем, что во многих банках процесс принятия решений находится в полной зависимости от структуры управления. Стратегия привносит элемент рационализма, который может разрушить сложившийся в банке тип взаимоотношений и подорвать политику правления, которое неизменно стремится к самостоятельности от акционеров. Соответственно естественной кажется борьба против разрушения сложившихся взаимоотношений структуры управления и против практики принятия ответственности за решение задач, которые ставит внешнее окружение.

Другая, не менее существенная проблема состоит в том, что внедрение стратегического планирования приводит к противоречию между прежними видами деятельности, обеспечивающими банку стабильную прибыль, и новыми, выгоду от которых пока только предстоит получить. Как правило, банки не имеют ни желания мыслить и действовать стратегически, ни соответствующей мотивации.

Однако ирония состоит в том, что для того, чтобы развиваться, да и просто хотя бы сохранить достигнутые позиции, банку необходимо стратегическое планирование. Отсутствие у банка стратегии развития и эффективной системы стратегического планирования влечет за собой возникновение целого набора рисков, в том числе стратегического риска, риска потери репутации, риска упущенной выгоды и т.д.

Очевидно, что банк несет потери от неиспользованных возможностей (к примеру, открытие точек продаж в крупных городах, использование интернет-технологий), что связано с отсутствием формализованных и прозрачных перспективных направлений деятельности банка, соответствующего расчета необходимых ресурсов (финансовых, материально-технических, кадровых) и принятия адекватных организационных мер.

Кроме того, банк испытывает риск, связанный с отсутствием возможности реализовать планы банка по внедрению целостной и непрерывной системы планирования. Отсутствие системы планирования в банке ведет к снижению эффективности его деятельности, в том числе с учетом бизнес-направлений и бизнес-процессов, демотивации персонала на реализацию задач развития, отсутствия единства в подходах к управлению процессами и т.д.

Формирование централизованной, прозрачной системы планирования невозможно без ключевого ее звена – стратегии развития и стратегического финансового плана, являющегося базой для последующего бизнес-планирования и бюджетирования и формирования системы ключевых показателей эффективности деятельности.

В российском банковском сообществе зачастую путают долгосрочное планирование со стратегическим, тогда как главное различие между первым и вторым видом планирования состоит в трактовке будущего.

В системе долгосрочного планирования предполагается, что будущее может быть предсказано путем экстраполяции исторически сложившихся тенденций роста. Менеджмент банка обычно исходит из того, что в будущем итоги деятельности обязательно улучшатся по сравнению с прошлым, и, естественно, устанавливает более высокие показатели. Типичный результат такой практики – постановка оптимистических целей, с которыми не сходятся реальные итоги деятельности банка.

В системе стратегического планирования отсутствует предположение о том, что будущее непременно должно быть лучше прошлого, и не считается, что будущее можно изучить методом экстраполяции. Потому в качестве первого шага предпринимается анализ перспектив банка, задачей которого является выяснение тех тенденций, опасностей, шансов, а также отдельных чрезвычайных ситуаций, которые способны изменить сложившиеся тенденции.

Вторым шагом является анализ позиций в конкурентной борьбе. Его задачей является определение того, насколько можно поднять результаты работы банка, улучшив конкурентную стратегию в тех видах деятельности, которыми банк занимается. Обычно анализ конкурентных позиций показывает, что одни из них более перспективны, чем другие, а некоторые вовсе не перспективны. Третий шаг включает в себя сравнение перспектив банка в различных видах деятельности, установление приоритетов и распределение ресурсов между различными видами деятельности для обеспечения будущей стратегии.

Во многих случаях существующие возможности оказываются неприемлемыми для банка: либо потому, что набор видов деятельности, которыми он занимается, стратегически уязвим, либо из-за того, что существует несоответствие между долгосрочной и краткосрочной перспективами, либо по той причине, что руководство банка претендует на достижение темпов роста, намного превышающих возможные перспективы.

В этой связи следующим шагом является анализ путей диверсификации. Его задачей является оценка недостатков нынешнего набора видов деятельности и определение новых видов, к которым банку следует перейти.

Соединяя результаты, ожидаемые от новых видов деятельности, с линией текущих возможностей, банк определяет общие цели и задачи, адекватность которых определяется тем, насколько крупные цели ставит перед собой руководство банка и насколько энергично оно стремится к их достижению, а также тем, насколько эти цели будут обеспечены стратегическими ресурсами.

Далее банк разрабатывает программы действий, бюджеты и планы прибылей, разрабатываемые для каждого из подразделений банка, исполнение которых затем контролируется.

Для формулирования планов банк должен сгруппировать задачи на краткосрочные, рассчитанные на текущее выполнение, и стратегические, или долгосрочные.

Текущие программы и бюджеты ориентируют подразделения банка в их повседневной работе, направленной на обеспечение текущей деятельности, тогда как стратегические программы и бюджеты закладывают основы будущего развития банка, что требует построения специальной системы исполнения, построенной на управлении проектами.

Когда впервые возникла идея стратегического планирования, было очевидно, что возможности перехода к новым видам деятельности зависят от того, насколько банк будет в состоянии успешно в них функционировать. В связи с этим одно из главных правил выбора стратегии состояло в том, что новые стратегии как в традиционных отраслях, так и в новых сферах бизнеса должны соответствовать накопленному потенциалу банка. Одним из первых шагов в разработке принципов стратегического планирования стал анализ потенциала банка с точки зрения определения его сильных и слабых сторон.

Однако скоро стало понятно, что такая привязка к накопленному потенциалу банка ограничивает возможности стратегических действий. Зачастую банкам не удавалось найти для себя перспективное направление такого рода, чтобы в нем можно было применить накопленный опыт. Для построения действительно успешной стратегии банки не должны бояться ставить перед собой так называемые прорывные цели. При этом главным тормозом их достижения может стать даже не наличие или отсутствие ресурсов, а сопротивление внутрибанковского управления, которое основывается на пяти взаимосвязанных компонентах:

1) квалификация и кругозор ведущих менеджеров банка;

2) общественный климат (культура отношений) внутри банка;

3) структура управления (власти);

4) методы работы и организационная структура;

5) умение менеджеров высшего и среднего звена вести организационную работу.

Как показал опыт, в тех случаях, когда планирование связано с необходимостью кардинального изменения возможностей корпоративного управления банком (например, требуется иная квалификация правления и начальников департаментов и управлений, другая корпоративная культура и структура управления), реализация стратегии встречает сильное сопротивление внутри банка. Если в ходе выполнения стратегии не принимать мер для того, чтобы уменьшить это сопротивление, преодолеть его и научиться им управлять, стратегическое планирование рискует быть парализованным.

Стратегическое планирование – это процесс, затрагивающий все уровни управления банком и продолжающийся несколько месяцев. Этот процесс сложен, поскольку охватывает множество внешних и внутренних факторов, которые к тому же постоянно меняются, причем в ходе планирования. Неожиданности преподносят законодательство, конкуренты, технический прогресс с его внезапными прорывами и т.д. Чтобы справиться с такими быстро меняющимися факторами, разработчикам стратегии – это может быть специализированная консалтинговая компания или профильная служба банка (подразделение стратегического планирования), выведенная для объективности за рамки сложившейся системы управления, – необходимо взять на вооружение принцип своевременных решений, или так называемое управление путем ранжирования стратегических задач, которое предусматривает следующее:

• постоянное наблюдение за всеми тенденциями во внешней среде деятельности банка: рыночными, техническими, общеэкономическими, социальными, политическими;

• информирование о результатах анализа этих тенденций высшее руководство банка;

• разделение задач банка на категории: самые срочные и важные задачи, требующие немедленного рассмотрения; важные задачи средней срочности, которые могут быть решены в пределах следующего планового цикла; важные, но несрочные задачи, требующие постоянного контроля; несущественные задачи, не заслуживающие дальнейшего рассмотрения (фальшивая тревога);.

• передача срочных задач для изучения и принятия решения либо существующим подразделениям банка либо в случае необходимости вновь создаваемым специализированным подразделениям;

• установление контроля управленческих решений со стороны высшего руководства принятия с точки зрения возможных стратегических и тактических последствий;

• постоянный пересмотр и обновление списка задач и их приоритетности со стороны высшего руководства банка.

Стратегическое планирование, опираясь на анализ внешней среды, содержит в себе элемент неожиданности.

Прежние стратегии и планы не заменяются новыми; информация, которую необходимо освоить и изучить, идет потоком. Внезапность изменения макросреды и вероятность потерь осознаются управлением банка настолько широко, что возникает угроза всеобщей паники. Инициатива снизу, в обычных условиях ускоряющая принятие контрмер, в условиях стратегической неожиданности теряет действенность и даже может оказаться небезопасной. Менеджмент среднего и низшего звена, оказавшись без указаний к действию, начинает пытаться придумать что-то свое и создает неразбериху.

В этой связи стратегическое планирование предусматривает систему чрезвычайных мер, в том числе:

• создание прозрачного информационного поля, позволяющего пересекать границы организационных подразделений, фильтровать информацию и быстро передавать ее во все звенья банка;

• перераспределение обязанностей высшего руководства, т.е. группировка усилий по задачам контроля и сохранения здорового морального климата в банке, настроенного на реализацию стратегии; задачам оперативного ведения бизнеса с минимальным уровнем срывов; задачам принятия чрезвычайных мер;

• испытание разработанных планов на отдельных участках деятельности банка.

Понятно, что процесс разработки стратегии развития, равно как и процесс постановки системы стратегического планирования в банке, многогранен и довольно сложен. Он требует со стороны банка материальных и нематериальных ресурсов, требует готовности к переменам. Однако все затраты и перемены являются оправданными, поскольку очевидно, что стратегия необходима и небольшому банку, и крупному, ведь именно от стратегии банка зависят не только его позиции на рынке, работа систем управления, бизнес-процессы, но и сам факт существования банка в будущем.

1.2. Этапы стратегического планирования

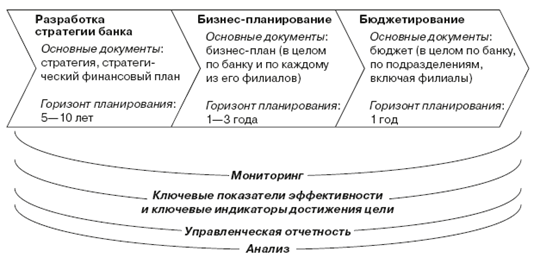

Стратегическое планирование представляет собой целостный и непрерывный процесс, включающий в себя три базовых элемента: разработку стратегического плана (пять – десять лет), бизнес-планирование (один – три года) и бюджетирование (год) (рис. 1.1). Каждый из обозначенных элементов сопровождается процессами мониторинга, сопутствующими ключевыми показателями деятельности и ключевыми индикаторами достижения цели, управленческой отчетностью и системой анализа.

Рис. 1.1. Элементы (этапы) системы стратегического планирования

Целями стратегического планирования являются определение и разработка стратегии развития банка на долгосрочную перспективу, наиболее оптимальной с точки зрения реализации видения банка и его миссии в изменяющихся условиях внешней и внутренней среды деятельности банка.

К задачам стратегического планирования банка относят:

• обеспечение единства корпоративной цели банка, гармонизацию целей и задач всех планов и программ развития банка в целом и его структурных подразделений;

• формирование основы для построения в банке единой системы планирования, прогнозирования и анализа;

• моделирование развития банка на основе сочетания факторов внешней и внутренней среды деятельности банка;

• повышение управляемости банка. Способность гибко и эффективно реагировать на изменения во внешней и внутренней среде.

Весь процесс стратегического планирования должен быть направлен на реализацию обозначенных целей и задач. Цели, действия и решения, фиксируемые системой стратегического планирования, должны быть выстроены в иерархию по приоритетам, иметь единую направленность, быть конкретными, измеримыми, достижимыми и соотноситься с конкретным сроком реализации. Все мероприятия, предусматриваемые в процессе стратегического планирования, должны быть обоснованы с точки зрения потребности в них, наличия у банка финансовых и нефинансовых ресурсов для их проведения, выгодными для банка.

Каждый из этапов стратегического планирования имеет три иерархических уровня или компонента.

Первый уровень – банк в целом. На уровне банка разрабатывается стратегическое видение, посредством которого в будущем будут осуществляться общее руководство и определяться направления деятельности банка, его организационная структура и распределение ресурсов. На этом уровне решения принимаются советом директоров, председателем правления и высшим оперативным руководством. Результатами реализации данного этапа являются корпоративная стратегия банка, корпоративный бизнес-план, корпоративный бюджет.

Второй уровень – уровень подразделений. На уровне подразделений реализуются специализированные стратегии, бизнес-планы и бюджеты, которые нацелены на создание конкурентного преимущества по отдельным направлениям деятельности банка, способного сохраняться длительное время. Это достигается путем определения целевых групп клиентов по каждому из направлений деятельности банка (причем клиенты могут быть как внешними, так и внутренними) и их потребностей; набора операций, продуктов и услуг, которые будут отвечать потребностям этих групп; географического охвата; ключевых факторов успеха по каждому из направлений деятельности; цели бизнеса; средства измерения достижения целей. Специализированные стратегии разрабатываются для каждого отдельного подразделения (направления) банка. Решения на этом уровне принимаются управляющим, его заместителями или менеджерами отдела маркетинга.

Третий уровень – функционально-операционный уровень. На этом уровне разрабатываются программные документы, которые консолидируют функциональные (операционные) требования, п