Краткосрочная ликвидность характеризует соотношение активов со сроками погашения до 1года (фактическая ликвидность) и обязательств со сроками исполнения до 1 года (требуемая ликвидность). Фактическая ликвидность - это имеющиеся активы для оплаты обязательств банка в соответствии со сроками погашения или по первому требованию в зависимости от вида обязательств. Размер фактической ликвидности рассчитывается путем корректирования суммы средств по той или иной статье актива на установленный процент ликвидности. Состав активов и степень их ликвидности для расчета фактической ликвидности приведен в таблице 2.8

Требуемая ликвидность - сумма активов, которую необходимо иметь банку, для своевременной оплаты своих обязательств при их востребовании. Требуемая ликвидность определяется по сумме пассивов до востребования, взвешенных на риск одновременного снятия средств по ним, обязательств, сроки погашения по которым уже наступили, а также сумме отрицательных несоответствий между активами и пассивами по срокам до 1года.

Для средств до востребования устанавливаются два параметра одновременного снятия средств – 20% и 60% от балансовой стоимости:

-для остатков на текущих (расчетных) счетах юридических лиц (кроме неснижаемых остатков и зарезервированных средств в соответствии с законодательством и (или) заключенными договорами), средств на счетах других банков, небанковских кредитно-финансовых организаций (кроме неснижаемых остатков и зарезервированных средств в соответствии с законодательством и (или) заключенными договорами), банковских вкладов (депозитов), займов и иных привлеченных средств юридических лиц и средств физических лиц до востребования - 20 процентов от фактической величины;

- для депозитов до востребования других банков, небанковских кредитно-финансовых организаций, кредитных ресурсов, полученных от других банков, небанковских кредитно-финансовых организаций до востребования, пассивного сальдо по корреспондентскому счету банка, небанковской кредитно-финансовой организации в других банках, небанковских кредитно-финансовых организациях - 60 процентов от фактической величины. Для просроченной задолженности, средств со сроком возврата на следующий за днем привлечения рабочий день, кредитных ресурсов Национального банка, кредитов, полученных от Правительства, до востребования, включая однодневные расчетные кредиты, средств в расчетах, подлежащих перечислению банкам (в части расчетов по межбанковским переводам), до востребования риск одновременного снятия устанавливается в размере 100 процентов от фактической величины.

Таблица 2.8 - Классификация активов по степени ликвидности

| Статьи активов | Процент ликвид-ности, % |

| Наличные денежные средства, драгоценные металлы и драгоценные камни Средства в Национальном банке, в том числе средства на счете фонда обязательных резервов в Национальном банке, депонированные сверх причитающихся по расчету сумм в части, списание которой не ограничено законодательством Республики Беларусь или условиями договоров, в белорусских рублях и в иностранной валюте Средства в других банках, небанковских кредитно-финансовых организациях в части межбанковских кредитов и депозитов в белорусских рублях, обеспеченных гарантиями Правительства Республики Беларусь, Национального банка, залогом государственных ценных бумаг РБ, номинированных в белорусских рублях Межбанковские кредиты и депозиты, обеспеченных гарантиями правительств стран - членов ОЭСР, международных финансовых организаций, гарантийными депозитами денежных средств в белорусских рублях (по кредитам, выданным в белорусских рублях), в ОКВ (если валюта гарантийного депозита совпадает с валютой долга) и в СКВ, залогом ценных бумаг правительств, центральных (национальных) банков стран членов ОЭСР Государственные ценные бумаги Республики Беларусь, номинированные в белорусских рублях (кроме именных приватизационных чеков "Имущество"); Ценные бумаги правительств, центральных банков стран - членов ОЭСР Полученные от центральных банков стран группы "A", международных финансовых организаций и банков развития, банков группы "A" обязательства по предоставлению денежных средств, гарантийные обязательства, обязательства по аккредитивам со сроком исполнения до востребования | |

| Межбанковские кредиты и депозиты в иностранной валюте, обеспеченные гарантиями Правительства Республики Беларусь, Национального банка Межбанковские кредиты и депозиты в белорусских рублях и в иностранной валюте, обеспеченные залогом государственных ценных бумаг Республики Беларусь, Национального банка, номинированных в иностранной валюте Средства до востребования в банках стран - членов ОЭСР, включая межбанковские кредиты и депозиты со сроком погашения на следующий рабочий день средства до востребования в центральных (национальных) банках стран группы "B", Государственные ценные бумаги Республики Беларусь, номинированные в иностранной валюте, и ценные бумаги правительств, центральных (национальных) банков стран, не являющихся членами ОЭСР Обязательства по предоставлению денежных средств, гарантийные обязательства, обязательства по аккредитивам со сроком исполнения до востребования | |

| Средства до востребования в банках, небанковских кредитно-финансовых организациях Республики Беларусь, в центральных (национальных) банках стран группы "C", включая средства со сроком погашения на следующий за днем размещения рабочий день; Обязательства по предоставлению денежных средств, гарантийные обязательства, обязательства по аккредитивам со сроком исполнения до востребования |

Кредитный эквивалент условных обязательств со сроком исполнения до востребования включается в расчет требуемой ликвидности в размере 100 процентов.

Для выявления отрицательных несоответствий в расчет принимаются срочные активы и пассивы в следующих временных интервалах: до 30 дней; от 31 дня до 90 дней; от 91 дня до 180 дней; от 181 дня до года.

Сумма отрицательных несоответствий активов и пассивов по срокам погашения, не компенсированных положительными разницами в предыдущих периодах, включается в расчет требуемой ликвидности с риском одновременного снятия в размере 80%.

Для выявления отрицательных несоответствий между активами и пассивами проанализируем сроки возврата активов и пассивов до 1года в следующих временных интервалах: - от 30 дней; - от 31 до 90 дней; - от 91 до 180 дней; - от 181 дня до 1 года. При оценке сроков погашения активов и возврата пассивов будем руководствоваться экономической сущностью операций и условиями договоров на осуществление этих операций, а также предполагаемыми сроками реализации активов. Активы и пассивы отражаются в графике погашения в зависимости от количества дней, оставшихся до окончания договора, с исчислением сроков в порядке, установленном законодательством Республики Беларусь.

При оценке сроков погашения активов и возврата пассивов при расчете ликвидности в случае отсутствия четко определенных сроков используется принцип консервативности: сумма активов, как правило, относится к требованиям со сроками погашения более 1 года, а сумма пассивов - к обязательствам до востребования. Неденежные статьи прочих активов, учитываемые при расчете ликвидности, относятся к бессрочным активам, если не предусмотрена их реализация в сроки, определенные соответствующими договорами.

При определении в расчете ликвидности сроков погашения кредитной задолженности по специальному ссудному счету предполагаем срок реального поступления средств исходя из длительности оборачиваемости кредитуемых товарно-материальных ценностей.

Активы и пассивы со сроками погашения (возврата) по договору "не позднее определенной даты" отражаем в расчете ликвидности в соответствии со сроком, оставшимся до наступления определенной договором даты.

Активы и пассивы со сроками погашения (возврата) "не ранее определенной даты" отражаем в расчете ликвидности в соответствии со сроком, оставшимся до наступления определенной договором даты. После наступления указанной даты - со сроком до востребования. Расчет краткосрочной ликвидности отразим в Приложении А-Г и сравним значение показателя с нормативными значениями и дадим оценку краткосрочной ликвидности. Согласно установленным требованиям НБ минимально допустимое значение норматива краткосрочной ликвидности должно составлять 1. В нашем случае на расчетные даты филиалом норматив не выдержан. Таким образом, можно сказать, что значение близко к критическому, филиал работает на грани потери ликвидности. Это означает, что у банка не хватит ликвидных средств, чтобы в случае выставления требований по всем обязательствам их погасить, сохранив свою платежеспособность.

Проанализируем более подробно сложившееся состояние с краткосрочной ликвидностью, выявим причины, повлиявшие на низкое значение уровня краткосрочной ликвидности, что позволит в последующем принять меры по минимизации влияния негативных факторов.

Объем требуемой ликвидности филиала к 2010 году почти в 2 раза превысил наличие фактических ликвидных активов (таблица 2.9). Одним из главных факторов такого состояния является возрастающий темп роста пассивов до одного года над темпом роста активов до года.

Таблица 2.9- Динамика соотношения фактической и требуемой ликвидности

| Показатели | На 01.01.2007 | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 |

| Фактическая ликвидность, млн.р. | ||||

| Требуемая ликвидность, млн.р. | ||||

| Недостаток ликвидности, млн.р. | -1731 | -4847 | -6583 | -25601 |

| Краткосрочная ликвидность | 0,93 | 0,88 | 0,86 | 0,59 |

В результате несоответствия сроков привлечения средств и сроков их размещения привели к росту отрицательных несоответствий (таблица 2.10).

Привлекая ресурсы в основном на короткие сроки, филиал разместил их в долгосрочные кредиты сроками погашения до 20 лет на финансирование недвижимости.

Возрастающий разрыв отрицательных несоответствий между пассивами и активами сопряжен с риском потери ликвидности.

Таблица 2.10- Темп роста активов и пассивов до 1 года

| Показатели | На 01.01.2007 | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 | Темп роста,% |

| Темпы роста активов до 1 года | 130,5 | ||||

| Темпы роста пассивов до 1 года | 206,4 | ||||

| Отрицательные несоответствия | -24741 | -45246 | -54454 | -66656 | 269,4 |

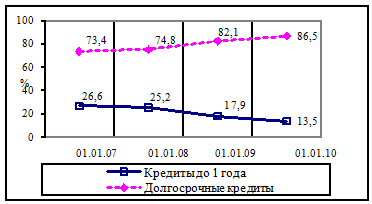

Примечание - Источник: собственная разработка. Активы со сроком погашения в интервале от 1 до 12 месяцев только на 29% могут удовлетворить требования кредиторов (в случае изъятия всеми своих депозитов в установленные сроки). Явное снижение темпа роста активов до года связано с изменением политики кредитования в конце 2008 года. Решением Правления ОАО «АСБ Беларусбанк», в связи с недостатком ресурсов, была ограничена выдача некоторых видов кредитов на потребительские нужды, прекращена выдача кредитов в иностранной валюте и увеличены процентные ставки по потребительским кредитам. Данная мера привела к сокращению потребительских коротких кредитов. Вместе с тем филиал значительно нарастил кредитные вложения в долгосрочные, на срок более года. Согласно постановлениям Правительства, для выполнения жилищной программы, филиал направил не только целевые кредитные ресурсы, но и собственные привлеченные ресурсы на финансирование строительства жилищно-строительных кооперативов. Вложения в долгосрочное кредитование и явилось главной причиной роста несбалансированности активов и пассивов по срокам, и как следствие снижением показателя краткосрочной ликвидности. Опережающий темп роста с 2007 по 2010 год долгосрочных кредитов (309,3%) над ростом краткосрочных кредитов (132,9%) привел к увеличению доли долгосрочных кредитов на 13 процентов (рисунок 2.4).

Еще одним немаловажным фактором возрастающего кредитного риска и риска потери ликвидности является увеличение доли кредитов в активах банка. За три года с 2007 по 2010 год объем кредитного портфеля филиала в общем объеме активов увеличился 68,9% до 78,3%. По международным нормам высоким считается кредитный риск при доле кредитного портфеля в активах более 60%. Вместе с тем, анализ степени покрытия объема кредитов ресурсами, привлеченными от юридических и физических лиц на внутреннем рынке, показывает следующую тенденцию (рисунок 2.5). Средства, привлеченные от юридических и физических лиц на 76-69% покрывают объем предоставленных им кредитов. Самый высокий рост недостатка фондирования достиг по состоянию на 01.01.2010 г., когда недостаток привлеченных ресурсов составил 58855 млн.р., а объем покрытия – 69,4%.

Данное положение сложилось за счет постоянного отставания темпов роста ресурсов над темпами роста кредитов. В случае сохранения тенденции опережения роста кредитов над привлечением ресурсов и при условии сохранения своей доли на рынке по объему привлекаемых средств, банк должен привлечь необходимый объем ресурсов за счет внешних источников.

Прогнозируется, что спрос населения на кредиты будет увеличиваться и в будущем. Об этом свидетельствует и последние решения Правительства об увеличении размера предоставляемого кредита на финансирование недвижимости с 90% до 100%, а также расширения категории заемщиков для получения потребительского кредита на приобретение товаров белорусских производителей по льготной ставке.

Рисунок 2.4 - Динамика изменения доли долгосрочной и краткосрочной задолженности

Рисунок 2.5- Темп роста ресурсной базы и кредитных вложений

потребностей населения в кредитах, необходимо расширение источников увеличения ресурсной базы и не только за счет внутренних резервов. Для выравнивания уровня сбалансированности активов и пассивов, а также во избежание развития кризиса ликвидности можно посоветовать филиалу на данном этапе уделить внимание по привлечению депозитов на более длительные сроки. В целом, до настоящего момента, ликвидность банка можно оценить как удовлетворительную. Однако тенденция к снижению заставляет насторожиться, не подвержен ли банк риску несбалансированной ликвидности, нет ли необходимости принятия срочных мер для стабилизации финансового положения банка.