Группа МТ.20

Лекция (08.10.2020)

Занятие – 80 мин.

Тема 4 Деньги Тема 5 Фирма

Ознакомьтесь с теоретическим материалом и презентацией по теме, представленными в данном файле.

Подготовьте один реферат из указанных тем:«История возникновения рубля», «История возникновения бумажных денег», «История возникновения металлических денег». «Бухгалтерская и экономическая прибыль», ответьте письменно на контрольные вопросы в рабочей тетради до 22.10.2020.

Фото-отчет выполненной работы и рефераты (в электронном виде) пришлите на электронную почту техникума по адресу dist-obuchenie@mail.ru (указав группу, фамилию, имя и дисциплину) или на мою страничку в контакте vk.com/id424036712, или на почту malovikn@inbox.ru

Литература:

1. Автономов В.С. Экономика. Учебник для 10, 11 кл. для общеобразовательных учреждений. – М.: ВИТА-ПРЕСС, 2010, с.97 – 103

2. Липсиц И. В. Экономика. Базовый курс. Учебник для 10,11 кл. для общеобразовательных учреждений - М.: ВИТА-ПРЕСС, 2004, с.103 – 131

Цель занятия: Изучить теоретический материал лекционного занятия, сформировать систему знаний и основных понятий об истории возникновения денег, их функциях и видах, структуре денежной массы; об особенностях и экономических целях фирмы (предприятия), организационно-правовых формах предприятий, источниках финансирования бизнеса и распределения полученной прибыли.

ТЕМА 4 ДЕНЬГИ

План

1. История возникновения денег.

2. Виды денег. Наличные и безналичные денежные средства. Функции денег.

3. Структура денежной массы.

4. Активы и их ликвидность. Преимущества и недостатки накопления сокровищ в форме наличных денег.

Деньги – единственный товар, из которого нельзя получить пользы, только лишившись их. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете. Материальный и образовательный уровень человека, его социальный статус, жизненный успех и многое другое в рыночной системе зависит от денег «деньги – плохой хозяин, но очень хороший слуга»

Фрэнсис Бекон.

История возникновения денег.

Деньги — это, пожалуй, одно из наиболее великих изобретений человеческой мысли. В живой природе аналогий не найти.

Даже самые примитивные цивилизации в самых глухих уголках Земли создали свои виды денег. Роль денег, эталона всех обменов, всегда выпадала тому товару, на который был наибольший спрос или который был наиболее удобен для этих целей.

Историки обнаружили свидетельства того, что у народов мира роль денег играли самые разные товары: соль, хлопковые ткани, медные браслеты, золотой песок, лошади, раковины и даже сушеная рыба.

Например, в XV в. в Исландии платежным средством служила сушеная рыба, и потому тогдашний справочник цен (прейскурант) выглядел следующим образом:

- за подкову — 1 рыбина;

- за пару женских башмаков — 3 рыбины;

- за бочонок вина — 100 рыбин;

- за бочонок сливочного масла — 120 рыбин.

О том, сколь большую роль деньги играли в жизни людей с древнейших времен, красноречиво свидетельствует такой любопытный факт. В леднике Эцтальских Альп археологами были обнаружены хорошо сохранившиеся останки человека, пролежавшие там 5 тысяч лет. Рука погибшего в пурге жителя бронзового века крепко сжимала медную пластинку — самое ценное, что у него было с собой. Именно такие медные пластинки в те времена играли роль денег.

Человечество долго искало тот универсальный денежный товар, который будет интересен для всех участников рынка и позволит вести любые сделки. В течение многих веков наиболее удобным денежным товаром казались драгоценные металлы — серебро и золото, которые имели ряд преимуществ:

1) однородность;

2) высокая ценность даже малого объема;

3) устойчивость к воздействиям окружающей среды;

4) легкая делимость на произвольные по размеру части;

5) умеренная ограниченность;

6) относительная стабильность предложения.

Вот почему золото и серебро в виде слитков и монет надолго стали основой денежных систем многих стран мира и на протяжении веков слова «золото», «серебро» и «деньги» были синонимами.

Лишь относительно недавно в денежном мире произошла революция —появились бумажные деньги.

Впервые они были пущены в обращение в Древнем Китае в IX в. Впрочем, и в других странах широко пользовались заменителями «настоящих денег», т. е. монет из благородных металлов. Номинал таких знаков оплаты удостоверялся печатью государя или подписью и личной печатью купца или банкира.

Например, на Руси для этого пользовались кусочками штемпелеванной кожи, а в Китае император Хубилай в XIII в. повелел «чеканить» деньги из коры тутового дерева, заверяя их своей императорской печатью.

В странах западной цивилизации пионером в деле широкого выпуска бумажных денег стали Североамериканские Штаты (предтеча нынешних Соединенных Штатов Америки) — в 1690 г. такие денежные знаки стал печатать штат Массачусетс. В Европе первой решила перенять американский опыт Франция: в 1716—720 гг. знаменитый экономист и банкир Джон Ло начал печатать банкноты Королевского банка.

Первоначально наибольшее распространение получили банкноты, что означает «банковские билеты».

Такой банковский билет выписывался банкиром. Это было его обязательство выплатить в любой момент подателю билета указанную на этом документе денежную сумму. Чем богаче был банк, чем выше была его репутация, тем больше доверия вызывали его банковские билеты и тем шире они использовались в расчетах купцов и граждан, заменяя золото и серебро.

Надо сказать, что внедрение банкнот как нового вида денег вовсе не вызывало особого восторга. Напротив, еще в 1725 г. выдающийся английский философ, историк и экономист Дэвид Юм предлагал ни много ни мало как просто уничтожить бумажных денег на 12 млн. фунтов стерлингов, что составляло 40% всей массы денег, обращавшихся в Англии в тот момент.

По его мнению, такая «казнь» бумажных («плохих») денег стала бы верным способом вызвать приток в королевство драгоценных металлов («хороших денег»).

Критика бумажных денег не осталась незамеченной.

В дальнейшем, когда многие страны стали создавать центральные банки, именно последним было дано исключительное право выпуска банкнот. Причина была проста: считалось, что это гарантирует наивысшую надежность банкнот и исключает эмиссию денег, не обеспеченных реальными ценностями (первоначально надежность банкнот гарантировалась их свободным обменом на золото).

Начиная со времен Первой мировой войны, в большинстве стран мира банкноты центральных банков стали основным средством всех наличных платежей, т. е. главной формой наличных денежных средств. Их дополняет разменная монета, которую чеканят специальные государственные организации - монетные дворы.

Наряду с наличными деньгами люди издавна стали пользоваться безналичными денежными средствами (безналичным денежным оборотом). Они представляют собой суммы:

1) выраженные в тех же денежных единицах, что и наличные деньги;

2) хранящиеся в специальных коммерческих организациях - банках;

3) используемые для расчетов путем изменения записей в специальных книгах или на магнитных носителях для компьютеров.

Познакомившись с историей возникновения современных форм денег, вернемся к вопросу о том, зачем все же люди придумали деньги.

Деньги были созданы прежде всего для облегчения обмена. А поскольку обмен - одно из самых древних занятий человечества, в ту же седую старину уходят корни и денежной системы.

Образно сказал о рождении денег выдающийся историк Фернан Бродель: «Как только происходит обмен товарами, немедленно же раздается и лепет денег».

Виды денег. Наличные и безналичные денежные средства. Функции денег.

Деньги представляют собой не статичную, а постоянно развивающуюся категорию и со времени своего возникновения претерпели значительные изменения, проявившиеся, в первую очередь, в изменении их видов.

Общепринятая видовая классификация денег представлена на рисунке 1.

Полноценными считаются деньги, номинальная и реальная стоимость которых совпадают. К ним относятся золотые и серебряные монеты (сюда же можно отнести и медные монеты).

Номинальная стоимость – это стоимость, указанная на аверсе(лицевой стороне) монеты.

Реальная стоимость – это стоимость металла, затраченного на изготовление монеты.

Рисунок 1 – Видовая классификация денег

Первые монеты появились около 685 г. до н.э. в малоазийском государстве Лидия. Изготовлены они были из электрума – сплава серебра и золота. В Киевской Руси первые монеты датируются IX –X вв. Это были золотые монеты – «златники» и серебряные – «серебряники» (в них часто добавляли медь и свинец).

Причинами перехода к металлическому обороту и прежде всего к золотому стали особенности благородного металла, что делало его наиболее пригодным для исполнения функции денег, а именно:

- однородность по качеству;

- разделяемость и объединяемость без утраты свойств;

- портативность (в небольшом количестве металла концентрируется достаточно большая стоимость);

- сохранность;

- сложность добычи и переработки.

Наиболее удобной для оборота оказалась круглая форма монеты, лицевая сторона которой называлась аверс, оборотная – реверс, а ребро – обрез (гурт). С целью исключить порчу монеты, гурт традиционно делают нарезным.

Наиболее важной характеристикой полноценных денег является продолжительность нахождения, которая обеспечивалась за счет:

1) свободного размена знаков стоимости на золотые монеты;

2) свободной чеканкой золотых монет при определенном и неизменном золотом содержании денежной единицы;

3) свободным перемещением золота между странами.

В силу своих характеристик монеты долгое время успешно выполняли все функции денег. Однако, ряд объективных причин способствовал вытеснению их неполноценными деньгами или знаками стоимости.

Причины появления неполноценных денег:

1) уровень золотодобычи не успевала за производством товаров и услуг, следовательно, не мог полностью обеспечить потребность общества в деньгах;

2) золотые монеты не могли обслуживать мелкий оборот;

3) золотой оборот не обладал свойствами необходимой экономической эластичности (т.е. не мог быстро расширяться и сужаться);

4) золотой стандарт, в целом, не стимулировал рост производства товаров и товарооборота.

Золотой оборот просуществовал до Первой мировой войны, когда страны-участницы для покрытия своих расходов начали осуществлять эмиссию знаков стоимости. Постепенно золото практически полностью исчезло из оборота.

Знаки стоимости (неполноценные деньги) – это деньги, номинальная стоимость которых выше реальной, т.е. затраченного на их производство общественного труда. К ним относятся бумажные и кредитные деньги, а также билонные монеты.

Бумажные деньги (казначейские билеты) – это бумажные знаки стоимости, выпускаемые государством (в лице Казначейства или Министерства финансов) для покрытия дефицита бюджета, не разменные на золото и наделенные принудительным курсом.

Рисунок 2 – Государственный казначейский билет СССР 1961 г. номиналом 1 рубль (вышел из оборота в июле 1993 г.)

Для бумажных денег были характерны две особенности.

1. Бумажные деньги не обладают собственной внутренней стоимостью (их номинал многократно превышает стоимость их изготовления). Государство принудительно наделяло казначейский билет определенной стоимостью, которая в свою очередь выражала его покупательную способность в зависимости от количества денег в обращении.

2. Бумажные деньги были неустойчивы по своей природе, то есть постепенно обесценивались. Это вызывалось двумя причинами:

- во-первых, бумажные деньги выпускались для покрытия бюджетного дефицита, то есть без учета потребностей товарооборота в деньгах. Как следствие, количество денег в обороте превышало потребность в них;

- во-вторых, бумажные деньги не разменивались на золото и поэтому не действовал механизм изъятия излишка бумажных денег из обращения. «Лишние» выпадали из оборота и обесценивались.

Казначейские билеты попадали в оборот только одним способом – переводом со счетов Казначейства на счета бюджетополучателей в рамках финансирования расходных статей бюджета.

Очевидно, что основным недостатком бумажных денег является отсутствие связи между их эмиссией и потребностями товарооборота.

Данный недостаток значительно менее выражен у кредитных денег, которые после отмены золотого стандарта получили наибольшее распространение и используются в современном обороте.

Кредитные деньги – это знаки стоимости, возникающие на основе кредитных операций банков и обладающие всеобщей обращаемостью. Они представляют собой обязательства банков.

Хотя человечество изначально придумало деньги лишь для облегчения и ускорения обмена, со временем деньги начали выполнять и другие функции.

Сегодня в мире экономики деньги выполняют основные функции:

− мера стоимости;

− средство обращения;

− средство платежа;

− средство накопления;

− мировые деньги.

Рисунок 3 – Функции денег

Функция денег как меры стоимости заключается в установлении цен на конкретные товары, т.е. оценке стоимости товара посредством ценообразования. Цены позволяют соизмерять стоимость отдельных товаров, относящихся к различным товарным группам и удовлетворяющих разные потребности.Иными словами, посредством цен можно выразить стоимость одного товара через стоимость любого другого (рисунок 4.).

Рисунок 4 – Реализация функции денег как меры стоимости

Функция денег как меры обращения - выражение стоимости товаров и услуг посредством установления их денежного эквивалента происходит, как правило, еще до реализации непосредственного обмена ими. Мерой обращения деньги становятся только в момент оплаты товара или услуги, когда происходит обмен товара на деньги.

Отметим, что данная функция необязательно реализуется, когда товар оплачивается денежными купюрами или монетами. Он может быть оплачен посредством дебетовой банковской карты, с использованием чеков или другим способом.

Функция денег как средства платежа - с развитием товарно-денежных отношений и появления кредита момент непосредственной оплаты товаров не всегда стал совпадать с моментом их передачи покупателю. Этому активно способствует использование кредитных пластиковых карточек и других электронных инструментов расчетов, которые позволяют расплачиваться путем перечисления средств с банковского счета покупателя на банковский счет продавца.

Кроме того, функция денег как средства платежа реализуется путем предоставления кредитов и займов. В этом случае помимо возврата суммы долга заемщик вынужден оплачивать проценты, которые представляют собой стоимость кредита (займа) за время пользования им.

Функция мировых денег - использование денег в системе международных расчетов, т.е. в обороте между отдельными государствами есть выражение функции мировых денег. Значение данной функции определяется тем, что мировые деньги обслуживают международные экономические отношения.

Функция денег как средства накопления - в данном случае деньги используются для образования резерва покупательного и(или) платежного средства. Так, предприятие для приобретения дорогостоящего средства труда вынуждено в течение определенного времени накапливать денежные средства, т.е. временно изымать их из оборота. То же самое делают и отдельные граждане, открывая сберегательные счета в банках или храня деньги в домашнем сейфе. В масштабе государства деньги, выполняющие функцию накопления, участвуют в процессе формирования, распределения и перераспределения национального дохода.

На разных этапах исторического развития деньги не всегда выполняли все пять функций. Изначально, развитие получили функции меры стоимости и средства обращения. С развитием мировой торговли возросла роль функции мировых денег, которая и в настоящее время велика. Сегодня мы наблюдаем за тем, что с ростом объемов безналичных расчетов функция средства обращения уступает место функции средства платежа. Таким образом, состав функций, а также их значимость на том или ином этапе развития не одинаковы и зависят от развитости международных торговых отношений, господствующих форм торговли и видов расчетов.

Структура денежной массы.

Осуществляя денежно-кредитную политику, Центральный Республиканский банк (Банк ДНР) управляет денежной массой, находящейся в обращении.

Денежная масса — совокупное количество выпущенных в обращение денежных знаков, включая наличные деньги, чеки, денежные средства населения и организаций, хранимые на счетах в банках и иных кредитных организациях, а также подлежащие обязательной оплате денежные обязательства.

При этом следует подчеркнуть, что речь идет о совокупной величине денежной массы, включающей деньги безналичного оборота и наличные деньги. Различия между безналичными денежными расчетами и безналичным оборотом, который совершается с помощью передачи ценных бумаг, проявляются ив том, что в состав денежной массы в обращении не входят ценные бумаги.

Всю денежную массу можно представить как совокупный денежный агрегат (обозначим его Мn), включающий в качестве основных частей отдельные агрегаты. При построении этих агрегатов каждая последующая величина возрастает на предыдущую.

В структуре денежной массы выделяют денежные агрегаты – М0, М1, М2, М3, М4, группирующие различные платежные и расчетные средства по степени их ликвидности, причем каждый последующий агрегат включает в себя предыдущий:

- агрегат М0 включает наличные деньги в обращении: металлические монеты и бумажные деньги, т.е деньги вне банков;

- агрегат М1 состоит из агрегата М0 и средств на счетах банков, которые могут использоваться для платежей в безналичной форме, трансформироваться в наличные деньги;

- агрегат М2 (это деньги в широком смысле слова) содержит агрегат М1, а также деньги на срочных и сберегательных счетах коммерческих банков;

- агрегат М3 включает М2, сберегательные вклады в специализированных кредитных операциях, а также ценные бумаги, обучающиеся на денежном рынке;

- агрегат М4 равен М3 плюс другие ликвидные активы, такие как банковские акцепты, коммерческие бумаги и др.

В Российской Федерации для расчета совокупной денежной массы применяются агрегаты М0, М1, М2, М3.

Денежные агрегаты отличаются по степени ликвидности, под которой понимается «возможность быстрой конвертации актива в наличность без каких-либо потерь его стоимости».

Самой высокой ликвидностью обладает денежный агрегат М0(наличные деньги), ликвидность М1 ниже, чем М0, но выше, чем М2, поскольку вклады до востребования должны быть возвращены вкладчику по его заявлению, а срочные вклады могут в течение всего срока вклада использоваться банком для своих целей и возвращаются вкладчику по истечении этого срока.

Таким образом, ликвидность каждого последующего агрегата ниже, чем предыдущего.

Для определения денежной массы отдельные страны применяют разное количество агрегатов.

Например, в США — четыре, во Франции — два. Кроме того, их содержание также неодинаково. В М2 включаются ценные бумаги по однодневным операциям «репо» (покупка и продажа ценных бумаг с обратным выкупом — продажей), депозитные счета денежного рынка (общего назначения, брокерские, дилерские). В М3 дополнительно к М2 включаются краткосрочные векселя казначейства, срочные соглашения о выкупе, заключаемые коммерческими банками.

Существенное влияние на денежную массу оказывают два основных фактора – количество и скорость их оборота.

Количество денег в обращении определяется государством – эмитентом денег, его законодательной властью. Рост эмиссии обусловлен потребностями товарного производства и дефицитом государственного бюджета.

Скорость в обращении денег определяется числом оборотов денежной единицы за определенный период, так как одни и те же деньги в течение известного периода переходят из рук в руки, обслуживая продажу товаров и оказание услуг.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Каковы главные признаки товара, способного играть роль денег?

2. Почему в качестве денежного товара лошади менее удобны, чем золотой песок?

3. Из каких основных элементов состоит денежная масса?

4. Почему людям необходим единый соизмеритель товаров?

5. Какой товар может стать денежным в ситуации бартера?

6. Сколько бартерных цен существует на рынке с 25 товарами?

7. Какие блага чаще всего играют роль сокровищ?

8. Почему в качестве государственных сокровищ обычно используется золото,

а не антиквариат?

9. Почему хранить сокровища в форме кладов невыгодно?

10. Какие факторы определяют нужную стране массу денег?

11. Как рассчитывается скорость обращения денег?

12. Что произойдет в стране с ценами, если в обращение будет выпущено

слишком много денег?

ВОПРОСЫДЛЯ ОБСУЖДЕНИЯ

1. Почему золото и серебро были главными денежными товарами, а стойкие и высокоценимые бриллианты — нет?

2. В свое время коммунистическое правительство Советской России для оплаты закупаемых тракторов продало в США некоторые из шедевров живописи, хранившихся в Эрмитаже. Можно ли считать такое использование сокровищ выгодным?

3. Еще в XVI в. известный британский финансист сэр Томас Грэшем подметил в мире денег тенденцию, которую он сформулировал следующим образом:

«Плохие деньги всегда вытесняют хорошие из повседневного обращения». Что именно он имел в виду?

4. Можно ли остановить сегодня в России инфляцию, если заменить бумажные деньги золотыми монетами?

5. Можно ли устранить проблемы российских предприятий, продукция которых сегодня не находит сбыта, если осуществить заметное повышение заработной платы?

6. Почему правительство России так осторожно подходит к решению проблемы компенсации населению обесцененных вкладов, хранившихся в Сбербанке России на момент начала инфляции в 1992 г.? Что произойдет в экономике страны, если компенсировать потери от обесценения сразу всем вкладчикам

и выдать гражданам несколько сот триллионов рублей?

ТЕМА 5 ФИРМА

План

1. Фирма и ее цели. Экономические цели фирмы. Организационно-правовые

формы предприятий.

2. Акции, облигации и другие ценные бумаги. Фондовый рынок. Франчайзинг. 3. Предпринимательство. Источники финансирования бизнеса. Факторы производства.

4. Издержки, выручка, прибыль.

Бизнес – это игра, величайшая игра в мире – если вы знаете, как в нее играть.

Томас Дж.Уотсон

Жизнь любого человека в мире рыночной экономики связана с постоянным взаимодействием с разнообразными фирмами. Фирмы нанимают людей на работу, производят товары и услуги. Наконец, результаты деятельности фирм сказываются на природной среде, в которой мы живем. Неудивительно, что изучение проблем деятельности фирм занимает одно из центральных мест в экономической теории.

Мы уже выяснили, что фирма — это организация, производящая блага для продажи. Точнее говоря, фирма — организация, обладающая следующими признаками:

1) она создана для производства товаров или услуг;

2) она покупает или арендует факторы производства и комбинирует их в процессе производства благ;

3) свои товары или услуги она продает индивидуальным покупателям, другим фирмам или иным организациям;

4) ее владельцы хотят получать доход от продажи товаров или услуг в форме прибыли.

Если хозяйственная организация отвечает всем этим признакам, то, чем бы она ни занималась — производством самолетов, строительством садовых домиков или продажей цветов, — перед нами фирма.

Ответ на вопрос: «Зачем создаются фирмы?» —. зависит от того, кто его задает: покупатель, предприниматель или экономист.

С точки зрения покупателя, фирмы нужны для того, чтобы поставлять на рынок пользующиеся спросом блага. Следовательно, фирма, которая производит то, на что нет спроса, с точки зрения покупателя, просто бессмысленна. Впрочем, невозможность сбыть товар и получить доход неизбежно делает деятельность такой фирмы бессмысленной и для ее владельцев.

С точки зрения предпринимателя, фирма создается для того, чтобы приносить ему доход в форме прибыли и другие выгоды.

Решить эту задачу успешно удается далеко не каждому предпринимателю. Большинство предпринимательских начинаний (порядка 80%) оканчиваются неудачей, и люди не только не становятся богаче, но теряют все или почти все свои сбережения, вложенные в создание фирмы.

Успех приходит к тем, кто не только хочет быть предпринимателем, но и обладает предпринимательским талантом. Этот талант заключается прежде всего в умении успешно решать задачи, которые встают перед любой фирмой:

1) какие товары или услуги производить;

2) в каком объеме их производить;

3) какую технологию использовать для производства;

4) какие факторы производства (ресурсы) приобретать для производства и в каком объеме;

5) как лучше организовать работу персонала и производственный процесс;

6) как оплачивать труд персонала, чтобы люди работали наиболее производительно;

7) как продвигать свои товары на рынок;

8) по какой цене предлагать товары к продаже и так далее.

Если владелец фирмы или нанятые им управляющие (менеджеры) решают эти задачи успешно, то фирма получает выручку от продаж, достаточную не только для покрытия всех своих затрат, но и для получения ее владельцами прибыли.

Такова логика деятельности фирм в рыночной экономике (независимо от того, являются ли они частными или государственными). В командной системе нет фирм, принадлежащих частным лицам: здесь существуют только государственные предприятия, все аспекты деятельности которых предопределяются заданиями Госплана или министерств. Выполнение этих заданий становится главной целью предприятия (именно за это поощряются и руководство предприятия, и его персонал), а прибыль превращается в нечто сугубо второстепенное.

Но именно прибыль — наиболее естественный источник средств для развития самого предприятия и экономики страны в целом. Если предприятия работают без прибыли, значит, хозяйство страны лишается средств для своего развития, и эти средства приходится заменять эмиссией ничем не обеспеченных, «пустых» денег, что неизбежно оборачивается инфляцией.

Такое развитие событий было характерно для экономики СССР на протяжении 80-х годов и привело к тяжелому экономическому кризису 90-х годов.

С точки зрения экономиста, фирмы возникают потому, что они, комбинируя (соединяя) факторы производства, решают задачи производства более рационально, чем отдельный человек.

Кроме того, производство некоторых благ вообще осуществимо только с помощью фирм, которые способны построить и эксплуатировать крупные предприятия.

Без фирм — только на основе индивидуального производства и рыночной торговли — невозможно представить организацию производства такой сложной продукции, как самолеты, корабли, автомобили.

Итак, фирмы создаются, чтобы:

1) рационально соединять факторы производства при создании нужных людям благ;

2) зарабатывать своим владельцам Прибыль.

В какой бы форме ни создавалась хозяйственная организация, это всегда — рисковое предприятие. Оно может обогатить своих зачинателей, но может и лишить их не только всех сбережений, но и здоровья, подорванного колоссальной нервной нагрузкой необходимой для ведения дел. И хотя любая фирма — частное дело ее владельцев, успех этого дела вовсе не безразличен для общества в целом. От устойчивости и процветания фирм в любой стране зависит слишком многое: и насыщенность рынка, и уровень цен на товары, и возможности занятости, и многое другое.

Это позволяет сформулировать еще один рецепт экономического благоразумия, прямо связанный с предпринимательской деятельностью.

Деятельность фирмы имеет смысл для ее владельцев лишь в случае получения ими дохода в форме прибыли.

А прибыль — это превышение выручки от продажи товара над суммарными затратами (издержками) на его изготовление и организацию продажи.

Однако это определение еще недостаточно конкретно, поскольку величина таких общих затрат может быть рассчитана по-разному.

Это связано с тем, что любая фирма при осуществлении своей деятельности пользуется ресурсами двух видов:

— внешними;

— внутренними.

Внешние ресурсы — это все то, что фирма покупает у других коммерческих организаций или граждан, к этой категории относятся: материалы, детали, энергия, рабочая сила и т.д. Они расходуются для производства определенного объема продукции, а для изготовления следующей партии их надо приобретать вновь.

Например, заработная плата рассчитывается за месяц, и ею оплачивается тот объем продукции или услуг, который наемный работник изготовил за это время. Наступает новый месяц, и за трудовые услуги надо платить опять.

Внутренние ресурсы — это все то, что принадлежит самой фирме и используется ею для организации своей деятельности. Важнейшие из таких ресурсов — помещения, оборудование, земля, денежные средства владельца фирмы, использованные для ее создания. Эти ресурсы не надо ни у кого покупать (в отличие, скажем, от рабочей силы, собственником которой всегда остается наемный работник, даже если он подписал трудовой контракт с фирмой). Но от этого внутренние ресурсы не становятся бесплатными (даровыми).

Все они остаются ограниченными и потому имеют свою ценность. Эта ценность равна цене выбора, сделанного в пользу направления таких ресурсов на деятельность данной фирмы.

Для примера рассмотрим такие внутренние ресурсы, как собственные денежные средства и предпринимательские услуги владельца фирмы.

На первый взгляд они бесплатны: ведь их не надо ни у кого покупать. Однако свои денежные сбережения и силы, вложенные в деятельность фирмы, ее владелец мог бы направить на иные цели и на этом что-то заработать.

Например, деньги положить в банк, а свои способности продать за заработную плату, нанявшись на работу в другую фирму. Но он отдал (вложил) эти ресурсы в свою фирму. Естественно, что такой шаг будет экономически рациональным лишь в том случае, если деятельность фирмы принесет ее владельцу доход, по крайней мере, не меньший, чем он получил бы при ином использовании своего предпринимательского таланта и сбережений.

Такой доход принято называть нормальной прибылью, и он составляет тот минимум, который предприниматель должен получить, чтобы:

— возместить вложенные в дело средства и усилия;

— сохранить заинтересованность в дальнейшем занятии делами фирмы;

— вкладывать и дальше в развитие фирмы суммы, достаточные для сохранения ее конкурентоспособности.

Если предприниматель не получает нормальной прибыли, то, скорее всего, он либо сам бросит свое занятие и станет наемным работником, либо фирма в конце концов захиреет и будет вытеснена с рынка конкурентами.

Все это справедливо и для иных видов внутренних (собственных) ресурсов фирмы. Например, здание, которое принадлежит фирме и используется для ее деятельности, можно было сдать в аренду кому-то другому и получить за это арендную плату. Значит, доход от использования здания на собственные нужды желательно получить в размере, не меньшем возможной арендной платы.

Все эти неполученные доходы от альтернативного использования (цены выбора) внешних ресурсов сокращают прибыль фирмы точно так же, как и ее реальные затраты на внешние (покупные) ресурсы. Это означает, что все внутренние ресурсы тоже имеют для фирмы ценность, и потому общая величина ее затрат (или, что то же самое, издержек) складывается из:

— внешних (явных) затрат;

— внутренних (неявных) затрат.

Иными словами, с точки зрения экономической науки общие затраты фирмы включают расходы на приобретение ресурсов всех видов, которые фирма собрала воедино и использовала для организации производства, включая и собственность самой фирмы, и предпринимательские способности ее владельца.

Понимаемые таким образом общие затраты называются экономическими затратами.

Прилагательное «экономические» в этом определении связано с различием во взглядах на затраты между экономистами и бухгалтерами, а также налоговыми службами государства.

Ни бухгалтеры, ни налоговые службы не учитывают в составе затрат фирмы ее внутренние (неявные) затраты. Для них реальны только те затраты, которые были действительно осуществлены. Нормальная прибыль собственника, по мнению бухгалтеров и налоговых инспекторов, является доходом, а доход подлежит обложению налогом. Таким образом, ни нормальная прибыль собственника, ни прочие неявные затраты бухгалтерами и сотрудниками налоговых служб в качестве затрат не признаются, а говоря о затратах фирмы, они имеют в виду только реально осуществленные и отраженные в бухгалтерских документах, а потому именуемые бухгалтерские затраты.

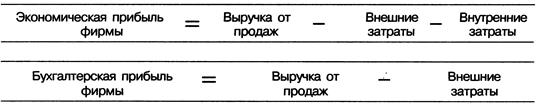

Но если существуют две различные трактовки общей суммы затрат фирмы, то неизбежно возникают и два различных взгляда на величину прибыли как разницы между выручкой от продаж и величиной затрат.

Иными словами, если мы вычитаем из выручки от продаж экономические затраты, то полученная величина должна называться экономической прибылью.

Если же мы вычтем из выручки от продаж только бухгалтерские затраты, то результат окажется бухгалтерской прибылью.

Если записать это в виде уравнений, то получим:

Теперь мы можем представить различие точек зрения бухгалтеров и экономистов на структуру выручки фирмы от продажи товаров так.

Поскольку существование и развитие фирмы зависят от получаемой прибыли, первейшей задачей владельца или нанятых им управляющих является получение максимальной суммы прибыли.

Добиться этого можно либо путем сокращения затрат, либо за счет увеличения выручки от продаж.

Ясно, что чем ниже затраты, тем — даже при той же самой цене — выше прибыль фирмы. Поэтому в нормальных экономических условиях фирмы должны стремиться к снижению затрат и добиваться этого. Именно ради этого они:

1) совершенствуют технологию и организацию своей производственно-коммерческой деятельности;

2) проводят режим жесткой экономии;

3) придумывают самые действенные методы поощрения работников к повышению производительности их труда.

Чтобы лучше понять, как именно фирмы управляют затратами и какие экономические закономерности им при этом приходится учитывать, стоит разобраться в том, какие у фирм бывают затраты.

Наше путешествие по миру затрат (или, как их часто называют, издержек) фирмы мы начнем с выяснения, как формируются внешние затраты (издержки) и чем они отличаются от расходов и пл