Концептуальные основы управления ДП организации, появились в 40-ые годы двадцатого века в зарубежных странах, в связи с необходимостью объективной денежной оценки финансовых результатов деятельности организаций, которую не позволял провести метод начисления. Изначально термин «денежный поток» начали применять в финансовой математике для количественного анализа финансовых операций организаций. Анализ предполагал абстрагирование от экономического содержания каждой финансовой операции и рассмотрение движение денежных средств, которое порождается в процессе деятельности организации как числовой ряд, состоящий из определённой последовательности платежей, распределённых в некотором временном периоде. Именно для идентификации подобного числового ряда стал использоваться термин «денежный поток» [28, c.158].

В 70-ые годы прошлого столетия, в период появления первых признаков глобального финансового кризиса, затянувшегося и до наших дней оказывающего существенное влияние на все процессы финансового менеджмента организаций, сформировалась современная концепция управления финансами.

Разработка основных положений концепции ДП принадлежит зарубежным экономистам: А. Бернстайну, Ю. Бригхему, Дж. К. Ван Хорну, Ж. Ришару, Д.Г. Сиглу, Д. К. Шиму и др. [20, с.8].

В последние десятилетия проблемы денежных потоков находят отражение и в работах отечественных экономистов: Балабанова И.Т., Бочарова В.В., Бланка И.А., Ковалева В.В., Крылова А.И., Никифоровой Н.А., Донцовой Л.B., Стояновой Е.С., Шеремета А.Д. и других. [20, с.8].

Термин «денежный поток» широко используется в экономической теории и практике, имеет неоднозначное толкование различными авторами, что говорит о том, что данное направление только начинает развиваться. Выделяют три основных подхода к определению термина «денежный поток»: экономический, финансовый и непосредственно денежный.

Сторонники экономического толкования термина «денежный поток» (Р.А. Брейли, С.С. Майёрс) рассматривают его как результат хозяйственной деятельности организации и ассоциируют с такими технико-экономическими показателями как выручка от реализации, себестоимость произведённых товаров, и прочими расходами и налоговыми выплатами [2].

Сторонником финансового толкования термина «денежный поток» является Дж.К. Ван Хорн, отмечающий, что движение денежных средств организации представляет собой непрерывный процесс. При этом он считает, что для каждого направления использования денежных фондов должен быть соответствующий источник. В широком смысле: активы организации представляют собой чистое использование денежных средств, а пассивы и собственный капитал – чистые источники [2]. Таким образом, денежные средства рассматриваются как одна из стадий обращения активов организации. Речь скорее идёт о финансовых, а не о денежных потоках [3].

Сторонник денежного подхода рассматриваемого термина В.В. Бочаров описывает денежный поток как «объём денежных средств, который получает или выплачивает организация в течении определённого (отчётного или планового) периода» [1]. Такой подход позволяет описывать денежные потоки на основе счетов бухгалтерского учёта [3].

Определения термина «денежный поток» приведены в таблице 1.2.

Таблица 1.2 – Определения термина «денежный поток» [29, с.159]

| Авторы | Содержание определения |

| Ван Хорн Дж. К. [13, с.387] | Потоки наличных денежных средств, которые имеют беспрерывный характер; это собственные оборотные денежные средства. |

| Б. Коласс [19, c.282] | Избыток (денежных – авт.) средств, которые образуются на предприятии в результате всех операций, связанных и не связанных с хозяйственной деятельностью. |

| Т. Райс, Б. Колли [27, с.387] | Индикатор кредитоспособности и платёжеспособности предприятия – способность генерировать дополнительные объёмы денежных средств для погашения обязательств по полученным займам. |

| Бочаров В.В., Леонтьев В.Е. [10, с.469] | Движение денежных средств, за счёт которого негативный результат от одного из видов хозяйственной деятельности предприятия должно компенсироваться положительным от другого. |

| Сорокина Е.М. [34, с.30 – с.31] | Движение денежных средств, то есть их поступление (приток) и использование (отток) за определённый период времени. |

| Ковалёв В.В. [18, с. 531] | Множество распределённых во времени выплат (оттоков) и поступлений (притоков), понимаемых в широком смысле. В качестве элемента денежного потока может выступать доход, расход, прибыль, платёж и др. |

| Бланк А.И. [7, с. 129] | Совокупность поступления и выбытия денежных средств за определённый период времени формируемых в процессе хозяйственной деятельности; движение, которое связано с факторами времени, риска и ликвидности. |

| МСФО 7 «Отчёт о движении денежных средств» [39] | Это поступления и выплаты денежных средств и эквивалентов денежных средств. |

Таблица 1.2 – Классификация денежных потоков

| №п.п. | Классификационный признак | Область применения классификационного признака | Вид денежного потока |

| По направленности движения денежных средств | Дает возможность оценить денежные активы организации, проследить их динамику, синхронизацию, процесс развития | входящий | |

| исходящий | |||

| По длительности | Характеризует отдельные хозяйственные операций организации, отличающиеся временным периодом их осуществления | краткосрочный | |

| долгосрочный | |||

| По уровню достаточности объема денежных средств | Дает возможность определить уровень формирования финансовых результатов и степень сбалансированности денежных потоков | избыточный | |

| дефицитный | |||

| оптимальный | |||

| По методу оценки во времени | Отражает содержание концепции оценки стоимости денег во времени применительно к хозяйственным операциям | настоящий | |

| будущий | |||

| По методу исчисления объема денежных средств | Дает возможность более полно оценить финансовые результаты организации | валовой | |

| чистый | |||

| По масштабам обслуживания хозяйственного процесса | Подразделяет денежные потоки организации на объекты различного уровня управления | по организации в целом | |

| по отдельным видам хозяйственной деятельности | |||

| по отдельным структурным подразделениям | |||

| По видам хозяйственной деятельности в соответствии с международными стандартами учета | Позволяет оценить эффективность работы организации по направлениям деятельности | по операционной деятельности | |

| по инвестиционной деятельности | |||

| по финансовой деятельности | |||

| по чрезвычайной деятельности | |||

| По формам осуществления | Отражает структуру используемых денежных средств и денежных активов | наличный | |

| безналичный | |||

| По виду валюты | Отражает влияние изменения денежных курсов на остаток денежных средств | в национальной валюте | |

| в иностранной валюте | |||

| По непрерывности формирования в рассматриваемом периоде | Используется при планировании и прогнозировании регулярности денежных потоков организации | регулярный | |

| дискретный (нерегулярный) | |||

| По стабильности временных интервалов | Используется при составлении платежного календаря, при оптимизации остатка денежных средств | с равномерным временным интервалом | |

| с неравномерным временным интервалом | |||

| По сфере обращения | Позволяет выявить удельный вес денежных потоков внутри и вне организации | внешний | |

| внутренний | |||

| По предсказуемости | Необходим в процессе планирования и оптимизации денежных потоков | планируемый | |

| не планируемый | |||

| По влиянию на формирование конечных результатов деятельности организации | Позволяет более эффективно осуществлять анализ финансовых результатов деятельности организации | приоритетный | |

| второстепенный | |||

| По возможности регулирования в процессе управления | Используется в организации в процессе их оптимизации во времени или по объемам | поддающийся регулированию | |

| не поддающийся регулированию | |||

| По влиянию на платежеспособность организации | Позволяет определить платежеспособность и финансовую устойчивость организации | ликвидный | |

| неликвидный | |||

| По степени рискованности | Позволяет выявить финансовые риски для управления ими | высоко рискованный | |

| низко рискованный | |||

| По особенностям чередования притоков и оттоков во времени | Помогает прогнозировать денежные потоки | релевантный | |

| нерелевантный | |||

| По возможности синхронизации | Используются в процессе прогнозирования и оптимизации с учетом фактора цикличности и сезонности | синхронизируемый | |

| не синхронизируемый | |||

| По законности осуществления | Позволяет оценить уровень открытости организации денежного обращения страны, ее налоговой системы, и государственного регулирования | легальный | |

| теневой |

Классификация денежных потоков организации дает возможность более целенаправленно осуществлять учет, анализ и планирование финансовых ресурсов организации для достижения ее стратегических целей на основе методов финансового менеджмента.

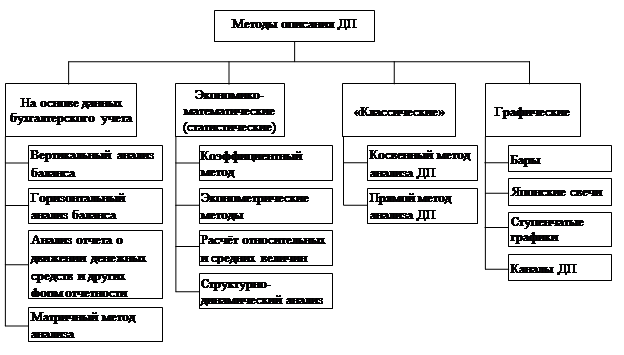

Рисунок 1.1 – Классификация методов описания денежных потоков

Методы на основе данных бухгалтерского учета. В настоящее время многие методы анализа денежных потоков основаны на данных бухгалтерского учета, а именно на основе документа «Отчет о движении денежных средств», который относится к приложению к бухгалтерскому балансу.

Методы описания денежных потоков на основе данных бухгалтерского учета являются оптимальным вариантом анализа с точки зрения скорости его выполнения. Однако такие данные не всегда обладают качествами объективности и содержат достаточную информативность [21, с.15].

Наиболее часто на практике используют такие методы как вертикальный и горизонтальный анализ баланса

Вертикальный анализ баланса. Данный вид анализа позволяет посмотреть изменения статей баланса, показывая структуру конечных данных бухгалтерского баланса в виде относительных величин. Процентные показатели наглядно показывают насколько произошли отклонения и в какую сторону, для анализа данный способ является более удобным, так как при расчетах в абсолютных величинах не всегда понятно, насколько ситуация ухудшилась или улучшилась.

Горизонтальный анализ, помогает изучить изменение итоговых показателей бухгалтерского баланса во времени. При этом в рамках анализа сравниваются значения как абсолютных показателей в денежном выражении, так и относительных показателях в процентах.

Матричный метод нашел широкое применение в области прогнозирования и планирования. Данная модель представляет собой прямоугольную таблицу, элементы которой отражают взаимосвязь объектов. Она удобна для финансового анализа, так как является простой и наглядной формой совмещения разнородных, но взаимоувязанных экономических явлений. Аналитическая ценность матричного баланса несравненно выше по сравнению со стандартным балансом. В отличие от последнего, где отсутствует привязка источников финансирования к конкретным статьям активов, матричный баланс как раз и демонстрирует эту привязку.

Бухгалтерский учет денежных средств имеет существенное значение для правильной организации распределения имеющихся в наличии денежных средств.

Статистические методы. С ростом потребности в оперативности принятия управленческих решений, в расчете и прогнозировании вариантов возможных направлений развития организации, осуществляемых с применением более сложных статистических и экономико-математических методов в аналитическом исследовании. Одной из основных предпосылок широкого распространения статистических методов является использование моделирования в анализе финансово-хозяйственной деятельности наряду с разработкой специальных программных продуктов [21, с.121].

Статистические методы обеспечивают проведение глубокого и детализированного анализа, но выбор конкретного метода зависит от множества факторов, в том числе от имеющихся в наличии исходных данных и задач исследования [35, с.308].

Более детально рассмотреть состояние денежных потоков организации позволяет коэффициентный метод. Наибольшее распространение получили группы аналитических коэффициентов, характеризующих финансовое состояние, платежеспособность, оборачиваемость отдельных активов в процессе денежного оборота и уровень эффективности денежных потоков организации. Прежде всего, коэффициентный анализ денежных потоков дает представление о возможности организации генерировать необходимую величину поступлений денежных средств для поддержания своей платежеспособности.

В международной практике при проведении финансового анализа отчета о движении денежных средств используют четыре группы коэффициентов:

– коэффициенты денежного покрытия;

– коэффициенты денежного покрытия прибыли;

– коэффициенты денежного покрытия капитальных затрат;

– коэффициенты рентабельности денежных потоков.

В процессе проведения коэффициентного анализа денежных потоков особое внимание уделяется факторному анализу, т. е. количественному измерению влияния различных объективных и субъективных факторов, оказывающих прямое и косвенное воздействие на изменение рентабельности, эффективности использования денежных средств организации в анализируемом периоде [35, с.315].

Особенностью методов статистического анализа является их комплексность, обусловленная многообразием форм статистических закономерностей, а также сложностью процесса статистических исследований.

«Классические» методы. В мировой практике для анализа денежных потоков наиболее часто используются прямой и косвенный методы анализа, дающие возможность выявить наиболее привлекательные источники доходов и основные направления расходов организации, причины возникновения дефицита денежных средств или формирования их избытка, а также другие факторы, оказывающие влияние на финансовое состояние.

Анализ денежных потоков с помощью прямого метода позволяет судить о возможности хозяйствующего субъекта отвечать по своим обязательствам. Он дает возможность детализировать движение и структуру денежных средств на его счетах, делать оперативные выводы относительно их достаточности для обеспечения текущей перспективной ликвидности [37, с.148].

Суть прямого метода расчета заключается в преобразовании выручки от продажи в чистую денежную прибыль путем последовательной корректировки поступлений и затрат в чисто денежной форме.

Недостатком метода является то, что он не позволяет достоверно выявлять корреляцию полученного финансового результата и изменения абсолютного размера денежных средств организации, а также требует значительных затрат времени, при этом полученная с его использованием отчетность недостаточно востребована для оперативного и текущего управления.

Поэтому одновременно применяется косвенный метод анализа, позволяющий объяснить причину расхождения между прибылью и денежными средствами [37, с.148].

Важно отметить, что международными стандартами допускается оценка денежных потоков по инвестиционной, а также финансовой деятельности исключительно с применением прямого метода, а потому косвенный можно назвать его дополнением.

Косвенный метод дает возможность получить корректную информацию о чистом денежном потоке, а также о взаимосвязи между чистой прибылью и величиной денежных средств. При этом важно учитывать, что некоторые виды доходов и расходов уменьшают (увеличивают) конечный финансовый результат хозяйствующего субъекта, не затрагивая величину денежных средств [37, с.149].

Суть косвенного метода состоит в преобразовании величины чистой прибыли в величину денежных средств и основывается на анализе статей баланса и отчета о финансовых результатах.

Преимуществом данного метода является то, что он позволяет установить соответствие между финансовым результатом и собственными оборотными средствами, выявить проблемные элементы хозяйственной деятельности, не позволяющие эффективно использовать финансовые потоки и, исходя из этого, разработать пути выхода из сложившейся ситуации.

Графические методы описания денежных потоков основаны на визуальном восприятии графиков отражающих данные о финансовых показателях. Основным преимуществом метода является простота использования, шаблонность моделей с чёткими критериями и удобство восприятия информации.

В составе графических методов можно выделить свечной анализ. Свечной анализ является одним из основных видов графического анализа и представляет интервальные графики и технические индикаторы, которые главным образом используются для отображения текущих ситуаций в организации.

Бары – способ отображения динамики цены актива в графическом анализе финансовых рынков. Бар выглядит как простая вертикальная линия с точками закрытия и открытия. Используются на фондовых рынках, при принятии торговых решений опираясь на экстремальные ценовые значения.

Построение каналов денежных потоков и ступенчатого графика позволяет визуализировать данные денежных потоков в виде ступенчатого графика и двух параллельных прямых, ограничивающих график ДП сверху и снизу, образуя в расположенном между ними участке плоскости канал денежного потока (здесь и далее КДП) [1, с.15]. Помимо визуализации метод позволяет строить прогнозы ДП организации.

Главным недостаток графических методов, с помощью которых можно анализировать влияние факторов на качество процессов финансово-хозяйственной деятельности организации является неоднозначность интерпретации. Поэтому для достижения наилучших результатов в анализе их необходимо комбинировать с другими методами.

Основная задача, которую решают при помощи всех описанных методов — обеспечение сбалансированности положительных и отрицательных денежных потоков в целом и по отдельным направлениям деятельности организации для поддержания ее постоянной платежеспособности, способствующей повышению эффективности текущего и стратегического управления в организации. Однако, для наиболее полного и точного анализа денежных потоков необходимо совмещение всех предложенных методов, так как это позволит получить комплексную количественную оценку результатов многоаспектного функционирования денежных потоков организации.