Содержание

1. Формы финансовых инвестиций и особенности управления ими………….3

2. Факторы, определяющие инвестиционные качества финансовых инструментов……………………………………………………………………...9

3. Принципы и методы оценки эффективности отдельных финансовых инструментов инвестирования………………………………………………….16

1. Формы финансовых инвестиций и особенности управления ими.

Функциональная направленность операционной деятельности предприятий, не являющихся институциональными инвесторами, определяет в качестве приоритетной формы осуществление реальных инвестиций. Однако на отдельных этапах развития предприятия оправдано осуществление и финансовых инвестиций. Такая направленность инвестиций может быть вызвана необходимостью эффективного использования инвестиционных ресурсов, формируемых до начала осуществления реального инвестирования по отобранным инвестиционным проектам; в случаях, когда, конъюнктура финансового (в первую очередь фондового) рынка позволяет получить значительно больший уровень прибыли на вложенный капитал, чем операционная деятельность на "затухающих" товарных рынках; при наличии временно свободных денежных активов, связанной с сезонной деятельностью предприятия; в случаях намечаемого "захвата" других предприятий в преддверии отраслевой, товарной или региональной диверсификации своей деятельности путем вложения капитала в их уставные фонды (или приобретения ощутимого пакета их акций) и в ряде других аналогичных случаев. Поэтому финансовые инвестиции рассматриваются как активная форма эффективного использования временно свободного капитала или как инструмент реализации стратегических целей, связанных с диверсификацией операционной деятельности предприятия.

Осуществление финансовых инвестиций характеризуется рядом особенностей, основными из которых являются:

1. Финансовые инвестиции являются независимым видом хозяйственной деятельности для предприятий реального сектора экономики. Эта независимость проявляется как по отношению к операционной деятельности таких предприятий, так и по отношению к процессу их реального инвестирования. Стратегические операционные задачи развития таких предприятий финансовые инвестиции, как правило, не решают.

2. Финансовые инвестиции используются предприятиями реального сектора экономики в основном в двух целях: получения дополнительного инвестиционного дохода в процессе использования свободных денежных активов и их противоинфляционной защиты. Целенаправленное формирование инвестиционных ресурсов для осуществления финансовых инвестиций такие предприятия, как правило, не производят. И хотя обычно финансовые инвестиции обеспечивают более низкий уровень прибыли, чем функционирующие операционные активы предприятия, они формируют дополнительный ее приток в периоды, когда временно свободный капитал не

может быть эффективно использован для расширения операционной деятельности.

3. Финансовые инвестиции предоставляют предприятию наиболее широкий диапазон выбора инструментов инвестирования по шкале "доходность-риск". В сравнении с реальным инвестированием эта шкала значительно шире — она включает группу как безрисковых, так и высокорисковых (спекулятивных) инструментов инвестирования, позволяя инвестору осуществлять свою инвестиционную политику в широком диапазоне: от крайне консервативной до крайне агрессивной.

4. Финансовые инвестиции предоставляют предприятию достаточно широкий диапазон выбора инструментов инвестирования и по шкале "доходность-ликвидность". Хотя в сравнении с реальными инвестициями они характеризуются более высоким уровнем ликвидности, этот уровень варьирует в очень широких пределах.

5. Процесс обоснования управленческих решений, связанных с осуществлением финансовых инвестиций, является более простым и менее трудоемким. Он не связан с существенными прединвестиционными затратами финансовых средств, аналогичными подготовке реальных инвестиционных проектов; алгоритмы оценки эффективности финансовых инвестиций носят более дифференцированный характер по отношению к объектам инвестирования, что повышает надежность осуществления такой оценки; реализация принятых управленческих решений в сфере финансового инвестирования занимает минимум времени.

6. Высокая колеблемость конъюнктуры финансового рынка в сравнении с товарным определяет необходимость осуществления более активного мониторинга в процессе финансового инвестирования. Соответственно и управленческие решения, связанные с осуществлением финансового инвестирования, носят более оперативный характер.

1. Вложение капитала в уставные фонды совместных предприятий. Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает упрочение стратегических хозяйственных связей с поставщиками сырья и материалов

(при участии в их уставном капитале);развитие своей производственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия); расширение возможностей сбыта продукции или проникновение на другие региональные рынки (путем вложения капитала в уставные фонды предприятий торговли); различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия.

По своему содержанию эта форма финансового инвестирования во многом подменяет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной целью этой формы

инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов. Эта форма финансового инвестирования направлена прежде всего на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для кратко срочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так

называемые "рыночные ценные бумаги"). Использование этой формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений как по инструментам инвестирования, так и по его срокам; более высоким уровнем государственного регулирования и защищенности инвестиций; развитой инфраструктурой фондового рынка; наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций).

С учетом особенностей и форм финансового инвестирования организуется управление ими на предприятии. При достаточно высокой периодичности осуществления финансовых инвестиций на предприятии разрабатывается специальная политика такого управления.

Политика управления финансовыми инвестициями представляет собой часть общей инвестиционной политики предприятия, обеспечивающая выбор наиболее эффективных финансовых инструментов вложения капитала и своевременное его реинвестирование.

Формирование политики управления финансовыми инвестициями осуществляется по следующим основным этапам.

1. Анализ состояния финансового инвестирования в предшествующем периоде. В процессе этого анализа изучаются объемы, формы и эффективность финансового инвестирования на предприятии.

На первой стадии анализа изучается общий объем инвестирования капитала в финансовые активы, определяются темпы изменения этого объема и удельного веса финансового инвестирования в общем объеме инвестиций предприятия в предплановом периоде.

На второй стадии анализа изучается состав конкретных финансовых инструментов инвестирования, их динамика и удельный вес в общем объеме финансового инвестирования.

На третьей стадии анализа оценивается уровень доходности отдельных финансовых инструментов и финансовых инвестиций в целом. Он определяется как отношение суммы доходов, полученных в разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала.

Проведенный анализ позволяет оценить объем и эффективность портфеля финансовых инвестиций предприятия в предшествующем периоде.

2. Определение объема финансового инвестирования в предстоящем периоде. Этот объем на предприятиях, которые не являются институциональными инвесторами, обычно небольшой и определяется размером свободных финансовых средств, заранее накапливаемых для осуществления предстоящих реальных инвестиций или других расходов будущего периода. Заемные средства к финансовому инвестированию предприятия обычно не привлекаются (за исключением отдельных периодов, когда уровень доходности ценных бумаг существенно превосходит уровень ставки процента за кредит).

3. Выбор форм финансового инвестирования. В рамках планируемого объема финансовых средств, выделяемых на эти цели, определяются конкретные формы этого инвестирования, рассмотренные выше.

4. Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов; основным показателем оценки выступает уровень их доходности.

5. Формирование портфеля финансовых инвестиций. Это формирование осуществляется с учетом оценки инвестиционных качеств отдельных финансовых инструментов.

В процессе их отбора в формируемый портфель учитываются

следующие основные факторы:

- тип портфеля финансовых инвестиций, формируемый в соответствии с его приоритетной целью;

- необходимость диверсификации финансовых инструментов портфеля; - необходимость обеспечения высокой ликвидности портфеля и другие.

Сформированный с учетом изложенных факторов портфель финансовых инвестиций должен быть оценен по соотношению уровня доходности, риска и ликвидности с тем, чтобы убедиться в том, что по своим параметрам он соответствует тому типу портфеля, который определен целями его формирования. При необходимости усиления целенаправленности портфеля в него вносятся необходимые коррективы.

6. Обеспечение эффективного оперативного управления портфелем финансовых инвестиций. При существенных изменениях конъюнктуры финансового рынка инвестиционные качества отдельных финансовых инструментов снижаются. В процессе оперативного управления портфелем финансовых инвестиций обеспечивается своевременная его реструктуризация с целью поддержания целевых параметров его первоначального формирования.

Факторы, определяющие инвестиционные качества финансовых инструментов

В процессе осуществления финансового инвестирования во всех его формах одной из важнейших задач является оценка инвестиционных качеств отдельных финансовых инструментов, обращающихся на рынке.

Оценка инвестиционных качеств финансовых инструментов представляет собой интегральную характеристику отдельных их видов, осуществляемую инвестором с учетом целей формирования инвестиционного портфеля.

Направленность финансовых инвестиций предприятий в последнее время все больше ориентируется на фондовые инструменты. Различные инструменты фондового рынка составляют сейчас до 80% общего объема финансовых инвестиций предприятия. Это определяет необходимость более подробной характеристики инвестиционных качеств отдельных фондовых инструментов инвестирования.

С позиций особенностей присущих им инвестиционных качеств фондовые инструменты классифицируются по следующим основным признакам.

1. По степени предсказуемости инвестиционного дохода разделяют долговые и долевые ценные бумаги.

Долговые ценные бумаги характеризуется четкой предсказуемостью инвестиционного дохода, размер которого можно определить в любой момент их обращения.

Предсказуемость уровня инвестиционного дохода позволяет без особых проблем сопоставлять инвестиционные качества долговых ценных бумаг как по шкале "доходность-риск", так и по шкале "доходность-ликвидность". Кроме того, долговые ценные бумаги имеют приоритетные права погашения обязательств при банкротстве эмитента, что значительно снижает уровень несистематического их риска.

Долевые ценные бумаги характеризуются низким уровнем предсказуемости их инвестиционного дохода, который оценивается по двум параметрам — уровню предстоящих выплат дивидендов и приросту курсовой стоимости фондового инструмента. По этим ценным бумагам при эффективной хозяйственной деятельности эмитента возможно получение более высокого уровня инвестиционного дохода в сравнении с долговыми ценными бумагами того же эмитента. При этом для долевых ценных бумаг характерна более высокая степень корреляции доходов с темпами инфляции. Вместе с тем, нестабильность инвестиционного дохода делает их более рисковыми инструментами инвестирования, так как они не защищены ни от систематического, ни от несистематического видов рисков. Низкая эффективность хозяйственной деятельности эмитента может привести не только к потере инвестиционного дохода по долевым ценным бумагам, но и к частичной (а в случае банкротства — и полной) потере вложенного в них капитала.

2. По уровню риска, связанного с характером эмитента, выделяют следующие виды фондовых инструментов инвестирования:

Государственные ценные бумаги. Они представлены в основном долговыми обязательствами и имеют наименьший уровень инвестиционного риска. Отдельные виды государственных ценных бумаг рассматриваются даже в качестве эталона безрисковых инвестиций.

Вместе с тем, уровень инвестиционного дохода по таким ценным бумагам, как правило, наиболее низкий. При этом путем изменения ставки рефинансирования (учетной ставки центрального банка) государство имеет возможность влиять на реальный уровень инвестиционного дохода по своим ценным бумагам в периоды резких колебаний конъюнктуры финансового рынка.

Ценные бумаги муниципальных органов. Уровень инвестиционных качеств таких ценных бумаг (как правило, долговых) в значительной степени определяется уровнем инвестиционной привлекательности соответствующих регионов. Хотя ценные бумаги такого вида трудно отнести к безрисковым, уровень инвестиционного риска по ним обычно невысокий. Соответственно невысок и уровень инвестиционного дохода по ним.

Ценные бумаги, эмитированные банками. Инвестиционные качества этих фондовых инструментов считаются достаточно высокими, так как уровень доходности по ним обычно выше, чем по государственным и муниципальным ценным бумагам. Кроме того, система экономических нормативов банковской деятельности и высокий уровень государственного контроля за их деятельностью снижают потенциальный уровень риска инвестирования в ценные бумаги этих эмитентов (хотя случаи финансовой несостоятельности банков не такие редкие).

Ценные бумаги предприятий. Этот вид финансовых инструментов инвестирования в нашей стране обладает низкими инвестиционными качествами. Это вызвано низкой эффективностью хозяйственной деятельности большинства предприятий на современном этапе (особенно корпоратизированных государственных предприятий), вследствие чего по акциям многих из них не выплачиваются даже дивиденды. Уровень инвестиционного риска по ценным бумагам предприятий (особенно относящихся к категории "венчурных") наиболее высокий. Кроме того, этот тип ценных бумаг в целом характеризуется самым низким уровнем ликвидности на фондовом рынке.

3. По уровню риска и ликвидности, связанными с периодом обращения, выделяют следующие фондовые инструменты инвестирования:

Краткосрочные ценные бумаги. Период их обращения определяет достаточно высокий уровень их ликвидности на фондовом рынке. Кроме того, короткий период их обращения в значительной степени снижает уровень инвестиционного риска, связанного с изменением конъюнктуры финансового рынка и финансового состояния их эмитентов. В то же время, относительно низкий уровень риска и достаточно высокий уровень их ликвидности определяют сравнительно невысокий уровень инвестиционного дохода по таким фондовым инструментам.

Долгосрочные ценные бумаги. Уровень инвестиционных качеств таких фондовых инструментов определяется противоположными характеристиками — низким уровнем ликвидности (при прочих равных условиях) и соответственно более высоким уровнем инвестиционного риска Соответственно по таким фондовым инструментам предлагается и более высокий уровень инвестиционного дохода.

4. По уровню ликвидности, связанному с характером

выпуска и обращения, фондовые инструменты инвестирования подразделяются на следующие виды:

Именные ценные бумаги. В связи со сложной процедурой их оформления и более глубоким контролем эмитента за их обращением эти ценные бумаги обладают очень низкой ликвидностью.

Ценные бумаги на предъявителя. Указанная особенность выпуска таких фондовых инструментов не препятствует процессу их свободного обращения, а соответственно и повышает потенциальный уровень их ликвидности.

Выше были рассмотрены общие особенности фондовых инструментов, определяющие их инвестиционные качества в соответствии с приведенной классификацией. Вместе с тем, главной задачей в процессе финансового инвестирования является оценка инвестиционных качеств конкретных видов ценных бумаг, обращающихся на фондовом рынке. Такая оценка дифференцируется по основным видам ценных бумаг — акциям, облигациям, депозитным (сберегательным) сертификатам и т.п. Рассмотрим основные параметры оценки инвестиционных качеств важнейших видов этих ценных бумаг.

Интегральная оценка инвестиционных качеств акций осуществляется по следующим основным параметрам:

а) характеристика вида акций в соответствии с вышеприведенной схемой классификации ценных бумаг;

б) оценка отрасли, в которой осуществляет свою деятельность эмитент. Такая оценка проводится на основе ранее рассмотренной методики определения инвестиционной привлекательности отраслей экономики;

в) оценка основных показателей хозяйственной деятельности и финансового состояния эмитента. Эта оценка дифференцируется в зависимости от того, предлагается ли акция на первичном или вторичном фондовом рынке. В первом случае основу оценки составляют показатели, характеризующие финансовое состояние эмитента и основные объемные показатели его хозяйственной деятельности.

Во втором случае эта оценка дополняется показателями динамики обеспеченности акций чистыми активами акционерного общества, осуществляемой им дивидендной политики и некоторыми другими;

г) оценка характера обращения акций на фондовом рынке. Такая оценка проводится по акциям, обращающимся на вторичном фондовом рынке, и связана прежде с показателями их рыночной котировки и ликвидности. Для характеристики рыночной котировки акции используются коэффициенты соотношения котируемых Цен предложения и спроса по ней. Важную роль в процессе этой оценки играет и факт допуска акции к торгам на фондовой бирже, т.е. ее листинг (с присвоением определенного разряда);

д) оценка условий эмиссии акции. Предметом такой оценки являются: цели эмиссии; условия и периодичность выплаты дивидендов; степень участия некоторых держателей акций в управлении акционерной компанией и другие интересующие инвестора данные, содержащиеся в эмиссионном проспекте. Необходимо при этом иметь в виду, что часто декларируемый предполагаемый размер дивидендов по простым акциям не носит характера не только юридических, но и контрактных обязательств эмитента, поэтому ориентироваться на этот показатель не следует.

Интегральная оценка инвестиционных качеств облигаций осуществляется по следующим основным параметрам:

а) характеристика вида облигации в соответствии с вышеприведенной схемой классификацией ценных бумаг;

б) оценка инвестиционной привлекательности региона (такая оценка проводится только по облигациям внутреннего местного займа). Необходимость в такой оценке возникает потому, что часть регионов, получающих от государства значительные объемы субсидий и субвенций, может испытывать серьезные финансовые затруднения при погашении облигаций. Поэтому, рассматривая инвестиционные качества отдельных облигаций внутренних местных займов, следует по меньшей мере изучить динамику сальдо их бюджетов и структуру источников формирования их доходной части;

в) оценка финансовой устойчивости и платежеспособности предприятия — эмитента (такая оценка проводится только по облигациям предприятий).

Главной задачей такой оценки является выявление кредитного рейтинга предприятия, степени его финансовой устойчивости и ее прогноз на период погашения облигации,а также наличие частично сформированного выкупного фонда по обращающимся краткосрочным обязательствам;

г) оценка характера обращения облигации на фондовом рынке. Основу такой оценки составляет изучение коэффициента соотношения ее рыночной цены и реальной стоимости. Этот показатель существенно зависит от ставки процента на финансовом рынке — если ставка процента возрастает, то цена облигации падает (в силу фиксированной величины дохода по ней) и наоборот. Кроме того, реальная рыночная стоимость облигации зависит также от срока, остающегося до ее погашения эмитентом (чем выше этот срок, тем больше уровень ее риска и ниже настоящая стоимость, что определяет и более низкий уровень рыночной цены);

д) оценка условий эмиссии облигации. Предметом оценки являются: цель и условия эмиссии; периодичность выплаты процента и ее размер; условия погашения основной суммы (принципала) и другие показатели. При оценке следует иметь в виду, что более частая периодичность выплат может перекрыть выгоды для инвестора, получаемые от более высокого размера процента.

Интегральная оценка инвестиционных качеств сберегательных (депозитных) сертификатов осуществляется по таким параметрам:

а) характеристика вида сберегательного (депозитного) сертификата в соответствии с вышеприведенной схемой классификации ценных бумаг;

б) оценка надежности банка-эмитента. Такая оценка включает характеристики основных объемных показателей (сумма активов, размер собственного капитала, сумма принятых депозитов и выданных кредитов, сумма прибыли и другие) и отдельных коэффициентов (коэффициент Кука, сводный коэффициент банковского риска). В зарубежной практике оценка надежности банков осуществляется по так называемой системе КЭМЕЛ

[CAMEL], представляющей аббревиатуру из начальных букв следующих показателей:

"С" — достаточность капитала банка;

"А" — качественная структура активов банка;

"М"— качество (эффективность) управления;

"Е" — уровень доходности (рентабельности);

"L" — уровень ликвидности.

По результатам этой оценки банк характеризуется по уровню своей надежности как "хороший", "удовлетворительный", "достаточно надежный", "критический" (неудовлетворительный). Рейтинговая оценка надежности банков (характерная для нашей страны) в зарубежной практике не используется.

С учетом своих целей и менталитета каждый инвестор избирает конкретные формы и виды инструментов финансового инвестирования.

3. Принципы и методы оценки эффективности отдельных финансовых инструментов инвестирования.

Оценка эффективности отдельных финансовых инструментов инвестирования, как и реальных инвестиций, осуществляется на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм возвратного денежного потока по ним, с другой. Вместе с тем, формирование этих показателей в условиях финансового инвестирования имеет существенные отличительные особенности.

Прежде всего, в сумме возвратного денежного потока при финансовом инвестировании отсутствует показатель амортизационных отчислений, так как финансовые инструменты, в отличие от реальных инвестиций, не содержат в своем составе амортизируемых активов. Поэтому основу текущего возвратного денежного потока по финансовым инструментам инвестирования составляют суммы периодически выплачиваемых по ним процентов (на вклады в уставные фонды; на депозитные вклады в банках; по облигациям и другим долговым ценным бумагам) и дивидендов (по акциям и другим долевым ценным бумагам).

Кроме того, коль скоро финансовые активы предприятия (каковыми являются финансовые инструменты инвестирования) не амортизируются, они продаются (погашаются) в конце срока их использования предприятием (или в конце обусловленного фиксированного срока их обращения) по той цене, которая сложилась на них на момент продажи на финансовом рынке (или по заранее обусловленной фиксированной их сумме). Следовательно, в состав возвратного денежного потока по финансовым инструментам инвестирования входит стоимость их реализации по окончании срока их использования (фиксированной стоимости по долговым финансовым активам и текущей курсовой стоимости по долевым финансовым активам).

Определенные отличия складываются и в формировании нормы прибыли на инвестированный капитал. Если по реальным инвестициям этот показатель опосредствуется уровнем предстоящей операционной прибыли, которая складывается в условиях объективно существующих отраслевых ограничений, то по финансовым инвестициям инвестор сам выбирает ожидаемую норму прибыли с учетом уровня риска вложений в различные финансовые инструменты. Осторожный (или консервативный) инвестор предпочтет выбор финансовых инструментов с невысоким уровнем риска (а соответственно и с невысокой нормой инвестиционной прибыли), в то время как рисковый (или агрессивный) инвестор предпочтет выбор для инвестирования финансовых инструментов с высокой нормой инвестиционной прибыли (невзирая на высокий уровень риска по ним).

Коль скоро ожидаемая норма инвестиционной прибыли задается самим инвестором, то этот показатель формирует и сумму инвестиционных затрат в тот или иной инструмент финансового инвестирования, которая должна обеспечить ему ожидаемую сумму прибыли. Эта расчетная сумма инвестиционных затрат представляет собой реальную стоимость финансового инструмента инвестирования, которая складывается в условиях ожидаемой нормы прибыли по нему с учетом соответствующего уровня риска.

Если фактическая сумма инвестиционных затрат по финансовому инструменту будет превышать его реальную стоимость, то эффективность финансового инвестирования снизится (т.е. инвестор не получит ожидаемую сумму инвестиционной прибыли). И наоборот, если фактическая сумма инвестиционных затрат будет ниже реальной стоимости финансового инструмента, то эффективность финансового инвестирования возрастет (т.е. инвестор получит инвестиционную прибыль в сумме, большей чем ожидаемая).

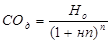

С учетом изложенного оценка эффективности того или иного финансового инструмента инвестирования сводится к оценке реальной его стоимости, обеспечивающей получение ожидаемой нормы инвестиционной прибыли по нему. Принципиальная модель оценки стоимости финансового инструмента инвестирования имеет следующий вид:

,

,

где СфИ — реальная стоимость финансового инструмента инвестирования;

ВДП — ожидаемый возвратный денежный поток за период использования финансового инструмента;

нп—ожидаемая норма прибыли по финансовому инструменту, выраженная десятичной дробью (формируемая инвестором самостоятельно с учетом уровня риска);

n — число периодов формирования возвратных потоков (по всем их формам).

Особенности формирования возвратного денежного потока по отдельным видам финансовых инструментов определяют разнообразие вариаций используемых моделей оценки их реальной стоимости.

Рассмотрим содержание этих моделей применительно к долговым и долевым финансовым инструментам инвестирования на примере облигаций и акций.

Модели оценки стоимости облигаций построены на следующих исходных показателях: а) номинал облигации: б) сумма процента, выплачиваемая по облигации; в) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по облигации: г) количество периодов до срока погашения облигации.

Базисная модель оценки стоимости облигации [Basis Bond Valuation Model] или облигации с периодической выплатой процентов имеет следующий вид:

,

,

где СОб — реальная стоимость облигации с периодической выплатой процентов;

П0 — сумма процента, выплачиваемая в каждом периоде (представляющая собой произведение ее номинала на объявленную ставку процента);

Н0 — номинал облигации, подлежащий погашению в конце срока ее обращения;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

n — число периодов, остающихся до срока погашения облигации.

Экономическое содержание Базисной модели оценки стоимости облигации (облигации с периодической выплатой процентов) заключается в том, что ее текущая реальная стоимость равна сумме всех процентных поступлений по ней за оставшийся период ее обращения и номинала, приведенных к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости облигации с выплатой всей суммы процентов при ее погашении имеет следующий вид:

,

,

где СОп—реальная стоимость облигации с выплатой всей суммы процентов при ее погашении;

Н0 — номинал облигации, подлежащий погашению в конце срока ее обращения;

Пк — сумма процента по облигации, подлежащая выплате в конце срока ее обращения;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

n—число периодов, остающихся до срока погашения облигации (по которым установлена норма прибыли).

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость облигации с выплатой всей суммы процентов при ее погашении, равна совокупным выплатам номинала и суммы процента по ней, приведенным к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости облигации, реализуемой с дисконтом без выплаты процентов, имеет следующий вид:

,

,

где СОд — реальная стоимость облигации, реализуемой с дисконтом без выплаты процентов по ней;

Н0 — номинал облигации, подлежащий погашению в конце срока ее обращения;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по облигации, выраженная десятичной дробью;

n — число периодов, остающихся до срока погашения облигации (по которым установлена норма прибыли).

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость облигации, реализуемой с дисконтом без выплаты процентов по ней, представляет собой ее номинал, приведенный к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Трансформируя соответствующим образом указанные модели (т.е. меняя искомый расчетный показатель) можно по каждому виду облигаций рассчитать ожидаемую норму валовой инвестиционной прибыли (доходности), если показатель реальной стоимости облигации заменить на фактическую цену ее реализации на фондовом рынке (комплекс таких моделей широко представлен в специальной литературе по вопросам обращения фондовых инструментов).

Для оценки текущего уровня валовой инвестиционной прибыли по облигациям используется коэффициент ее текущей доходности, который рассчитывается по формуле:

,

,

где Ктдо — коэффициент текущей доходности облигации;

Н0 — номинал облигации;

СП — объявленная ставка процента (так называемая "купонная ставка"), выраженная десятичной дробью;

СО—реальная текущая стоимость облигации (или текущая ее цена).

Модели оценки стоимости акций построены на следующих исходных показателях: а) сумма дивидендов, предполагаемая к получению в конкретном периоде; б) ожидаемая курсовая стоимость акции в конце периода ее реализации (при использовании акции в течение заранее определенного периода; в) ожидаемая норма валовой инвестиционной прибыли (норма доходности) по акциям; г) число периодов использования акции.

Модель оценки стоимости акции при ее использовании в течение неопределенного продолжительного периода времени имеет следующий вид:

,

,

где САН—реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени;

Да—сумма дивидендов, предполагаемая к получению в каждом и-ом периоде;

нп—ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n—число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение неопределенного продолжительного периода времени (неопределенное число лет), представляет собой сумму предполагаемых к получению дивидендов по отдельным предстоящим периодам, приведенную к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Модель оценки стоимости акции, используемой в течение заранее определенного срока, имеет следующий вид:

,

,

где СА0—реальная стоимость акции, используемой в течение заранее определенного срока;

Да—сумма дивидендов, предполагаемая к получению в каждом n-ом периоде;

КСа — ожидаемая курсовая стоимость акции в конце периода ее реализации;

нп - ожидаемая норма валовой инвестиционной прибыли (доходности) по акциям, выраженная десятичной дробью;

n - число периодов, включенных в расчет.

Экономическое содержание данной модели состоит в том, что текущая реальная стоимость акции, используемой в течение заранее определенного срока, равна сумме предполагаемых к получению дивидендов в используемых периодах и ожидаемой курсовой стоимости акции в момент ее реализации, приведенной к настоящей стоимости по дисконтной ставке, равной ожидаемой норме валовой инвестиционной прибыли (доходности).

Первая из рассмотренных моделей оценки стоимости акций (т.е. акций, постоянно находящихся в портфеле инвестора) имеет ряд вариантов:

Модель оценки стоимости акций со стабильным уровнем дивидендов имеет следующий вид:

,

,

где САП — реальная стоимость акций со стабильным уровнем дивидендов;

Да