Финансовая структура капитала и финансовый риск

Финансовая структура капитала — это структура основных источников средств, т. е. соотношение собственного и заемного капитала.

Собственный капитал предприятия — нераспределенная прибыль, резервный капитал, различные фонды.

Финансовый капитал предприятия состоит из собственного и заемного. Собственный капитал и резервы включают вложенный капитал и накопленную прибыль. Вложенный капитал — это капитал, инвестированный собственником.

Накопленная прибыль — это прибыль за вычетом налогов и дивидендов, которую предприятие заработало в предшествующий и настоящий период.

Заемный капитал состоит из кратко- и долгосрочных обязательств. Долгосрочные обязательства — это кредиты и займы со сроком погашения более года.

Различия между собственным и заемным капиталом предприятия

| Признак | Вид капитала | |

| Собственный | Заемный | |

| Непосредственное право на участие в управлении предприятием | Дает такое право | Не дает такого права |

| Отношение к финансовому риску | Увеличение доли собственного капитала снижает финансовый риск | Увеличение доли заемного капитала увеличивает финансовый риск |

| Право на получение прибыли | По остаточному принципу | Первоочередные |

| Очередность удовлетворения требований при банкротстве | По остаточному принципу | Первоочередные |

| Срок и условия оплаты и возврата капитала | Однозначно не установлены | Четко определены кредитным соглашением |

| Основное направление финансирования | Долгосрочные активы | Краткосрочные активы |

Финансовая устойчивость предприятия — его платежеспособность.

Коэффициенты оценки финансовой устойчивости предприятия следующие:

Коэффициент концентрации собственного капитала

где Кс — собственный капитал; К — суммарный (собственный и заемный) капитал; Ккск — доля собственного капитала в финансовой структуре капитала.

Для сохранения финансовой устойчивости Ккск должен быть не менее 60% (Ккск ≥ 60%).

Коэффициент финансовой зависимости

где Кз — заемный капитал; Кс — собственный капитал; Кфз — характеризует финансовую зависимость предприятия от внешних займов.

Чем выше Кфз, тем хуже финансовая устойчивость предприятия.

Финансовая устойчивость предприятия связана с понятием «цена капитала».

Цена (стоимость) капитала — это общая сумма средств, которую необходимо уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему.

Цена капитала характеризует:

· уровень цены, которую предриятие должно уплатить владельцам

· норму прибыли инвестированного капитала

Каждый источник финансовых средств имеет свою цену. Поэтому выделяют показатель средневзвешенной цены капитала.

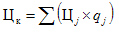

Цена источников привлеченных средств рассчитывается в процентах к привлеченным средствам. Зная цены отдельных источников и их долю в общей сумме авансированного капитала, можно определить средневзвешенную цену капитала:

где Цк — цена капитала предприятия; j — количество источников средств; Цj — цена каждого источника; qj — доля источников в общей сумме капитала.

Финансовый риск

Оценка финансовой структуры капитала неразрывно связана с расчетом финансового риска.

Расчет эффекта финансового рычага дает количественную оценку финансового риска.

Финансовый риск — комплексное понятие, включающее вероятность:

· потери прибыли в связи с чрезмерными объемами заемного капитала;

· уплаты процентов и основной части долга не в срок.

Методы расчета финансового рычага:

I метод:

где СНП — ставка налога на прибыль; ЭР — экономическая рентабельность; Кз — заемный капитал; Кс — собственный капитал; СРСП — средняя расчетная ставка процента; ЭФР — эффект финансового рычага (возможное приращение к рентабельности собственных средств, связанное с использованием заемных средств).

Если СРСП < ЭР, то у предприятия, использующего заемные средства, рентабельность собственных средств возрастет на ЭФР.

Если СРСП > ЭР, то рентабельность собственных средств у предприятия, берущего кредит, будет ниже, чем у предприятия, которое этого не делает.

II метод: