формы сотрудничества

Основу взаимосвязи страховых компаний CК и банковских учреждений БУ определяют экономические отношения, связанные с привлечением и использованием денежных доходов и свободных средств населения и предприятий, и функции, выполняемые финансовыми институтами.

Иной характер взаимоотношений между банками и страховыми компаниями складывается в связи с рисковой функцией страхования. Общественная потребность в возмещении материальных потерь предприятий и населения и страхового обеспечения граждан удовлетворяется лишь страховщиками. Поэтому соответствующие денежные ресурсы предприятий и населения, направленные на обеспечение страховой защиты и страхового обеспечения граждан, не являются сферой жизненных интересов кредитных учреждений. Более того, как и любая сфера деятельности, банковское дело сопряжено с риском, причем как общими для всех предприятий рисками (природно-естественными, техногенными, противоправными действиями третьих лиц и т. д.), так и специфичными рисками для кредитных учреждений (кредитными, депозитными, процентными, расчетными и др.). В этом случае банки являются носителями общественной потребности в страховании, носителями риска, а страховые организации принимают их, и в случае проявления риска компенсируют понесенные потери кредитных учреждений. В этом случае между банками и страховыми компаниями формируются отношения сотрудничества.

Отношениям сотрудничества между страховыми организациями и банками способствует и предупредительная функция страхования, выражающаяся в финансировании страховщиками мероприятий, минимизирующих банковские риски и возможные убытки кредитных учреждений.

|

|

Особые отношения между банками и страховыми организациями накладывает инвестиционная функция. Для обеспечения выполнения функции капитализации свободных денежных средств населения и предприятий банки и страховые организации осуществляют инвестиционную деятельность. При этом инвестиционная деятельность страховщиков касается не только страхования жизни, которое изначально предполагает необходимость капитализации собранных страховых взносов для обеспечения выполнения принятых обязательств, но и инвестирование страховых премий по другим видам страхования, обеспечивая также проведение убыточных видов страховой деятельности и конкурентоспособность страховых организаций.

Страховые организации имеют возможность разместить свои финансовые ресурсы по многим направлениям, в частности страховые резервы – в государственные ценные бумаги, государственные ценные бумаги субъектов Российской Федерации, корпоративные ценные бумаги, паевые инвестиционные фонды, уставные капиталы обществ с ограниченной ответственностью и вкладов в складочный капитал товариществ на вере, жилищные сертификаты, недвижимое имущество, слитки золота и серебра. Инвестиционная деятельность страховщиков может быть обеспечена и банковской системой. Поэтому инвестиционная деятельность страховых организаций для банков имеет прикладное значение. Банки являются для страховых компаний важнейшими финансовыми институтами, обеспечивающими капитализацию финансовых ресурсов страховщиков. В результате мы видим, что конкурентные отношения банков и страховых организаций за свободные денежные средства населения и предприятий дополняются отношениями сотрудничества по размещению финансовых ресурсов страховщиков.

|

|

Действующие правила размещения страховых резервов допускают возможность инвестирования до 40% страховых резервов в стоимость банковских вкладов (депозитов), в том числе удостоверенных депозитными сертификатами, и векселей банков. Кроме того, допускается размещение до 30% резервов в корпоративные ценные бумаги, эмитентами которых могут быть и банки. Таким образом, действующими правилами допускается размещение в банковских активах до 70% страховых резервов страховщиков. При этом установлены ограничения по размещению резервов в один банк – суммарная стоимость ценных бумаг, прав собственности на долю в уставном капитале, средств на банковских вкладах, в том числе удостоверенных депозитными сертификатами, и расчетном счете, а также в общих фондах банковского управления одного банка не может превышать 15%. Следует также отметить и то обстоятельство, что размещение других финансовых ресурсов страховых организаций (уставного капитала, прибыли, резервов, сформированных из прибыли и др.) в настоящее время не регламентируется, что также расширяет поле взаимного инвестиционного интереса банков и страховщиков.

Важнейшей предпосылкой организации взаимоотношений банков и страховых организаций является банковская функция расчетно-кассового обслуживания юридических и физических лиц. В соответствии с действующим законодательством расчеты между юридическими лицами, а также расчеты с участием физических лиц могут осуществляться как в наличной, так и безналичной форме. При этом функция безналичных расчетов между хозяйствующими субъектами возложена на банк. Кроме того, юридические лица, в том числе страховые организации, обязаны открыть в банке расчетный счет, предназначенный для зачисления поступлений и изъятий денежных средств, осуществления расчетов с поставщиками, с бюджетами по налогам и приравненным к ним платежам, с работниками по выплате им заработной платы, с внебюджетными фондами по отчислениям в них и др. Расчетно-кассовое обслуживание многочисленной клиентуры страховых компаний выгодно для банков, оно способствует увеличению банковских ресурсов. Остатки на банковских счетах страховых клиентов, образующиеся при их расчетно-кассовом обслуживании, являются заемными средствами, которые банк получает более легким и дешевым способом по сравнению с поступлением заемных средств из других источников (депозиты, межбанковские кредиты и др.). Кроме того, средства, получаемые банком при расчетно-кассовом обслуживании клиентов страховщиков, как и других клиентов, обеспечивают ликвидность банковского учреждения.

|

|

Общим в деятельности банков и страховых организаций является наличие значительной клиентуры у двух сторон. Банковские учреждения и страховщики оказывают различные финансовые услуги большому числу юридических и физических лиц. Не противопоставляя банковские и страховые продукты, а дополняя их, взаимодействие страховых и банковских учреждений способствует обмену клиентами, повышению конкурентоспособности обоих финансовых посредников. Страховые компании на партнерской основе имеют возможность использовать банки для продвижения своих страховых продуктов, одновременно банки обеспечивают соответствующее расчетно-кассовое сопровождение. С другой стороны, страховые организации, представляя свои помещения банкам, позволяют последним продвигать банковские продукты и услуги по расчетно-кассовому обслуживанию.

Эффект взаимовыгодного сотрудничества повышается при использовании филиальной сети исследуемых финансовых посредников. Общим принципом организации банковского и страхового дела является принцип территориальной организации, означающий необходимость организации бизнеса на значительной территории посредством открытия филиалов и представительств. Совместное использование материальной базы и кадровых ресурсов контрагентов позволяет финансовым посредникам, с одной стороны, расширить клиентскую базу, а с другой стороны, сократить расходы банкам и страховым компаниям по развитию филиальной сети, следовательно, повысить эффективность банковской и страховой деятельности.

Отношения между банковскими учреждениями и страховщиками могут приобретать достаточно острые конкурентные формы в том случае, когда национальное законодательство позволяет банкам осуществлять страховые операции – страхование жизни, страхование имущества и т. д., а страховым организациямпроводить банковские операции: предоставлять кредиты, организовывать чековое обслуживание и др. Допускаемые формы деятельности банков и страховых организаций обусловлены принадлежностью исследуемых финансовых институтов к единой системе – финансовым посредникам, а также функциональной близостью страховой и банковской деятельности.

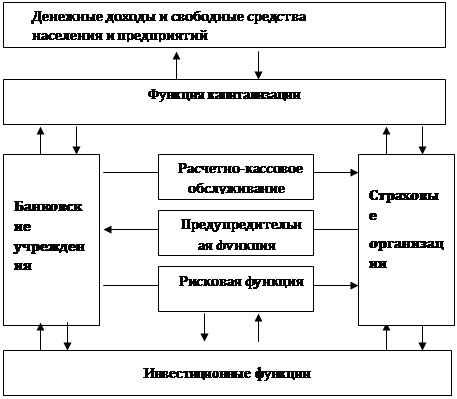

Формы функциональных взаимоотношений банков и страховых компаний схематически представлены на рис. 1.

Рис. 1. Основы функциональных взаимоотношений банковских

учреждении и страховых организации

Выявленная основа взаимоотношений страховых организаций и банков подтверждается историей их появления, развития и взаимодействия.

Первые договора страхования были обусловлены рисковой функцией страхования. Первые банки обеспечивали посредничество в платежах.

Причастность страховщиков и банковских учреждений к финансовым посредникам, обеспечивающим капитализацию свободных средств предприятий и населения, соотносится с периодом становления капиталистических отношений в Европе в XVII в. и в США в начале XVIII в. Именно в этот период прослеживается масштабное появление банков и страховых компаний. Это свидетельствует о том, что интенсивный рост банков и страховых компаний как посреднических финансовых институтов обусловлен главным образом не расширением товарно-денежных отношений на ранних этапах развития товарного производства, а периодом становления и развития капиталистических отношений. Именно период интенсивной капитализации экономики характеризуется высвобождением денежных средств у населения и предприятий и их желанием сохранить и приумножить эти средства.

Развитие капиталистических форм хозяйствования, промышленной революции, торговли, особенно международной торговли, глобализации финансов сформировали потребность в надлежащем страховом обеспечении. Кредит и страхование развивались в тесной взаимосвязи. Страхование имущества заемщика, передаваемого кредитору под обеспечение ссуды, вызвало к жизни выделение из числа кредиторов особую группу профессионалов-страховщиков, в руках которых сосредотачивались ресурсы страхового фонда.

Современные формы взаимоотношения банков и страховых организаций стали формироваться в начале XX в. в капиталистически развитых странах, причем особое развитие получили в США и Великобритании. В это время формируется система банковского страхования, идентифицируемая как страхование депозитных договоров. Первый договор банковского страхования был заключен в 1911 г. в США.

Именно в США в годы великой депрессии была создана система общефедерального страхования банковских вкладов. Аналогичная система была создана в 70–80-е гг. в Европе, Канаде, Японии и других странах.

В послевоенные годы широкое распространение в промышленно развитых странах получило кредитное страхование, обеспечивающее гарантии банкам, финансовым компаниям, торговым фирмам и другим крупным заимодавцам по кредиту в рассрочку в случае смерти заемщика. Его рост в послевоенное время вызван увеличением продаж товаров длительного пользования в кредит. Особое развитие такое страхование получило в США и Великобритании.

Страхование экспортных кредитов зародилось в Европе после Первой мировой войны, но широкое распространение получило в

50-х гг. в связи с активизацией внешнеэкономической деятельности.

Взаимовыгодное сотрудничество между банками и страховыми компаниями прослеживается в организации продаж страховых полисов через операционные залы банков, их представительства. Данная форма взаимоотношений получила интенсивное развитие в Европе и США в 70-е гг.

Наряду с сотрудничеством страховых организаций и банков в отдельных странах прослеживается жесткая конкуренция за деньги клиентов между ними, когда национальное законодательство допускает возможность осуществления банками операций страхования или страховым компаниям проводить банковские операции. Крупнейшие страховые компании мира, представляющие собой финансовые конгломераты, помимо страхования занимаются предоставлением кредитов, займов, организовывают чековое обслуживание клиентов, эмитирование расчетных кредитных карточек по поручению клиентов и

т. д.С другой стороны, коммерческие банки стремятся организовывать страховое обслуживание своей клиентуры.

Наряду с отмеченными процессами в экономически развитых странах наблюдается интеграция банков и страховых компаний. Среди причин, обусловивших интеграцию банковского и страхового капитала, немаловажное значение имеет ослабление банковских позиций на рынке оказания финансовых услуг в связи с тем, что аналогичные банковские услуги начали оказывать сберегательные кассы, отделения связи, страховые компании и др.