Расчет стоимости предприятия методом дисконтированных будущих доходов (DCF) базируется на том, что потенциальный инвестор (покупатель) не заплатит за бизнес сумму выше, чем текущая стоимость будущих доходов (FV). Собственник не продает свой бизнес (предприятие) по цене ниже текущей стоимости прогнозируемых денежных потоков (PV). В результате переговоров стороны неизбежно придут к соглашению о рыночной цене предмета сделки, равной текущей стоимости будущих доходов.

Метод дисконтированных будущих доходов используют когда:

· ожидают, что будущие доходы (чистая прибыль или чистый денежный поток) будут существенно отличаться от доходов в настоящее время;

· можно с достаточной степенью точности оценить будущие доходы компании;

· прогнозируемые доходы являются положительными величинами для большинства прогнозных лет.

Преимущества данного метода:

· единственный метод, который учитывает будущие ожидания относительно цен, затрат, инвестиций и др.;

· включает рыночный аспект, так как требуемая ставка дохода (дисконта) берется по данным рынка.

К недостаткам модели дисконтированных будущих доходов можно отнести:

· трудности составления прогнозов;

· умозрительность.

Алгоритм модели дисконтированных будущих доходов:

DCF = Σ  +

+  ,

,

где, Σ  – стоимость компании в прогнозный период;

– стоимость компании в прогнозный период;

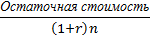

– стоимость компании в остаточный период;

– стоимость компании в остаточный период;

Дn – доход (положительный или отрицательный) в периоде n;

r – ставка дохода на капитал, доли единицы;

n – 0, 1, 2, 3… N – интервалы планирования (горизонт прогноза).

Оценку стоимости компании с помощью модели дисконтированных будущих доходов осуществляют в несколько этапов.

На первом этапе оценки бизнеса необходимо подготовить финансовые прогнозы деятельности для каждого интервала планирования прогнозного периода, а также прогноз будущих доходов в остаточный период. Перед началом составления прогнозов оценщику предстоит сделать выбор, на основе какого потока дохода – чистой прибыли или чистого денежного потока будет произведена оценка бизнеса. Как правило, оценку осуществляют на базе прогноза денежных потоков. Только в случае невозможности составления достоверного прогноза денежных потоков оценка бизнеса может быть произведена на основе потока чистой прибыли.

Во-первых, потому что денежных поток со знаком плюс (+) включает амортизационные отчисления, которые также являются доходом, идущим на воспроизводство активов, в то время как при расчете чистой прибыли амортизацию вычитают из суммы валового дохода. Это связано с тем, что доход, идущий на воспроизводство активов не облагают налогом на прибыль.

Во-вторых, прогноз чистой прибыли не учитывает инвестиций в основной и оборотный капитал.

В-третьих, если деятельность предприятия или реализацию проекта частично или полностью финансируют за счет заемных средств, то при расчете чистой прибыли не учитывают проценты за использование кредитов, которые погашают за счет прибыли, остающейся в распоряжении предприятия, а также суммы вновь полученных и ранее взятых кредитов.

Различают два типа денежных потоков, в зависимости от владельца капитала, в распоряжении которого он остается:

1) денежный поток для собственного капитала (чистый денежный поток);

2) чистый денежный поток с учетом задолженности (свободный денежный поток, FCF).

Как правило, в оценочной деятельности требуется оценка денежного потока для собственного капитала, так как он отражает величину денежных средств, остающихся в распоряжении владельцев собственного капитала (акционеров) после уплаты налогов, процентов за использование заемных средств и погашения основной суммы долга.

Иногда также требуется оценка денежного потока с учетом задолженности, который отражает как величину денежных средств, остающихся в распоряжении владельцев, так и величину заемных средств.

Модель свободного денежного потока имеет следующий вид:

FCF = (S–C)×(1–T)–IC±ΔNWC,

где S – выручка (нетто) от продаж;

С – себестоимость продаж;

IC – инвестиции в основной капитал;

ΔNWC – изменение величины чистого оборотного капитала;

(1–Т) – налоговый корректор.

Как уже указывалось, стоимость компании равна сумме стоимостей в прогнозный и остаточный периоды. Стоимость предприятия за остаточный период часто называют остаточной стоимостью. Остаточная стоимость – это текущая стоимость прогнозируемых доходов, которые будут генерировать оцениваемая компания за пределом установленного прогнозного периода. Остаточная стоимость должна быть оценена особенно тщательно, поскольку во многих случаях именно на остаточную стоимость приходится большая часть итоговой стоимости предприятия.

Для оценки остаточной стоимости компании используют следующие методы:

· модель М. Гордона (модель постоянного роста);

· ликвидационную стоимость;

· стоимость чистых активов;

· стоимость замещения;

· мультипликатор цена/прибыль;

· мультипликатор цена/балансовая стоимость.

Модель М. Гордона предполагает, что темп роста потока дохода в остаточный период является постоянным. Оценка остаточной стоимости по модели Гордона должна совпадать с оценкой, которая была бы получена, если бы остаточная стоимость оценивалась с учетом неограниченного прогнозного периода. Модель Гордона предпочтительнее, так как не требует составления прогноза денежных потоков на длительный период времени. Алгоритм оценки остаточной стоимости по модели Гордона следующий:

Остаточная стоимость =  ,

,

где Дt – годовой стабильный поток дохода первого года после окончания прогнозного периода;

r – принятая ставка дохода, доли единицы;

д – долгосрочный темп роста.

Метод ликвидационной стоимости предполагает, что остаточная стоимость равна доходом от продажи активов, принадлежащих предприятию за вычетом всех обязательств, которые возникнут на конец прогнозного периода. Величина остаточной стоимости, полученная таким методом обычно далека от величины стоимости, полученной на базе модели Гордона. В отрасли, испытывающей спад, ликвидационная стоимость наоборот может оказаться выше. Остаточную стоимость на основании ликвидационной стоимости следует определять только, когда в конце прогнозного периода компания будет ликвидирована.

Стоимость чистых активов: данный метод отличается от предыдущего лишь тем, что в конце прогнозного периода доход от продажи активов, а также обязательства определяют по их рыночной стоимости на тот момент времени.

Стоимость замещения: данный метод означает, что остаточная стоимость предприятия равна прогнозируемым затратам на замещение его активов. Для данного метода характерен ряд недостатков:

· замещению подлежат только материальные активы. Оценка остаточной стоимости по стоимости замещения материальных активов может привести к значительному занижению стоимости предприятия;

· не все активы можно заместить. Например, нельзя заместить оборудование, которое можно использовать только в конкретной отрасли. Стоимость замещения актива может оказаться столь высокой, что сделает данный процесс экономически невыгодным. Следует помнить, что до тех пор пока актив, генерирует положительный денежный поток, он имеет ценность для действующего предприятия.

Специфика оценки объектов недвижимости в отличие от других активов заключается в длительных сроках вложения капитала. При продолжительном сроке жизни поток доходов более или менее постоянен. Приоритетное значение имеет определение возможной цены реализации объекта. Данная цена не является стабильной и зависит от конъюнктуры, которая может сложиться на рынке недвижимости во взаимосвязи с рынком капитала.

Пример.

Ожидаемый поток дохода от объекта недвижимости в течение десяти лет составит 13,5 млн. руб. в год; предполагаемая цена продажи – 10,8 млн. руб.; приемлемая ставка доходности – 15%. Для определения текущей стоимости будущих денежных потоков (PV) используем фактор текущей стоимости аннуитета за десять лет.

PV = 13,5×5,0188 = 67,75 млн. руб.

Текущую стоимость цены продажи рекомендуют дисконтировать по более высокой ставке доходности (например, 18%), поскольку риск возможной сделки здесь выше.

PV = 10,8 млн. руб.×  = 10,8×0,1911 = 2,06

= 10,8×0,1911 = 2,06

Тогда общая стоимость объекта недвижимости составит 69,81 млн. руб. (67,75+2,06).