Федеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

«Южно-Уральский государственный университет»

(национальный исследовательский университет) в г. Снежинске

кафедра «Управление и право»

КОНТРОЛЬНАЯ РАБОТА

по дисциплине «Рынок ценных бумаг»

|

Автор работы

студент группы МШЗ-330

___________Сергеева Н.В.

______________2018 г.

Работа защищена

с оценкой

______________

__________________2018 г.

Снежинск

Дополнительный вариант

1. Какие функции выполняют клиринговые организации на фондовом рынке?

Клиринговой деятельностью является деятельность по определению взаимных обязательств, возникающих на фондовом рынке между продавцами и покупателями ценных бумаг, и их зачету по поставкам ценных бумаг покупателям и денежных средств продавцам.

На современном биржевом рынке процедура совершениясделок распадается на ряд самостоятельных этапов:

- поручение брокеру на совершение операции;

- заключение биржевой сделки между брокерами;

- сверка условий сделки и вычисления взаимных обязательств по поставке ценных бумаг от продавца к покупателю и по расчетам денежных средств;

- исполнение сделки, заключающееся в переводе ценных бумаг покупателю и перечислении денежных средств продавцу, а также уплате комиссионных бирже, брокерам и другим участникам, обеспечивающим биржевую торговлю.

В связи с тем, что на последних двух этапах возникает большой информационный массив, обработка которого требует значительных трудозатрат, появились специализированные клиринговые (расчетные) организации. Основными функциями клиринга и расчетов по ценным бумагам являются:

|

|

- сбор информации по заключенным сделкам, ее сверка и корректировка при наличии расхождений, подтверждение о совершении сделки;

- учет зарегистрированных сделок и проведение вычислений по ним;

- определение взаимных обязательств по поставкам и расчетам участников биржевой торговли;

- обеспечение поставки ценных бумаг от продавца к покупателю;

- организация денежных расчетов по сделкам;

- обеспечение гарантий по исполнению заключенных сделок.

Процесс клиринга и расчетов проходит несколько последовательных этапов.

Этап 1. Совершение биржевой сделки, которую осуществляют брокеры на основании приказов своих клиентов. Заключение сделки не является клирингом, а служит основой для проведения клиринговых процедур.

Этап 2. Сверка условий сделки, в процессе которой сопоставляются параметры совершенной операции по объему, ценам и другим существенным условиям. Сверка заключается в сопоставлении документов, представленных сторонами, заключившими сделку по купле-продаже ценных бумаг. Если в ходе проверки выявились расхождения, что возможно, когда сделка совершена устно или по телефону, то производятся уточнения и корректировка параметров сделки.

Этап 3. После того как установлено, что все условия сделки между сторонами совпадают, производится регистрация сделки.

Этап 4. Направление участникам сделки подтверждения о совершенной сделке.

Этап 5. Вычисление взаимных требований, которое заключается в определении количества и видов купленных (проданных) ценных бумаг, суммы платежа за ценные бумаги, а также комиссионных вознаграждений бирже, расчетной палате, брокерам и др.

|

|

Этап 6. Проведение многостороннего зачета. В течение торговой сессии заключаются сотни и тысячи операций по купле-продаже ценных бумаг. Инвестор, купив акции, может тут же перепродать их, не дожидаясь перерегистрации ценных бумаг на свое имя. Информация по сделкам накапливается и поступает в клиринговую палату, которая производит вычисления и определяет объем требований и обязательств по каждому участнику.

Этап 7. Поставка ценных бумаг продавцам и перечисление денежных средств покупателям для исполнения сделки.

Этап 8. Перечисление денежных средств продавцу за поставленные ценные бумаги.

Этап 9. Подготовка передаточного распоряжения депозитарию или реестродержателю о списании ценных бумаг со счета продавца и зачисление их на счет покупателя.

Этап 10. Получение покупателем выписки из реестра или со счета-депо о принадлежащих ему ценных бумагах.

В процессе функционирования расчетно-клиринговая деятельность прошла два этапа развития. На начальном этапе клиринговая палата берет на себя функции организатора исполнения сделок.

На основе проведенных вычислений определяются требования и обязательства каждого участника. Если требования превышают обязательства, то это означает, что данному участнику должны заплатить. В этом случае говорят, что он находится в длинной позиции. Если же требования меньше обязательств, то предполагается платеж со стороны данного участника, так как он занимает короткую позицию. Если требования равны обязательствам, то считается, что позиция закрыта.

|

|

Процесс определения позиций участников торговли называется нейтингом (netting), который осуществляется как во время биржевой сессии, так и после ее завершения.

В зависимости от уровня развития биржевой торговли, количества участников сделок и объема операций встречаются два метода урегулирования позиций. При первом методе попарно определяются участники длинных и коротких позиций, вычисляется сумма обязательств и требований, после чего участники расчетов, имеющие короткие позиции, переводят средства участникам, занимающим длинные позиции. Такая процедура сводит к минимуму объемы встречных платежей, однако она применима только при небольшом числе участников, состав которых достаточно стабилен.

При втором методе посредником в проведении расчетов выступает клирингово-расчетная палата, которая по каждому участнику определяет занимаемые позиции и выставляет требования к участникам-должникам на перечисление денежных средств клиринговой палате, после чего она переводит средства фирмам-кредиторам. Этот метод применяется при большом числе участников и значительных масштабах операций и более прогрессивен, чем первый метод попарного взаимозачета. Клиринговая палата в этой схеме выступает как организатор расчетов, т. е. она будет перечислять средства кредиторам только после получения средств от должников.

С развитием биржевой торговли клиринговые организации принимают на себя функции гаранта исполнения расчетов. Данная система расчетов получила название новэйшн (novation) и предусматривает, что клиринговая палата обязуется закрыть все длинные позиции вне зависимости от того, получит ли она денежные средства от участников короткой позиции, или нет. Клиринговая палата при этой схеме работы является единым расчетным центром и выступает единым кредитором для всех должников и единым должником для всех кредиторов. Участники, занимающие короткие позиции, производят платежи в пользу клиринговой организации, которая закрывает за счет поступивших средств, а при их недостатке - за счет собственных ресурсов длинные позиции участников. Для выполнения принятых на себя обязательств по гарантированию проведения расчетов клиринговая палата должна иметь собственные резервы денежных средств. Система «новэйшн» весьма удобна, так как, участники расчетов знают только одну клиринговую организацию, которая для них является должником или кредитором в зависимости от занимаемой ими позиции. Поэтому данная система получила наибольшее распространение в странах с развитым фондовым рынком.

Исполнение сделки включает в себя, с одной стороны, платеж продавцу, с другой - поставку ценных бумаг покупателю. Время от момента заключения сделки до получения ценных бумаг (денежных средств) называется периодом исполнения сделки или расчетным периодом. Чем короче этот период, тем более эффективно функционирует фондовый рынок.

Совершение сделок с ценными бумагами сопровождается не только их передачей от одного владельца к другому или переучетом прав собственности на них у реестродержателей или в депозитариях, но и противоположно направленной передачей денег за эти ценные бумаг от их покупателя к продавцу.

2. Может ли акционерное общество не выплачивать дивиденды по привилегированным акциям, размер дивиденда по которым определен в уставе?

Дивиденд – доход владельца акции, перечисляемый акционерным обществом в установленном порядке. Порядок определяется на общем собрании акционеров. Дивиденды могут выплачиваться раз в год, раз в квартал либо не выплачиваться. Выплата уменьшает капитализацию и требует накоплений, недопущенных к реинвестированию или изъятых из него. Обычно дивиденды выплачивают в денежном виде, акциями или другим имуществом общества.

Акционерное общество может размещать разные виды акций – обыкновенные и привилегированные. Владельцы обыкновенных акций имеют право голоса на общих собраниях акционеров, т.е. непосредственно участвуют в управлении обществом. Держатели привилегированных акций, как правило, на собраниях не голосуют (хотя в исключительных случаях закон предоставляет им такое право). Привилегированность акций выражается в первоочередности выплат дивидендов в рядовой деятельности общества и первоочередности удовлетворения требований держателя при его ликвидации.

Привилегированные акции могут различаться по своему типу. При этом устав акционерного общества предусматривает либо не предусматривает размер и очередность выплаты дивидендов по разным типам акций.

Дивиденды – это часть чистой прибыли общества. Если общество не имело прибыли за прошедший период, то отсутствие дивидендов закономерно. Заставить общество платить в таком случае невозможно даже в судебном порядке.

Существует также ряд предусмотренных законом ограничений на выплату дивидендов даже при наличии чистой прибыли:

- до полной оплаты уставного капитала;

- если не соблюдается требование о размере стоимости чистых активов;

- до выкупа всех акций по требованию акционеров;

- если есть или в результате выплаты дивидендов появятся признаки банкротства акционерного общества.

Кроме того, факторы, влияющие на неувеличение, невыплату или уменьшение выплат, могут существовать и в объективной реальности самого общества, обозначенной и закрепленной общим собранием. Среди прочих две основные тому причины: из осторожности (создание накопительной базы, материальной подстраховки на случай кризиса или дестабилизации деятельности общества) или потребности в реинвестициях (вложение прибыли в расширение деятельности):

Стремление к стабильности – отказ от повышения дивидендов, даже при росте прибыли. Связан с неуверенностью общества в дальнейшем поддержании высокого уровня дивидендов. Аналогично размер дивидендов часто оставляют неизменным и при падающей прибыли.

Потребности в инвестициях – полная выплата дивидендов может быть отложена при решении о сбережении средств на случай незапланированных инвестиций или непредвиденных потребностей.

Интересы менеджмента – стремление к расширению и развитию, необходимость создать денежный запас, чтобы пережить периоды падения прибыли.

При наличии чистой прибыли дивиденды выплачиваются согласно определенной уставом очередности. Наибольшие гарантии получения дивидендов имеют те владельцы привилегированных акций, размер выплат по которым вписан в устав. Выплаты по акциям других видов и типов могут быть приняты только после решения в отношении привилегированных держателей.

Однако, в любом случае, обеспечение дивидендов – компетенция самих акционеров, принимаемая большинством голосов. Если общее собрание постановит не выплачивать дивиденды, взыскать их не удастся даже при наличии чистой прибыли.

Поэтому в обществе может складываться вполне законная ситуация, когда общим собранием периодически или постоянно будут приниматься решения о невыплате либо выплате владельцам только одного или нескольких типов привилегированных акций.

А вот распределение дивидендов только между некоторыми владельцами одного и того же вида или типа акций незаконно и может быть оспорено в суде. Незаконной будет являться также невыплата тех дивидендов, решение о распределении которых принято общим собранием акционеров. Это единственный случай, когда неполученные дивиденды могут быть взысканы с акционерного общества в судебном порядке.

Выплата дивидендов в акционерном обществе один из самых ключевых вопросов, поскольку инвесторы, приобретая акции, вкладывают в общество денежные средства, чтобы получить от его деятельности в будущем определенную финансовую отдачу. Однако на практике возникают правовые вопросы, вносящие коррективу в ожидания инвесторов/акционеров. Особенно актуален этот вопрос для акционеров – владельцев привилегированных акций, поскольку по общему правилу они лишены прав управления обществом (у них отсутствует право голоса на общем собрании акционеров), взамен им предоставляется гарантия выплаты дивидендов и части ликвидационной стоимости компании.

Обязанность общества выплачивать дивиденды. В связи с тем, что владельцы привилегированных акций по существу отказываются от управления деятельностью компании, взамен на получение дивидендов, на практике встает вопрос о том, насколько гарантированы выплаты дивидендов в пользу владельцев префов. Согласно п. 1 ст. 42 Закона об АО общество по результатам своей деятельности может принять решение о выплате дивидендов из чистой прибыли. Пунктом 3 ст. 42 Закона об АО предусмотрено, что такое решение принимается общим собранием акционеров. В данном решении должны указываться размер дивидендов, форма их выплаты по акциям каждой категории (типа), порядок выплаты дивидендов в неденежной форме и дата, на которую определяются лица, имеющие право на получение дивидендов. В силу п. 4 ст. 42 Закона об АО размер дивидендов не может быть больше рекомендованного советом директоров.

На сегодняшний момент, сформировалась устойчивая судебно-арбитражная практика, согласно которой принятие решения о выплате дивидендов, в том числе по привилегированным акциям общества, является правом, а не обязанностью общества. Вопрос о принятии решения о выплате дивидендов по привилегированным акциям зависит исключительно от субъективной воли органов управления обществом (Совета директоров и Общего собрания акционеров общества).

3. Дайте определение простого и переводного векселя.

Вексель - это составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю) и оплаченное гербовым сбором.

Векселя могут быть простыми и переводными.

Простой вексель (соло-вексель) — это ничем не обусловленное (безусловное) обязательство должника уплатить денежный долг кредитору в размере и на условиях, обозначенных в векселе и только в нем. Простой вексель выписывает сам плательщик, и по существу является его долговой распиской.

Простой вексель появляется обычно в результате товарной сделки, когда покупатель товара не имеет в момент поставки необходимых денежных средств и вместо денег выписывает данный вексель, по которому он обязуется заплатить продавцу требуемую им сумму денег через какой-то промежуток времени в будущем. По прошествии этого времени векселедержатель предъявляет вексель покупателю (т. е. должнику по данному векселю), который платит указанную сумму денег и в обмен получает вексель («гасит» его). Простой вексель обычно выписывает должник на имя своего кредитора и передает его последнему.

Переводной вексель (тратта) — это безусловный приказ лица, выдавшего вексель (векселедателя), своему должнику (плательщику) уплатить указанную в векселе денежную сумму в соответствии с условиями данного векселя третьему лицу (векселедержателю).Переводной вексель — это письменный документ, содержащий безусловный приказ векселедателя плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

Переводной вексель связан с «переводом» долга с одного лица на другое. Обычно тот, кто выписывает переводной вексель (векселедатель), является одновременно кредитором одного лица и должником другого лица. В переводном векселе векселедатель требует, чтобы тот, кто ему должен, заплатил бы не ему самому непосредственно, а напрямую его кредитору.

Переводной вексель имеет итальянское название «тратта» (что в переводе и означает «передача»), а векселедатель называется трассантом, должник по векселю — трассатом, векселедержатель (получатель по векселю) — ремитентом.

4. На каких условиях акционерное общество может выпускать облигации?

Акционерное общество (или ООО), как правило, не имеет права производить эмиссию, если оно существует меньше трех лет. Кроме того, номинальная стоимость всех выпущенных долговых ценных бумаг не должна превышать размер уставного капитала компании и (а иногда или) превышать величину обеспечения третьих лиц (если третьи лица берут на себя ответственность за обеспеченность выплат по облигациям). Размещение облигаций проходит очень быстро (за один - два дня). Перед проведением данного мероприятия происходит процедура принятия решения о размещении и утверждение решения о выпуске. Далее проспект эмиссии долговых ценных бумаг должен пройти государственную регистрацию в Федеральной службе по финансовым рынкам. По окончанию размещения необходимо отчитаться о его итогах.

Обязательные реквизиты облигаций:

1. Фирменное наименование эмитента.

2. Местонахождение эмитента.

3. Наименование ценной бумаги – «облигация».

4. Порядковый номер.

5. Дата выпуска.

6. Вид облигации.

7. Общая сумма выпуска.

8. Процентная ставка.

9. Условия и порядок погашения.

10. Номинал, а для именных облигаций имя держателя.

В качестве инвестиций облигации привлекательны фиксированным периодом обращения на рынке и фиксированным процентным доходом, что позволяет точно прогнозировать размер прибыли от таких инвестиций. Это существенно снижает риск инвестиций в облигации по сравнению с акциями, доход по которым зависит от большого количества факторов и плохо прогнозируется на длительный срок.

Рынок облигаций делят на «эшелоны». Эшелоны – это группа ценных бумаг, близких по таким параметрам, как риск, доходность и ликвидность.

Первый эшелон, или так называемые «голубые фишки», - это облигации самых крупных, самых надежных компаний. К «голубым фишкам», например, относят облигации таких компаний, как ОАО «Газпром», ОАО «Российские железные дороги», а также государственные облигации. С этими ценными бумагами совершается наибольшее количество сделок.

Второй эшелон — это облигации тоже крупных компаний, но уступающих «голубым фишкам». Бумаги второго эшелона менее популярны среди инвесторов. Их выпускают крупные российские корпорации, а также субъекты федерации.

Третий эшелон - это облигации компаний существенно меньше «голубых фишек», но тоже крупных. На рынке ценных бумаг практически невозможно продать облигации на сумму менее 500 миллионов рублей. Компания должна доказать инвесторам, что способна занять и вернуть эту сумму. Эти бумаги еще менее популярные среди инвесторов.

К факторам риска, которые должны приниматься инвестором во внимание при решении и приобретении облигаций эмитента можно отнести:

- изменение законодательства (таможенного, налогового, рынка ценных бумаг);

- изменение финансово-хозяйственной деятельности эмитента;

- нестабильность экономической ситуации в народном хозяйстве, уровень инфляции;

- размер конкуренции в целом по основной деятельности, на рынке ценных бумаг и перспективы развития эмитента;

- развитие инфраструктуры рынка ценных бумаг.

Один из важнейших показателей финансового здоровья компании - это уровень долговой нагрузки. Инвесторы не любят ситуацию, когда уровень долговой нагрузки превышает 80% от стоимости активов предприятия. То есть, если у компании есть активы стоимостью 100 млн. рублей, то она сможет взять в долг сумму порядка 80 млн. рублей.

Основные торги облигациями ведутся в Секции фондового рынка ММВБ. Купить облигации можно через интернет. Заключается договор с брокерской компанией. Все основные биржевые данные по каждому выпуску облигаций транслируются участникам торгов и доступны через торговые терминалы. Покупать и продавать облигации можно также через брокера, отдавая ему распоряжения по телефону.

Прибыль, полученная от операций на рынке облигаций, облагается налогом на доходы физических лиц по стандартной ставке 13%. Исключение составляют государственные облигации (в том числе не только облигации федерального уровня, но и облигации субъектов федерации и муниципальные облигации), по которым купонный доход не облагается налогом.

5. Номинал облигации, до погашения которой остается 5 лет, равен 1000 руб., купон 20%, выплачивается один раз в год. Определите цену облигации, чтобы она обеспечила покупателю доходность до погашения в размере 30% годовых.

Дано:

Н (Номинал облигации) = 1000 руб.

К (купон) = 20%

N (количество лет) = 5

R (доходность до погашения облигации) = 30%

Найти:

P (Цену облигации)

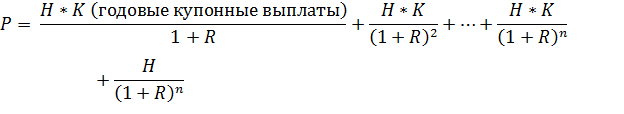

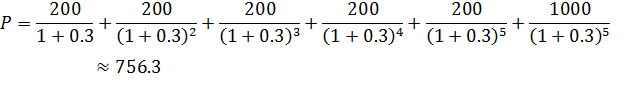

Решение:

Ответ: Цена акции 756,3 руб.

6. Номинал бескупонной облигации равен 1000 руб., цена – 800 руб., до погашения остается 3 года. Определите доходность до погашения облигации.

Дано:

Н (номинал бескупонной облигации) = 1000 руб.

Р = 800 руб.

N = 3 года

Найти:

R (доходность до погашения)

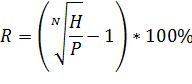

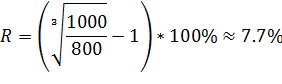

Решение:

Ответ: Доходность к погашению равна 7.7%.

Библиографический список

1. Гражданский кодекс Российской Федерации (Часть первая) от 30.11.1994 г. №51-ФЗ: принят Гос. Думой 21 окт. 1994 г.: [с послед.изм. и доп.]

2. Крейнина М.Н. Финансовый менеджмент. М.: Изд. «Дело и Сервис», 2013. С. 263.

3. Федеральный закон «О рынке ценных бумаг» (с изменениями на 31 декабря 2017 года) (редакция, действующая с 1 февраля 2018 года)

4. Вершинина О.В. Рынок ценных бумаг [Электронный ресурс]: учебное пособие/ Вершинина О.В.— Электрон.текстовые данные.— М.: Российский новый университет, 2013.— 128 c.

5. Нуретдинов Ю. В. / Рынок ценных бумаг: учебное пособие для студентов направления «Экономика» / сост.: Ю. В. Нуретдинова, Е. В. Воловая, Т. В. Денисова. – Ульяновск:УлГТУ, 2016. – 197 с.

6. Одиноков В.А. Рынок ценных бумаг: учебно-метод. пособие / В.А. Одиноков; Моск. ун-т им. С.Ю. Витте.; ф-л Моск. ун-та им. С.Ю. Витте в г. Н. Новгороде [Электронное издание]. –М.: изд. «МУ им. С.Ю. Вит- те», 2016 – 105 с.

7. Селищев, А. С./Рынок ценных бумаг: учебник и практикум для академического бакалавриата / А. С. Селищев, Г. А. Маховикова. — 3-е изд., перераб. и доп. — М.: Издательство Юрайт, 2015. — 483 с. — Серия: Бакалавр. Академический курс.