Тема 2.4 Критерии оценки несостоятельности организации

В мировой практике накоплен достаточный опыт интегральной оценки устойчивости финансового состояния предприятий. Для этих целей каждому первичному финансовому показателю приписывается некоторый весовой коэффициент. В качестве минимального критерия устойчивости финансового состояния предприятия, как правило, используется вероятность банкротства.

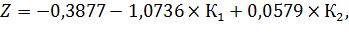

1.Самой простой моделью прогнозирования банкротства является двухфакторная модель Альтмана:

где  – показатель вероятности наступления банкротства предприятия;

– показатель вероятности наступления банкротства предприятия;

– коэффициент текущей ликвидности;

– коэффициент текущей ликвидности;

– доля заемных средств в пассиве.

– доля заемных средств в пассиве.

Оценка вероятности банкротства следующая:

а) Z > 0, вероятность банкротства велика (более 50%) и возрастает по мере увеличения Z;

б) Z = 0, вероятность банкротства равна 50%;

в) Z < 0, вероятность банкротства невелика (менее 50%) и снижается по мере снижения Z.

Достоинством данной модели является простота, возможность применения в условиях ограниченного объема информации. Однако эта модель не обеспечивает высокую точность, т.к. не учитывает влияние других важных показателей.

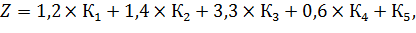

2.Более точные результаты по прогнозированию финансового состояния СПК дает широко известная модель, называемая Z-счетом Альтмана и разработанная в 1968 г. В несколько модифицированном виде, приемлемом для использования в организациях с различной формой собственности, она выглядит следующим образом:

где  – отношение оборотных активов к активам;

– отношение оборотных активов к активам;

– отношение нераспределенной прибыли к активам;

– отношение нераспределенной прибыли к активам;

– отношение прибыли от реализации к активам;

– отношение прибыли от реализации к активам;

– отношение собственного капитала к заемному капиталу;

– отношение собственного капитала к заемному капиталу;

|

|

– отношение выручки к активам.

– отношение выручки к активам.

Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период.

С учетом полученных результатов вероятность банкротства оценивается следующим образом:

если значение Z составляет 1,8 и меньше – вероятность банкротства очень высокая;

если значение Z находится в пределах от 1,81 до 2,7 – вероятность банкротства высокая;

если значение Z находится в пределах от 2,71 до 3,0 – банкротство возможно;

если значение Z составляет 3,0 и выше – вероятность банкротства очень низкая.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года – 83%, что является ее достоинством. Недостатком же этой модели заключается в том, что ее по существу можно рассматривать лишь в отношении крупных компаний, разместивших свои акции на фондовом рынке.

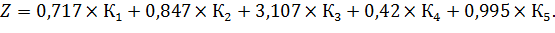

3.Еще одна пятифакторная модель Альтмана, разработанная им в 1983 году, имеет следующий вид:

В этой модели коэффициенты совпадают в коэффициентами, учитываемыми в предыдущей модели. Граничное значение показателя составляет 1,23. Если Z < 1,23 предприятие признается банкротом, при значении Z в диапазоне от 1,23 до 2,89 ситуация неопределенна, значение Z более 2,9 присуще стабильным и финансово устойчивым компаниям.

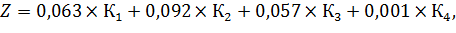

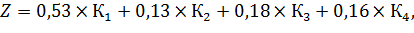

4.Модель Лисса имеет вид:

где  – отношение оборотных активов к сумме всех активов;

– отношение оборотных активов к сумме всех активов;

– отношение прибыли от реализации к сумме всех активов;

– отношение прибыли от реализации к сумме всех активов;

– отношение общей прибыли к сумме всех активов;

– отношение общей прибыли к сумме всех активов;

– отношение собственного и привлеченного капитала.

– отношение собственного и привлеченного капитала.

|

|

Оценка вероятности банкротства:

а) предельное значение для Z равняется 0,037;

б) чем выше значение Z, тем выше платежеспособность предприятия.

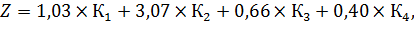

5.Модель Таффлера имеет вид:

где  – отношение прибыли от реализации к текущим обязательствам;

– отношение прибыли от реализации к текущим обязательствам;

– отношение оборотных активов к сумме обязательств;

– отношение оборотных активов к сумме обязательств;

– отношение текущих обязательств к сумме активов;

– отношение текущих обязательств к сумме активов;

– отношение выручки от реализации к сумме всех активов.

– отношение выручки от реализации к сумме всех активов.

Оценка вероятности банкротства:

а) Z < 0,2, банкротство более чем вероятно;

б) Z ≥ 0,3, вероятность банкротства ничтожна, у предприятия неплохие долгосрочные перспективы.

6.Следующая модель диагностики банкротства – модель Спрингейта:

где  – отношение рабочего капитала к сумме всех активов;

– отношение рабочего капитала к сумме всех активов;

– отношение общей прибыли к сумме всех активов;

– отношение общей прибыли к сумме всех активов;

– отношение общей прибыли к текущим обязательствам;

– отношение общей прибыли к текущим обязательствам;

– отношение выручки от реализации к сумме всех активов.

– отношение выручки от реализации к сумме всех активов.

Критическое значение для Z равно 0,862. Если:

а) Z > 0,862, предприятие платежеспособно;

б) Z< 0,862, предприятие является банкротом (получает оценку «крах»).

Точность прогноза неплатежеспособности на год вперед – 92,5% для 40-ка исследованных предприятий.

7.Дж. Фулмер (США, 1984 г.) при построении модели использовал данные 60-ти предприятий (30-ти обанкротившихся и 30-ти – успешно функционирующих). Его девятифакторная модель имеет вид:

Н = 5,528х1 + 0,212х2 + 0,073х3 + 1,27х4 + 0,12х5 + 2,335х6 + 0,575х7 + 1,083х8 + 0,894х9 – 6,075,

где Н – показатель, дающий оценку вероятности наступления банкротства;

х1 – доля формирования активов за счет нераспределенной прибыли (нераспределенная прибыль/ общая величина активов);

|

|

х2 – коэффициент оборачиваемости активов (выручка от продаж/ общая величина активов);

х3 – рентабельность собственного капитала, рассчитанная исходя из прибыли до налогообложения (прибыль до налогообложения/ собственный капитал);

х4 – коэффициент покрытия изменением остатка денежных средств кредиторской задолженности (изменение остатка денежных средств/ кредиторская задолженность);

х5 – доля формирования активов за счет заемных средств (заемные средства/ общая величина активов);

х6 – доля формирования активов за счет краткосрочных обязательств (краткосрочные обязательства/ общая величина активов);

х7 – доля материальных внеоборотных активов в общей величине активов (материальные внеоборотные активы/ общая величина активов);

х8 – коэффициент покрытия обязательств оборотным капиталом (оборотный капитал/ обязательства);

х9 – коэффициент соотношения прибыли до уплаты процентов и налогов и суммы процентов к уплате ((прибыль до налогообложения + проценты к уплате)/ проценты к уплате.

Оценка вероятности банкротства:

а) критическая точка для Н равна нулю;

б) если Н < 0, банкротство неизбежно.

8.Ж. Конан и М. Голдер (Франция, 1979 г.) при построении своей модели использовали данные 180-ти предприятий за период 1970-1975 гг. Их пятифакторная модель имеет вид:

Z = - 0,16х1 - 0,22х2 + 0,87х3 + 0,1х4 - 0,24х5,

где х1 – доля быстрореализуемых активов в общей величине активов ((денежные средства + краткосрочная дебиторская задолженность)/ общая величина активов);

х2 – доля постоянного капитала в общей сумме источников средств (собственный капитал/ валюта баланса);

х3 – доля финансовых расходов в выручке (финансовые расходы/ выручка от продажи);

х4 – доля расходов на персонал в добавленной стоимости (после налогообложения) (расходы на персонал/ добавленная стоимость (стоимость сырья, энергии, услуг сторонних организаций));

х5 – коэффициент соотношения прибыли до уплаты процентов и налогов и заемного капитала ((прибыль до налогообложения + проценты к уплате)/ долгосрочные и краткосрочные обязательства).

Вероятность наступления кризисной ситуации (банкротства) для значения Z представлена в таблице 1.

Таблица 1– Вероятность наступления кризисной ситуации (банкротства)

| Значение Z | +0,210 | +0,048 | -0,002 | -0,026 | -0,068 | -0,087 | -0,107 | -0,131 | -0,164 |

| Вероятность задержки платежа (%) | 100-90 | 90-80 | 80-70 | 70-60 | 60-50 | 50-40 | 40-30 | 30-20 | 20-10 |