Пользователям Контур-Экстерн, Аргоса и других программ

- скидка 80% на годовые лицензии тарифов «Базовый» и «Легкий»

- скидка 30% на аналогичную годовую лицензию тарифа «Корпоративный»

Скидка предоставляется для подключения одиночных ИП или юр. лица. При подключении группы компаний скидка оформляется для головной компании.

Оперативное подключение сервиса 1С-Отчетность в день обращения

Организации, которые на праве собственника владеют землей или пользуются ею на основании бессрочного договора обязаны в 2019 году подать декларацию по земельному налогу согласно откорректированной форме. При этом важно учитывать особенности формирования документа, так как они отражаются на способе его заполнения.

Форма в новом формате была опубликована 21 апреля 2018 года на официальном сайте расположения нормативных документов ФНС РФ.

В частности, изменения коснулись следующих моментов:

1. Форма имеет код 1153005.

2. Во 2-м разделе появилась новая строка 245 относительно суммы налоговой льготы, она должна применяться при наличии скидки, предоставленной местными властями.

3. Теперь можно будет одновременно использовать коэффициенты Кв и Ки – раздел 2 строка 145, в случае имеющихся у них значений, превышающих единицу. Необходим код Ки для отражения изменений в кадастровой стоимости объекта, которые уже обозначены в ЕГРН. Его применение важно:

- когда было изменено разрешение на вариант применения земель;

- причисление участка к другой группе объектов;

- изменения в стоимости участка из-за корректировки размера территории.

1. Приложение «Коды категории земель» получило новый формат – применяемые в нем коды были расширены для указания различных видов земельной собственности. Здесь вы узнаете, каков порядок использования земель крестьянских хозяйств.

Важно: применять новую форму уже будет необходимо при подаче отчетности за 2018 год.

В чем особенности уплаты земельного налога пенсионерами, есть ли льготы – смотрите тут:

В случае использования коэффициента Ки по одной из вышеперечисленных причин, заполняется форма из 2 разделов – первый для обозначения прежней стоимости, второй – для обозначения периода начала произошедших изменений.

При изменении коэффициента от 2 до 4 необходимо раздельное обозначение данных в строках 040 и 140 2-го раздела, предназначенного для обозначения налоговых обязательств относительно участков под жилое строительство.

При этом в графе 040 указывается 1 – прежний коэффициент, а в строке 140 – та самая десятичная дробь, указывающая на прежний период применения старого коэффициента. В разделе, указывающем на новое значение нужно указать в строке 040 код 2.

Кроме этого теперь общий вид формы будет изменен за счет применения нового штрих-кода 07508011. Как рассчитать земельный налог – читайте пошаговую инструкцию по ссылке.

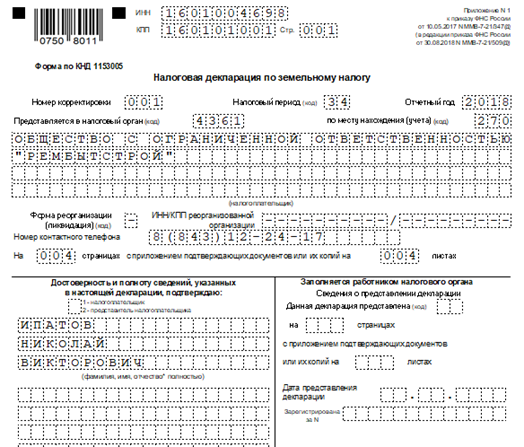

Пример заполнения земельной декларации.

Изучая декларацию по земельному налогу, пользователь может отметить такие особенности ее заполнения:

- Титульный лист – обязательный к заполнению, так как он обеспечивает специалисту возможность идентифицировать налогоплательщика, изучить его личные данные и узнать за какой период подана отчетность.

- 1 раздел – является носителем сумм, подлежащих к перечислению в бюджет.

- 2 раздел – предназначен для расчета налогооблагаемой базы и обозначения суммы по каждому отдельному объекту.

При этом следует учитывать следующие моменты:

- сдача документа с использованием показателей за истекший период;

- суммы округляются до рубля;

- все заполненные страницы подлежат нумерации.

Отчетный документ обязателен к подаче организациями, которые являются держателями земельных угодий. В противном случае предусмотрены штрафные санкции от 5% по недоимкам, но не менее 1 000 рублей до 30% по недоимкам. Тут вы узнаете, что такое недоимка по налогам и когда она возможна.

В каких регионах и насколько вырос земельный налог – смотрите в этом видео:

В 2019 году декларацию по земельному налогу сдаем по новой форме

Изменения в декларацию по земельному налогу внесены приказом ФНС от 02.03.2018 № ММВ-7-21/118@.

Поправки затронули порядок заполнения формы юрлицами, которым предоставили земельный участок для строительства жилья. Кроме того, в декларации изменились штрих-коды. Главное же новшество – строка 145 «Коэффициент Ки».

Как отразить изменение кадастровой стоимости в декларации

В 2019 году организации должны учитывать изменение кадастровой стоимости со дня внесения в ЕГРН сведений об этом. Ранее изменения надо было учитывать со следующего налогового периода. Такая необходимость появляется в следующих ситуациях:

- изменился вид разрешенного использования участка;

- участок переведен в другую категорию земель;

- изменилась площадь участка.

Для отражения изменений кадастровой стоимости в декларацию введен новый показатель «Коэффициент Ки». Показывают его в строке 145 раздела 2. Правила расчета коэффициента зафиксированы в Налоговом кодексе.

Чтобы показать изменение кадастровой стоимости нужно будет заполнить два вторых раздела по одному участку. В одном разделе 2 в строке 050 нужно будет показать первоначальную кадастровую стоимость, а в другом – новую кадастровую стоимость.

Декларацию за 2018 год нужно предоставить не позднее 1 февраля 2019 года.

Сдавать декларацию нужно в налоговую инспекцию по месту нахождения земельного участка. Причем, если на территории одного муниципального образования у фирмы есть несколько участков, подать следует только один отчет.

Декларацию плательщики представляют в инспекцию лично или через представителя, направляют в виде почтового отправления с описью вложения или передают по телекоммуникационным каналам связи.

Существует два варианта представления декларации на бумажном носителе:

- с приложением съемного носителя, содержащего данные в электронном виде установленного формата;

- с использованием двумерного штрих-кода.

Если организация имеет земельный участок, который расположен вне ее местонахождения, декларацию по налогу можно представить досрочно, то есть до 1 февраля года, следующего за истекшим. Причем декларацию нужно подать по месту нахождения выбывшего объекта.

Но в случае, если до снятия земельного участка с учета декларация не подавалась, ее придется представить по месту нахождения головной фирмы. Не забыв при этом указав код ОКТМО по адресу выбывшего участка (письмо ФНС России от 22 марта 2018 г. № БС-4-21/5366).

Читайте в бераторе

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Заполняем декларацию по земельному налогу за 2018 год

Когда отчитываться по земельному налогу не требуется

Перед тем как заполнить декларацию по земельному налогу за 2018 год и сдать в 2019-м, проверьте:

- Обязаны ли вы сдавать этот отчет — декларацию по земельному налогу представляют только владеющие земельными участками организации, в том числе и тогда, когда они ограничены в правах.

Компаниям без земли, ИП и гражданам отчитываться не нужно.

- Была ли компания в 2018 году владельцем земельных участков; если нет (к примеру, арендовала землю у другой фирмы или физлица), декларацию по земельному налогу за 2018 год подавать не нужно (письмо Минфина России от 23.06.2016 № 03-02-08/36474).

- Действовал ли земельный налог на территории того муниципального образования, в границах которого находится ваша земля. Лишь в этом случае вам необходимо отчитаться по налогу и уплатить его (ст. 387 НК РФ).

Как муниципальные власти могут влиять на величину земельного налога, узнайте из публикации.

Проведя предварительный контроль по вышеуказанным условиям, приступайте к оформлению декларации — сделайте это с учетом рекомендаций, размещенных в следующем разделе.

Где взять бланк декларации и что учесть при ее оформлении?

При заполнении декларации по земельному налогу за 2018 год и сдаче в 2019 году:

- используйте обновленный бланк — возьмите его здесь;

- обратите внимание на отличия декларации, оформляемой за 2018 год, от аналогичного отчета за предыдущий год — узнайте о них из материала;

- проверьте готовый отчет по обновленным контрольным показателям — возьмите их тут.

Как заполняется декларация по земельному налогу, разберем на примере.

ООО «Рембытстрой» использует в своей деятельности 2 земельных участка:

- первый участок фирма арендует у своего партнера ООО «Стройка-Люкс»;

- второй участок принадлежит ООО «Рембытстрой» на праве собственности.

Несмотря на то что земельные участки располагаются в разных муниципальных образованиях, специалистам ООО «Рембытстрой» не придется оформлять 2 декларации — отчет нужен только по налогу, рассчитываемому со стоимости собственной земли фирмы. По арендуемой земле должен отчитаться ее собственник — ООО «Стройка-Люкс».

Исходные данные для расчета налога:

- кадастровая стоимость участка на 01.01.2018 — 18 320 000 руб.;

- 23 мая 2018 года в ЕГРН внесены сведения о продаже части этого земельного участка, на 01.06.2018 года его новая кадастровая стоимость — 14 500 000 руб.

- ставка земельного налога — 0,3%;

При заполнении декларации специалисты ООО «Рембытстрой»:

- Проставили код налогового периода «34» на титульном листе, что означает годовую «земельную» декларацию.

- Для заполнения строки 030 раздела 2 (код категории земли) они воспользовались приложением № 5 Порядка заполнения декларации, утвержденного приказом ФНС России от 10.05.2017 № ММВ-7-21/347@ (ред. от 30.08.2018). Поскольку землянаходится в пределах населенного пункта и не относится к остальным категориям земель, используется код 003002000000.

- Определили сумму земельного налога (стр. 150) разделу 2 как произведение кадастровой стоимости, налоговой базы и коэффициента Ки. Сумма земельного налога определена на двух листах (003 и 004) раздела 2.

- Для заполнения строки 145 раздела 2 (коэффициент Ки) они воспользовались формулой:

Ки1 = число полных месяцев до изменения площади участка участка /12 месяцев.

5 мес./12 мес. = 0, 4167. Этот коэффициент привели на стр.003 декларации.

Ки2 = число полных месяцев после изменения площади участка /12 месяцев.

7 мес./12 мес. = 0,5833. Этот коэффициент указали на стр.004 декларации.

- В разделе 1 по строке 021 «Исчисленная сумма за налоговый период» записали исчисленную сумму налога, которую определили как сумму исчисленного налога по строке 250 раздела 2 листов 003 и 004 декларации: 22 902 + 25 374 = 48 276 руб.

- Авансовые платежи были определены следующим образом:

- 1 квартал: 18 320 000 * 0,3%/4 = 13 740 руб.

- 2 квартал:

по участку до его продажи (за апрель-май)

18 320 000 * 0,3% * 2/12 = 9 160 руб.

По оставшейся после продажи части участка (за июнь)

14 500 000 * 0,3%/12 = 3 625 руб.

Итого аванс за 2 квартал: 9 160 + 3 625 = 12 785 руб.

14 500 000 * 0,3%/4 = 10 875 руб.

- Сумма налога к доплате определена как разница между исчисленным налогом и авансовыми платежами:

48 276 – 13 740 – 12 785 – 10 875 = 10 876 руб.

- В пустующих ячейках проставили прочерки.

Как выглядит заполненная ООО ««Рембытстрой» декларация, смотрите в образце.

Нюансы подготовки и представления декларации по земельному налогу

Учесть нормативные требования по оформлению и сдаче декларации по земельному налогу помогут подсказки:

- На подготовку декларации по земельному налогу у организаций есть 1 месяц (январь 2019 года) — отчитаться перед налоговиками необходимо до 01.02.2019 (п. 3 ст. 398 НК РФ). Опоздание с отчетом грозит штрафом — 5% от налога, отраженного в декларации за каждый месяц просрочки («штрафной» минимум — 1 000 руб., максимум — 30% от неуплаченного налога).

- Отчитайтесь в электронной форме, если среднесписочная численность работников вашей компании за предшествующий год более 100 чел. (п. 3 ст. 80 НК РФ); если этот показатель меньше или равен 100, вы можете выбирать между электронной и бумажной формой отчетности.

- Сдайте декларацию налоговикам по месту нахождения земельного участка (кроме крупнейших налогоплательщиков — им необходимо отчитаться в инспекцию по крупнейшим налогоплательщикам (п. 4 ст. 398 НК РФ)).

Как оформить платежное поручение на уплату земельного налога, узнайте из публикации.

Порядок сдачи декларации в ситуации, когда компания владела в 2018 году несколькими земельными участками, смотрите на рисунке:

Отчитаться по земельному налогу за 2018 год обязаны все владеющие земельными участками фирмы до 1 февраля 2019 года.

Декларация заполняется по обновленной форме, а для ее проверки применяются новые контрольные соотношения. Количество сдаваемых деклараций зависит от числа собственных земельных участков фирмы, а также от их места расположения.

О новых декларациях, применяемых в 2019 году по другим налогам, узнайте из размещенных на нашем сайте материалов:

Налоговая декларация по земельному налогу 2018-2019 с поправками

Недавно произошли изменения в учете земельного налога, в результате чего в действующую декларацию были внесены поправки. На основании Приказа ФНС РФ от 02.03.2018 № ММВ-7-21/118@ в форму и порядок заполнения налоговой декларации были внесены изменения. Нормы Приказа применяются налогоплательщиками, начиная с момента предоставления декларации по земельному налогу за налоговый период 2018 года, несмотря на то, что сам документ вступил в силу со 2 июня 2018 года. Единственное, реорганизованные и ликвидируемые предприятия отчитываются по новой форме до завершения 2018 года. В данной статье приводится Налоговая декларация по земельному налогу 2018 с поправками.

Налоговая декларация по земельному налогу 2018 с поправками

Полная новая редакция формы налоговой декларации по земельному налогу была введена Приказом ФНС РФ № ММВ-7-21/118@. Можно сказать, что старая форма не претерпела особо заметных изменений. Но следует обратить внимание на корректировки, касающиеся порядка заполнения декларации.

Важно! Если имеет место реорганизация или ликвидация компании, для нее последним налоговым периодом станет период с 1 января того календарного года, в течение которого ООО было прекращено, до даты осуществления госрегистрации факта окончания деятельности (п. 3 ст. 55 НК РФ).

Указание нового коэффициента (налоговая декларация по земельному налогу 2018 с поправками)

Раздел 2 налоговой декларации должен быть заполнен по каждому участку земли (принадлежащему на праве владения или постоянного/бессрочного пользования) в отдельности (п. 5.1 Порядка), или же по каждой:

- доле участка земли в пределах муниципального образования (Севастополя, Москвы, Санкт-Петербурга – городов федерального значения);

- доле в праве на участок земли.

Однако, сейчас в п. 5.1 говорится, что налогоплательщик может заполнить и более 1 экземпляра раздела 2 в отношении одного участка земли. К примеру, такое действие разрешено в случае, если в течение налогового периода изменилась кадастровая стоимость земли в связи с изменением ее площади, перевода ее в другую категорию земель или изменением вида разрешенного использования.

Обратите внимание на новую строку 145 в разделе 2 декларации, в котором ведется исчисление налогооблагаемой базы по земельному налогу и его суммы. В этой строке необходимо отразить коэффициент Ки (для него отведено одно поле до запятой и 4 поля после – его следует указать в виде десятичной дроби до 10-тысячных долей). Он необходим для расчета суммы налога в ситуации, когда по причине изменения вида использования земли (изменения площади участка, перевода земли в иную категорию) меняется ее кадастровая стоимость.

Согласно указаниям нового пункта 5.17 порядка заполнения декларации по земельному налогу, формула расчета коэффициента Ки выглядит следующим образом:

где ЧПМ – число полных месяцев, на протяжении которых в рассматриваемом налоговом периоде участок земли оценивался кадастровой стоимостью, утвержденной для данного вида использования земли (площади участка, категории);

ЧКМНП – число календарных месяцев в налоговом периоде.

Пример заполнения новой формы декларации по налогу на землю

4 июня 2018 года произошло изменение кадастровой стоимости участка земли, на указанную дату в ЕГРН были внесены соответствующие данные. Налогоплательщик заполняет декларацию по земельному налогу:

1. В 1-ом экземпляре формы в разделе 2 по строке 050 записывается кадастровая стоимость земли, которая действовала на 1 января 2018 года.

2. Первый коэффициент Ки = 5 месяцев: 12 месяцев = 0,4167.

3. Во 2-ом экземпляре формы в разделе 2 по строке 050 необходимо записать скорректированную кадастровую стоимость.

4. Второй коэффициент Ки = 7 месяцев: 12 месяцев = 0,5833.

5. Строка 145 будет содержать запись «0,5833».

6. В строке 150 раздела 2 налоговой декларации отражается результат расчета земельного налога за налоговый период с учетом коэффициента Ки (п. 5.18 Порядка). Показатель строки 150 находится по формуле:

стр. 150 = (стр. 110 х стр. 120 х стр. 140 х стр. 145): 100.

Заполнение по участкам жилищного строительства (Налоговая декларация по земельному налогу 2018 с поправками)

Если на протяжении налогового периода коэффициент 2 меняется на коэффициент 4, п. 5.1 Порядка позволяет налогоплательщику заполнить более 1 экземпляра раздела 2 в отношении одного участка земли. Это понадобиться при расчете налога на землю, уплачиваемого за участок, купленный (переданный) во владение организациям с целью проведения на его территории жилищного строительства.

Сроки декларации (Налоговая декларация по земельному налогу 2018 с поправками)

Важно! Расчет суммы земельного налога (авансовых платежей) на рассматриваемые участки земли осуществляется с принятием во внимание коэффициента 2 на протяжении 3 лет жилищного строительства с момента проведения госрегистрации прав на землю и до даты госрегистрации прав на возмещенный объект недвижимости.

Если жилищное строительство длится больше чем 3 года, расчет суммы земельного налога (авансовых платежей) осуществляется с принятием во внимание коэффициента 4 на протяжении всего периода строительства, превышающего 3 года (до госрегистрации прав на объект недвижимости).

Если, наоборот, строительство завершилось до истечения 3 лет с момента регистрации прав на земельный участок, сумма налога за период сверх суммы земельного налога, рассчитанной с применением коэффициента 1, подлежит зачету (возврату налогоплательщику) в установленном законом порядке как излишне уплаченный налог. При заполнении декларации необходимо обратить внимание на следующие моменты:

1. В строке 040 раздела 2 указывается признак срока строительства (если возведение объекта длилось 3 года – ставится «1», если более 3 лет – «2»). Если коэффициент 2 меняется на 4 на протяжении налогового периода, на 1-ом экземпляре раздела 2 пишется «1», а на 2-ом экземпляре по строке 040 пишется «2» (п. 5.6).

2. Количество полных месяцев владения землей на протяжении налогового периода отражается по строке 130 раздела 2 (п. 5.15). Если же в течение налогового периода коэффициент 2 меняется на 4, число полных месяцев следует указать с принятием во внимание времени строительства, записанного в строке 040 раздела 2.

3. В строке 140 вписывается коэффициент Кв, необходимый для расчета налога на землю в ситуации, когда налогоплательщик обладал правом на участок на протяжении неполного налогового периода (п. 5.16). Данный коэффициент рассчитывается по формуле:

Кв = КПМС: ККМНП,

где КПМС – количество полных месяцев, на протяжении которых налогоплательщик обладал правом собственности (правом постоянного/бессрочного пользования);

ККМНП – количество календарных месяцев в налоговом периоде.

Если на протяжении налогового периода коэффициент 2 меняется на 4, формула применяется с принятием во внимание периода строительства (прописанного в строке 040 раздела 2).