Будущее России и её статус как промышленной державы зависят от модернизации экономики на современной технологической основе. На передний план выдвигается проблема обеспечения устойчивого экономического роста. Это необходимо, чтобы достичь среднего уровня 25 стран-членов ЕС по ВВП на душу населения, который на 300% выше, чем в России[7]. Удвоение ВВП к 2010 году – цель, которая объективно требует всё больших усилий и трудно достижима, – продолжает рассматриваться руководством страны как приоритетная задача. Поэтому особо остро стоит вопрос о поиске инвестиционного механизма, чтобы дать мощный импульс развитию реального сектора экономики. Отсюда вытекает необходимость масштабных притоков инвестиций – отечественных и иностранных.

Уместно заметить, что так называемая инвестиционная направленность бюджетной политики государства на 2006г. с инвестиционным фондом явно малого объема находится в рамках той «стратегии», для которой была характерна доля «капитальной» составляющей расходов федерального бюджета меньше 8% (текущие расходы составляли более 92%).Ущербная «инвестиционная направленность» бюджетной политики на 2006г. вполне соответствует явно неинвестиционной экономической среде, в которой быстрое и существенное увеличение инвестиций без создания соответствующей инвестиционной инфраструктуры практически невозможно. Видимо, это понимают сторонники накопления стабилизационного фонда и его инвестирования в зарубежные ценные бумаги. Инвестиции за счет всех источников финансирования в 2002-2005гг. составляли (по годам соответственно) 16.2; 16.38; 16.29; 16.31% ВВП, а в 2006-2008гг. прогнозируются 17.6; 19.05; 20.2% (таблица 2).[8]

Таблица 2.

Инвестиции за счет всех источников в экономику России

в 2002-2008гг.[9]

| 2002г. (факт) | 2003г.(факт) | 2004г.(факт) | 2005г. (оценка) | 2006г. (прогноз) | 2007г.(прогноз) | 2008г.(прогноз) | |

| Валовой внутренний продукт, (млрд. руб.) Темп роста,(% к предыдущему году) Инвестиции в основной капитал за счет всех источников,(млрд. руб.) Темп роста,(% предыдущему году) Амортизация,(млрд. руб.) Прибыль, (млрд. руб.) | 10830,5 104,7 1762,4 102,8 715,0 1141,0 | 13342,2 107,3 2186,0 112,5 834,0 2324,0 | 16751,5 107,2 2730,0 110,9 901,0 3250,0 | 105,9 3426,0 109,8 999,0 4340,0 | 105,8 4305,0 111,1 1102,0 4910,0 | 105,9 5304,0 110,4 1210,0 5500,0 | 106,0 6336,0 109,9 1329,0 6015,0 |

Новую институциональную инвестиционную среду и сеть быстро создать невозможно, но делать это нужно – вплоть до радикальной реорганизации Министерства экономического развития и торговли на «старте» таких преобразований.

Определяющим финансовым условием реализации национальных инвестиционных проектов должно стать превращение стабилизационного фонда в фонд национального инвестирования. В нынешнем качестве он не соответствует своему названию, является встроенным в экономическую модель дестабилизатором условий экономического роста, инструментом обесценивания валютной выручки и фактором инфляции. Достаточно указать на то, что за неполных три месяца 2006г. инфляция составила свыше 4%.[10]

Работа по привлечению инвестиций идёт пока не очень успешно. Участие России в мировых ПИИ[11] в период экономической стабилизации после 2000г. осталась практически неизменным, не превышая в среднем 4–4,5 млрд. долларов США в год, что составляет 0,4–0,5% доли глобальных потоков (для сравнения: доля Китая составляет почти 10% и продолжает расти). Но, по сравнению, с прошедшими годами можно наблюдать тенденции к заметному росту объема иностранных инвестиций. Динамика их поступления характеризуется данными, представленными в таблице 3.

Таблица 3.

Объем инвестиций, поступивших от иностранных инвесторов, по видам[12].

| Млн. долл. США | Млн. долл. США | Млн. долл. США | Млн. долл. США | Млн. долл. США | Млн. долл. США | |

| Всего инвестиций | ||||||

| в том числе: | ||||||

| прямые инвестиции | ||||||

| из них: | ||||||

| взносы в капитал | ||||||

| кредиты, полученные | ||||||

| прочие прямые инвестиции | ||||||

| портфельные инвестиции | ||||||

| из них: | ||||||

| акции и паи | ||||||

| долговые ценные бумаги | ||||||

| прочие инвестиции | ||||||

| из них: | ||||||

| торговые кредиты | ||||||

| прочие кредиты | ||||||

| прочее |

Объем иностранных инвестиций, поступивших в российскую экономику в январе-сентябре 2005 года, составил 26,83 млрд. долларов, что на 7,9% ниже соответствующего периода 2004 года. Негативная динамика - результат значительного роста в 2004 году, уверяют статистики. В январе-сентябре 2004 года был существенный рост иностранных инвестиций в РФ - на 39,4% по сравнению с 9 месяцами 2003 года, напоминает Росстат. По итогам всего 2004 года был зафиксирован рост иностранных инвестиций на 36,4%, до 40,5 млрд. долларов.

Прямые зарубежные инвестиции в Россию за январь-сентябрь 2005 года составили 6,6 млрд. долларов (рост на 18,1%).

Портфельные иностранные инвестиции в Россию за январь-сентябрь 2005 года составили 365 млн. долларов, что на 60,5% выше уровня 9 месяцев 2004 года.

Прочие инвестиции в Россию составили 19,8 млрд. долларов - это на 14,8% меньше соответствующего показателя 2004 года. В целом накопленный объем иностранных инвестиций в российской экономике к концу сентября 2005 года составил 96,5 млрд. долларов, он увеличился на 31,4% по сравнению с концом сентября прошлого года.

Основными факторами, обусловившими повышение инвестиционной активности в последние годы, являются:

- сохранение высоких цен мирового рынка на энергоресурсы и металлы;

- улучшение финансового положения предприятий;

- рост спроса на отечественные инвестиционные товары при высоком уровне цен на аналогичные импортные товары;

- увеличение инвестиционных ресурсов населения за счет роста реальных располагаемых денежных доходов;

- снижение процентных ставок рефинансирования Банка России;

- формирование позитивного инвестиционного имиджа Российской Федерации по оценкам международных рейтинговых агентств.

К основным факторам, сдерживающим инвестиционную активность в настоящее время, относятся:

- высокая зависимость национального хозяйства, государственных финансов и платежного баланса от внешнеэкономической конъюнктуры при существующей структуре ВВП;

- избыточные административные барьеры для предпринимателей;

- недостаточная правовая защита отечественных и иностранных инвесторов, слабая правоприменительная практика;

- достаточно высокая цена коммерческого кредитования, несмотря на заметное снижение ставок на финансовом рынке;

- отсутствие эффективных механизмов трансформации сбережений населения в инвестиции;

- недостаточный уровень развития фондового рынка.

Базовый закон 2000г. ”Об иностранных инвестициях в Российской Федерации” предусматривает возможность предоставления льгот по крупным инвестициям и “приоритетным проектам”.[13]Однако получить льготы практически нереально из-за отсутствия подзаконных актов.

Поэтому к числу первоочередных мер в данном направлении следует отнести укрепление законодательной базы деятельности зарубежных инвесторов в отдельных отраслях. Круг приоритетных отраслей требует тщательного обоснования. К ним, безусловно, следует отнести отрасли инновационной сферы, однако в условиях России нельзя забывать и социальную сферу.

Правительство одобрило сценарий развития, в котором в среднесрочной перспективе предлагается осуществить переход от потребительски ориентированной, к инвестиционно ориентированной экономике. Вместе с тем по прогнозам в ближайшие три года в России ожидается как сокращение темпов роста доходов населения, что являлось базой потребительски ориентированной экономики, так и инвестиций в основной капитал, что не позволяет говорить о возможности и успешности реализации инвестиционного варианта. Средний прирост инвестиций в основной капитал, составляющий по прогнозу на три года 9.3%, пока не достаточен. Он требуется, как минимум, в полтора – два раза выше.

Могут ли государственные инвестиции решить эту проблему? В 2005г. практически был осуществлен поворот к политике наращивания государственных инвестиций. Их доля в общем объеме инвестиций не поднималась с 2001г. выше 20%. В текущем году она увеличилась на 2,2 процентных пункта и составила 20,1%, т.е. наметилась тенденция замещения частных инвестиций государственными, что подтверждается прогнозом, согласно которому вклад частных инвестиций в прирост ВВП сокращается в 2006-2009гг. с 2 процентных пунктов до 1,7-1,9 процентных пункта ВВП. Общий объем инвестиций в основной капитал при сокращающейся доле государственных инвестиций за последние годы увеличился на 100 млрд. долл., причем в основном за счет частных инвестиций.

Поэтому точка зрения Минфина такова: прирост инвестиций может и должен быть увеличен за счет частных инвестиций в экономику. Первые могут создавать инфраструктуру для дальнейшего наращивания частных инвестиций. Причины торможения частных инвестиций, по мнению министра, можно объяснить, прежде всего, зарегулированностью экономики, ее недостаточной либерализацией, низким уровнем конкуренции.[14]

Практикум

1) Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

3) Каково значение мультипликатора инвестиций?

4) Покажите изменение уровня равновесия графически.

Решение:

1)Определите, чему будет равен равновесный уровень дохода, если известно, что экономика описана следующими данными:

Y = C + I; C = 500 + 0,6 Y; I = 100;

Если известно, что экономика описана следующими данными, то необходимо в первую очередь выяснить значения этой экономической функции:

Y – уровень дохода;

С – потребление;

I – инвестиции;

С = С* + МРС ∙ Y – формула выражающая потребление, где С* - некая постоянная, зависящая от других факторов, кроме дохода (процентная ставка, инфляционные ожидания и т.п.) в данном случае = 500;

МРС – предельная склонность к потреблению, величина предельной склонности к потреблению (МРС) находится в пределах от 0 до 1, т.е.

0 < МРС < 1,

в данной задаче МРС = 0,6:

МРS – предельная склонность к сбережению, понимают ту часть дополнительного дохода, который идет на сбережения (инвестиции) содержащуюся в каждой дополнительно заработанной денежной единице, МРС + МРS = 1.

Таким образом, при известной одной части равенства можно определить и другую путем вычитания известной части из единицы:

МРS = 1 – МРС,

в данном случае:

МРS = 1 – 0,6 = 0,4.

Итак, основным фактором, определяющим величину потребления и сбережений (инвестиций), является уровень дохода, но так как величина потребления и сбережения нам известны, то находим уровень дохода:

Y = 500 + I / MPS;

Y = 500 + 100 / 0,4 = 1500.

Определяем, чему будет равен равновесный уровень дохода по описанным экономическим данным:

Y = 500 + 0,6 Y + 100;

Y = 500 + 0,6 ∙ 1500 + 100 = 1500.

2) Если автономные инвестиции (I) возрастут до 200, то, как изменится равновесный выпуск?

Воспользуемся данными, решения первого задания.

Необходимо вычислить уровень дохода по известным величинам, потребления и сбережения:

Y = 500 + I / MPS;

Y = 500 + 200 / 0,4 = 1750.

Определяем, чему будет равен равновесный уровень дохода, если автономные инвестиции (I) возрастут до 200:

Y = 500 + 0,6 Y + 200;

Y = 500 + 0,6 ∙ 1750 + 200 = 1750.

3) Каково значение мультипликатора инвестиций?

Известно, что население расходует на потребление 60 % получаемого им дохода, а остальные 40 % сберегает. Потребительская функция тогда имеет вид:

С = 0,6 Y.

Пусть объем инвестиционной деятельности увеличился первоначально на 100. Это вызовет непосредственное увеличение доходов затронутых этим лиц на такую же сумму. В связи с этим увеличением доходов им придется увеличить свои потребительские расходы. В соответствии со сделанным выше предположением эти расходы возрастут на 100 х 0,6 = 60 (на 40 увеличатся сбережения). Такое увеличение спроса отразится на доходах еще какой-то группы лиц, которые тоже увеличатся на эту сумму. Эти лица в свою очередь увеличат свои потребительские расходы на сумму 60 х 0,6 = 36, что свидетельствует о возрастании на 36 еще чьих-то доходов, что заставит увеличить потребление еще на 36 х 0,6 = 21,6 и т. д. Данный процесс будет продолжаться по математически бесконечной цепочке. Однако сумма увеличения дохода будет сходиться к определенному пределу (пределу суммы геометрической прогрессии). В данном примере этот предел легко подсчитать. Общее увеличение дохода составит:

100 + 60 + 36 + 21,6 +...= 100 (1 + 0,6 + 0,62 + 0,63 +...) = 100(1/(1-0,6))= 100/0,4 = 250

Каков же мультипликатор в нашем примере и как его можно определить посредством предельной склонности к потреблению и предельной склонности к сбережению?

Если общее увеличение дохода составит 250, а автономные инвестиции возрастут на 100, то мультипликатор инвестиций равен:

250 / 100 = 2,5

Ответ:

· Равновесный уровень дохода по описанным экономическим данным будет равен 1500.

· Если автономные инвестиции возросли до 200, равновесный выпуск будет равен 1750.

· Мультипликатор инвестиций равен 2,5.

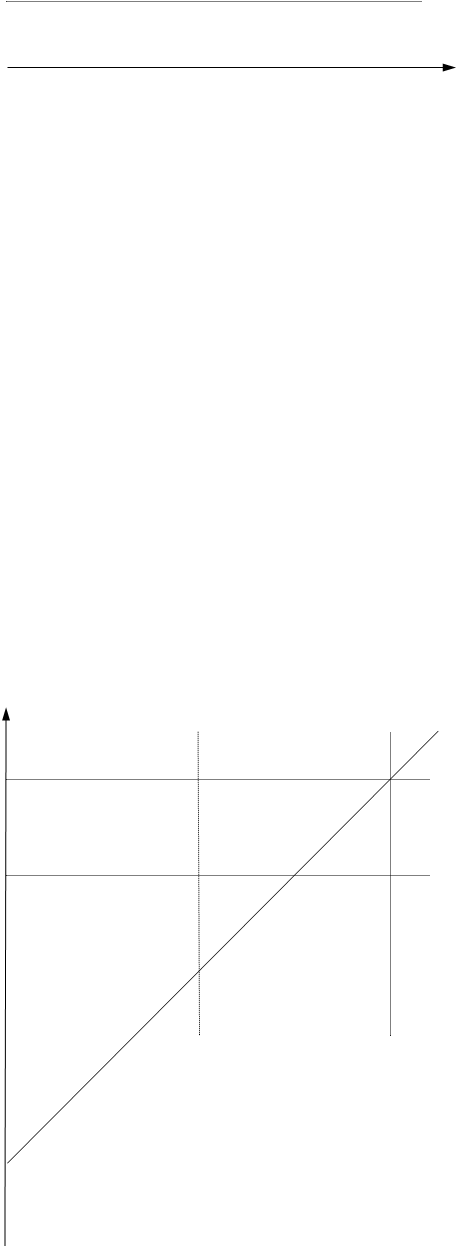

4) Покажите изменение уровня равновесия графически.

График:

S

S

S

0 1500 1750

Y

|

S

«Жизнь в долг»

Рис. 1. Изменение уровня равновесия

Заключение

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление капитала предприятий, а следовательно, создание базы для расширения производительных возможностей страны и экономического роста.

Без инвестиций невозможны: современное создание капитала, обеспечение конкурентоспособности товаропроизводителей на внешних и внутренних рынках. Процессы структурного и качественного обновления мирового товаропроизводства и рыночной инфраструктуры происходят исключительно путем и за счет инвестирования. Чем интенсивней оно осуществляется, тем быстрее происходит воспроизводственный процесс, тем активнее происходят эффективные рыночные преобразования. Несмотря на то, что инвестиции составляют относительно небольшую часть совокупных расходов (15-16% в развитых странах) именно изменения данного компонента вызывают основные макроэкономические сдвиги. Вот почему так важно выявить влияние инвестиционных расходов на совокупные расходы и национальный доход, иными словами, включить инвестиции в модель «доходы – расходы». В России существует большое число коммерческих организаций, имеющих достаточные суммы для осуществления инвестиций в реальные проекты, однако, понимая неустойчивость сегодняшнего российского рынка, они соглашаются финансировать какой-либо проект очень осторожно, помня о том, что достаточно высока вероятность разорения, еще вчера непоколебимых и самых солидных компаний. Вообще капиталовложения проводятся инвесторами в первую очередь ради получения прибыли и, пока мы имеем дело с неуравновешенной экономикой, неясной политической ситуацией и несовершенным законодательством, ни о какой прибыли не может быть и речи, а значит, не может быть и речи о долгосрочных стратегических инвестициях в российскую экономику, без чего, в свою очередь, невозможен подъём производства, то есть возрождение экономики России.

Литература