Вариант 1 (А-Ё)

1.Инновации в растениеводческой отрасли России

2.Инновационные технологии в сельском хозяйстве США

Задачи:

1.Оценка эффективности инвестиций.

2.Оценка рисков проекта.

Вариант 2 (Ж-М)

1.Инновации в животноводческой отрасли России

2.Инновационные технологии в сельском хозяйстве ЕС

Задачи:

1.Оценка эффективности инвестиций.

2.Оценка рисков проекта.

Вариант 3 (Н-У)

1.Инновации в переработке сельскохозяйственной продукции в России

2.Инновационные технологии в сельском хозяйстве Австралии

Задачи:

1.Оценка эффективности инвестиций.

2.Оценка рисков проекта.

Вариант 4 (Ф-Я)

1.Инновации в техническом обеспечении аграрной отрасли России

2.Инновационные технологии в сельском хозяйстве Японии

Задачи:

1.Оценка эффективности инвестиций.

2.Оценка рисков проекта.

исследовательская часть работы содержит два задания. Объем ответа на каждое из заданий – 5-7 страниц формата А4 печатного текста (шрифт 14, Times New Roman, полуторный интервал).

При ответе на первый вопрос исследовательской части контрольной работы студент выбирает инновацию (!) в требуемой отрасли АПК (продукт или технология) и дает ее характеристику по плану, представленному ниже.

Под инновацией понимается первое практическое применение нового производственно-технологического, организационно-управленческого или иного решения, способного повысить конечные экономические результаты хозяйственной деятельности предприятия. Инновация должна обладать такими признаками, как новизна, практическая реализуемость и создавать положительный экономический эффект для предприятия.

При выборе инновации важно учесть, что не любой новый продукт (технология) для предприятия является инновационным. Инновационным может считаться продукт (технология), обладающий указанными выше свойствами и являющий новым для отрасли в целом (!).

Контрольная работа, в первом вопросе которой описывается продукт (технология), не являющийся инновационным, к защите не допускается.

План ответа на первый теоретический вопрос контрольной работы:

1) содержание инновации: дается характеристика инновации; обосновывается ее значимость для отрасли; обозначаются основные преимущества перед традиционными продуктами или технологиями; по необходимости могут быть представлены рисунки, фотографии, схемы;

2) распространение инновации в России: анализируется история возникновения и развития инновации; описывается динамика ее распространения в России (должны быть представлены соответствующие графики и диаграммы); делается прогноз ее диффузии на ближайшие годы (для этого могут быть использованы кривые роста); представляется опыт отдельных предприятий по внедрению инновации;

3) технологические и организационные особенности внедрения инновации: определяются основные группы операций, которые необходимо выполнить при внедрении инновации; анализируется потребность в материальных, трудовых, финансовых и иных ресурсах; анализ проводится для различных масштабов внедрения инновации.

4) эффект от внедрения инновации в производство: обозначаются источники возникновения положительного эффекта внедрения инновации по сравнению с производством или использованием альтернативных продуктов или технологий;

5) факторы, обуславливающие эффективность внедрения инновации: выявляются факторы внешней и внутренней среды, влияющие на эффективность инновации, с последующей их классификацией, раскрываются их содержание и связи между собой;

6) риски при внедрении инновации в производство: анализируются различные виды рисков, связанные с внедрением инновации; даются обоснованные экспертные оценки различным рискам, выявляются наиболее существенные из них, делаются предложения по их снижению.

Примерами инноваций в аграрной сфере могут служить:

1) Производство говядины на базе КРС мясных пород;

2) Производство высокобелковой кормовой добавки из отходов птицеводства;

3) Производство биотоплива из масленичных культур;

4) Технология точного земледелия;

5) Технология автоматизированного подравнивания кормов;

6) Применение системы гидропоники в тепличном хозяйстве;

7) Использование технологии разделение семени по полу в животноводстве.

Ответы на поставленные выше вопросы должны отражать специфику выбранной инновации, не быть перегруженными положениями теории инновационного менеджмента.

При ответе на второй вопрос исследовательской части контрольной работы анализируется инновационное развитие аграрной отрасли соответствующей страны. Ответ на второй вопрос должен раскрывать следующие моменты:

1) примеры и описание инновационных продуктов и технологий в аграрной сфере соответствующей страны;

2) методы государственного регулирования инновационной деятельности в аграрной сфере соответствующей страны.

Расчетная часть контрольной работы содержит две задачи.

Первая задача:

Рассчитать ставку дисконтирования и, используя потоки по инвестиционной и операционной деятельности, следующие показатели экономической эффективности проекта:

1) чистая приведенная стоимость;

2) внутренняя норма доходности;

3) дисконтированный срок окупаемости;

4) рентабельность инвестиций.

Исходные данные ко второй задаче представлены в Приложении 1.

Вторая задача:

При оценке экономической эффективности инвестиционного проекта рассматриваются три варианта сценариев его реализации. Найти ожидаемое значение чистой приведенной стоимости проекта, сделать вывод о целесообразности его реализации.

Исходные данные к третьей задаче представлены в Приложении 2.

Первая задача.

Оценка эффективности инвестиций

Расчет показателей эффективности проекта может быть представлен в форме таблиц 1 и 2.

Таблица 1 ‑ Расчет показателей экономической эффективности проекта, тыс.руб.

| Показатель | Годы | ||||||

| Инвестиции в проект | |||||||

| Денежный поток от инвестиционной деятельности | |||||||

| Выручка от реализации продукции | |||||||

| Себестоимость продукции | |||||||

| Денежный поток от операционной деятельности | |||||||

| Чистый денежный поток | |||||||

| Коэффициенты дисконтирования | |||||||

| Дисконтированный чистый денежный поток | |||||||

| То же нарастающим итогом | |||||||

| Чистая приведенная стоимость | |||||||

| Внутренняя норма доходности, % | |||||||

| Индекс рентабельности инвестиций | |||||||

| Дисконтированный срок окупаемости инвестиций, лет |

Чистый денежный поток рассчитывается как сумма денежных потоков от инвестиционной и операционной деятельности. Денежный поток от инвестиционной деятельности равен сумме инвестиций на соответствующем шаге расчета проекта, взятой со знаком «минус». Денежный поток от операционной деятельности рассчитывается по шагам проекта, как разница между выручкой от реализации и себестоимостью реализованной продукции.

Коэффициент дисконтирования показываетсегодняшнюю стоимость 1 рубля, полученного в будущем, и рассчитывается по формуле:

, (1)

, (1)

где DF – коэффициент дисконтирования; r – ставка дисконта, %; i – шаг реализации проекта.

Ставка дисконта представляет собой вознаграждение, которое требует инвестор за отсрочку поступления платежей. Ставку дисконта можно определить из формулы средневзвешенной стоимости капитала:

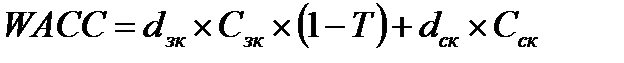

, (2)

, (2)

где dзк и dск – соответственно доли заемного и собственного капитала в инвестировании капиталовложений; Cзк и Сск – соответственно стоимость привлечения заемного и собственного капитала, %; T – налоговая ставка, в долях. Налоговую ставку можно принять на уровне 6 %.

Дисконтированный чистый денежный поток рассчитывается, как произведение значений чистого денежного потока на отдельных шагах реализации проекта на соответствующие коэффициенты дисконтирования.

Ниже представлены формулы расчетов основных показателей эффективности проекта:

, (3)

, (3)

где NPV – чистая приведенная стоимость, тыс.руб.; CFi – чистый денежный поток на i -ом шаге реализации проекта, тыс.руб.; n – срок реализации проекта; r – ставка дисконтирования, %.

, (4)

, (4)

где IRR – внутренняя норма доходности, %; r1, r2 – ставки дисконтирования такие, что NPV1>0, NPV2<0. Учитывая, что функция NPV(r) не является линейной, точность формулы (11) зависит от величины интервала [NPV2,NPV1]. В связи с этим рекомендует произвести несколько итераций расчетов IRR.

, (5)

, (5)

где PI – индекс рентабельности инвестиций; CFi+, CFi- ‑ положительные и отрицательные чистые денежные потоки на i -ом шаге реализации проекта, соответственно.

Дисконтированный срок окупаемости представляет собой период времени, по истечении которого дисконтированный чистый денежный поток нарастающим итогом окончательно принимает положительное значение. Например, пусть проект имеет следующий дисконтированный чистый денежный поток:

Таблица 2 – Чистый денежный поток проекта

| Показатель | год | ||||

| Дисконтированный чистый денежный поток | -833 | -347 | |||

| То же нарастающим итогом | -833 | -1180 | -1064 | -100 |

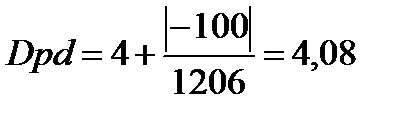

Как видно из таблицы, дисконтированный чистый денежный поток нарастающим итогом меняет знак с отрицательного на положительный на пятом году реализации проекта. Тогда дисконтированный срок окупаемости проекта может быть рассчитан следующим образом:

где 4 – последний год реализации проекта, в котором дисконтированный чистый денежный поток нарастающим итогом имел отрицательное значение; |-100| ‑ неокупившаяся часть дисконтированного чистого денежного потока на 4 году реализации проекта; 1 206 – значение дисконтированного чистого денежного потока в 5 году реализации проекта.

ВТорая задача. Оценка рисков проекта

Оценка рисков проекта в третьей задаче производится методом анализа сценариев. Для этого должен быть проведен расчет эффективностей трех сценариев реализации проекта: пессимистического, оптимистического и реалистического. Расчеты представляются в форме таблицы 3.

Таблица 3 – Дисконтированные чистые денежные потоки проекта

| Показатель | Годы | ||||

| Коэффициенты дисконтирования | |||||

| Пессимистический сценарий | |||||

| Чистый денежный поток | |||||

| Дисконтированный чистый денежный поток | |||||

| Реалистический сценарий | |||||

| Чистый денежный поток | |||||

| Дисконтированный чистый денежный поток | |||||

| Оптимистический сценарий | |||||

| Чистый денежный поток | |||||

| Дисконтированный чистый денежный поток |

После расчетов дисконтированных чистых денежных потоков всех сценариев реализации проекта находятся значения чистых приведенных стоимостей и их математическое ожидание чистой, результаты представляются в таблице 7.

Математическое ожидание чистой приведенной стоимости проекта определяется из выражения:

, (6)

, (6)

где NPVмо – математическое ожидание чистой приведенной стоимости, тыс.руб.; NPVi – чистая приведенная стоимость i -ого сценария реализации проекта, тыс.руб.; pi – вероятность реализации i -ого сценария проекта, %.

Таблицы 4 ‑ Ожидаемое значение чистой приведенной стоимости проекта

| Сценарий | NPV, тыс.руб. | Вероятность реализации сценария, % | Ожидаемое NPV, тыс.руб. |

| Пессимистический | |||

| Реалистический | |||

| Оптимистический |

ОФОРМЛЕНИЕ контрольной РАБОТЫ

Основные требования к оформлению контрольной работы:

1. Контрольная работа выполняется на листах белой бумаги формата А4. Работа распечатывается на листах бумаги с одной стороны.

2. При написании работы должен использоваться шрифт Times New Roman, цвет шрифта – черный. В текстовой части работы размер шрифта – 14, межстрочный интервал – полуторный. В табличной части работы размер шрифта – 12, межстрочный интервал – 1,15. В графической части работы размер шрифта определяется, исходя из размера рисунков и графиков. Названия таблиц, графиков и рисунков относятся к текстовой части.

3. Размер полей: правое – 10 мм, левое – 30 мм, верхнее и нижнее – 20 мм. Абзацный отступ ‑ 12,5 мм.

4. При написании контрольной работы устанавливается автоматическая расстановка переносов. Выравнивание текста осуществляется по ширине листа.

5. Нумерация страниц контрольной работы – сквозная. Номера страниц ставятся в нижней части листа по центру (первые два листа работы не нумеруются, но в счете листов учитываются).

6. Название таблицы помещается над таблицей без абзацного отступа. Нумерация таблиц контрольной работы – сквозная арабскими цифрами.

7. Наименование рисунка помещается под рисунком с абзацным отступом. Нумерация рисунков в контрольной работе – сквозная арабскими цифрами.

Приложение 1. Исходные данные для оценки экономической эффективности инвестиционного проекта

| Параметр проекта | Варианты | |||

| Инвестиции (в нулевой период), тыс.руб. | 14 000 | 15 000 | 18 000 | 18 000 |

| в том числе | ||||

| собственный капитал | 8 000 | 6 500 | 11 000 | 9 000 |

| заемный капитал | 6 000 | 8 500 | 7 000 | 9 000 |

| Цена собственного капитала, % | ||||

| Процентная ставка по кредиту, % | ||||

| Производственная программа, тыс.шт./год (начиная с периода 1) | ||||

| Цена реализации, тыс.руб./шт. | 0,6 | 0,58 | 0,65 | 0,55 |

| Постоянные издержки, тыс.руб. | 2 200 | 2 400 | 2 600 | 2 800 |

| Переменные издержки, тыс.руб./шт. | 0,32 | 0,315 | 0,31 | 0,305 |

| Срок реализации проекта |

Приложение 2. Исходные данные для оценки рисков реализации инвестиционного проекта

Чистые денежные потоки по сценариям реализации проекта, тыс.руб.

| Сценарий | Годы | ||||

| Пессимистический | -10 000 | -6 000 | 8 000 | 9 000 | 5 000 |

| Реалистический | -10 000 | -2 000 | 6 000 | 9 000 | 9 000 |

| Оптимистический | -10 000 | 1 000 | 7 000 | 7 000 | 7 000 |

Ставки дисконтирования и вероятностные оценки сценариев

| Показатель | Вариант 1 | Вариант 2 | Вариант 3 | Вариант 4 |

| Вероятность пессимистического сценария, % | ||||

| Вероятность реалистического сценария, % | ||||

| Вероятность оптимистического сценария, % | ||||

| Ставка дисконта, % |

Приложение 3. Оформление титульного листа контрольной работы

МИНИСТЕРСТВО СЕЛЬСКОГО ХОЗЯЙСТВА

РОССИЙСКОЙ ФЕДЕРАЦИИ