Спрос на рынке трикотажа в Российской Федерации в 2007 году

Доля импорта на российском рынке одежды — более 95%. Вместе с тем российская швейная и трикотажная отрасли растут достаточно высокими темпами. При этом производителям удается не только весьма успешно развиваться в узких рыночных сегментах, но даже конкурировать с китайцами на поле дешевого ширпотреба.

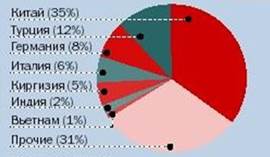

По данным экспертов, оборот розничного рынка швейных и трикотажных изделий вырос за последние семь лет примерно втрое и сегодня составляет порядка $30 млрд. в год. Однако, как отмечают эксперты, доля российских производителей на этом большом рынке невелика — лишь 3,5%. Основными поставщиками являются Китай (35% всего импорта), Турция (12%), Германия (8%) и Италия (6%). Заметна доля импорта из Киргизии — 5%. На Индию и Вьетнам приходится 2% и 1% соответственно (Рис. 1).

Рис. 1. Импорт одежды в Россию по странам, %

Казалось бы, под напором импорта российский производитель должен был уменьшать объемы производства. Однако в 2006 г. текстильное и швейное производство показало серьезный рост — на 7,3%. В 2007 г. движение вверх продолжилось: увеличение составило 12%.

В 2007 г. по сравнению с 2006 г. в России на 5% меньше выпущено трикотажных изделий и бельевого трикотажа, хотя импорт на аналогичные изделия увеличился более чем в два раза. Об экспорте одежды можно судить по данным Южного таможенного управления Федеральной таможенной службы России (Рис. 2).

Рис. 2. Основная номенклатура экспорта ЮФО в 2007 г.

| Cтоим (тыс.$) | В % к итогу | Темп роста по стоим. | Вес (т) | |||

| Предметы одежды и принадлежности к одежде трикотажные машинного или ручного вязания | 423,7 | 767,7 | 0,01% | 181,2% | 34,5 | 52,4 |

Тем не менее, несмотря на то, что российские производители одежды занимают небольшую долю рынка - около 20%, они агрессивно расширяют сферу своего присутствия. Темпы роста новых одежных сетей, принадлежащих российским компаниям, даже превышают темпы роста по рынку. Результатом их деятельности стал рост узнаваемости российских брэндов одежды, их признание как качественного товара. По оценкам ряда экспертов, будущее российского рынка одежды именно за российскими предприятиями, способными создать узнаваемый брэнд.

На рынке одежды все более популярной становится трикотажная одежда. Сегодня рынок трикотажных изделий стал гораздо разнообразнее. Повышенным спросом пользуется повседневная одежда для молодежи. Причины понятны: трикотажное полотно изготавливается в основном из хлопка, допускается небольшое содержание синтетики. Для верхней одежды идут практичные смесовые материалы. Такие вещи очень ноские и неприхотливы в использовании.

Условно трикотажные предприятия можно разделить на две группы – «швейники», изготавливающие одежду из трикотажного полотна и купонов, и «чулочно-носочники», то есть те, которые вяжут чулки, носки и колготки из трикотажной пряжи. Трикотажный бум продолжается, идет возврат к хлопку, мягким трикотажным полотнам, поэтому спрос на выпускаемые изделия ровный по всем ассортиментным группам.

Ассортимент трикотажных изделий, выпускаемых российскими предприятиями, широк: от предметов первой необходимости (бельевого трикотажа), до верхней одежды, включая детские товары. Сегодня актуальны футболки, топы, тонкие водолазки и свитера, пуловеры, джемперы, платья, брючные набивочные комплекты, жилеты, майки. Спрос на трикотажные изделия стабилен, правда, подвержен сезонным колебаниям как по ассортименту, так и по сырью. Качество, дизайн и сырьевой состав российского трикотажа постоянно повышается.

Раньше потребность населения в модной одежде, в том числе из трикотажа, как правило, удовлетворялась за счет импорта, а российская промышленность в основном контролировала производство продукции для детей, людей пожилого возраста, социально незащищенных групп, государственные нужды, то есть недорогой и, как считалось, непритязательной одежды.

С началом экономических реформ положение отраслей резко ухудшилось. Возможность после экономического кризиса занять нишу, освобожденную импортерами, была использована не в полной мере. Тем не менее, емкость российского рынка трикотажных изделий увеличилась по сравнению с кризисным годом в 2,5 раза, судя по официальным данным, благодаря росту производства и импорта.

Даже по расчетным данным, на которых базируются нормы, ежегодный объем потребления бельевого и верхнего трикотажа должен составлять около 630 млн. шт. Среди крупнейших российских трикотажных предприятий по объемам производства лидируют ЗАО «Чебоксарский трикотаж», ОАО «Шарм», ЗАО «Тривел». Рост объемов реализации этих предприятий обусловлен тем, что их руководство переориентировало производственные программы на конкурентоспособную продукцию, имеющую платежеспособный спрос на внутреннем рынке.

Основная доля производства приходится на бельевой трикотаж, что объясняется стабильным платежеспособным спросом населения. В настоящее время центр производства из Центрального региона, где раньше только в одной Москве выпускалось до 25% всех трикотажных изделий, переместился в Поволжский, Дальневосточный, Северо-Западный, Южный, Уральский и Сибирский федеральные округа.

Изменение спроса платежеспособной части населения в сторону более качественной и модной продукции меняет ассортиментную политику. Незащищенность российских фирм на мировом рынке одежды, отсутствие опыта ведения международного бизнеса влекут за собой поставку импортных изделий невысокого качества, часть из которых производится специально для России. Большинство российских компаний, ориентированных на массовый спрос, стремятся к получению прибыли от максимального снижения контрактных цен не благодаря снижению издержек производства и обращения, но за счет снижения качества сырья и технологий.

По данным исследований, 65% москвичек предпочитают трикотажную одежду текстильной. Доля верхних изделий в общем объеме трикотажного производства составляет около 40%. Чем ниже порог (входной барьер) на рынок, тем жестче на нем конкуренция. Производство так называемых изделий верхнего трикотажа - не самый затратный бизнес. В силу этого он обладает особой притягательностью для дилетантов и любителей «быстрых» денег. Продвижение без затрат на развитие марки сводится к малобюджетным и чаще всего неэффективным рекламным акциям. Зато профессиональное продвижение марки окупается сторицей.

По каналам реализации в крупных городах складывается весьма благоприятная ситуация для фирменной торговли в среднем ценовом сегменте. Количество потребителей, предпочитающих делать покупки на вещевых рынках, постоянно снижается. Не случайно, например, SELA, открывающая новые магазины во всех городах России, воспринимается жителями как уникальный брэнд. При этом трикотажные изделия других марок, начавших раскручиваться на несколько лет позднее, покупатели не идентифицируют как особую. Маркетинговые исследования свидетельствуют о том, что российский покупатель нерешителен, достаточно вяло реагирует на рекламу, зато больше доверяет надежности распространенных брэндов.

На российском рынке одежды начинают проявляться тенденции, характерные для развитых западных рынков. В первую очередь, это ускорение производственного цикла и увеличение объемов производства с одновременным снижением издержек. В связи с этим уменьшается доля практичных вещей «на каждый день». Если несколько лет назад вещи такого типа составляли до 90% коллекций, то сейчас – не более 15%. Поскольку не вся продукция реализуется в срок, увеличивается число стоковых центров. По данным компаний, от коллекций остается не менее 15% всего завезенного товара, который затем перенаправляется в стоковый магазин.

По мнению экспертов, объем российского рынка одежды в 2007 г. достиг $40 млрд. (в 2006 г. - 31,3 млрд. долл.). Из них около 30% приходится на нижний и более 55 % - на средний ценовой сегмент.

Ежегодно рынок одежды увеличивается на 15-25%. При этом темпы роста среднеценового сегмента превышают среднерыночные. По данным экспертов, объем данного сегмента увеличивается на 25-30% ежегодно. Это связано, прежде всего, с постоянным ростом уровня жизни населения, а также с постепенным уменьшением объема продаж на вещевых ярмарках. Потребитель все чаще предпочитает совершать покупки в магазинах. Кроме того, росту объема магазинной торговли способствует открытие все новых и новых торговых центров: стоимость обустройства торговых площадей в них существенно ниже, чем при открытии магазина в отдельно стоящем здании.

По оценке экспертов, доля отечественных производителей в общем объеме одежного рынка России составляет по разным данным от 3,4 до 3,7%. В настоящее время российский рынок одежды практически не консолидирован. Согласно имеющимся данным, оборот ведущих ритейлеров не превышает $200 млн., а средний оборот компаний, входящих в десятку крупнейших, составляет примерно $90-93 млн. Поскольку отечественный рынок одежды ненасыщен и в настоящее время малорискован, это привлекает инвесторов не только из данной отрасли, но и из принципиально других сфер бизнеса.