Причины инфляции

Обычно инфляция имеет в своей основе не одну, а несколько взаимосвязанных причин:

· чрезмерный спрос при полной занятости (Кейнс);

· рост производственных издержек (неокласическая школа), т.е. со стороны предложения

· денежная политика государства;

· хронический дефицит госбюджета;

· милитаризация экономики;

· монополизация рынка;

· влияние внешнеэкономических факторов.

В процессе инфляции растут цены на потребительские товары, реальная заработная плата снижается. Однако рост цен может быть связан с превышением спроса над предложением товаров, и такая диспропорция между спросом и предложением во многих случаях не является инфляцией. Пример – энергетический кризис 70х в США, когда нефтедобывающие страны подняли цены на нефть в десятки раз, а на другие товары и услуги в то время цены возросли на 7-9%.

Независимо от состояния денежной сферы товарные цены могут изменяться вследствие роста производительности труда, циклических и сезонных колебаний, структурных сдвигов в системе воспроизводства, монополизации рынка, государственного регулирования экономики, введения новых ставок налогов, девальвации и ревальвации денежной единицы, изменения конъюнктуры рынка, воздействия внешнеэкономических связей, стихийных бедствий, и т.п. Очевидно, что не всякий рост цен - инфляция, поэтому особенно важно выделить действительно инфляционные.

Так, рост цен, связанный с циклическими колебаниями конъюнктуры. нельзя считать инфляционным. По мере прохождения фаз цикла, особенно при иногда имеющей место их «нестандартной» растянутости, заметно будет меняться и динамика цен. Цены будут повышаться в фазах бума и падать в фазах кризиса, а затем снова возрастать в последующих фазах выхода из кризиса.

Повышение производительности труда при прочих равных условиях приводит к снижению цен. Однако возможны случаи, когда повышение производительности труда приводит к повышению заработной платы. В этом случае повышение заработной платы в какой-то отрасли сопровождается повышением общего уровня цен.

Стихийные бедствия нельзя считать причиной инфляции. Например, в результате стихийного бедствия на какой-то территории разрушены дома. Очевидно, что возрастает спрос на стройматериалы, услуги строителей, транспорт и т.д. Большой спрос на услуги и промышленную продукцию будет стимулировать производителей к увеличению объемов производства и по мере насыщения рынка цены будут опускаться.

Важнейшим инфляционным причинам роста цен можно отнести следующие:

1. Диспропорциональность – несбалансированность государственных расходов и доходов, так называемый дефицит государственного бюджета. Часто этот дефицит покрывается за счет использования "печатного станка", что приводит к увеличению денежной массы и, как следствие, к инфляции.

2. Инфляционно опасные инвестиции – преимущественно милитаризация экономики. Военные ассигнования ведут к созданию дополнительного платежеспособного спроса и, следовательно, к увеличению денежной массы. Чрезмерные военные ассигнования обычно являются главной причиной хронического дефицита государственного бюджета, а также увеличения государственного долга, для покрытия которого выпускаются дополнительные бумажные деньги.

3. Отсутствие чистого свободного рынка и совершенной конкуренции как его части. Современный рынок в значительной степени олигополистичен. Олигополист, стремясь поддержать высокий уровень цен, заинтересован в создании дефицита (сокращении производства и предложения товаров).

4. «Импортируемая» инфляция, роль которой возрастает с ростом открытости экономики и вовлечения ее в мирохозяйственные связи той или иной страны. Возможности для борьбы у государства довольно ограничены. Метод ревальвации собственной валюты, иногда применяемый в таких случаях, делает импорт более дешевым. Но ревальвация делает и более дорогим экспорт отечественных товаров.

5. Инфляционные ожидания – возникновения у инфляции самоподдержива-ющегося характера. Население и хозяйственные субъекты привыкают к постоянному повышению уровня цен. Население требует повышения заработной платы и запасается товарами впрок, ожидая их скорое подорожание. Производители же опасаются повышения цен со стороны своих поставщиков, одновременно закладывая в цену своих товаров прогнозируемый ими рост цен на комплектующие, раскачивая тем самым маховик инфляции. Живой пример таких инфляционных ожиданий мы можем наблюдать в своей повседневной жизни.

В современной теории выделяются концепции рассматривающие различные причины инфляции. Такими концепциями являются концепции инфляции спроса и инфляции издержек. Рассмотрим данные концепции:

Инфляция спроса – нарушение равновесия между спросом и предложением со стороны спроса. Основными причинами здесь могут быть увеличение государственных заказов (например, военных), увеличение спроса на средства производства в условиях полной занятости и почти полной загрузки производственных мощностей, а также рост покупательной способности трудящихся (рост заработной платы), в результате, например, согласованных действий профсоюзов. Вследствие этого возникает избыток денег по отношению к количеству товаров и цены начинают расти.

Инфляция спроса вызывается следующими денежными факторами:

· милитаризация экономики и рост военных расходов;

· дефицит государственного бюджета и рост внутреннего долга;

· кредитная экспансия банков;

· импортируемая инфляция;

· чрезмерные инвестиции в тяжелую промышленность.

В результате инфляции спроса возникает избыток денег по отношению к количеству товаров, растут цены. Характерно, что занятость в такой ситуации полная, ибо стимулируемая высокой ценой промышленность максимально должна загружать производственные мощности. В СНГ это не так, поскольку нет конкуренции и демонополизации: дефицитный спрос нарастает, незагруженность мощностей увеличивается, номинальная доходность операций растет. Предприятиям выгоднее меньше произвести и дороже продать каждую единицу продукции. В такой ситуации вероятнее прогноз на снижение занятости.

Инфляция издержек – рост цен вследствие увеличения издержек производства. Причинами увеличения издержек могут быть огополистическая политика ценообразования, экономическая и финансовая политика государства, рост цен на сырье, действия профсоюзов, требующих повышения заработной платы.

Ситуация когда растут издержки производства, т. е. поднимается цена предложения, возникает инфляция предложения. Глубина несоответствия спроса и предложения в немалой степени зависит от степени развития и глубины трех видов монополизма в экономике:

· монополизм государства (на эмиссию бумажных денег, внешнюю торговлю, налоги; на рост непроизводственных, прежде всего военных и прочих расходов, связанных с функциями современного государства);

· монополизм профсоюзов, задающих размер и продолжительность того или иного уровня заработной платы, прежде всего через договоры с предпринимателями на 3-5 лет или иной срок;

· монополизм крупнейших фирм на определение цен и собственных издержек.

Все три отмеченные монополии взаимосвязаны и каждая по-своему может влиять на динамику спроса и предложения, смещая точку их равновесия вверх по оси цен.

Инфляция издержек характеризуется воздействием следующих не денежных факторов на процессы ценообразования.

· снижение роста производительности труда и падение производства;

· возросшее значение сферы услуг;

· ускорение прироста издержек и особенно заработной платы на единицу продукции;

· энергетический кризис.

На практике нелегко отличить один тип инфляции от другого, все они тесно связаны и постоянно взаимодействуют. Например, рост зарплаты может выглядеть и как инфляция спроса, и как инфляция издержек.

| 2.Виды инфляции и их характеристика |

Существует несколько видов инфляции. Прежде всего те, которые выделяют с позиции темпа роста цен (первый критерий), т.е. количественно:

1. Ползучая (умеренная) инфляция, для которой характерны относительно невысокие темпы роста цен, примерно до 10% или несколько больше процентов в год. Такого рода инфляция присуща большинству стран с развитой рыночной экономикой, и она не представляется чем-то необычным. Данные за 70-е, 80-е и начало 90-х гг. по США, Японии и западноевропейским странам, как раз и говорят о наличии ползучей инфляции. Средний уровень инфляции по странам Европейского сообщества составил за последние годы около 3-3,5%;

2. Галопирующая инфляция (рост цен на 20-2000% в год). Такие высокие темпы в 80-х гг. наблюдались, к примеру, во многих странах Латинской Америки, некоторых странах Южной Азии.

3. Гиперинфляция – цены растут астрономически, расхождение цен и заработной платы становится катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев общества, бесприбыльными и убыточными становятся крупнейшие предприятия (МВФ за гиперинфляцию сейчас принимает 50%-й рост цен в месяц).

Теперь рассмотрим виды инфляции с точки зрения второго критерия – соотносительности роста цен по различным товарным группам, т.е. по степени сбалансированности их роста:

· сбалансированная инфляция;

· несбалансированная инфляция.

При сбалансированной инфляции цены различных товаров неизменны относительно друг друга, а при несбалансированной – цены различных товаров постоянно изменяются по отношению к друг другу, причем в различных пропорциях.

Сбалансированная инфляция не страшна для бизнеса. Приходится лишь периодически повышать цены товаров: сырье подорожало в 10 раз, и вы соответственно увеличиваете цену своей конечной продукции. Риск потери доходности присущ только тем предпринимателям, которые стоят последними в цепочке повышения цен. Это, как правило, производители сложной продукции, основанной на интенсивных внешних кооперационных связях. Цена на их продукцию отражает всю сумму повышения цен внешней кооперации, и именно они рискуют задержать сбыт сверхдорогой продукции конечному потребителю. Заниматься этим бизнесом опасно, акции соответствующих фирм лучше не приобретать.

С точки зрения третьего критерия (ожидаемость или предсказуемость инфляции) выделяют:

· ожидаемую;

· неожидаемую.

Ожидаемая инфляция может предсказываться и прогнозироваться заранее, с достаточной степенью надежности; неожидаемая – возникает стихийно, спорадически, прогноз невозможен.

Фактор ожидаемости, предсказуемости по-новому освещает нам вопрос влияния инфляции на стратегию бизнеса, а именно: если все фирмы и все население знает наверняка, что в следующем году цены возрастут, скажем в 100 раз, то в условиях идеального свободного рынка имеется целый год на заблаговременную адаптацию к спрогнозированному скачку цен. Все предприятия и население также повысят в 100 раз цену на свой товар (станки, оборудование, услуги, рабочая сила и т. д.). Никто, таким образом, не пострадает существенно даже от гиперинфляции, а в случае непредсказуемости, неожидаемости роста цен даже на 10% (умеренная инфляция, по нашему определению) может произойти существенное снижение доходности соответствующих предприятий.

Несбалансированность и непредсказуемость инфляции разрушает психологическую устойчивость людей, которые все менее надеются на торможение роста цен. Большинство развитых стран тяготеет к умеренной инфляции, нарастание инфляции от умеренной через галопирующую к гиперинфляции не является неизбежным. Настойчивая государственная политика в силах если не остановить рост цен, то, по крайней мере, сделать его более ожидаемым или сбалансированным. К сожалению, от отдельных предприятий здесь мало что зависит. Влияние на правительство могут иметь только ассоциации промышленников, мощное промышленное лобби в парламентах.

Исходя из степени вмешательства государства в рыночные процессы, инфляцию также подразделяют на:

· открытую;

· подавляемую.

Открытая инфляция характеризуется невмешательством государства в процессы формирования цен и заработной платы. Под подавляемой инфляцией подразумевается ситуация, обусловленная правительственным контролем за ростом цен или заработной платы, либо тем и другим одновременно. Это послужило основой создания модели инфляции (подавляемой)

3.Социально-экономические последствия инфляции

Основные последствия инфляции:

· перераспределение доходов и богатства;

· отставание цен государственных предприятий от рыночных;

· скрытая государственная конфискация денежных средств через налоги;

· ускоренная материализация денежных средств;

· нестабильность экономической информации;

· падение реального процента;

· обратная пропорциональность темпа инфляции и уровня безработицы.

Рассмотрим каждое из последствий более подробно. Первое из них – перераспределение доходов и богатства. Предположим, что Некий господин А взял ссуду у господина Б на 5 месяцев и за эти пять месяцев инфляция обесценила рубль в 2 раза. Это означает, что через положенный срок А вернет Б формально, по номиналу всю сумму кредита, а реально – только 50%. Обиднее всего то, что полностью избавиться от подобного негативного эффекта нельзя в силу непредсказуемости и несбалансированности инфляции. При инфляции, следовательно, невыгодно давать в долг надолго не только по фиксированной ставке, но зачастую даже по нарастающей. Если же давать в долг под слишком высокий процент нарастания, то подобные ссуды вряд ли кто возьмет по той же причине – непредсказуемость инфляции. Например, в США бум индивидуального жилищного строительства 70-х гг. (период сильной непредсказуемой инфляции) финансировался за счет кредиторов.

Понятно, что чем неожиданнее, быстрее и несбалансированнее по отношению друг к другу растут цены, тем лучше для одних и хуже для других. К примеру, если коллективный договор уже заключен на 5 лет вперед и, причем, без должного учета возможности резкого роста цен (а такое случается), то рабочие могут проиграть, если цены вдруг резко, неожиданно и несбалансированно возрастут. Пострадает и предприниматель, если, в свою очередь, цены именно на его товар вырастут меньше по сравнению с ценами других, т.е. несбалансированно. Другой же предприниматель выиграет при условии, что его цены выросли относительно быстрее и т. д.

Второе последствие инфляции – отставание цен государственных предприятий от рыночных цен. В государственном (регулируемом) секторе рыночной экономики цены издержек производства и товаров пересматриваются реже и дольше, чем в частном секторе. В условиях инфляции каждое повышение своих цен госпредприятия вынуждены обосновывать, получать на это разрешение всех вышестоящих организаций. Это долго и неэффективно. В условиях ежемесячного резкого, неожиданного и скачкообразного роста инфляции подобный механизм даже технически трудноосуществим. В итоге нарастает дисбаланс частного и общественного секторов, государство утрачивает свой экономический потенциал воздействия на рынок. Данный эффект особенно опасен.

Практический совет предприятиям – вычленять из структуры мелкие и средние предприятия, поскольку они свободны для самостоятельного проведения ценовой стратегии.

Третье последствие несбалансированной, пусть даже и ожидаемой инфляции сказывается через налоговую систему. В такой ситуации прогрессивное налогообложение по мере роста инфляции автоматически все чаще зачисляет различные социальные группы и виды бизнеса во все более состоятельные или доходные, не разбирая: возрос ли доход реально или только номинально. Это позволяет правительству собирать возрастающую сумму налогов даже без принятия новых налоговых законов и ставок. Отношение бизнеса и населения к правительству, естественно, ухудшается.

Еще одно последствие несбалансированной инфляции – население и корпорации стремятся материализовать свои быстро обесценивающиеся денежные запасы. Фирмы разрабатывают планы по активизации использования денежных ресурсов. Отрицательное здесь заключается в том, что стимулируется слабо продуманный, поспешный и чрезмерный темп накопления материальных запасов впрок.

Очередное последствие инфляции – нестабильность и недостаточность экономической информации, мешающие составлению бизнес - планов. Цены есть главный индикатор рыночной экономики. Ценовая информация – главная для бизнеса. В ходе же инфляции цены постоянно меняются, продавцы и покупатели товаров все чаще ошибаются в выборе оптимальной цены. Падает уверенность в будущих доходах, население утрачивает экономические стимулы, снижается активность бизнеса.

Яркую аналогию проводит П.Самуэльсон: предположим, что ваш телефонный номер каждый год растет (назовем это «инфляция телефонного номера»). Представьте, какие неудобства причинил бы вам подобный рост номеров важнейших для вас телефонных абонентов, – усиленный скачкообразным и непредсказуемым изменением номера телефона самой справочной службы. Итак, непредсказуемыми скачками меняются нужные вам телефоны, да к тому же еще меняется по неизвестным законам телефон справочной службы АТС. Таким же образом, в силу отсутствия качественной информации о ценах, усиливается дезориентация субъектов рыночного хозяйства, снижается эффективность размещения экономических ресурсов. У предприятий возрастают издержки, связанные с потребностью адаптироваться к постоянным изменениям, заранее готовиться к множеству сценариев экономики завтрашнего дня.

Следующее последствие инфляции – реальная денежная процентная ставка уменьшается на величину ежегодного процента роста инфляции.

Рост инфляции практически всегда сочетается с высокой, хотя и неполной занятостью и большим объемом национального производства. И наоборот, снижение инфляции совпадает по времени со спадом производства и ростом безработицы.

Сущность антиинфляционной политики и ее инструменты

Негативные социальные и экономические последствия инфляции вынуждают правительства разных стран проводить определенную экономическую политику. При этом в первую очередь экономисты пытаются найти ответ на такой важный вопрос – ликвидировать инфляцию путем радикальных мер или адаптироваться к ней. Эта дилемма в разных странах решается с учетом целого комплекса специфических обстоятельств. В США и Англии, например, на государственном уровне ставится задача борьбы с инфляцией. Некоторые другие страны разрабатывают комплекс адаптационных мероприятий (индексация и т. п.).

Для регулирования негативных последствий инфляции существуют различные инструменты антиинфляционной политики. В настоящее время выделяют два основных направления такой политики:

· Денежно-кредитная политика

· Бюджетно-налоговая (фискальная) политика

Использование денежно-кредитной политики, прежде всего, характерно для представителей неоклассического направления в экономике, в частности, - монетаристов. Такая политика, в понимании неоклассиков, подразумевает незначительное вмешательство государства в экономические процессы. Денежно-кредитную политику проводит центральный банк в пределах основных направлений государственной политики, непосредственно само государство не вмешивается в проведение денежно-кредитной политики, хотя центральный банк и находится в подчинении у правительства. Государство, образно говоря, контролирует результаты. Основными методами денежно-кредитной политики являются изменение учетных ставок (ставки рефинансирования), норм обязательных резервов для коммерческих банков и операции на открытом рынке. Объектами регулирования данной политики являются объем денег и связанные с ним параметры, субъектами – центральный банк, коммерческие банки и другие кредитно-финансовые учреждения.

Бюджетно-налоговая политика, напротив, предполагает активное вмешательство государства в экономику и обосновывается в кейнсианском подходе. Сущностью такой политики является манипулирование государственным бюджетом (правительственными расходами и доходами, налогообложением) для увеличения производства, снижения инфляции или безработицы.

Рассмотрим каждый вид антиинфляционной политики в отдельности.

Денежно-кредитная политика (monetary policy) – политика, состоящая в использовании правительством или центральным банком процентных ставок для контроля за денежной массой с целью оказания воздействия на экономику. Целью денежно-кредитной политики может быть достижение желаемого уровня или желаемых темпов роста производства, уровня цен, валютного курса или состояния платежного баланса. Методы денежно-кредитной политики заключаются в установлении ставки процента, взимаемого центральным банком, в продаже и покупке ценных бумаг для контроля за динамикой денежной массы и в изменении норм обязательных резервов для банков и других финансовых институтов. Центральный банк может оказать влияние на процентные ставки коммерческих банков как в результате операций на открытом рынке (open market operations) – с их помощью у банков появляется стимул к заимствованиям по собственной ссудной ставке самого Центрального банка, так и благодаря эффекту объявлений (announcement effect) об изменениях минимальной ссудной ставки Центрального банка – рынки рассматривают их в качестве заявлений о прогнозах и целях властей. Денежно-кредитная политика, влияя на издержки и доступность кредитов, воздействует тем самым на реальную экономику и посредством этого на инфляцию и валютный курс.

Проведение денежно-кредитной политики имеет определенные цели. Эти цели делятся на конечные, промежуточные и тактические (см. табл. 1). В зависимости от промежуточной цели различают жесткую, гибкую и эластичную денежно-кредитную политику соответственно. Денежно-кредитную политику также делят на:

· Политику дешевых денег (экспансионистская политика)

· Политику дорогих денег (политика кредитной рестрикции)

Политика кредитной рестрикции (ограничительная политика) проводится в условиях инфляции. Ее сущность в сокращении объема денежной массы с целью сдерживания инфляции. Когда центральный банк проводит такую политику, он предпринимает следующие действия, а именно:

1. продает облигации,

2. увеличивает норму обязательных резервов

3. повышает ставку рефинансирования и т.д.

Снижение уровня цен при дестрикционной денежно – кредитной политики происходит через уменьшение совокупного спроса, в результате роста % ставок и снижения инвестиционных расходов

Политика дешевых денег (стимулирующая политика) проводится центральным банком для повышения деловой активности. Центральный банк увеличивает масштабы кредитования и предложение денег за счет следующих действий:

1. снижение обязательной резервной нормы

2. скупка государственных ценных бумаг

3. снижение ставки рефинансирования.

Подводя итоги, скажем, что денежно-кредитная политика является довольно- таки эффективным средством антиинфляционного регулирования в краткосрочном периоде. Денежно-кредитная политика проводится центральным банком, который в большинстве стран относительно независим от государства. Это способствует уменьшению времени реакции банка на изменение экономической ситуации, а также проведению им твердой антиинфляционной политики (без давления государства). Однако денежно-кредитная политика имеет и минусы, а именно: сложный передаточный механизм и трудность в оценке макроэкономических показателей, например, скорости обращения денег во время инфляции.

Таблица 1- Цели денежно-кредитной политики

Бюджетно-налоговая политика, фискальная политика (fiscal policy) – изменения, вносимые правительством в порядок государственных расходов и налогообложения, направленные на обеспечение полной занятости и производство неинфляционного продукта. [8, с. 399]

Фискальная политика предполагает использование возможностей государства влияния на экономическую ситуацию в стране путем изменения государственных расходов и налогов. Эти средства воздействия на экономику являются основными инструментами фискальной политики.

Интересно, что слово «фискальный» имеет римские корни. Фиском (от лат. fiscus- корзина) в Древнем Риме называли особую казну, куда поступали личные доходы императора.

Бюджетно-налоговая политика подразделяется на:

· дискреционную (активного вмешательства)

· недискреционную (автоматическая)

Также имеет место классификация по видам фискальной политики:

· Сдерживающая (фискальная рестрикция) применяется для борьбы с инфляцией спроса. Для сокращения совокупного спроса государство уменьшает свои расходы, повышает налоги или и то, и другое вместе (рис. 4).

· С

тимулирующая (фискальная экспансия) повышает совокупные расходы и увеличивает совокупный доход; используется в периоды спада производства.

тимулирующая (фискальная экспансия) повышает совокупные расходы и увеличивает совокупный доход; используется в периоды спада производства.

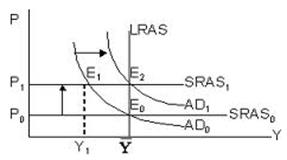

Рис. 3 Стимулирующая фискальная политика Рис. 4 Сдерживающая фискальная политика

Действие этой политики изображено на рисунке 3.

· Стабилизационная политика проводится для сглаживания отрицательных последствий экономических циклов или отрицательных шоков предложения (действие отрицательных шоков предложения изображено на рис. 5). Такая политика проводится либо быстро и жестко (шоковая терапия), либо постепенно и мягко (градуализм). В первом случае при высокой инфляции правительство может существенно снизить государственные расходы, а Центральный банк – темп роста денежной массы. Эти меры в короткие сроки погасят инфляцию, но приведут к значительному росту уровня безработицы в стране, спаду объема выпуска. При использовании второго варианта правительство снижает государственные расходы постепенно и понемногу, а Центральный банк проводит более мягкую монетарную политику. Уровень инфляции снизить быстро не удастся, но в стране не будет и резкого увеличения безработицы, банкротства предприятий и уменьшения величины выпуска[7, c. 221]. Описанные мероприятия прежде всего воздействуют на величину спроса, а не на величину предложения. Правительство имеет возможности также влиять на величину совокупного предложения, путем снижения налогов и стимулирования инвестиционных расходов.

Рис. 5 Шоки предложения и стабилизационная политика

Примечание – Источник: [7, с. 221]

Допустим, что негативный шок сместил краткосрочную кривую совокупного предложения вверх из положения SRAS0 в положение SRAS1 (рисунок 5).Экономика переместится из первоначальной точки равновесия Е0 в точку Е1 (пересечение новой кривой совокупного предложения SRAS1 и прежней кривой совокупного спроса AD0). Объем впуска снизится с Y до Y1 средний уровень цен возрастет с Р0 до Р1. В отсутствие государственного вмешательства экономика начинает медленно возвращаться из точки Е1 в точку Е0 ( будут снижаться цены, издержки, расти объемы выпуска). Однако государство может попытаться в кратчайшие сроки восстановить докризисные объемы дохода (выпуск), для чего начнет стимулировать совокупный спрос, используя либо стимулирующую фискальную политику, либо денежно- кредитную политику «дешевых денег». При этом кривая совокупного спроса будет сдвигаться из положения AD0 в положение AD1. В результате объем выпуска вернется к первоначальному состоянию Y, но уже при более высоком уровне цен Р1.

Выше упоминались такие виды фискальной политики как дискреционная и недискреционная.

Под дискреционной политикой понимают сознательную деятельность государства, направленную на изменение налогов (как аккордных, так и пропорциональных), государственных расходов и трансфертов.

Недискреционная политика (политика встроенных стабилизаторов) предполагает, что государство не вмешивается в функционирование экономики, а ее корректировка осуществляется автоматически встроенными стабилизаторами. К их числу относятся налоги, пособия по безработице, социальные выплаты и т.д. Деятельность этих стабилизаторов увеличивает дефицит государственного бюджета во время спадов производства и снижает – во время подъема экономики.