1. Составить конспект лекций.

2. Разобрать способы начисления амортизации. Выучить формулы.

3. Подготовиться к практической работе по теме.

На первом этапе деятельности организации основные фонды формируются за счет средств учредителей (акционеров) или заемных источников.

В дальнейшем должен создаваться строго целевой источник для восстановления основных фондов в результате их физического и морального износа.

Одним из внутренних финансовых источников является специальный амортизационный фонд.

Амортизация — это плановый процесс накопления денежных средств путем постепенного перенесения стоимости основных фондов на производимую организацией продукцию, с целью образования специального амортизационного фонда.

Накопление денежных средств достигается за счет включения в издержки производства (себестоимость строительно-монтажных работ) амортизационных отчислений.

Средства амортизационного фонда должны использоваться по целевому назначению, но они, как и другие финансовые источники, пока не востребованы, используются для финансирования развития предприятия.

Начисление амортизации производится с учетом следующих факторов: амортизируемой стоимости основных фондов, срока их полезного использования и способа начисления амортизации.

Сроком полезного использования является период, в течение которого использование материальных основных фондов (основных средств) приносит экономические выгоды (доход) организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этих основных средств.

Срок полезного использования объекта основных средств определяется при принятии объекта к бухгалтерскому учету.

Для целей бухгалтерского учета начисление амортизации объектов основных средств производится одним из следующих способов: линейный способ; способ уменьшаемого остатка; способ списания стоимости по сумме чисел лет срока полезного использования; способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Для погашения стоимости объектов основных средств определяется годовая сумма амортизационных отчислений.

Годовая сумма амортизационных отчислений определяется несколькими способами.

Линейный способ применяют исходя из первоначальной стоимости и нормы амортизации, исчисленной с учетом срока полезного использования объекта основных средств.

Пример.

Организацией приобретен объект основных средств стоимостью 200 тыс. р. со сроком полезного использования 5 лет.

Решение.

Годовая сумма амортизационных отчислений определяется по формуле:

А = Фперв * На,

где А — годовая сумма амортизации;

Фперв — первоначальная стоимость объекта основных средств;

На — норма амортизации.

На = (1/П)100 % или На = 100/П,

где П — срок полезного использования.

На = (1/5)100% = 20%;

А = 200 тыс. р. • 20 %: 100 % = 40 тыс. р.

Способ уменьшаемого остатка применяют исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной с учетом срока полезного использования объекта.

Пример.

Организацией приобретен объект основных средств стоимостью 200 тыс. р. со сроком полезного использования 5 лет. Для данного объекта организацией установлен коэффициент ускорения, равный 2.

Решение.

Норма амортизационных отчислений рассчитывается по формуле:

На = (1/П)100 % = (1/5)100 % = 20 %.

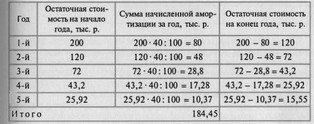

Таблица1.

С учетом коэффициента ускорения:

20 % • 2 = 40 %.

Начисление амортизации по годам представлено в табл.1.

После начисления амортизации за последний год накопленная сумма амортизационных отчислений становится меньше первоначальной стоимости на 15,55 тыс.р. Обычно эта остаточная стоимость соответствует цене возможного оприходования материалов, остающихся после ликвидации и списания основных средств.

Способ списания стоимости по сумме чисел лет срока полезного использования применяют исходя из первоначальной стоимости объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

Пример.

Организацией приобретен объект основных средств стоимостью 200 тыс. р. со сроком полезного использования 5 лет.

Решение.

Сумма чисел лет срока полезного использования равняется 15 годам (1 + 2 + 3 + 4 + 5).

Начисление амортизации по годам представлено в табл. 2

Таблица 2.

| Год со дня приобретения | Осталось лет эксплуатации | Сумма амортизации, тыс. р. |

| 200-5/15=66,67 | ||

| 200-4/15=53,33 | ||

| 200-3/15 = 40,00 | ||

| 200-2/15=26,67 | ||

| 200- 1/15= 13,33 |

Рассматриваемый способ используется в международной практике и именуется «методом суммы лет». При использовании данного способа в первые годы эксплуатации объекта основных средств амортизация начисляется в большем размере, чем в последующие годы. Это позволяет избежать больших потерь при списании основных фондов в результате морального износа.

Способ списания стоимости пропорционально объему продукции (работ) применяют исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Пример.

Организацией приобретен автомобиль стоимостью 100 тыс. р. с предполагаемым пробегом до 400 тыс. км. В отчетном периоде пробег составляет 10 тыс. км.

Решение.

Годовая сумма амортизационных отчислений в отчетном пери- ¦ де составляет:

А = (100/400) 10 = 2,5 тыс. р.

Начисление амортизационных отчислений по объектам основных средств в течение отчетного года производится ежемесячно независимо от применяемого способа начисления в размере одной двенадцатой исчисленной годовой суммы.