Термины «рыночная оценка» и «рыночная стоимость» встречаются все чаще в различных областях экономики и юриспруденции. [1, с. 124]

Оценка недвижимости проводится для различных целей. Например, при учете имеющихся в собственности у физических и юридических лиц объектов недвижимости и переоценке основных фондов предприятий, при учете накопленного износа объектов недвижимости, при реализации инвестиционных проектов развития объектов недвижимости, при банкротстве и антикризисном управлении, при приватизации государственных и муниципальных объектов недвижимости, при заключении договоров на совершение различного рода сделок с недвижимостью между физическими или юридическими лицами, при страховании, при оформлении залогов, при определении налогооблагаемой базы, при принятии обоснованного решения о деловом партнерстве.

Но есть случаи, при которых проведение оценки обязательно, например, при составлении брачных контрактов или разделе имущества разводящихся супругов по требованию одного из них, при выкупе у собственника объекта недвижимости для государственных или муниципальных целей, при передаче государственной собственности в доверительное управление, при реализации инвестиционных проектов с привлечением бюджетных средств, при продаже объектов недвижимости из федеральной собственности в собственность субъектов Российской Федерации или муниципальных образований. [1, с. 124]

Институт профессиональной оценки объектов недвижимости в нашей стране начал формироваться в 1992–1993 гг. и продолжает развиваться в настоящее время.

Оценочная деятельность осуществляется в соответствии с международными договорами Российской Федерации, Федеральным законом Российской Федерации «Об оценочной деятельности» №135 – ФЗ от 29.07. 1998 г., а также другими федеральными законами и иными нормативными правовыми актами Российской Федерации, регулирующими отношения, возникающие при осуществлении оценочной деятельности.

Таким образом, мы можем сделать вывод о том, что оценочная деятельность, направленная на установление рыночной или иной стоимости в отношении объектов оценки. [1, с. 125]

Процесс оценки недвижимости осуществляется на основании определенных принципов.

Принципы оценки объектов недвижимости – это свод методических правил, на основании которых определяется степень воздействия различных факторов на стоимость объекта недвижимости. [1, с. 127]

Поскольку в процессе оценки объектов недвижимости взаимодействуют три элемента – субъект, объект и рыночная среда, то соответственно ученные выделяют три группы принципов. Они лишь отражают тенденцию экономического поведения субъектов рынка недвижимости, но не гарантируют реальности такого поведения. [1, с. 136]

Первой группой принципов оценки недвижимости, которую нам и предстоит охарактеризовать, является группа принципов, которые основаны на представлении пользователя. К группе данных принципов относятся принципы полезности, замещения, ожидания. Группы данных принципов позволяет определить полезность объекта, его приемлемую цену и ожидаемые выгоды от владения объектом недвижимости.

Принцип полезности гласит, что объект недвижимости обладает стоимостью, только если он может быть полезен потенциальному собственнику для реализации определенной экономической функции. Полезность объекта недвижимости – это способность удовлетворить потребности пользователя в данном месте и в течение определенного периода времени.

Принцип замещения означает, что максимальная стоимость оцениваемого объекта недвижимости определяется минимальной ценой приобретения аналогичного объекта.

Принцип ожидания гласит, что стоимость объекта недвижимости должна включать текущую стоимость всех будущих доходов и учитывать постоянный рост этой стоимости под влиянием увеличения спроса и ограничения предложения.

Задача 1

Определите доход, относимый к зданию и земле (данные по объектам доходной недвижимости приведены в таблице).

Результаты расчета дохода, относимого к земле и зданию, оформите в таблице.

| Показатель | Офисное здание | Торговый центр | Проект по застройке жилья |

| Стоимость застройки, руб. | |||

| Годовой валовой доход, руб. | |||

| Поправка на недоиспользование и потери при сборе, руб. | |||

| Прочий доход, руб. | |||

| Действительный валовой доход | |||

| Операционные расходы, руб. | |||

| Резерв на замещение, руб. | |||

| Чистый операционный доход | -10000 | ||

| Коэффициент капитализации для здания, % | 13,2 | ||

| Коэффициент капитализации для земли, % | |||

| Доход, относимый к зданию, руб. | -1300 | ||

| Чистый остаточный доход | -11300 | ||

| Стоимость земли при коэффициенте капитализации 12%, руб. | -11200 |

Решение

Методика расчета изложена в работе «Экономика недвижимости» А.Н. Асаул [1, с. 150]

1. Определение действительного валового дохода.

Действительный валовой доход исчисляется исходя из потенциального валового дохода, который представляет собой годовой доход объекта недвижимости при полной загрузке площадей, из которого вычитаются потери при сборе платежей и добавляется дополнительный доход от объекта недвижимости (например, от предпринимательской деятельности на территории объекта недвижимости или внутри нее)

Действительный валовой доход 1 = 15000–20000 +50000=45000 руб.

Действительный валовой доход 2 =250000–25000+10000 = 235000 рублей.

Действительный валовой доход 3 = 100000–5000+3000 = 98000 рублей

2. Рассчитаем чистый операционный доход.

Чистый операционный доход рассчитывается как действительный валовой доход за вычетом операционных издержек. В определении чистого дохода не учитываются расходы по обслуживанию кредитов и амортизационные отчисления.

Чистый операционный доход 1 = 45000–50 000–5000 = – 10 000 рублей

Чистый операционный доход 2 = 235000 – 120000 – 10000 = 105000 рублей.

Чистый операционный доход 3 = 98000 – 30000 – 3000 = 65000 рублей

3. Произведем расчет дохода относимого к зданию

Сумма дохода, относимого к зданию методом капитализации равна произведению ставки капитализации на сумму чистого операционного дохода

Сумма дохода, относимого к зданию 1 = -10000  13% = -1300 рублей

13% = -1300 рублей

Сумма дохода, относимого к зданию 2 = 105000  14% = 14700 рублей

14% = 14700 рублей

Сумма дохода, относимого к зданию 3 = 65000  13,2 = 8580 рублей.

13,2 = 8580 рублей.

4. Рассчитаем сумму чистого остаточного дохода.

Расчет суммы чистого остаточного дохода производится путем сложения суммы чистого операционного дохода и суммы дохода, относимого к зданию:

Чистый остаточный доход 1 = -10 000+ (– 1300) = – 11300 рублей

Чистый остаточный доход 2 = 105 000+ 14700 = 119700 рублей

Чистый остаточный доход 3 = 65000+ 8580 = 73580 рублей.

5. Рассчитаем стоимость земли при коэффициенте 12%

Стоимость земли 1 = -10 000+ 10 000  12% = – 11200 рублей

12% = – 11200 рублей

Стоимость земли 2 = 105000+ 105000  12% = 117600 рублей.

12% = 117600 рублей.

Стоимость земли 3 = 65000+65000  12% = 72800 рублей.

12% = 72800 рублей.

В данном случае решение было произведено с учетом доходного подхода.

Доходный подход в отличие от сравнительного и затратного направлен на получение данных об объекте недвижимости с точки зрения инвестора [1, с. 149].

При применении доходного подхода основой для расчетов служит доход, который как предполагается, может принести объект недвижимости при его использовании в коммерческих целях.

Исходя из всего вышесказанного, первый проект, а именно строительство офисного здания является сам по себе убыточным, наиболее доходным является проект строительства торгового центра, и доходным, но менее является проект по застройке жилья.

Задача 2

Оценщик получил следующую информацию по объекту – аналогу: коэффициент ипотечной задолженности равен – 0,6; доход на собственный капитал – 15000 руб. в год; стоимость собственных средств – 60000 руб. в год; ставка капитализации для заемных средств – 15%. Определите общий коэффициент капитализации.

Решение

В данном случае используется метод прямого сопоставления в сравнении оцениваемого объекта с объектом – аналогом. Сравниваются основные характеристики объектов, на основе чего выбираются объекты – аналоги. Ставка капитализации оцениваемого объекта берется одинаковой со ставкой объекта – аналога либо рассчитывается на основе среднего арифметического в случае множества объектов – аналогов.

В данном случае множество объектов – аналогов отсутствует, поэтому мы берем ставку капитализации оцениваемого объекта одинаковой со ставкой капитализации объекта – аналога.

Ставку капитализации объекта – аналога рассчитываем, применяя метод Элвуда.

Метод Элвуда является модифицированным методом связанных инвестиций (заемного и собственного капитала), учитывающим продолжительность периода капиталовложений и изменение со временем стоимости объекта недвижимости.

Расчет производиться по формуле:

где  – общий коэффициент капитализации;

– общий коэффициент капитализации;

- норма отдачи собственного капитала;

- норма отдачи собственного капитала;

- доля заемного капитала;

- доля заемного капитала;

– ипотечный коэффициент.

– ипотечный коэффициент.

1. Рассчитаем норму отдачи собственного капитала

Норма отдачи собственного капитала рассчитывается как отношение дохода на собственный капитал к сумме собственного капитала.

=

=  =0,25

=0,25

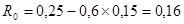

2. Рассчитаем общий коэффициент капитализации методом Элвуда:

Ответ: Общий коэффициент капитализации равен 0,16

Список используемой литературы

1. Асаул, А.Н., Ерофеев, П.Ю. Экономика недвижимости/А.Н. Асаул, П.Ю. Ерофеев. – Спб.: Питер, 2008. – 240 с.

2. Боровкова В.А., Боровкова В.А., Мокин В.О., Пирогова О.Е., Экономика недвижимости: Учебник для вузов. – Спб: Питер, 2007. – 416 с.

3. Гриненко С.В. Экономика недвижимости. Конспект лекций. – Таганрог: Издательство ТРТУ, 2004. – 107 с.

4. Гриненко С.В. Экономика недвижимости. Конспект лекций / С.В. Гриненко. – Таганрог: Издательство ТРТУ, 2004. – 350 с.

5. Иваницкая И.П., Яковлев А.Е., Введение в экономику недвижимости: Учебник для вузов / И.П. Иваницкая, А.Е. Яковлев. – М.: Кнорус, 2007. – 184 с.

6. Экономика недвижимости: Учебное пособие / Под ред. В.И. Ресина. – М.: МГИУ, 1999. – 384 с.

7. Экономика недвижимости: Учебное пособие / Сост. Я.В. Таттури. – Нижний Новгород: НовГУ им. Ярослава Мудрого, 2002. – 66 с.