Согласно статье 318 НК РФ при исчислении налога на прибыль у организаций, применяющих метод начисления, к прямым расходам относятся:

- материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 Кодекса;

- расходы на оплату труда персонала, участвующего в процессе производства товаров (выполнения работ, оказания услуг), а также суммы единого социального налога, начисленного на данные расходы на оплату труда;

- суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным расходам относятся все иные суммы расходов (за исключением внереализационных). Таким образом, все суммы налогов (авансовых платежей по налогам) -- это косвенные расходы.

Исключением из этого правила являются суммы ЕСН, начисленные на оплату труда персонала, участвующего в процессе производства. Однако, как известно, согласно главе 24 Кодекса сумма этого налога складывается из нескольких частей. А именно: из сумм, уплачиваемых в федеральный бюджет, в Фонд социального страхования и в фонды обязательного медицинского страхования. При этом сумма, которую налогоплательщики уплачивают в федеральный бюджет, подлежит уменьшению на суммы начисленных ими за тот же период страховых взносов на обязательное пенсионное страхование (в том числе авансовых платежей по ним). То есть сумма ЕСН, подлежащая уплате в бюджет за отчетный (налоговый) период, -это сумма исчисленного налога, уменьшенная на сумму страховых взносов на обязательное пенсионное страхование.

Обязанность по уплате данных взносов установлена Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Они не являются ни отдельным налогом, ни частью ЕСН: данный закон не входит в систему налогового законодательства РФ, страховые взносы не названы в качестве налога в Законе РФ от 27.12.91 № 2118-1 «Об основах налоговой системы в Российской Федерации».

Пункт 16 статьи 255 НК РФ разрешает суммы платежей (взносов) работодателей по договорам обязательного страхования включать в расходы на оплату труда. На этом основании если такие начисления сделаны в отношении персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, то, по мнению автора, они относятся к прямым расходам. Страховые взносы, начисленные на зарплату иных сотрудников, например административно-управленческого персонала, не могут быть отнесены к прямым расходам, а рассматриваются как косвенные.

Таким образом, к прямым расходам для целей исчисления налога на прибыль относятся суммы ЕСН с учетом налогового вычета (страховых взносов на обязательное пенсионное страхование), а также, по мнению автора, сами эти взносы, начисленные на зарплату персонала, участвующего в процессе производства. Иные начисления на обязательное пенсионное страхование сотрудников должны быть отнесены к косвенным расходам.

МНС России придерживается несколько иной позиции. Она заключается в том, что страховые взносы на обязательное пенсионное страхование не относятся к расходам на оплату труда. Такая точка зрения основана на буквальном прочтении пункта 16 статьи 255 Кодекса, который требует наличия договора обязательного страхования. При уплате страховых взносов на обязательное пенсионное страхование такой договор не заключается.

Исходя из этого, налоговые органы считают, что страховые взносы на обязательное страхование (в том числе начисленные на оплату труда производственных рабочих), к расходам на оплату труда не относятся и включаются в прочие расходы, связанные с производством и (или) реализацией. Эти расходы, как известно, в полном объеме относятся к косвенным.

Заметим, что такое толкование МНС России пункта 16 статьи 255 НК РФ выгодно налогоплательщикам. Ведь оно позволяет включать в расходы текущего периода всю сумму начисленных страховых взносов, а не «омертвлять» их часть в остатках незавершенного производства, а также готовой, но нереализованной продукции.

По способу изъятия налоги подразделяются на два вида:

Первый вид - налоги на доходы и имущество: подоходный налог и налог на прибыль корпораций (фирм); на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налог на перевод прибыли и капиталов за рубеж и другие. Они взимаются с конкретного физического или юридического лица, их называют прямыми налогами.

Второй вид - налоги на товары и услуги: налог с оборота - в большинстве развитых стран заменен налогом на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); на наследство; на сделки с недвижимостью и ценными бумагами и другие. Это косвенные налоги. Они частично или полностью переносятся на цену товара или услуги.

Прямые налоги взимаются с непосредственного владельца объекта налогообложения. Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции. Среди этого вида налогов наиболее известен подоходный налог, примерами могут также служить налог на прибыль, налог на наследство и дарения, налог на имущество.

Косвенные налоги, в отличие от прямых, уплачиваются конечным потребителем облагаемого налогом товара, а продавцы играют роль агентов по переводу полученных ими в счет уплаты налога средств государству. Некоторые из них даже указываются отдельной строкой в счете на товар или на его ценнике. К таким налогам относятся налог на добавленную стоимость (НДС), налог с продаж, акцизы (аналог налога с продаж), таможенные пошлины. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. В случае высокой эластичности спроса увеличение косвенных налогов может привести к сокращению потребления, а при высокой эластичности предложения - к сокращению чистой прибыли, что вызовет сокращение капиталовложений или перелив капитала в другие сферы деятельности. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов.

По характеру начисления на объект обложения налоги и, соответственно, налоговые системы подразделяются на прогрессивные, регрессивные и пропорциональные.

При прогрессивном налогообложении ставки налога увеличиваются по мере роста объекта налога. Другими словами, владелец большого дохода платит не только большую сумму в абсолютном выражении, но и в относительном по сравнению с владельцем меньшего дохода. Наиболее характерным примером прогрессивного налога является подоходный налог с физических лиц.

Для прогрессивных налогов большое значение представляют понятия средней и предельной налоговой ставки. Средней ставкой налога называется отношение суммы налога к величине облагаемого им дохода. Предельная налоговая ставка – это ставка обложения налогом дополнительной единицы дохода.

Регрессивный налог – это налог, который в денежном выражении равен для всех плательщиков, то есть составляет большую часть низкого дохода и меньшую часть высокого дохода. Это, как правило, косвенные налоги.

Пропорциональный налог – это налог, при котором налоговая ставка остается неизменной, независимо от стоимости объекта обложения. К такого рода налогам, в частности, относятся налоги на имущество предприятий и физических лиц. Вне зависимости от различной стоимости имущества разных предприятий при начислении этого налога в России действуют равные ставки налога.

Как правило, существует определенный перечень льгот по каждому налогу. Однако существует особый порядок комплексных налоговых льгот, устанавливаемых государством, которые могут оказывать существенное влияние на процесс воспроизводства. Такими льготами являются ускоренная амортизация и инвестиционный налоговый кредит.

Политика ускоренной амортизации способствует сокращению сроков амортизационных отчислений путем увеличения размеров годовой нормы отчислений. Таким образом, сокращаются сроки окупаемости оборудования и у производителей появляются стимулы для инвестиций в передовые технологии. Проводя такую политику, государство тем самым отказывается от определенного дохода в виде части налога на прибыль в пользу увеличения степени конкурентоспособности национальной экономики.

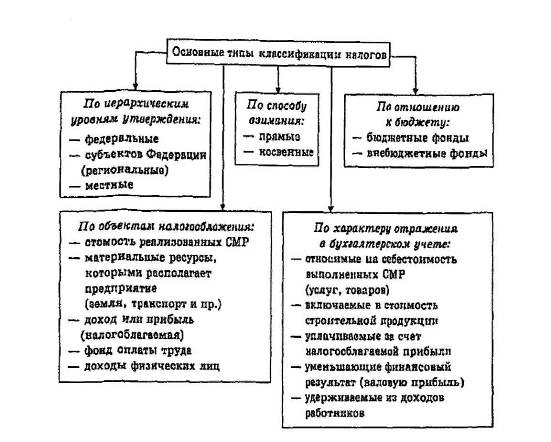

Рис. 1 Классификация налогов

1.2 Учет налога на прибыль

Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль" ПБУ 18/02 утверждено приказом Минфина РФ от 19 ноября 2002 г. N 114н, зарегистрировано 31 декабря 2002 года Минюстом России за номером 4090.

ПБУ 18/02 вводится в действие, начиная с бухгалтерской отчетности за 2003 год, т.е. с 01.01.2003. Применять его должны все фирмы за исключением банков, страховых и бюджетных организаций. Малые предприятия могут не использовать это положение в своей отчетности.

Целью ПБУ 18/02 является сближение бухгалтерского и налогового учета по нормам главы 25 НК РФ в части расчета налога на прибыль. Бухгалтерская прибыль, отраженная в Отчете о прибылях и убытках, как правило, не совпадает с налогооблагаемой прибылью, отраженной в Налоговой декларации по налогу на прибыль организаций. Применение данного ПБУ позволит отразить в бухгалтерском учете и отчетности разницу между налогом на бухгалтерскую прибыль и той суммой налога на прибыль, которую вы реально должны уплатить в бюджет.

Ведь основа для формирования прибыли одна - это хозяйственные операции, производимые организацией в налоговом периоде. Поэтому, сравнив отражение одних и тех же операций в каждом из видов учета, можно выявить причины, по которым данные бухгалтерского и налогового учета расходятся.

Собственно на этом принципе выявления различий и отражения в бухгалтерском учете суммы налога на прибыль, рассчитанной на их основе, и строиться ПБУ.

ПБУ 18/02 вводит много новых понятий и категорий: "налог на бухгалтерскую прибыль (убыток)", "налог на налогооблагаемую прибыль", "постоянные разницы", "временные разницы", "постоянные налоговые обязательства", "отложенный налог на прибыль", "вычитаемые временные разницы", "налогооблагаемые временные разницы", "отложенные налоговые активы", "отложенные налоговые обязательства".

1.3 Учет расчетов с НДС

Федеральным законом от 22.07.2005 № 119-ФЗ «О внесении изменений в главу 21 ч.2 НК РФ и признании утратившими силу отдельных положений актов законодательства РФ о налогах и сборах» внесены принципиальные изменения действующего порядка исчисления и уплаты НДС, вступающие в силу с 1 января 2006 года.

С 1 января 2006 года право выбора момента определения налоговой базы для целей исчисления НДС отменяется. В соответствии с п. 16 ст. 1 Закона момент определения налоговой базы по НДС наступает в наиболее раннюю дату: в день отгрузки (передачи) товаров (работ, услуг), имущественных прав либо в день оплаты, частичной оплаты в счет поставок товаров (выполнения работ, оказания услуг), имущественных прав. Статьями 2 и 3 Закона № 119-ФЗ предусмотрены особенности переходного периода для НДС, предельный срок которого составляет два года.

В соответствии с п. 1 ст. 2 ФЗ № 119-ФЗ по состоянию на 01.01.2006 плательщики НДС обязаны провести инвентаризацию дебиторской и кредиторской задолженностей по состоянию на 31.12.2005 включительно. По результатам инвентаризации определяются дебиторская задолженность за реализованные, но не оплаченные товары (работы, услуги), имущественные права, операции по реализации (передаче) которых признаются объектами налогообложения по НДС, и кредиторская задолженность за неоплаченные товары (работы, услуги), имущественные права, принятые к учету до 01.01.2006, в составе которой имеются суммы НДС, предъявленные к оплате продавцами товаров (работ, услуг) и имущественных прав и подлежащие налоговому вычету по НДС.

Для налогоплательщиков, применяющих в 2005 году и ранее метод определения налоговой базы «по оплате» по дебиторской задолженности, образовавшейся до 1 января 2006 года, момент определения налоговой базы по НДС установлен как день оплаты. Такой порядок действует до 1 января 2008 года (п. 2 ст. 2 Закона № 119-ФЗ). Если до 1 января 2008 года дебиторская задолженность не была погашена, то она подлежит включению налогоплательщиком в налоговую базу по НДС в первом налоговом периоде 2008 года (п. 7 ст. 2 Закона № 119-ФЗ).

Для налогоплательщиков НДС, применяющих в 2005 году и ранее метод определения налоговой базы «по оплате», НДС к вычету по товарам (работам, услугам, имущественным правам), приобретенным до 1 января 2006 года, принимается после оплаты. Если до 1 января 2008 года соответствующая кредиторская задолженность не погашена, то вычеты по НДС производятся в первом налоговом периоде 2008 года (п.п. 8 – 9 Закона № 119-ФЗ).

Плательщики НДС, определяющие до вступления в силу Закона № 119-ФЗ момент определения налоговой базы как день отгрузки, производят вычеты по НДС по товарам (работам, услугам), приобретенным, принятым к учету, но не оплаченным до 1 января 2006 года, в первом полугодии 2006 года равными долями (по 1/6 от общей суммы каждый месяц).

ГЛАВА 2. УЧЕТ ФОРМИРОВАНИЕ НПЛОГОВ И НАЛОГОВЫХ ПЛАТЕЖЕЙ НА ПРЕДПРИЯТИЮ ЗАО «ОРСКИЙ ХЛЕБ»

2.1 Общая экономическая характеристика предприятия

Орский хлебокомбинат построен в 1939 году по типовому проекту на 5 печей, производственной мощностью 75 тонн хлебобулочных изделий в сутки. В результате проводимых реконструкций и внедрения новых технологий производственная мощность к настоящему времени увеличилась в 3 раза. В 1985г. в состав комбината был переведён макаронный цех, а в 1993г. – начато производство минеральной воды. В 2000 году возобновилось строительство кондитерского цеха 2 очереди, введен в эксплуатацию мельничный комплекс и цех по разливу минеральной воды в пластиковые бутылки.

В середине 2002 г. Орским хлебокомбинатом было выделено самостоятельное предприятие ЗАО «Орский хлеб», занимающееся производственной деятельностью. Что же касается торгово-посреднической и коммерческой деятельности, выполнения услуг по эксплуатации автотранспорта – это сфера деятельности ОАО «Орский хлебокомбинат».

Закрытое акционерное общество «Орский хлеб» является юридическим лицом, действует на основании устава и законодательства Российской Федерации.

Согласно уставу основными видами деятельности является:

- производство хлебобулочных, кондитерских, макаронных изделий;

- производство минеральной воды;

ЗАО «Орский хлеб» является частной компанией (по форме собственности), не имеет вышестоящего органа, также у него нет и дочерних компаний.

ЗАО «Орский хлеб» не является предприятием - монополистом, соответственно в государственный реестр РФ предприятий – монополистов не входит.

Деятельность ЗАО «Орский хлеб» контролируется Инспекцией министерства по налогам и сборам по Октябрьскому району.

В настоящее время ЗАО “Орский хлеб” изготавливает более ста видов продукции: хлеб, сдобы, караваи, пироги, торты, пирожные, сушки, баранки, лепёшки, булки, вафли, минеральную воду, комбикорм.

Что касается производственной деятельности, то в 2002году сохранилась тенденция дальнейшего роста доли продаж по хлебобулочным изделиям на 8 %, кондитерским на 37 %, минеральной воде на 0,3% (здесь необходимо учесть уменьшение производства воды в стеклянной таре и увеличение производства воды в пластиковой, более востребованной рынком, таре), квасу на 39%. По прогнозам экономистов в 2002 году произойдет рост выпуска по группе хлебобулочных изделий на 16 %, по группе кондитерских изделий на 22 %, минеральной воде на 29 %.

Выпуск продукции ЗАО «Орский хлеб» в оптовых ценах в 2002 г. возрос на 26% и составил 109168,8 тыс.руб. Наибольший рост выпуска продукции в денежном выражении был на хлебокомбинате №1 (29%). Также на хлебокомбинат №1 приходятся наибольшие темпы роста по хлебобулочным изделиям. Значительный рост выпуска кондитерских изделий (37%), в том числе вафельных изделий (46%), обусловлен преимущественно за счет применения взаимозачетной схемы. По бисквитным изделиям рост составил порядка 25-29%, причем преимущественно благодаря торговой сети. Выпуск макаронных изделий находится в критическом состоянии. Но в результате перехода цеха на выпуск кормосмеси, выпуск цеха в денежном выражении, выпуск цеха в денежном выражении не только не упал, но и увеличился на 13%.

В настоящее время у ЗАО “Орский хлеб” только один серьёзный конкурент – «Новотроицкий комбинат хлебопродуктов», темпы роста объемов продаж которого значительно уступают показателям орского предприятия. Остальные пекарни практически не способны конкурировать с комбинатом, однако они тоже занимают определённую долю рынка.

А в целом качество продукции ЗАО “Орский хлеб” гораздо выше остальных конкурентов. В производстве практически не используются химические добавки, чем и объясняется высокая цена, соблюдаются все стандарты и ГОСТы. На предприятии действуют две аттестоваанные лаборатории, которые тщательно проверяют качество исходного сырья, и готовой продукции. Ни в одной пекарне города такой лаборатории нет.

Благодаря наличию на предприятии лабораторий продукт проходит тройной контроль качества:

1. обязательный контроль входящего сырья;

2. контроль соблюдения технологического процесса;

3. контроль качества готовой продукции.

Контроль качества хлебобулочных изделий в производственно-технологической лаборатории осуществляется в микробиологическом и технологическом отделениях.

Особенностью и гордостью предприятия является сохранение древней традиции хлебопечения с использованием жидких хмелевых дрожжей.

Инженеры-технологи проводят анализы основного и дополнительного сырья, осуществляют все работы по контролю соблюдения утверждённого технологического процесса: проверяют закладку сырья, кислотность и влажность теста, время брожения, процесс расстойки и выпечки.

Контроль качества кондитерских изделий и минеральной воды осуществляется бактериологической лабораторией.

Инженер-бактериолог обеспечивает бактериологический контроль сырья, полуфабрикатов и готовой продукции и смывов при производстве кондитерских изделий с кремом и минеральной воды.

Производственно-технологическая лаборатория в макаронном производстве осуществляет техно-химический контроль качества основного и дополнительного сырья, тароупаковочных материалов, теста, готовой продукции. Контролирует соблюдение рецептур и технологических инструкций.

В целях обеспечения высокого качества готовой продукции в 2001г. на предприятии создана лаборатория по контролю производства с функциями ОТК. В её состав входят контролёры готовой продукции, которые гарантируют отпуск в торговую сеть только качественного продукта, соответствующего ГОСТу, отбраковывают нестандартные образцы, выявляют причины брака и виновников. Контроль качества регулярно осуществляется со стороны государственной хлебной инспекции и госсанэпидемстанции. Вся продукция ЗАО “Орский хлеб” сертифицирована Также о качестве продукции свидетельствуют дипломы об участии в выставках и занятии призовых мест по минеральной воде и тортам.

На сегодняшний день это предприятие имеет большую долю рынка хлебобулочных и кондитерских изделий города Орска. Для фирмы в настоящее время актуальна задача расширения рынков сбыта и увеличения объемов продаж.

2.2 Учет налоговых платежей предприятия

Прибыль (убыток) от продаж формируется от реализации продукции, являющейся основным видом деятельности данного предприятия (закреплено в Уставе). Рост валовой прибыли на 943% связан, прежде всего, с тем, что в 2003г. ЗАО «Орский хлеб» работало не полный год, поэтому сравнение отчетного и предыдущего отчетному периодов не целесообразно.

К прочим операционным доходам (стр. 090) относятся (тыс.руб.) (таблица 2.1):

Таблица 2.1 Прочие операционные доходы

| Выручка от прочей реализации | 16956,9 |

| Проценты за пользование денежными средствами | 76,4 |

| Получено пени | 6,0 |

| Списание кредиторской задолженности | 2,5 |

| Оприходованы излишки | 310,0 |

| Итого | 17372,8 |

К прочим операционным расходам (стр. 100) относятся (тыс.руб.) (2.2):

Таблица 2.2 Прочие операционные доходы

| Дополнительные платежи по налогу на прибыль | 67,1 |

| Налог на целевой сбор | 12,8 |

| Расходы от прочей реализации | 15119,1 |

| Налог на имущество | 250,7 |

| Итого | 15449,7 |

К внереализационным расходам (стр. 130) относятся (тыс.руб.) (2.3):

Таблица 2.3 Прочие внереализационные расходы

| Услуги банка | 322,5 |

| Списана дебиторская задолженность | 70,8 |

| Итого | 393,3 |

Операционные и внереализационные доходы меньше операционных и внереализационных расходов, т.е. неосновная сфера деятельности ЗАО «Орский хлеб» несет в себе убыток, соответственно, это уменьшает прибыль от основной деятельности.

За 2004г. вся чистая прибыль ЗАО «Орский хлеб» (4086 тыс.руб.) была использована в Фонд экономического стимулирования.

Перед началом финансового года предприятием составляется расчет авансовых платежей по налогу на прибыль (исходя из планового объема прибыли), который затем используется в расчетах налога на прибыль. Так, в ЗАО «Орский хлеб» авансовые платежи по налогу на прибыль рассчитываются (2.4):

налоговый учет авансовый платеж

2.3 Учет расчет авансовых платежей по налогу на прибыль

Таблица 2.4

| 1 кв | 2кв | 3кв | 4кв | |

| Плановая сумма прибыли за период | ||||

| Сумма налога |

При расчете налога на прибыль сначала определяется валовая прибыль. Расчет производится в налоговой декларации, в которой указываются следующие данные (таблица 2.5):

Таблица 2.5 Данные налоговой декларации

| Стр | 3 мес. | 6 мес. | 9 мес. | Год | |

| 1. Прибыль (убыток) по данным бухгалтерского учета | 3626,3 | 5818,0 | |||

| 2. Изменение величины прибыли (убытка) по предприятиям, определяющим выручку по моменту оплаты: | |||||

| А) изменение выручки от реализации продукции (+/-) | -208 | -158,2 | -4152 | -4198 | |

| Б) изменение величины реализованной продукции | +226 | +421,2 | +3166 | +3258 | |

| Итого | +18 | -37 | -986 | -940 | |

| 3. Убытки от списания дебиторской задолженности | - | - | - | 70,8 | |

| 4. Валовая прибыль | 3589,3 | 4948,8 |

Данные поквартально рассчитываются исходя из квартальных отчетов. Рассмотрим годовой расчет, который составляется по тому же принципу, что и квартальные.

Строка 1 Расчета валовой прибыли заносится из стр.140 Отчета о прибылях и убытках. Далее рассчитывается разница в выручках «по оплате» и «по отгрузке» (стр.010 Отчета о прибылях и убытках) и заносится в стр.3. Разница в себестоимостях реализованной продукции (стр. 020 отчета о прибылях и убытках) заносится в стр.4. Определяется общий эффект от различий в определении выручки «по оплате» и «по отгрузке» (стр.5). Валовая прибыль рассчитывается: стр.1 +/- стр.5 + стр.6.

В связи с несвоевременным перечислением налога на прибыль в бюджет, предприятие обязано рассчитывать дополнительные платежи по налогу на прибыль, представленные в таблице 2.7 (тыс.руб.):

Таблица 2.7 Расчет дополнительных платежей по налогу на прибыль

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | |

| Сумма налога, причитающийся в бюджет | 609,77 | 646,49 | 371,59 | 104,23 |

| Сумма авансовых платежей за квартал | 146,8 | 62,6 | ||

| Сумма налога к доплате по результатам за квартал | 294,77 | 445,49 | 224,79 | 41,62 |

| Учетная ставка / 4 | 6,25 | 6,25 | 6,25 | 6,25 |

| Дополнительные платежи в бюджет | 18,42 | 27,84 | 14,05 | 3,0 |

Что касается налога на добавленную стоимость, то этот налог рассчитывается ежемесячно, исходя из объема продаж.

Налог на имущество исчисляется из средней стоимости имущества поквартально (используются данные годовых отчетов) (таблица 2.8):

Таблица 2.8 Исчисление налога на имущество

| Стр. | 1.01 | 1.04 | 1.07 | 1.10 | |

| Основные средства по остаточной стоимости | 2932,3 | 4813,5 | |||

| 01 Основные средств | 4862,2 | ||||

| 02 Износ | 8,7 | 48,7 | |||

| 08 Капитальные вложения | 93,5 | ||||

| 10 Материалы | 2398,7 | 2994,2 | 8513,4 | ||

| МБП (12-13) | 90,7 | 226,3 | 1330,4 | ||

| 12 МБП | 162,2 | 301,1 | 2154,9 | ||

| 13 Износ | 71,5 | 824,5 | |||

| 31 РБП | 6,4 | 53,1 | |||

| 40 Готовая продукция | 118,5 | 572,9 | 506,3 | 586,8 | |

| 41 Товары (покупная цена) | 177,2 | 224,7 | |||

| Всего | 5568,9 | 6909,3 | 15609,7 | ||

| Стоимость имущества, исключаемого из налогооблагаемой базы в соответствии с п.п.5,6 Инструкции О порядке исчисления налога на имущество | 756,4 | ||||

| Итого налогооблагаемая база | 5568,9 | 6909,3 | 14853,3 | ||

| Среднегодовая стоимость необлагаемого налогом имущества за отчетный период | 94,55 | ||||

| Среднегодовая стоимость облагаемого налогом имущества за отчетный период (расчет 1 кв.) | 696,1 | 863,7 | |||

| Среднегодовая стоимость необлагаемого налогом имущества за отчетный период (расчет 2 кв.) | 696,1 | 1727,3 | 1717,6 | ||

| Среднегодовая стоимость необлагаемого налогом имущества за отчетный период (расчет 3 кв.) | 696,1 | 1727,3 | 3435,3 | 1856,7 |

Как видно, в таблице 2.9 представлен расчет среднегодовой стоимости имущества за 9 месяцев. Расчет налога на имущества за эти же 9 месяцев представлен в таблице 2.10:

Таблица 2.10

| Показатели | 1 кв | 2кв | 3кв |

| 1. Среднегодовая стоимость облагаемого налогом имущества за отчетный период | 7715,4 | ||

| 2. Ставка налога на имущество | |||

| 3. Сумма налога на имущество | 31,2 | 82,82 | 154,3 |

| 4. Начислено в бюджет налога на имущество за отчетный период | 31,2 | 82,82 | |

| 5. Причитается к уплате в бюджет налога по сроку | 31,2 | 51,62 | 71,48 |

Среднегодовая стоимость облагаемого налогом имущества за отчетный период равна сумме половины стоимости облагаемого налогом имущества на первое число отчетного периода и на первое число следующего за отчетным периодом месяца, а также стоимости этого имущества на первое число всех остальных кварталов отчетного периода, деленная на 4. Однако часть этого расчета произведена в расчете среднегодовой стоимости имущества. Поэтому, для получения среднегодовой стоимости облагаемого налогом имущества за отчетный период необходимо сложить данные строки 02300 (соответствующего периода).

В конце года составляется декларация по расчету налога на добавленную стоимость.

Таким образом, ежеквартальные суммы вышеперечисленных налогов за 2001 г. по ЗАО «Орский хлеб» составляют (таблица 2.11):

Таблица 2.11 Суммы перечисленных налогов по ЗАО «Орский Хлеб»

| 1 кв. | 2 кв. | 3 кв. | 4 кв. | Итого по налогам | |

| Налог на прибыль | 628,19 | 674,33 | 385,64 | 107,23 | 1795,39 |

| НДС | 1267,85 | 842,61 | 833,74 | 343,3 | 3287,5 |

| Налог на имущество | 31,2 | 51,62 | 71,48 | 96,4 | 250,7 |

| Итого по кварталам | 1927,24 | 1568,56 | 1290,86 | 546,93 | 5333,59 |

Однако, кроме вышеперечисленных, ЗАО «Орский хлеб» также начисляет налог на пользователей автодорог, налог на владельцев автотранспортных средств, целевой сбор, налог на выбросы в окружающую среду.

ГЛАВА 3. ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ НА ПРЕДПРИЯТИЕ ЗАО «ОРСКИЙ ХЛЕБ»

Для оптимизации налоговых выплат ЗАО «Орский хлеб» необходимо перейти на уплату единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Объектом налогообложения при начислении ЕНВД является вмененный доход - потенциально возможный доход плательщика ЕНВД, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода. При этом вмененный доход определяется исходя из значений базовой доходности и корректирующих коэффициентов.

В главе 26 НК РФ перечислены налоги, от уплаты которых организация, уплачивающая единый налог на вмененный доход, освобождается. Это налог на прибыль организаций (в части прибыли, полученной от предпринимательской деятельности, облагаемой ЕНВД), НДС, налог на имущество предприятий (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой ЕНВД) и единый социальный налог.

При переходе на ЕВНД предприятие может сэкономить денег, что увеличит чистую прибыль предприятие.

Таким образом, при переходе на единый налог на вмененный доход платежи предприятия приобретают зависимость только от числа физических показателей и не зависят от величины полученной прибыли, численности сотрудников, стоимости имущества и т.д. Следовательно, при росте всех данных показателей величина налоговых выплат увеличиваться не будет.

ЗАКЛЮЧЕНИЕ

Таким образом, цель курсовой работы достигнута, в заключение подведем итоги работы.

Под налогом, пошлиной, сбором понимается обязательный взнос в бюджет или во внебюджетный фонд, осуществляемый в порядке, определенном законодательными актами. Налоги бывают прямыми и косвенными они различаются по объекту налогообложения и по механизму расчета и взимания, по их роли в формировании доходной части бюджета.

Существует ряд общепризнанных принципов налогообложения, важнейшие их них: реальная возможность выплаты налога, его прогрессивный, однократный обязательный характер, простота и гибкость.

Основные функции налогов - фискальная, социальная и регулирующая. Налоговая политика государства осуществляется при помощи предоставления физическим и юридическим лицам налоговых льгот в соответствии с целями государственного регулирования хозяйства и социальной сферы.

Одним из главных элементов рыночной экономики является налоговая система. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день - главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

В ситуации осуществления серьезных и решительных преобразований и отсутствия времени на движение "от теории к практике" построение налоговой системы методом "проб и ошибок" оказывается вынужденным. Но необходимо думать и о завтрашнем дне, когда в стране утвердятся рыночные отношения. Поэтому представляется весьма важным, чтобы научно-исследовательские и учебные институты, располагающие кадрами высококвалифицированных специалистов в области финансов и налогообложения, всерьез занялись разработкой теории налогообложения, используя опыт стран с развитой рыночной экономикой и увязывая его с российскими реалиями.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно играет отрицательную роль, особенно в предприятие, а также препятствует сдачи во время налоговые декларации.

Налоговые системы всех стран являются многоуровневыми, сложными, многочисленными в отношении видов налогов, изымающих значительную часть доходов у юридических и физических лиц, имеющими огромный штат налоговых органов.

В настоящее время обсуждаются интересные проекты упрощения систем налогообложения вплоть до перехода к системе единого налога на доход или на расход, при которой обложению будут подвергаться только суммарные доходы или расходы граждан или юридических лиц, а все виды накоплений и инвестиций получат полную свободу от налогов как общественно полезные и поддерживаемые государством.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Налоги и налогообложение, Д.Г. Черник, Л.П. Павлова, В.Г. Князев, издательство МЦФЭР, 2006 г.

2. Налоги и налогообложение, И.М. Александров, издательство «Дашков и Ко», 2005 г.

3. Налоги и налогообложение, А.В. Перов, А.В. Толкушкин, издательство «Юрайт-Издат», 2005 г.

4. Налоговый кодекс Российской Федерации, издательство «Омега-Л», 2005г.

5. ЕСН и взносы на пенсионное страхование в примерах. Под издательством М. В. Краснов, В. В. Глазов. Москва 2006г.

6.Налоги и Налогообложение. Курс лекций 5-е издание. Под издательством О. И. Мамнурова. Москва 2006г.

7.Налоговый кодекс РФ. Глава 23, Налог на доходы физических лиц. Москва 2006г

8.Налоговый кодекс РФ Часть 1 и 2 по составлению на 01.05.06. Москва 2006г.

9.Брызгалин А.В. Основные принципы российского налогового права/ Налоговое планирование, 2003, № 3, С. 29-32.

10.Бурда Б. Краткий курс истории налогов/ Малое предприятие, 2002, № 2, С.

11.Бюджетное послание Президента РФ Федеральному Собранию РФ «О бюджетной политике на 2002 год и на среднесрочную перспективу»//Российская газета от 03.07.2000, С. 15.

12.Васильева Т.И., Ильин С.С. Экономика: Справочник студента. – М: ООО «Издательство АСТ», 20