ОРГАНИЗАЦИИ

2.1.Принципы организации финансов организаций

Поскольку финансы организаций как отношения являются частью экономических отношений, возникающих в процессе хозяйственной деятельности, принципы их организации определяются основами хозяйственной деятельности организации.

Основой организации финансов организаций всех форм собственности является наличие финансовых ресурсов в размерах, необходимых для осуществления хозяйственной и коммерческой деятельности организации.

Первоначальное формирование этих ресурсов происходит в период создания организации путем образования уставного фонда. Источниками образования уставного капитала могут быть: акционерный капитал, паевые взносы, собственные средства предпринимателя, долгосрочный кредит, бюджетные средства и др.

В условиях перехода к рыночной экономике организации осуществляют свою деятельность на основе полного коммерческого расчета и самофинансирования, нацеленного на обязательное получение достаточной прибыли.

Коммерческий расчет означает экономическую самостоятельность организации и ответственность за результаты работы.

Таким образом, осуществление финансовой деятельности организации основано на реализации следующих основных принципов:

- финансовая самостоятельность;

- заинтересованность в итогах финансово-хозяйственной деятельности;

самофинансирование;

- ответственность за результаты финансово-хозяйственной деятельности;

- разграничение средств основной и инвестиционной деятельности;

- деление капитала организация на оборотный и внеоборотный;

- деление источников финансирования оборотных средств на собственные и заемные;

- контроль за результатами деятельности организации;

- наличие целевых фондов денежных средств в организации.

Самофинансирование — обязательное условие успешной хозяйственной деятельности организаций в условиях рыночной экономики. Этот принцип базируется на полной окупаемости затрат по производству продукции и расширению производственно-технической базы организации.

Основные принципы организации финансов организаций.

Принцип самофинансирования означает способ хозяйственной и инвестиционной деятельности, при котором все расходы, связанные с обязательными платежами в бюджет и другие централизованные фонды, а также затраты по расширенному воспроизводству полностью покрываются за счет прибыли и других собственных источников.

Хозяйственная деятельность организации неразрывно связана с его финансовой деятельностью. Организация самостоятельно финансирует все направления своих расходов в соответствии с производственными планами, распоряжается имеющимися финансовыми ресурсами, вкладывая их в производство продукции в целях получения прибыли.

Разграничение средств основной деятельности и инвестиционной деятельности означает, что оборотные и другие средства, закрепленные за основной деятельностью, не могут быть использованы организацией на нужды капитального строительства, и наоборот.

Важным является деление источников финансирования оборотных средств на собственные и заемные. К собственным относятся средства, закрепленные за организацией в бессрочное пользование. Заемные средства — это в основном банковские кредиты, которые предоставляются организации на относительно небольшой срок на определенную цель под проценты. Сочетание собственных и заемных средств позволяет организации более рационально использовать оборотные средства. Полная сохранность оборотных средств — необходимое условие непрерывности их оборачиваемости. Организация обязана обеспечивать сохранность, рациональное использование и ускорение оборачиваемости оборотных средств.

Необходимость контроля за финансово-хозяйственной деятельностью организации объективно вытекает из сущности финансов как денежных отношений. Финансово-хозяйственная деятельность организации связана с формированием и расходованием денежных средств, а следовательно, затрагивает интересы государства, работников организации, акционеров и всех возможных контрагентов организации. Контроль проявляется через анализ финансовых показателей деятельности организации и меры воздействия различного содержания.

Каждая организация для нормального функционирования должна располагать определенными целевыми фондами денежных средств. Важнейшими из них являются: фонд основных средств, фонд оборотных средств, финансовый резерв, фонд амортизации, ремонтный фонд, фонд развития производства, науки и техники, фонд материального поощрения, фонд социального развития и др. Образование указанных фондов, управление ими и правильное их использование составляют одну из важнейших сторон финансовой работы в организациях. [1]

Также выделяют:

- Принцип экономической эффективности;

- Принцип финансового контроля;

- Принцип финансового стимулирования (поощрение/наказание);

- Принцип материальной ответственности.

Принцип экономической эффективности. Его смысловая нагрузка определяется тем обстоятельством, что, поскольку создание и функционирование некоторой системы управления финансами организации с неизбежностью предполагает расходы, эта система должна быть экономически целесообразной в том смысле, что прямые расходы оправданы прямыми или косвенными доходами. Поскольку далеко не всегда можно дать однозначные количественные оценки, аргументирующие или подтверждающие эту целесообразность, оптимизация оргструктуры осуществляется на основе экспертных оценок в динамике — иными словами, она формируется постепенно и всегда субъективна.

Принцип финансового контроля. Деятельность организации в целом, его подразделений и отдельных работников должна периодически контролироваться. Системы контроля могут быть построены по-разному, однако практика показывает, что финансовый контроль является наиболее эффективным и действенным. В частности, одним из важнейших способов контроля за конгруэнтностью целевых установок собственников компании и ее управленческого персонала является проведение аудиторских проверок. Аудиторская деятельность представляет cобой предпринимательскую деятельность аудиторов (аудиторских фирм) по осуществлению независимых вневедомственных проверок бухгалтерской (финансовой) отчетности, платежно-расчетной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов, а также оказанию иных аудиторских услуг (бухгалтерский учет, оценка, налоговое планирование, управление корпоративными финансами и др.). Внутренний финансовый контроль осуществляется путем организации системы внутреннего аудита.

В крупных компаниях всегда имеется служба внутреннего аудита; более того, в экономически развитых странах созданы так называемые институты внутренних аудиторов. В качестве примера можно упомянуть об американском Институте внутренних аудиторов (The Institute of Internal Auditors), членами которого становятся его выпускники — сертифицированные специалистами по внутрифирменному финансовому анализу и контролю.

Принцип финансового стимулирования (поощрение/наказание). Этот принцип по сути тесно корреспондирует с предыдущим,а смысл его заключается в том, что именно в рамкахсистемы управления финансами разрабатывается механизмповышения эффективности работы отдельных подразделенийи оргструктуры управления организацией в целом. Достигает естественно, идет о мерах финансового характера. Наиболееэффективно данный принцип реализуется путем организациитак называемых центров ответственности.

Под центром ответственности понимается подразделение хозяйствующего субъекта, руководство которого наделено определенными ресурсами и полномочиями, достаточными для выполнения установленных плановых заданий. При этом:

• вышестоящим руководством определяются один или несколько базовых (системообразующих) критериев и устанавливаются плановые их значения;

• суждение об эффективности работы центра ответственности делается на основании выполнения плановых заданий по системообразующим критериям;

• руководство подразделения наделяется ресурсами в согласованных объемах, достаточных для выполнения плановых заданий;

• ограничения по ресурсам носят достаточно общий характер, т. е. руководство центра ответственности обладает полной свободой действий в отношении структуры ресурсов, организации производственно-технологического процесса, систем снабжения и сбыта и т. п.

Смысл выделения центров ответственности — в поощрении инициативы у руководителей среднего звена, повышении эффективности работы подразделений, получении относительной экономии издержек производства и обращения.

Принцип материальной ответственности. В любой организации складывается система мер поощрения и критериев оценки деятельности структурных единиц и отдельных работников. Составным элементом такой системы является идея материальной ответственности, суть которой состоит в том, что отдельные лица, имеющие отношение к управлению материальными ценностями, отвечают рублем за неоправданные результаты

своей деятельности. Формы организации материальной ответственности могут быть различными, однако основные из них две: индивидуальная и коллективная материальная ответственность.

Индивидуальная материальная ответственность означает, что конкретное материально-ответственное лицо (кладовщик, руководитель подразделения, продавец, кассир и др.) заключает договор с руководством организации, согласно которому любая недостача товарно-материальных ценностей, т. е. их выбытие, не сопровождающееся оправдательными документами, должна быть возмещена этим лицом. В некоторых ситуациях устанавливаются нормативы, в пределах которых может иметь место отклонение учетных оценок от фактических; в этом случае материально-ответственное лицо должно возместить лишь сверхнормативные потери (в частности, в торговле за счет прибыли до налогообложения делаются резервы на забывчивость покупателей, на усушку и утруску товаров и др.). Перечень материально-ответственных лиц определяется организацией.

В случае коллективной материальной ответственности за возможные недостачи отвечает уже не конкретное материально-ответственное лицо, а коллектив (например, бригада продавцов, сменяющих друг друга в отделе магазина, когда рабочая смена меньше общей продолжительности рабочего дня магазина в целом). Эта форма ответственности помогает избежать неоправданно частых инвентаризаций.[5]

2.2.Источники формирования финансовых ресурсов

Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления денежных средств от финансово банковской системы в порядке перераспределения. Первоначальное формирование финансовых ресурсов происходит в момент учреждения организации, когда образуется уставный фонд. Его источниками в зависимости от организационно-правовых форм хозяйствования выступают: акционерный (уставный) капитал, паевые взносы членов кооперативов, отраслевые финансовые ресурсы (при сохранении отраслевых структур), долгосрочный кредит, бюджетные средства. Величина уставного фонда показывает размер тех денежных средств — основных и оборотных — которые инвестированы в процесс производства.

Основным источником финансовых ресурсов на действующих организациях выступает стоимость реализованной продукции (оказанных услуг), различные части которой в процессе распределения выручки принимают форму денежных доходов и накоплений. Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности) и амортизационных отчислений. Наряду с ними источниками финансовых ресурсов также выступают:

— выручка от реализации выбывшего имущества,

— устойчивые пассивы,

— различные целевые поступления (плата за содержание детей в дошкольных учреждениях и т. д.),

— мобилизация внутренних ресурсов в строительстве и др. Разворачивающиеся повсеместно процессы приватизации государственной собственности приводят к тому, что появляются и будут играть важную роль еще один источник финансовых ресурсов — паевые и иные взносы членов трудового коллектива. Значительные финансовые ресурсы, особенно по вновь создаваемым и реконструируемым организациям, могут быть мобилизованы на финансовом рынке. Формами их мобилизации являются: продажа акций, облигаций и других видов ценных бумаг, выпускаемых данным организацией, кредитные инвестиции. До перехода на рыночные условия хозяйствования значительные финансовые ресурсы организации получали на основе внутриотраслевого перераспределения денежных средств и бюджетного финансирования. Однако принципы рыночного хозяйствования, внедрение коммерческих начал в деятельность организаций, естественно, потребовали принципиально иных подходов к формированию финансовых ресурсов.

Ориентация на инициативу и предприимчивость, полная материальная ответственность обусловили два важнейших изменения в области финансовых взаимосвязей организаций с другими структурами: во-первых, развитие страховых операций, и, во-вторых, существенное сокращение сферы безвозмездно получаемых ассигнований. В этой связи при переходе на рыночные основы хозяйствования в составе финансовых ресурсов, формируемых в порядке перераспределения, все большую роль постепенно будут играть выплаты страхового возмещения, поступающие от страховых компаний, и все меньшую — бюджетные и отраслевые финансовые источники.

Организации смогут получать финансовые ресурсы: от ассоциаций и концернов, в которые они входят (лишь в том случае, если это предусмотрено механизмом использования соответствующих денежных фондов); от вышестоящих организаций — при сохранении отраслевых структур; от органов государственного управления — в виде бюджетных субсидий на строго ограниченный перечень затрат. Зато в условиях функционирования рынка ценных бумаг появятся такие виды финансовых ресурсов, как дивиденды и проценты по ценным бумагам других эмитентов, а также прибыль от проведения финансовых операций.

Использование финансовых ресурсов осуществляется организацией по многим направлениям, главными из которых являются: — платежи органам финансово-банковской системы, обусловленные выполнением финансовых обязательств. Сюда относятся; налоговые платежи в бюджет, уплата процентов банкам за пользование кредитами, погашение ранее взятых ссуд, страховые платежи и т. д.; — инвестирование собственных средств в капитальные затраты (реинвестирование), связанное с расширением производства и техническим его обновлением, переходом. [2]

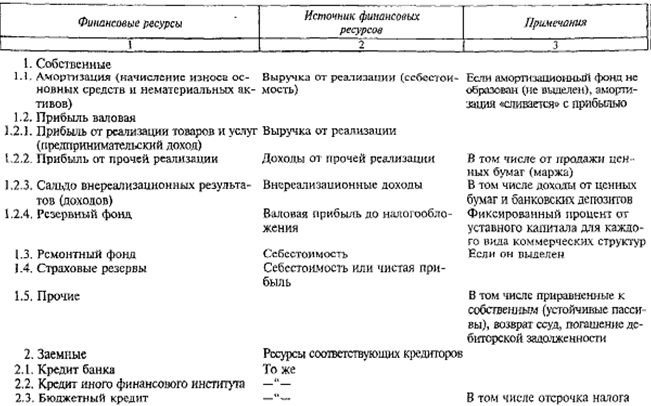

Состав финансовых ресурсов организации отражен в таблице 1.

Таблица 1. Источники финансовых ресурсов организации [6]

Итак, формируются финансовые ресурсы за счет собственных и привлеченных денежных средств.

Стартовым источником финансовых ресурсов в момент учреждения организации является уставный (акционерный) капитал - имущество, созданное за счет вкладов учредителей (или выручки от продажи акций).

Основными источниками финансовых ресурсов действующей организации служат доходы (прибыль) от основной и других видов деятельности, внереализационных операций. Он также формируется за счет устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный, резервный и другие капиталы, долгосрочные займы и постоянно находящуюся в обороте организации кредиторскую задолженность.

Финансовые ресурсы могут поступать в порядке перераспределения от ассоциаций и концернов, в которые они входят, от вышестоящих организаций при сохранении отраслевых структур, от страховых организаций.

В отдельных случаях организации могут быть предоставлены субсидии (в денежной или натуральной форме) за счет средств государственного или местного бюджетов, а также специальных фондов. Различают:

- прямые субсидии - государственные капитальные вложения в объекты, особо важные для народного хозяйства, или в малорентабельные, но жизненно необходимые;

- непрямые субсидии, осуществляемые средствами налоговой и денежно-кредитной политики, например, путем предоставления налоговых льгот и льготных кредитов.

Совокупность финансовых средств организации принято подразделять на оборотные средства и инвестиции. [3]

2.3.Проблемы формирования финансовых ресурсов

На данном этапе прослеживаются две наиболее актуальные проблемы формирования финансовых ресурсов, это высокие проценты по привлечению кредитов и займов и соотношения заемного капитала и собственного.

Каким должно быть итоговое соотношение собственных и заемных средств, этот вопрос, несмотря на все усилия теоретиков финансовой науки, до сих пор не имеет окончательного четкого ответа.

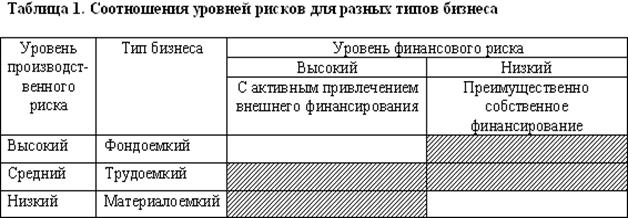

Вопрос о структуре финансирования можно рассмотреть с точки зрения риска бизнеса. Риск бизнеса может быть оценен с точки зрения актива (производственный риск) или пассива (финансовый риск). Количественно риск измеряется так называемым рычагом, или левериджем (от англ. leverage – «рычаг»). Это показатель, который учитывает чувствительность прибыли к колебаниям дохода (производственный леверидж) или процентных выплат (финансовый рычаг). Единого показателя, который бы мог отразить оба вида риска совокупно, теория не дает. Однако считается, что высокий финансовый риск не должен сочетаться с высоким производственным.

Производственный рычаг проще всего оценить по доле постоянных расходов в общей сумме расходов организации. Чем она больше, тем выше производственный риск. Конечно, выручка может испытывать настолько сильные сезонные колебания, что в период спада доходы оказываются ниже даже постоянных расходов. В этом случае необходимо формировать соответствующий фонд, который парировал бы такое неблагоприятное воздействие. Это требование обычно выполняется теми фирмами, которые привыкли к регулярным спадам продаж. Для каких компаний характерен высокий уровень постоянных расходов?

Для этого нужно рассмотреть классификацию организаций по критерию важнейшего фактора производства, по типам бизнеса:

Фондоемкий. Для него основным фактором являются внеоборотные активы: земля, здания и сооружения, оборудование. Это крупные металлургические и судостроительные комбинаты, сельскохозяйственное производство, транспорт, строительство. Основная доля расходов организаций данных отраслей приходится на фонды: амортизация плюс расходы по поддержанию их технического состояния. И почти все эти расходы носят постоянный характер. К ним относятся и организации сферы материального производства.

Материалоемкий. Этот бизнес зависит от закупаемого сырья, материалов и комплектующих. Как правило, это торговля, как оптовая, так и розничная. Основная доля расходов в этих отраслях приходится на сырье, материалы и комплектующие. Поэтому финансовый результат оказывается чувствительным к исключительно слабым колебаниям торговой наценки.

Трудоемкий. Основной фактор этого бизнеса – персонал, а главные расходы – заработная плата. Сюда относится значительная часть сферы услуг: консалтинг, образование, частично здравоохранение. Здесь производственный риск обусловлен прежде всего выплатой заработной платы. Руководство компании теоретически может привязать ее к результатам деятельности, однако рискует потерять сотрудников. Уровень постоянных расходов тут ниже, чем в фондоемких отраслях, а возможности для маневра больше. Однако производственный риск все же достаточно высок.

Бывают также отрасли, организации которых либо не имеют выраженного типа, либо могут относиться к разным типам в зависимости от обстоятельств. Например, общественное питание. В недорогом кафе доли расходов на фонды, сырье и зарплату могут быть примерно равными. При этом фешенебельный ресторан почти наверняка окажется фондоемкой, а заводская столовая – материалоемкой организацией.

Для оценки финансового риска тоже есть показатель – сила воздействия финансового рычага. Она равна отношению суммы балансовой прибыли и процентных выплат к балансовой прибыли. Чем сила воздействия больше, тем выше финансовый риск: чтобы заработать один рубль прибыли, нужно получить один рубль выручки и еще сколько-то. Причем это дополнительное количество тем больше, чем объемнее используемое внешнее финансирование и чем выше проценты по нему. В отдельных случаях возможны ситуации, когда выплачиваемые проценты в разы превосходят итоговую прибыль.

Чтобы высокий производственный риск не соединялся с высоким финансовым, фондоемкие и (иногда) трудоемкие организации должны финансироваться преимущественно собственным капиталом. Только материалоемкий бизнес имеет шанс развиваться с использованием преимущественно внешнего финансирования – неважно, долгосрочного банковского или товарного кредита поставщиков.

В таблице 1 штриховкой выделены желательные с позиций риска бизнеса комбинации. Таким образом, создавать фондоемкий бизнес при активном привлечении внешнего финансирования чересчур рискованно, а материалоемкий на собственные средства – нерационально. Однако зачастую фондоемкий бизнес организуется именно в расчете на внешних инвесторов. И это логично: как никакой другой, он нуждается в объемных инвестициях. Однако, для фондоемкого бизнеса очень сложно найти свободные средства в распоряжении одного инвестора. Налицо противоречие: внешнее финансирование привлекать необходимо с позиций создания бизнеса, но нежелательно с позиций рискованности.

Самый естественный способ преодоления этого противоречия – ввести разрыв по времени. Бизнес привлекает внешнее финансирование на стадии создания и ослабляет его влияние на стадии развития. Конечно, эти стадии могут перемежаться, и это типично для растущего бизнеса, но общий принцип остается.

Ключевым вопросом здесь становится способность компании обеспечить такой чистый денежный поток (ЧДП) по основной деятельности, который гарантировал бы своевременное погашение кредита и процентов по нему. Но предыдущий опыт или прогноз могут показать, что поступления будут неравномерны. В этом случае компания обязана заранее сформировать «буферный фонд» в размере банковских платежей за несколько месяцев. В крайнем случае – заручиться согласием банка на предоставление отсрочки. В противном случае от бизнеса стоит отказаться.

Таким образом, основным документом при принятии решений о крупном инвестировании средств является не предполагаемый отчет о прибыли и убытках, а прогноз движения денежных средств. На данном этапе необходимо обратить внимание на кредитную политику организации.

Для любого экономиста, составлявшего бизнес-планы, известно, что редко какое дело оказывается более успешным, чем это представлялось в замыслах. Причины проблем с чистым денежным потоком можно разделить на две группы:

- проблемы реализации;

- проблемы кредитной политики.

Инкассирование долгов – очень важная, но неприятная работа, поэтому руководители компаний зачастую непроизвольно игнорируют ее. В большинстве случаев, когда возникают проблемы с денежным потоком, менеджеры направляют свои усилия на рост реализации продукции или услуг. И достигается прямо противоположный результат: чем больше продажи в условиях слабого инкассирования, тем хуже чистый денежный поток. Руководители российских организаций в настоящее время поняли, что дебиторская задолженность не относится к числу проблем, с которыми надо жить, – ее надо непрерывно решать.

В статье предложены правила комбинации производственного и финансового риска с уровнем прибыли и качеством кредитной политики (табл. 2). Эти сведения отражаются, соответственно, в показателях баланса компании, отчета о прибылях и убытках и бюджета движения денежных средств. [7]

Следовательно, для организаций желательно использовать собственные источники финансирования. В случае использования внешних источников финансирования необходимо выработать и строго соблюдать кредитную политику, при этом в цене изделия должен быть заложен достаточно высокий процент плановых накоплений.

Для уменьшения проблем формирования и использования финансовых ресурсов организации необходимо оптимальное соотношение ресурсов, находящихся в производственной и непроизводственной сферах, приносящих доход или потребляемых. Это позволит, с одной стороны, обеспечить непрерывность процесса производства и выполнения производственной программы, а с другой – в полном объеме выполнять внешние и внутренние обязательства, не забывая о ликвидности и прибыльном использовании имеющихся ресурсов. Таким образом, чем больше ресурсов будет участвовать в прибыльном обороте, тем эффективнее будет вся производственно-хозяйственная деятельность организации, а, следовательно, реализуется механизм воспроизводства экономического роста.