Лесниченко Алина Тс02/1601

1. Охарактеризуйте экономическое содержание налога на доходы физических лиц.

Налогообложение доходов физических лиц в различных странах базируется на двух основных принципах:

1) обязательное участие каждого гражданина в поддержке государства частью своих доходов;

2) обеспечение государством населению определенного набора благ.

Нарушение этих принципов в пользу государства приводит к уклонению граждан от уплаты налогов и сокрытию ими своих доходов.

Подоходный налог является одним из экономических рычагов государства, с помощью которого возможно решить различные трудносовместимые проблемы: обеспечения достаточных денежных поступлений в бюджеты всех уровней; регулирования уровня доходов населения и соответственно структуры личного потребления и сбережений граждан; стимулирования наиболее рационального использования получаемых доходов; помощи наименее защищенным категориям населения.

В настоящее время налог на доходы физических лиц занимает центральное место в системе налогообложения физических лиц и является федеральным регулирующим налогом. Средства от его взимания с 2002 г. в полном объеме поступают в бюджеты субъектов РФ.

Цели взимания и основные черты налогообложения доходов граждан в России во многом схожи с принятыми во многих промышленно развитых странах аналогичными налогами. Подоходный налог является личным налогом, т. е. его объектом является доход, полученный конкретным плательщиком, и в большей степени отвечает основным принципам налогообложения – всеобщности, равномерности и эффективности. Основной способ взимания подоходного налога – у источника выплаты дохода – является достаточно простым и эффективным механизмом контроля за полнотой и своевременностью его уплаты.

|

|

2. Какова роль НДФЛ в формировании доходов бюджетов всех уровней?

Современная налоговая политика Российской Федерации имеет основной целью недопущение какого-либо увеличения налоговой нагрузки на экономику страны. В качестве антикризисных мер, разработанных в 2016 г. Государственной Думой и Правительством РФ, было предусмотрено изменение порядка налогообложения доходов граждан России. Учитывая, что жители Российской Федерации составляют самую многочисленную категорию налогоплательщиков, налогообложение их доходов требует постоянного контроля со стороны государства как с целью исключения фактов предоставления необоснованных налоговых льгот, так с целью уточнения объемов налоговой базы, полноты и своевременности уплаты налога на доходы физических лиц. В 2016 г. с целью минимизации потерь бюджета был изменен порядок льготирования некоторых видов доходов физических лиц, в частности, уточнен расчет налоговой базы при получении физическими лицами доходов в иностранной валюте, при увольнении государственных гражданских служащих, военнослужащих, судей. Изменены нормы, регламентирующие удержание налога на доходы физических лиц с полученных ими выигрышей в лотереи. Предусмотрено освобождение от уплаты подоходного налога на срок до конца 2018 г. самозанятых лиц, получающих доходы от граждан за услуги для личных, домашних нужд. По официальным данным ФНС на 1.01.17 зарегистрировано 559 самозанятых лиц, по экспертным оценкам в России их насчитывается около 14,5 млн. человек. Внесены изменения в порядок предоставления некоторых налоговых и социальных вычетов, налоговой отчетности, усилены меры налогового контроля.

|

|

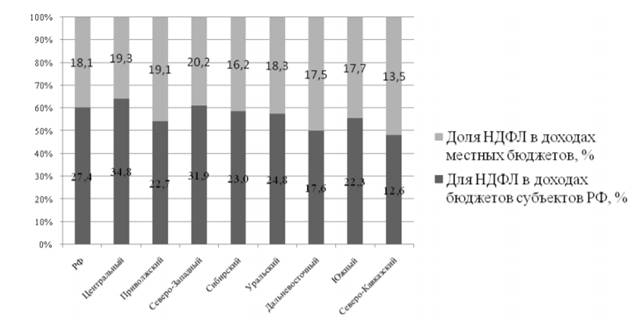

Анализ сводной отчетности об исполнении бюджетов бюджетной системы, формируемой Казначейством России, показывает, что доля НДФЛ в налоговых и неналоговых доходах бюджетной системы России в 2016 году составила 11%, в доходах консолидированных бюджетов субъектов РФ – 36%, что превышает более, чем в 3 раза федеральный показатель.

Поступления по налогу на доходы физических лиц являются самым доходным источником для регионов и муниципальных образований, поскольку доходные полномочия по зачислению поступлений от НДФЛ полностью принадлежат субфедеральным властям.

Рис.1. Удельный вес поступлений от НДФЛ в доходах бюджетов

Доля НДФЛ в налоговых и неналоговых доходах бюджетной системы России составляет 11%, что значительно меньше, чем средний аналогичный показатель по ряду развитых стран.

НДФЛ обеспечивает стабильные поступления в бюджеты, что дает возможность планировать расходы на социально важные мероприятия.

3. Кто является плательщиками налога на доходы физических лиц?

Налогоплательщики – резиденты и лица, не являющиеся резидентами, налоговые агенты. Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения, подразделяемые на две группы:

¾ лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

|

|

¾ лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

Лица, обязанные самостоятельно декларировать доход:

а) индивидуальные предприниматели;

б) нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

в) физические лица по вознаграждениям, полученным не от налоговых агентов;

г) физические лица по суммам, полученным от продажи имущества;

д) физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

е) физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

ж) физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

з) физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

и) физические лица, получающие от физических лиц доходы в порядке дарения.

Взимание налога на доходы физических лиц основано на резидентском принципе. Для определения налогового статуса физического лица используется факт его присутствия на территории РФ. Резидентами признаются физические лица, проживающие на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Они несут полную налоговую обязанность. Лица, проживающие на территории России менее этого срока, являются нерезидентами РФ и несут ограниченную налоговую обязанность. Возраст лица не влияет на его статус налогоплательщика. От лица детей (недееспособных) налог уплачивают их родители (опекуны, попечители). Плательщики и объект НДФЛ приведены в табл. 1.

Таблица 1

Плательщики и объект НДФЛ

| Плательщики | Объект |

| Физические лица – резиденты РФ | Доход, полученный от источников в РФ и (или) от источников за пределами РФ |

| Физические лица – нерезиденты РФ | Доход, полученный от источников в РФ |

4. Понятие и состав доходов физического лица.

Доход – это экономическая выгода (в том числе и в натуральной форме), которая может быть оценена (п. 1 ст. 41 НК РФ). То есть если экономической выгоды нет, то и дохода у физического лица не возникает. Например, не является доходом работника выплаченная ему компенсация расходов на проезд после возвращения из командировки (п. 3 ст. 217 НК РФ).

В списке доходов, которые учитываются для целей налогообложения НДФЛ, поименованы, например (п. 1, 3 ст. 208 НК РФ):

¾ вознаграждения за выполнение трудовых обязанностей, выполненные работы, оказанные услуги;

¾ дивиденды, проценты, полученные от российских или иностранных организаций;

¾ доходы от сдачи в аренду имущества;

¾ доходы от реализации имущества, ценных бумаг, а также долей участия в уставных капиталах организаций.

Перечень доходов, признаваемых объектом для целей налогообложения НДФЛ, является открытым

Перечень доходов от источников в РФ и доходов от источников за пределами РФ является открытым и регламентирован ст. 208 НК РФ (см. табл. 2).

Таблица 2

Перечень доходов от источников в РФ и доходов

от источников за пределами РФ

| Доходы от источников в РФ | Доходы от источников за пределами РФ |

| 1) Дивиденды и проценты, полученные: | |

| от российской организации, а также проценты, полученные от российских индивидуальных предпринимателей и (или) иностранной организации в связи с деятельностью ее постоянного представительства в РФ | от иностранной организации |

| 2) Страховые выплаты при наступлении страхового случая, полученные: | |

| от российской организации и (или) от иностранной организации в связи с деятельностью ее постоянного представительства в РФ | от иностранной организации |

| 3) Доходы, полученные от использования авторских или иных смежных прав: | |

| в Российской Федерации | за пределами Российской Федерации |

| 4) Доходы, полученные от сдачи в аренду или иного использования имущества, находящегося: | |

| в Российской Федерации | за пределами Российской Федерации |

| 5) Доходы от реализации: | |

| недвижимого имущества, находящегося в РФ; в РФ акций или иных ценных бумаг, а также долей участия в уставном капитале организаций; прав требования к российской организации или иностранной организации в связи с деятельностью ее постоянного представительства на территории РФ; иного имущества, находящегося в РФ и принадлежащего физическому лицу | недвижимого имущества, находящегося за пределами РФ; за пределами РФ акций или иных ценных бумаг, а также долей участия в уставных капиталах иностранных организаций; прав требования к иностранной организации; иного имущества, находящегося за пределами РФ |

| 6) Вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия | |

| в Российской Федерации | за пределами Российской Федерации |

| 7) Пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком в соответствии | |

| с действующим российским законодательством или полученные от иностранной организации в связи с деятельностью ее постоянного представительства в РФ | с законодательством иностранных государств |

| 8) Доходы, полученные от использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками | |

| в РФ и (или) из РФ или в ее пределах, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки) в РФ | за исключением подобных доходов, полученных от источников в РФ |

| 9) Доходы, полученные от использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети, на территории РФ | |

| 10) Иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности | |

| в Российской Федерации | за пределами Российской Федерации |

5. Назовите объекты налогообложения и налоговую базу.

Объектом налогообложения по НДФЛ является доход, полученный налогоплательщиком – физическим лицом. Но для резидентов и нерезидентов объект налогообложения отличается (ст. 209 НК РФ).

Таблица 3

Объекты налогообложения

| Статус физлица | Доходы, полученные от источников в РФ | Доходы, полученные от источников за пределами РФ |

| Резидент РФ | Являются объектом | |

| Нерезидент РФ | Являются объектом | Не являются объектом |

Резидент – это лицо, которое находится в РФ не менее 183 дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Если доходы физлица не являются объектом налогообложения, платить с них НДФЛ не нужно.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Для доходов, в отношении которых предусмотрена налоговая ставка в размере 13 %, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов. Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, облагаемых по ставке 13 %, то налоговая база в этом периоде принимается равной нулю. Возникающая при этом отрицательная разница между суммой налоговых вычетов и суммой доходов на следующие налоговые периоды не переносится.

Для доходов, в отношении которых предусмотрены другие налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты не применяются.

Доходы налогоплательщика, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка РФ, установленному на дату фактического получения доходов.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные как в денежной, так и в натуральной форме, а также в форме материальной выгоды.

К доходам, полученным в натуральной форме, относятся:

1. оплата (полностью или частично) за налогоплательщика товаров (работ, услуг), имущественных прав (в т. ч. коммунальных услуг, питания, отдыха, обучения);

2. полученные налогоплательщиком товары, выполненные в его интересах работы (оказанные услуги) на безвозмездной основе;

3. оплата труда в натуральной форме.

При получении дохода в натуральной форме налоговая база определяется как стоимость товаров (работ, услуг), иного имущества, исчисленная исходя из их цен, определяемых в соответствии со ст. 40 НК РФ. При этом в стоимость товаров (работ, услуг) включается сумма НДС и акцизов.

Доходом налогоплательщика, полученным в виде материальной выгоды, являются:

1. материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей. В налоговую базу включается превышение:

¾ суммы процентов за пользование заемными средствами, выраженными в рублях, исчисленной исходя из трех четвертых действующей ставки рефинансирования, установленной Центральным банком РФ на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора;

¾ суммы процентов за пользование заемными средствами, выраженными в иностранной валюте, исчисленной исходя из 9 % годовых, над суммой процентов, исчисленной исходя из условий договора;

2. материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у взаимозависимых лиц по отношению к налогоплательщику;

Налоговая база определяется как превышение цены идентичных (однородных) товаров (работ, услуг), реализуемых лицами, являющимися взаимозависимыми по отношению к налогоплательщику, в обычных условиях лицам, не являющимся взаимозависимыми, над ценами реализации идентичных (однородных) товаров (работ, услуг) налогоплательщику;

3. материальная выгода, полученная от приобретения ценных бумаг.

Налоговая база определяется как превышение рыночной стоимости ценных бумаг, определяемой с учетом предельной границы колебаний рыночной цены ценных бумаг, над суммой фактических расходов налогоплательщика на их приобретение. Порядок определения рыночной цены ценных бумаг и предельной границы колебаний рыночной цены ценных бумаг устанавливается федеральным органом, осуществляющим регулирование рынка ценных бумаг.

Следует отметить, что существуют особенности определения налоговой базы:

¾ по договорам страхования и договорам негосударственного пенсионного обеспечения (ст. 213 НК РФ);

¾ в отношении доходов от долевого участия в организации (ст. 214 НК РФ);

¾ по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги (ст. 214.1 НК РФ).