МИНИСТЕРСТВО ОБРАЗОВАНИя И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ БЮДЖЕТНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ

«РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ им. А.Н. Косыгина (ТЕХНОЛОГИИ. ДИЗАЙН. ИСКУССТВО)»

(ФГБОУ ВО «РГУ им. А.Н. Косыгина»)

| Для направления подготовки 38.03.02 Менеджмент |

МЕТОДЫАНАЛИЗА И ПРОГНОЗИРОВАНИЯ ДЕНЕЖНЫХ ПОТОКОВ

Методические указания

к практическим занятиям

Составители: Дружинина И.А.

Антонов А.П.

Москва

РГУ им. А.Н. Косыгина 2018

УДК 331.101

Д 76

Д 76 Методы анализа и прогнозирования денежных потоков Методические указания к практическим занятиям. /Сост. Дружинина И.А.,Антонов А.П. – М.: МГУДТ, 2018. – 36с.

Рецензенты:

доц. Квач Н.М.ГБОУ ВО «РГУ им. А.Н. Косыгина»;

доц. Нефедова Л.В. ФГБОУ ВО «РГУ им. А.Н. Косыгина»

Методические указания предназначены для обучающихся всех форм обучения и будут использованы при изучении дисциплин: «Методы анализа и прогнозирования денежных потоков » и «Формирование финансовой стратегии на основе анализа денежных потоков».

Методические указания ставят своей целью закрепление и творческое усвоение учебного материала, излагаемого в лекционном курсе дисциплины «Методы анализа и прогнозирования денежных потоков» и «Формирование финансовой стратегии на основе анализа денежных потоков»для студентов по направлению: 38.04.02 Менеджмент. При подготовке методических указаний были использованы результатов исследования, выполненного Антоновым А.А. в рамках магистерской диссертации на тему: «Динамический анализ неплатежеспособности организации на основе сравнения входящего и исходящего денежных потоков»

УДК 331.101

Подготовлено к печати на кафедре экономики и менеджмента.

Печатается в авторской редакции.

© РГУ им. А.Н. Косыгина, 2018

© Дружинина И.А., 2018

© Антонов А.П.., 2018

Содержание стр.

| 1. | Цели, задачи анализа и прогнозирования денежных потоков для обеспечения платежеспособности организации | |

| 2. | Генезис и типология понятия «денежный поток» | |

| 3. | Канал денежного потока: сущность и алгоритм построения | |

| 4. | Глоссарий | |

| 5. | Список рекомендуемой литературы |

Цели, задачи анализа и прогнозирования денежных потоков для обеспечения платежеспособности организации

Каждая организация в рамках хозяйственной деятельности может оказаться в ситуации, когда не хватает средств для осуществления обязательных платежей в определённые сроки. Это финансовое положение формируется в связи с несвоевременным поступлением высоколиквидных активов, что в свою очередь обусловлено замедлением процесса их обращения в целом и называется неплатёжеспособностью. Это ещё не банкротство, но уже то состояние, при котором необходимо разрабатывать комплекс мероприятий с использованием финансовых инструментов, способствующий снижению диспропорций в структуре оборотных активов организации.

Под неплатежеспособностью организации понимается такое состояние, при котором организация не в состоянии погашать свои финансовые обязательства. Это финансовое состояние формируется из-за нарушения процесса обращения высоколиквидных активов организации, вызванного их несвоевременным поступлением.

Платежеспособность организации складывается из двух факторов

1. Наличие активов (имущества и денежных средств), достаточных для погашения всех имеющихся у организации обязательств.

2. Степень ликвидности имеющихся активов достаточная для того, чтобы при необходимости в короткий срок реализовать их, приведя в деньги к сумме, достаточной для погашения имеющихся обязательств [1].

Любая хозяйственная деятельность, происходящая в рыночной среде, характеризуется вероятностью наступления ожидаемого события. Это обусловлено нестабильностью действия как внешних, так и внутренних факторов влияющих на позиционирование организации в рыночном окружении. Подобные ситуации принято описывать с использованием термина «риск». Финансовые процессы имеют ряд особенностей, которые позволяют среди прочих выделить «финансовые риски».

В словаре С. И. Ожегова «риск» описывается как «возможность опасности, неудачи» [4]. Е. Ф. Бригхем определяет его как «вероятность того, что может произойти какое-либо неблагоприятное событие» [5]. В.Н. Глазунов трактует «риск» как «вероятность получения неблагоприятного результата» [6]. В ГОСТе 51897 – 2011/Руководстве ИСО 73:2009 приводится следующая формулировка: «Риск – это следствие влияния неопределённости на достижение поставленных целей» [7].

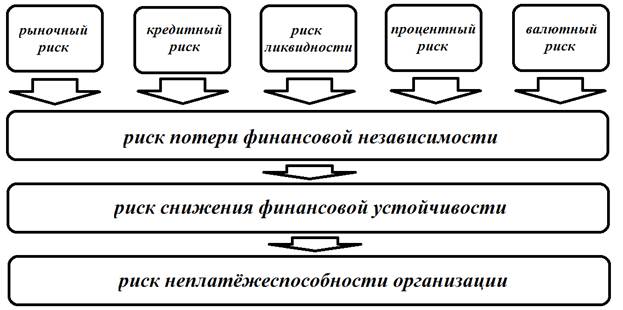

Рыночный риск обусловлен степенью свободы процесса ценообразования на тот актив, которым обладает организация и обусловлен уровнем конкуренции на рынке этого актива (товара). Ещё этот вид финансового риска можно назвать возвратным, т.к. он возникает при переходе финансового актива из низко ликвидного в высоко ликвидное состояние.

Кредитный риск характеризует возможность получения организацией дополнительных финансовых активов через процесс кредитования. Финансовые организации тем охотнее выдают кредиты, чем надёжнее позиции заёмщика, что обусловлено его кредитным рейтингом, который формируется на основе кредитной истории.

Риск ликвидности зависит от того, насколько платёжеспособными являются дебиторы и как ритмично они готовы погашать свою задолженность, т.е. как быстро оборачивается высоколиквидный актив. Процессом обращения ликвидного актива можно управлять, устанавливая определённые требования к покупателям товаров или услуг. Кроме того, можно использовать факторинговые схемы возврата дебиторской задолженности.

Процентный риск обусловлен «стоимостью денег» и начинает формироваться с процентной политики Центрального банка. Динамику ключевой ставки продолжают процентные ставки по кредитам коммерческих банков. Организация-заёмщик может быть поставлена в условие нецелесообразности привлечения кредитных средств из-за их высокой стоимости, которая выражается в виде процентов по кредиту.

Рисунок. 1. Трансформация финансовых рисков в риск неплатёжеспособности организации [3]

Валютный риск возникает вследствие свободной конвертации различных нерезидентных валют по отношению к резидентной. Этот вид риска возникает при осуществлении экспортно-импортных операций, т.к. хранить и тем более накапливать нерезидентную валюту организации на территории Российской Федерации не имеют право.

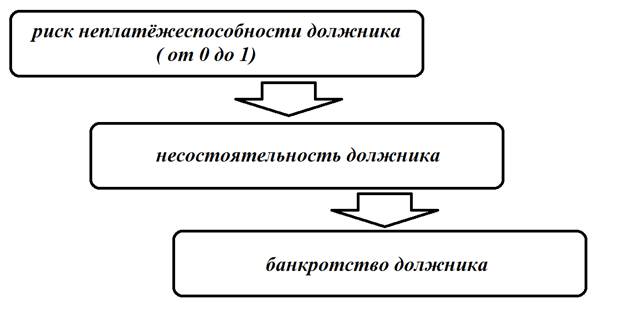

На рисунке 2 показана трансформация риска неплатёжеспособности должника в состояние банкротства.

Рисунок 2 – Трансформация риска неплатёжеспособности должника в состояние банкротства[3]

Обобщая приведённые трактовки, можно выделить два необходимых и достаточных элемента «риска». Это, во-первых, некоторое событие, которое можно назвать «рисковым», а во-вторых, вероятность его наступления, обусловленная фактором неопределённости.

Финансовая сфера деятельности хозяйствующих субъектов сопряжена с процессом обращения различных активов организации, в рамках которого возникает денежная (высоко ликвидная) форма. Значит, финансовый риск – это вероятность возникновения неблагоприятного события или не возникновения благоприятного в процессе обращения финансовых активов организации.

Под финансовым активом организации следует понимать денежные средства, право требовать по договору денежные средства или другой финансовый актив, право обмена на другой финансовый инструмент, долевой инструмент [8]. Финансовое обязательство – это обязательство предоставить денежные средства или финансовый актив, обязательство обмена на другой финансовый инструмент [9

Хозяйственная деятельность любой организации обеспечивается кругооборотом денежных средств – их поступлением и расходованием. В условиях рыночной экономики интерес к исследованиям природы денег, особенностей и закономерностей их движения обусловлен необходимостью поиска доступных организации источников финансирования с обеспечением оптимальной их структуры, рационального размещения средств в соответствующих элементах активов организации, обеспечения ликвидности и её долгосрочной платежеспособности.

2. Генезис и типология понятия «денежный поток»

Термин «денежный поток» был введен в обиход финансовыми аналитиками зарубежных стран, которые осознали необходимость объективной денежной оценки финансовых результатов деятельности организации, которую не позволяет получить метод начислений. Данный термин начали применять в сфере финансовой математики при количественном анализе финансовых операций организации. Для проведения такого анализа следовало абстрагироваться от экономического содержания каждой финансовой операции и рассматривать движение денежных средств, которое порождается в процессе деятельности организации как числовой ряд, состоящий из последовательности распределенных во времени платежей. Для обозначения такого ряда в мировой практике стал применяться термин «денежный поток» [13].

Разработка основных положений концепции денежных потоков принадлежит зарубежным экономистам: J1. А. Бернстайну, Ю. Бригхему, Дж. К. Ван Хорну, Ж. Ришару, Д.Г. Сиглу, Д. К. Шиму и др. [14].

В последние десятилетия проблемы денежных потоков находят отражение и в работах отечественных экономистов: Балабанова И.Т., Бочарова В.В., Бланка И.А., Ковалева В.В., Крылова А.И., Никифоровой Н.А., Донцовой JI.B., Стояновой Е.С., Шеремета А.Д. и др. [14].

Обобщив результаты исследования зарубежных и отечественных ученых-экономистов (табл. 2), можно выделить два основных подхода к определению термина «денежный поток», наиболее широко применяемых в теории и практике хозяйствования.

Представители первого подхода – Бланк И.А., Бочаров В.В., Леонтьев В.Е., Б. Коласс – определяют денежный поток как разницу между полученными и выплаченными организацией денежными средствами за определенный период времени. К денежным потокам не относят остатки денежных средств на счетах организации, так как они не характеризуют их движение, а лишь показывают наличие на отчетную дату. При этом денежные потоки характеризуются с позиции размера (величины), направления движения (входящие и исходящие) и времени.

Таблица 1. Определения термина «денежный поток» [15]

| Авторы | Содержание определения |

| Ю. Бригхем, Л. Гапенски [16] | Фактические чистые наличные средства, которые поступают в фирму (тратятся ею) на протяжении определённого периода. |

| Ван Хорн Дж. К. [17] | Потоки наличных денежных средств, которые имеют беспрерывный характер; это собственные оборотные денежные средства. |

| Т. Райс, Б. Колли [19] | Индикатор кредитоспособности и платёжеспособности предприятия – способность генерировать дополнительные объёмы денежных средств для погашения обязательств по полученным займам. |

| Бочаров В.В., Леонтьев В.Е. [20] | Движение денежных средств, (за счёт которого – авт.) негативный результат от одного из видов хозяйственной деятельности предприятия должно компенсироваться положительным от другого. |

| Сорокина Е.М. [21] | Движение денежных средств, то есть их поступление (приток) и использование (отток) за определённый период времени. |

| Ковалёв В.В. [22] | Множество распределённых во времени выплат (оттоков) и поступлений (притоков), понимаемых в широком смысле. В качестве элемента денежного потока может выступать доход, расход, прибыль, платёж и др. |

| Бланк А.И. [23] | Совокупность поступления и выбытия денежных средств за определённый период времени формируемых в процессе хозяйственной деятельности; движение, которое связано с факторами времени, риска и ликвидности. |

| МСФО 7 «Отчёт о движении денежных средств» [8] | Это поступления и выплаты денежных средств и эквивалентов денежных средств. |

В отличие от первого, сторонники второго подхода – Ковалев В.В. и Сорокина Е.М. – определяют денежный поток, исходя из элементов денежного баланса, и рассматривают его как движение денежных средств, то есть их поступление и выплаты за определенный период времени. Такая трактовка денежного потока определяет его как базовое понятие рыночной экономики, характеризующее все аспекты финансово-хозяйственной деятельности организации, и позволяет правильно формировать чистый денежный поток и его структуру.

В зарубежной практике признание особой экономической значимости процесса движения денежных средств привело к созданию международной концепции денежных потоков, которая возникла в США в середине XX в. и в англоязычном варианте первоначально была сформулирована как «cash flow » (CF), что в буквальном переводе означает поток денежной наличности (cash – англ. деньги, денежная наличность, flow – англ. поток, течь). Однако дословный перевод термина «cash flow » может ввести в заблуждение относительного точного смысла, вкладываемого авторами в это словосочетание. Так, в настоящее время зарубежные аналитики выделяют несколько значений понятия «cash flow » [24]:

ü в статическом аспекте – это количественное выражение денежных средств, имеющихся в распоряжении субъекта в данный конкретный момент времени, то есть «свободный резерв»;

ü для инвестора – это ожидаемый в будущем доход от инвестиций;

ü с точки зрения менеджмента организации (в динамическом аспекте) – это план будущего движения денежных средств, либо свод данных об их движении в предыдущие периоды.

В научной литературе сущность денежных потоков рассматривается в зависимости от целей пользователей информации. В связи с этим, для более полного толкования термина «денежные потоки» Ковалёв В.В. предлагает характеризовать их в следующих аспектах [25]:

Ø с экономической точки зрения денежные потоки – это движение денежных средств в виде притока и оттока денежных ресурсов в разрезе осуществляемых коммерческой организацией видов деятельности (учетное направление);

Ø с юридической точки зрения денежные потоки – это поступления и выплаты денежных средств, возникающие в процессе деятельности организации;

Ø по формам осуществления денежные потоки – это кругооборот денежных активов, постоянно трансформирующихся от исходной формы (денежных средств, инвестируемых в хозяйственную деятельность) до завершающей стадии (поступление выручки от продаж и других поступлений), получивший название цикла денежного потока;

Ø по роли в управлении денежные потоки – это финансовый инструмент, использование которого позволяет организации укрепить ее деловую активность и финансовую привлекательность; индикатор финансовых возможностей, характеризующих ликвидность, способность к инвестированию и распределению прибыли хозяйствующего субъекта.

Ø Единство вышеуказанных аспектов сущности термина «денежный поток», с одной стороны, позволяет одновременно рассматривать его в качестве учётного понятия, критерия деловой активности и финансового благополучия организации, а, с другой стороны, требует разработки его комплексного определения. Попытка формулировки универсального определения термина «денежный поток» была предпринята в работе Рогатенюка Э.В. и Сейт-Аблаевой Э.Р. Авторами предложена следующая формулировка: «…денежный поток представляет движение денежных средств и их эквивалентов в процессе финансово-хозяйственной деятельности предприятия за определённый период времени с учётом факторов времени, риска и ликвидности» [15].

Ø Основным недостатком приведённой формулировки является её несоответствие требованиям терминологического ГОСТа. В определении не раскрыта сущность понятия «деньги», т.к. оно присутствует как в левой, так и в правой части определения в словосочетании «денежные средства». Кроме того, следует отметить, что рассматриваемый период «финансово-хозяйственной деятельности предприятия» и есть тот самый фактор времени, который указывается далее в определении. Так же, факторы риска и ликвидность являются взаимно обуславливающими, и поэтому можно использовать только один из них, в данном случае «риск», как имеющий более широкое содержание.

Ø Для раскрытия сущности термина «денежный поток» необходимо рассмотреть его с позиции терминологического анализа, основные принципы которого изложены в ГОСТ Р ИСО 704-2010 [2]. Исследуемый термин является сложным и состоит из двух более общих понятий, к рассмотрению которых и следует обратиться.

Под высоколиквидным активом организации следует понимать «…денежные средства, право требовать по договору денежные средства или другой финансовый актив, право обмена на другой финансовый инструмент,

Осуществление всех видов финансовых и хозяйственных операций организацией сопровождается движением денежных средств – их поступлением или расходованием. Этот непрерывный процесс описывается термином «денежный поток».

Денежный поток организации представляет собой совокупность распределенных во времени поступлений или выплат денежных средств, создаваемых хозяйственной деятельностью или обеспечивающих её [13].

Широкое толкование термина «денежный поток» привело к формированию его сложной типологии. Наиболее распространённой является деление денежных потоков на входящие и исходящие. С учётом данного выше определения входящий денежный поток (ВДП) (input cash flow) – это объём денежных средств, который организация получает в течении определённого периода времени, а исходящий денежный поток (ИДП) (output cash flow) – это объём денежных средств, который организация выплачивает, так же в течении определённого периода времени [28].

Учёт поступающих денежных средств происходит по дебету 50 (касса) и 51 (расчётный счёт) счетов бухгалтерского учёта. Списанные денежные средства учитываются по кредиту указанных счетов. 52 счёт (расчётный счёт в иностранной валюте) в рассмотрение не берётся, т.к. несёт второстепенную, обеспечительную роль и не аккумулирует доход организации.

Осуществление всех видов финансовых и хозяйственных операций организацией сопровождается движением денежных средств – их поступлением или расходованием. Этот непрерывный процесс описывается термином «денежный поток».

Денежный поток организации представляет собой совокупность распределенных во времени поступлений или выплат денежных средств, создаваемых хозяйственной деятельностью или обеспечивающих её [12].

Широкое толкование термина «денежный поток» привело к формированию его сложной типологии. Наиболее распространённой является деление денежных потоков на входящие и исходящие. С учётом данного выше определения входящий денежный поток (ВДП) (input cash flow) – это объём денежных средств, который организация получает в течении определённого периода времени, а исходящий денежный поток (ИДП) (output cash flow) – это объём денежных средств, который организация выплачивает, так же в течении определённого периода времени [4].

Учёт поступающих денежных средств происходит по дебету 50 (касса) и 51 (расчётный счёт) счетов бухгалтерского учёта. Списанные денежные средства учитываются по кредиту указанных счетов. 52 счёт (расчётный счёт в иностранной валюте) в рассмотрение не берётся, т.к. несёт второстепенную, обеспечительную роль и не аккумулирует доход организации.

Денежный поток организации формируется из единичных поступлений или списаний денежных средств ( ) за единичный промежуток времени (

) за единичный промежуток времени ( ). В практике учёта денежных средств принято вести его за равные промежутки времени, по рабочим или банковским дням, т.е.

). В практике учёта денежных средств принято вести его за равные промежутки времени, по рабочим или банковским дням, т.е.  .

.

| (1) |

где  – «верхние» значения денежного потока в момент времени

– «верхние» значения денежного потока в момент времени  при

при  (руб.);

(руб.);

– «нижнее» значения денежного потока в момент времени

– «нижнее» значения денежного потока в момент времени  при

при  (руб.).

(руб.).

Денежные потоки, формирующие нормальную хозяйственную деятельность организации практически во всех её сферах, можно представить как систему «финансового кровообращения». Рационально организованные денежные потоки являются важнейшим симптомом «финансового здоровья», предпосылкой достижения высоких конечных результатов деятельности хозяйствующего субъекта, способствуют повышению ритмичности хозяйственной и инвестиционной деятельности.

3. Канал денежного потока: сущность и алгоритм построения

Процесс построения канала денежного потока подробно описан в работе [31]. При описании процесса построения канала реального ДП следует воспользоваться результатами деятельности хозяйствующего субъекта. В качестве примера выступила коммерческая Организация, основным направлением деятельности которой является оказание реставрационных услуг. Основным источником поступления денежных средств является исполнение государственных контрактов в рамках программы ГосЗаказа. Наиболее крупными заказчиками Организации выступают Министерство Культуры РФ и всевозможные его Департаменты и Подразделения. Необходимо отметить, что все денежные расчеты совершаются путем безналичных перечислений через банк (51 счет – «расчетный» счет). Для дальнейшего анализа выбран входящий и исходящий ДП Организации (дебет и кредит 51 счета). Результаты денежных поступлений за 24 месяца представлены в таблице 2.

Таблица 2 Формирование реального входящего денежного потока

| № | Месяц | Дебет 51 (млн. руб) | Нарастающий итог |

| Октябрь 2015 | |||

| Ноябрь 2015 | |||

| Декабрь 2015 | |||

| Январь 2016 | |||

| Продолжение Таблицы 3 | |||

| Февраль 2016 | |||

| Март 2016 | |||

| Апрель 2016 | |||

| Май 2016 | |||

| Июнь 2016 | |||

| Июль 2016 | |||

| Август 2016 | |||

| Сентябрь 2016 | |||

| Октябрь 2016 | |||

| Ноябрь 2016 | |||

| Декабрь 2016 | |||

| Январь 2017 | |||

| Февраль 2017 | |||

| Март 2017 | |||

| Апрель 2017 | |||

| Май 2017 | |||

| Июнь 2017 | |||

| Июль 2017 | |||

| Август 2017 | |||

| Сентябрь 2017 |

Чтобы описать КДП, необходимо определить его верхнюю и нижнюю границы. Прямые, соответствующие границам КДП, должны быть параллельны, и все значения, характеризующие реальный ДП, должны располагаться внутри КДП. Этот процесс образуют следующие этапы:

1. Выявление точек для построения верхней границы КДП;

2. Определение интервала варьирования прямой, описывающей верхнюю границу КДП;

3. Выявление точек для построения нижней границы КДП;

4. Определение интервала варьирования прямой, описывающей нижнюю границу КДП;

5. Построение КДП так, чтобы суммарное отклонение фактических значений ДП от соответствующих расчётных характеристик КДП было бы минимальным.

Первый этап – выявление точек для построения верхней границы КДП. Прежде следует отметить, что каждой временной точке соответствуют два значения ДП, до и после учёта поступления денежных средств, т.к. рассматривается входящий ДП. При построении верхней границы КДП используются значения после поступления денежных средств. Эти точки далее будут называться верхними, а значения ДП до поступления денежных средств – нижними.

Соединим две крайние верхние точки исследуемого ДП, на рис. 2 – это точки «А» и «В» с координатами (XА; YА) и (XВ; YВ) соответственно. Далее необходимо описать полученную прямую.

Y =  *X, где *X, где

| (4) |

С учетом данных, которые приведены в таб. 3, уравнение (4) примет вид:

| Y = 136*X | (5) |

Следующим действием определяется отклонение верхних точек ДП от прямой, описанной уравнением (5). Результаты представлены в таб. 3.

Таблица 3. Отклонение верхних точек ДП от прямой «АВ»

| X | Yфакт. | Yрасч. | Е = Yфакт. – Yрасч. |

| -85 | |||

| -364 | |||

| -263 | |||

| -225 | |||

| -146 | |||

| -67 | |||

| -74 | |||

| Emax1=140 | |||

| Emax=227 | |||

| Emax2=218 | |||

| -71 | |||

| -84 | |||

| -5 | |||

| -15 | |||

| -69 | |||

| -30 | |||

Из таб. 3 можно найти верхнее значение ДП с наибольшим отклонением от прямой АВ. Это точка с отклонением Еmax = 227, которой соответствуют координаты X max = 13 и Ymax = 1583. Далее находим точку с наибольшим отклонением Emax1, для верхних значений ДП, находящихся левее Еmax. Ей соответствуют координаты Xmax1= 12 и Ymax1 =1534. Правее находится точка с наибольшим отклонением Еmax2, которой соответствуют координаты X max2 = 14 и Y max2 =1728.

Рисунок. 2 Построение верхней границы канала денежного потока.

Результатом первого этапа стало определение точек с координатами (Ymax; X max), (Y max1; X max1) и (Y max2; X max2) (рис. 2).

Второй этап – определение интервала варьирования прямой, описывающей верхнюю границу КДП.

Через найденные на первом этапе точки следует провести две прямые. Первая прямая пройдет через точки (X max = 13; Ymax =1583) и (X max1= 12;Y max1 =1534) и будет иметь вид Y = a1 X + b1 (см. рис. 2). Вторая прямая пройдет через точки (X max = 13; Ymax =1583) и (X max2 = 14; Y max2 =1728) и будет иметь вид Y = a2 X + b2 (рис. 2).

Далее следует определить коэффициенты «a1» и «a2».

a1  = =  = 49 = 49

| (6) |

a2  = 145. = 145.

| (7) |

Из этого можно сделать вывод, что интервал изменения коэффициента угла наклона верхней границы КДП (aв) будет описываться неравенством (8).

| 49 ≤ aв ≤ 145 | (8) |

Определив, в каком интервале изменяется коэффициент угла наклона верхней границы, можно перейти к выполнению третьего этапа построения КДП.

Третий этап – выявление точек для построения нижней границы КДП. Для этого соединим две крайние нижние точки исследуемого ДП (на рисунке 3 – это точки «C» и «D»). С учетом данных, которые приведены в таб. 1, формула (4), принимает следующий вид:

| Y = 138*Х -138 | (9) |

Далее рассчитывается отклонение нижних точек ДП от прямой, имеющей вид (9). Результаты расчётов представлены в таб. 4.

Таблица 4. Отклонение нижних точек ДП от прямой «СD»

| X | Yфакт. | Yрасч. | F = Yфакт - Yрасч. |

| -138 | -138 | ||

| -40 | |||

| -36 | |||

| Emin1=-121 | |||

| Emin=-398 | |||

| Emin2=-295 | |||

| -255 | |||

| -174 | |||

| -93 | |||

| -58 | |||

| Продолжение Таблицы 5 | |||

| -83 | |||

| -94 | |||

| -11 | |||

| -17 | |||

| -69 | |||

| -28 | |||

Рисунок 3. Построение нижней границы канала денежного потока.

Из таб. 5 выбираем Emin = -398, соответствующую нижней точке ДП с координатами X min = 5 и Ymin = 950. Далее находим точку с наименьшим отклонением Emin1, для нижних значений ДП, находящихся левее Emin. Ей соответствуют координаты Xmin1 = 4 и Ymin1 =535. Правее находится точка с наименьшим отклонением Emin2, которой соответствуют координаты Xmin2 = 6 и Ymin2 =985.

Результатом третьего этапа стало определение точек с координатами (Ymin; Xmin), (Ymin1; Xmin1) и (Ymin2; Xmin2) (рис. 3).

Четвертый этап – определение интервала варьирования прямой, описывающей нижнюю границу КДП.

Через найденные на третьем этапе точки проводятся две прямые. Первая прямая пройдет через точки (X min = 5; Ymin = 950) и (Xmin1 = 4; Ymin1 = 535) и будет иметь вид Y = a3 X + b3 (см. рис. 3). Вторая прямая пройдет через точки (X min = 5; Ymin = 950) и (Xmin2= 6; Ymax2 = 985) и будет иметь вид Y = a4 X + b4 (см. рис. 3).

Теперь для этих прямых определим коэффициенты «a3» и «a4».

a3 =  = =  = 415 = 415

| (10) |

a4 =  = =  = 35 = 35

| (11) |

Интервал изменения коэффициента угла наклона нижней границы КДП (aн) описывается неравенством (12).

| 35≤ aн ≤ 415 (12) |

Далее необходимо сравнить интервалы изменения коэффициента угла наклона для верхней и нижней границ КДП и найти их пересечение (рис. 4).

Рисунок. 4 График определения коэффициента угла наклона а.

Сравнив неравенство (8) с неравенством (12), можно заключить, что общий интервал изменения коэффициента угла (а) наклона границ КДП описывается неравенством (13).

| 49 ≤ a ≤ 145 | (13) |

Пятый этап – построение КДП так, чтобы суммарное отклонение фактических значений ДП от соответствующих расчётных характеристик КДП было бы минимальным.

То, что границы КДП параллельны, означает, что отличие между ними будет заключаться только в коэффициенте «b». Соответственно, для верхней границы ДП уравнение имеет вид:

| Yв = a*X + bверх. | (14) |

Для нижней границы:

| Yн = a*X + bнижн. | (15) |

Зная максимальную верхнюю (Ymax; Xmax) и минимальную нижнюю (Ymin; Xmin) точки ДП, можно найти bв и bн.. Задав а=49, получаем bверх. = 946 и bнижн = 754.

Используя формулы (14) и (15), можно построить таблицу 6 и найти суммарное отклонение границ КДП от фактических верхних и нижних значений ДП при а=49.

Таблица 5. Расчёт отклонения фактических значений ДП от границ КДП (при а=80)

| X | Yв | Yн | Yврасч | Yнрасч | ΔYв=Yврасч - Yв | ΔYн = Yнрасч -Yн | ΔYв + ΔYн | |

| -138 | ||||||||

| Продолжение Таблицы 6 | ||||||||

Поиск по сайту©2015-2026 poisk-ru.ru

Все права принадлежать их авторам. Данный сайт не претендует на авторства, а предоставляет бесплатное использование. Дата создания страницы: 2020-11-19 Нарушение авторских прав и Нарушение персональных данных |

Поиск по сайту: Читайте также: Деталирование сборочного чертежа Когда производственнику особенно важно наличие гибких производственных мощностей? Собственные движения и пространственные скорости звезд |