Под портфелем ценных бумаг понимается совокупность ценных бумаг принадлежащих физическому или юридическому лицу, выступающая как целостный объект управления, имеющая своей целью улучшать условия инвестирования, придав данной совокупности такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги и возможны только при их комбинации. Портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Главными характеристиками портфеля являются доходность, риск и период владения.

Доходность портфеля - это относительный доход его держателя за период, выраженный в процентах годовых.

Риск - это количественное представление неопределенности, в которой находится инвестор, и связанной с неполнотой информации относительно будущих доходов (убытков) по ценным бумагам, входящим в портфель.

Еще одной характеристикой портфеля является период владения - это временной период, в течение которого инвестор держит портфель. Эта характеристика для конкретного портфеля является постоянной.

Если сопоставить эти три характеристики портфеля, то доходность и риск портфеля - это объективные, т.е. не зависящие от инвестора характеристики, а период владения - субъективная характеристика, т.к. полностью определяется инвестором.

В соответствии с критерием соотношения риска и доходности выделяют три типа портфелей: портфель роста, портфель дохода и смешанный портфель (портфель роста и дохода).

Портфель роста - тип портфеля, нацеленный на получение высокого дохода при высоком риске. Формируется портфель роста преимущественно из акций тех компаний, курсовая стоимость которых растет. Темпы роста курсовой стоимости совокупности акций, входящих в портфель, определяют виды портфелей, входящих в данную группу. Портфель агрессивного роста нацелен на максимальный прирост капитала. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход. Портфель консервативного роста является наименее рискованным. Состав портфеля остается стабильным в течение длительного периода времени и нацелен на сохранение капитала. Портфель среднего (умеренного) роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. Данный тип является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

|

|

Портфель дохода ориентирован на получение высокого текущего дохода - процентных и дивидендных выплат. В данном типе можно выделить следующие виды портфелей. Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска. Портфель доходных бумаг состоит из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска. В зависимости от входящих в портфель дохода фондовых инструментов можно выделить виды портфелей: конвертируемые, денежного рынка, облигаций. Конвертируемые портфели состоят из конвертируемых привилегированных акций и облигаций. Такой портфель может принести дополнительный доход за счет обмена ценных бумаг, составляющих портфель, на обыкновенные акции, если этому благоприятствует рыночная конъюнктура. В противном случае он обеспечивает доход при минимальном риске. Портфели денежного рынка имеют целью полное сохранение капитала. В их состав включаются денежная наличность и быстрореализуемые активы. Портфели облигаций формируются за счет облигаций и приносят средний доход при почти нулевом риске.

|

|

Формирование портфеля роста и дохода осуществляется во избежание возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, дает владельцу рост капитальной стоимости, а другая - доход. Здесь рассматривают следующие виды портфелей. Портфель двойного назначения. В состав этого портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов: первые приносят высокий доход, вторые - прирост капитала.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг, быстро растущих в курсовой стоимости, и из высокодоходных ценных бумаг.

|

|

Также существуют портфели ценных бумаг, освобожденных от налога, содержат в основном государственные долговые обязательства, которые обычно сохраняют капитал и являются высоколиквидными. В частности, ГКО до дефолта в августе 1998 г. были самыми надежными и наиболее привлекательными для инвесторов ценными бумагами, приносящими относительно высокий доход (см. Приложение 1).

Портфель, содержащий ценные бумаги государственных органов власти, - это портфель, состоящий из государственных и муниципальных ценных бумаг. Они надежны и приносят определенный доход, кроме того, имеют налоговые льготы.

1.2 Основные принципы формирования портфеля ценных бумаг

ценный бумага риск прибыль

Сущность портфельного инвестирования заключается в распределении инвестиционного потенциала между различными группами активов. Портфельное инвестирование позволяет планировать и контролировать результаты инвестиционной деятельности. Обычно портфель представляет собой набор из корпоративных акций, облигаций с различной степенью риска, ценных бумаг с фиксированным доходом, гарантированным государством, а значит, с минимальным риском потерь вложенных средств и получения дохода.

При формировании инвестиционного портфеля придерживаются принципов безопасности вложений средств, стабильности получения дохода и ликвидности вложений (возможности быстро и без потерь превратить их в наличные деньги). Однако ни одна из ценных бумаг не обладает одновременно всеми этими свойствами. Здесь необходим компромисс, поскольку наиболее перспективные с точки зрения получения доходов вложения одновременно и наиболее рискованные, а наиболее безопасные приносят низкие доходы. Главная цель при формировании портфеля - достижение оптимального соотношения риска и дохода инвестора. Решить эту проблему позволяет использование принципов диверсификации и достаточной ликвидности.

1.2.1 Диверсификация

Диверсификация вложений - это основной принцип портфельного инвестирования, суть которого в том, что нельзя вкладывать все средства только в одну бумагу, даже самую привлекательную. При диверсификации невысокие доходы по одним ценным бумагам перекрываются высокими доходами по другим. Снизить риск можно и за счет включения в портфель ценных бумаг большого круга отраслей, не связанных между собой, что снижает риск одновременного снижения их деловой активности.

Упрощенный вариант диверсификации заключается в том, что средства делятся между несколькими ценными бумагами без серьезного анализа.

Более надежный вариант предполагает использование отраслевой и региональной диверсификации. Суть отраслевой диверсификации состоит в том, что не следует приобретать ценные бумаги предприятий только одной отрасли, поскольку негативные явления могут захватить отрасль в целом. К примеру, падение цен на нефть на мировом рынке может отразиться на стоимости акций всех предприятий отрасли.

Подобная ситуация может возникнуть и в отдельном регионе, когда политическая нестабильность, стихийные бедствия и т.п. приведут к одновременному снижению цен акций.

Более глубокий анализ возможен с применением экономико-математических методов. В частности, методы корреляционного анализа дают возможность найти оптимальный баланс различных ценных бумаг в портфеле.

1.2.2 Структура портфеля

Подход к созданию портфеля формируется с учетом потребностей, целей и требований выгоды приобретателя портфеля.

При любом портфеле наверняка будет необходимость в некоторой сумме денег на депозите. Этим преследуются две цели:

если клиенту срочно потребуются средства, управляющему его инвестициями не понадобится продавать ценные бумаги, особенно если на рынке в данный момент не очень благоприятная ситуация, и

если управляющий найдет ценную бумагу, которую он особенно хотел бы приобрести (возможно, новый выпуск), опять же ему не придется продавать другие бумаги.

Далее, в качестве своего рода защитного механизма, в портфель, скорее всего, войдут облигации. Это будет часть портфеля с низкой степенью риска, которая также будет приносить доход, и, возможно, небольшой прирост капитала в долгосрочном плане.

Если двигаться вверх по шкале риска, следующая часть портфеля, возможно, будет состоять из долевых ценных бумаг (обыкновенных акций). Здесь может иметься ряд различных компаний из разных отраслей, что должно обеспечивать разнообразную сеть из качественных бумаг, приносящих долгосрочный доход, и более рисковых акций, выпущенных для оздоровления компании, и акций новых выпусков.

Производные инструменты также нередко используются в портфеле. В некоторых случаях - для снижения риска, т.е. покупка опционов пут; продажа опционов колл (для получения дополнительного дохода); или использование фьючерсов для защиты позиций (вместо того, чтобы продавать акции и платить налоги) или для переключения с одного класса активов на другой (также называется распределением средств по классам активов).

В каждую из вышеперечисленных групп могут войти не только национальные, но также и зарубежные ценные бумаги.

В целом, хотя результат во многом зависит от целей клиента, типичный портфель может состоять из следующих инвестиций:

Таблица 1

Примерная структура портфеля

| ДЕНЕЖНЫЕ СРЕДСТВА НА ДЕПОЗИТЕ | 4% |

| ОБЛИГАЦИИ | 20% |

| АКЦИИ НАЦИОНАЛЬНЫХ КОМПАНИЙ | 40% |

| АКЦИИ ЗАРУБЕЖНЫХ КОМПАНИЙ | 26% |

| ПРОИЗВОДНЫЕ ЦЕННЫЕ БУМАГИ | 10% |

| ИТОГО | 100% |

1.3 Группы инвестиционных рисков

Все операции на рынке с ценными бумагами сопряжены с рисками: снижения доходности, прямых финансовых потерь, упущенной выгоды.

Систематический риск - риск падения ценных бумаг в целом. Представляет собой общий риск на все вложения в ценные бумаги. Анализ этого риска сводится к оценке того, стоит ли вкладываться в этот портфель или же лучше обратиться к альтернативам(прямые денежные инвестиции, недвижимость, валюту).

Несистематический риск - агрегированное понятие, объединяющее все виды рисков, связанных с конкретной ценной бумагой. Такой риск диверсифицируемый, понижаемый, может осуществляться выбор той ценной бумаги (по виду, эмитенту, условиям выпуска и т.д.), которая обеспечивает приемлемые значения этого риска.

Селективный риск - риск неправильного выбора ценных бумаг для инвестирования.

Временный риск - риск эмиссии, покупки или продажи ценных бумаг в неподходящее время, что неизбежно влечет за собой потери.

Существуют и более общие закономерности на развитых и наполненных фондовых рынках, например сезонные колебания (ценные бумаги торговых, с/х и других сезонных предприятий), циклические колебания (движение курсов ценных бумаг в различных фазах макроэкономических воспроизводственных циклов).

Риск законодательных изменений - например, необходимость перерегистрации выпусков, вызывает существенные издержки и потери эмитента и инвестора. Эмиссия ценных бумаг рискует оказаться недействительной, может неблагоприятно измениться правовой статус посредников по операциям с ценными бумагами и т.п.

Риск ликвидности - возможность потерь при реализации ценных бумаг из-за изменения оценки ее качества - один из самых распространенных на рынке рисков.

Кредитный деловой риск - риск того, что эмитент, окажется не в состоянии выплачивать процент по долговым обязательствам и (или) основную сумму долга.

Инфляционный риск - доходы, получаемые инвесторами, обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут.

Процентный риск - рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процентной ставки может начаться также массовый сброс ценных бумаг, эмитированных под более низкие (фиксированные) проценты и по условиям выпуска, досрочно принимаемым обратно эмитентом. Процентный риск несет инвестор, вложивший свои средства в средне - и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Процентный риск несет эмитент, выпускающий средне - и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем.

Отзывной риск - риск потерь для инвестора в случае, если эмитент отзовет отзывные облигации в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом.

Политический, социальный, экономический и т.п. риски. В частности, политический риск - риск финансовых потерь в связи с изменением политической системы, расстановки политических сил в обществе, политической нестабильностью.

Региональный риск - риск, особенно свойственный моно продуктовым районам.

Отраслевой риск - риск, связанный со спецификой отдельных отраслей. С позиции этого вида риска все отрасли можно подразделить на подверженные циклическим колебаниям, на умирающие, стабильно работающие, быстро растущие.

Риск предприятия (финансового и нефинансового) - риск, сходный с отраслевым и во многом производный от него. Связан с типом поведения предприятия (стратегии). Валютный риск - риск, связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты.

Капитальный риск - риск существенного ухудшения качества портфеля ценных бумаг, что приводит к необходимости масштабных списаний потерь и как следствие - к значительным убыткам и может затронуть капитал банка, вызывая необходимость его пополнения путем выпуска новых ценных бумаг.

Риск поставки - риск невыполнения продавцом обязательств по своевременной поставке ценных бумаг.

Операционный риск - неполадки в работе компьютерных систем по обработке информации, низким качеством работы технического персонала, нарушениями в технологии операций по ценным бумагам, компьютерным мошенничеством и т.д.

Риск урегулирования расчетов - риск потерь по операциям с ценными бумагами, связанный с недостатками и нарушениями технологий в платежно - клиринговой системе.

Для эффективного ведения инвестиционной деятельности необходим капитал, достаточный для осуществления диверсификации вложений, в противном случае ведение операций на фондовом рынке лучше поручить специализированным компаниям (например, фондам), способным аккумулировать средства многих мелких инвесторов для рационального составления инвестиционного портфеля; степень риска конкретной ценной бумаги целесообразно определять по отношению к другим ценным бумагам, а лучше всего - по отношению к степени риска фондового рынка в целом, т.е. как частное от деления показателя рискованности данного вида ценных бумаг к показателю рискованности фондового рынка. На практике для этого пользуются методами оценки степени статистической связи между доходом на единицу капитала, приносимым данной ценной бумагой и. средним доходом всех ценных бумаг фондового рынка на единицу вложений. Если относительная цена риска больше единицы, значит, данный вид ценных бумаг характеризуется большей рискованностью по сравнению с фондовым рынком в целом и наоборот.

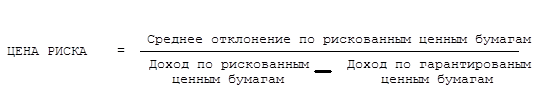

Зная средний доход на единицу вложенного капитала по гарантированным и по рискованным ценным бумагам, а также зная величину среднего отклонения фактически полученного дохода по рискованным ценным бумагам от среднего дохода, можно посчитать «цену риска».

Инвесторов также можно классифицировать на: консервативных, умеренно-агрессивных, агрессивных, опытных и изощренных (игроков). Консервативные инвесторы - главная задача для них: надежность вложений, минимизация возможного риска, пусть даже ценой скромной отдачи на авансированные средства. Среди всех видов ценных бумаг этот тип инвесторов предпочитает облигации и преференциальные акции высшего и высокого качества (активы, имеющие надежную защиту), а среди инвестиционных институтов - государственные организации и компании с солидной репутацией.

Умеренно-агрессивные инвесторы - более склонны к риску, хотя также предпочитают его ограничивать. Их цель защита инвестиций, обеспечение их безопасности, высокая доходность (проценты, дивиденды) ценных бумаг, которым они владеют. При формировании инвестиционного портфеля допускается вхождение ценных бумаг более низкого качества (менее защищенных) и специальных ценных бумаг, предполагающий дальнейшие операции с ними в зависимости от конъюнктуры рынка (например, с ордером или конвертируемые в другие виды ценных бумаг).

Агрессивный тип инвесторов характеризуется лояльным отношением к риску, включением его в свою инвестиционную стратегию, предполагающую как высокую доходность вложений, так и перспективный рост курса ценных бумаг, входящих в портфель инвестора. Этим объясняется ставка на ценные бумаги среднего и низкого качества, а также на акции роста, высоко рискованные ценные бумаги динамично развивающихся отраслей. Опытные инвесторы обладают богатой практикой инвестиционной деятельности, знают и умеют прогнозировать конъюнктуру фондового рынка. Поэтому вложенные ими средства в ценные бумаги с объективно высоком уровнем риска обеспечивают им высокий доход, стабильный рост вложенного капитала наряду с высокой ликвидностью, т.е. возможностью легко реализовать ценные бумаги на вторичном рынке в случае непредвиденного развития ситуации в нежелательном направлении.

Изощренные инвесторы - не боящиеся пожертвовать своим капиталом ради получения максимальной выгоды. Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты.

ГЛАВА 2. Модель ценообразования на основной капитал: применение парного регрессионного анализа

Основные эконометрические понятия

Одним из наиболее ценных приобретений для типичного частного инвестора или специалиста по анализу рынка ценных бумаг является надежное уравнение для прогнозирования прибылей по альтернативным ценным бумагам. Первый шаг в разработке и практическом применении такого уравнения включает понимание причины получения низкой или высокой нормы прибыли от конфетного капитала. В этой главе мы сосредоточим свое внимание на модели ЦОК - модели ценообразования на основной капитал (САРМ, the capital asset pricing model), которая может оказать значительную помощь в понимании данных процессов. Как мы увидим далее, примечательной особенностью модели ЦОК является то, что ее наиболее важные параметры могут быть оценены на основе простейших эконометрических методов, а именно: на основе модели парной линейной регрессии, в которой зависимая переменная выражается в виде линейной функции от единственной независимой переменной. Таким образом, простая структура модели ЦОК обеспечивает полезное введение в практическую эконометрику.

По этой причине в данной работе по эконометрике первым шагом является практическое изучение фондовых рынков. В этой главе мы вначале обсудим финансовую теорию, лежащую в основе модели ЦОК, далее рассмотрим роль диверсификации, выведем основные уравнения для оценок, интерпретируем их и затем рассмотрим вопросы, связанные с практической реализацией модели. Наконец, мы изучим данные ежемесячных прибылей за 10 лет для различных компаний и для всего рынка в целом; дадим оценку так называемых (3-значений, отражающих специфику компаний), используя для этого процедуру парной регрессии; определим, почему золото является специфическим активом; дадим интерпретацию коэффициента детерминации R2 в терминах доли общего риска, который является недиверсифицированным, т.е. объясненным; оценим свойства некоторых портфелей ценных бумаг; проведем исследования событий; дадим оценку обобщенного варианта модели ЦОК, и затем проверим выполнение допущений, касающихся стохастической спецификации.

Для определения связи между ценными бумагами используют такие показатели, как ковариация и коэффициент корреляции.

Ковариация - взаимозависимое совместное изменение двух и более признаков экономического процесса. Ковариация служит для измерения степени совместной изменчивости двух ценных бумаг, например акций.

Показатель ковариации определяется по формуле:

Соvij=∑(r доходность i-й акций - r средняя доходность i-й акции)×(r доходность j-й акции - r средняя доходность j-й акции) / n - 1, (2.1.1)

где n - число периодов, за которые рассчитывалась доходность i-й и j-й акций.

Проанализируем, какое влияние на риск портфеля оказывают коэффициенты корреляции (Cor), входящие в портфель ценных бумаг.

Корреляция - это математический термин, обозначающий систематическую и обусловленную связь между двумя рядами данных.

На рынке акций принято рассматривать корреляцию (взаимозависимость) разных акций, либо акций и индексов. Считается, что российские акции высоко коррелированы, то есть в определенный момент времени все акции движутся в одном направлении. Коэффициент корреляции изменяется в пределах от -1 до +1. Положительное значение коэффициента говорит о том, что доходности активов изменяются в одном направлении при изменении конъюнктуры, отрицательное - в противоположном. При нулевом значении коэффициента корреляция между доходностями активов отсутствует.

Показатель корреляция определяется по формуле:

Соr = Соvij / (δi × δj), (2.1.2)

где Соvij - ковариация доходности i-й и j-й акции;

δi - стандартное отклонение доходности i-й акции;

δj - стандартное отклонение доходности j-й акции.

Дисперсия - это стандартное отклонение в квадрате, рассчитываемое по формуле:

δ2 = ∑ (r доходность акции - r средняя доходность акции)2 / n - 1. (2.1.3)

Таким образом, стандартное отклонение - это квадратный корень из дисперсии.

В целом, используя данные корреляции, можно сделать выводы:

) чем меньше коэффициент корреляции акций в портфеле, тем меньше риск портфеля, поэтому при формировании портфеля следует включить в него акции, имеющие наименьшую корреляцию;

) если коэффициент корреляции акций в портфеле +1, то риск портфеля усредняется;

) если коэффициент корреляции акций в портфеле меньше +1, то риск портфеля уменьшается;

) если коэффициент корреляции акций в портфеле -1, то можно получить портфель без риска.

Теперь допустим, что когда инвесторы вступают на рынки пенных бумаг, их поведение является полностью рациональным в той смысле, что их единственной заботой является оценка прибылей от их собственных капиталовложений. Определим норму прибыли от капиталовложений следующим образом

(2.1.4)

(2.1.4)

где р1 - цена акции в конце временного периода;

d - дивиденды (если они имеются), выплаченные за данный временной период;

p0 - цена капитала в начале временного периода.

Хотя прибыль r может быть легко вычислена по факту (после внесения капиталовложений), она, разумеется, будет неопределенной до принятия решения о капиталовложениях. Поэтому мы интерпретируем r как ожидаемую норму прибыли.

Обычно инвесторы (за исключением тех, которым нравится действовать на свой страх и риск) интересуются не только величиной наиболее вероятной (или ожидаемой) прибыли от капиталовложений; они хотят также знать распределение возможной прибыли r, где r рассматривается как случайная переменная. Риск, связанный с возможными капиталовложениями, обычно характеризуется распределением таких возможных прибылей. Часто предполагается, что прибыли будут распределены нормально, и в таких случаях распределение может быть полностью описано двумя параметрами - ожидаемым (средним) значением и дисперсией σ2 (или квадратным корнем из дисперсии σ, называемым стандартным отклонением). При допущении нормальности в прикладной литературе, посвященной финансовым вопросам, риск обычно измеряется стандартным отклонением σ

Хотя инвесторы фактически единодушны в своем желании получить при прочих равных условиях более высокие прибыли, а не более низкие, несомненным является тот факт, что большинство из них не расположены к риску, иными словами, при условии одинаковой ожидаемой прибыли они предпочитают более низкое стандартное отклонение более высокому. Это означает, что если риск от капиталовложений или пакета капиталовложений кажется большим, то инвесторы, вероятно, пойдут на этот риск только в том случае, если ожидается более высокая прибыль. Аналогичным образом капиталовложения с низкой ожидаемой прибылью будут приемлемыми, если только они имеют небольшой риск.

Если инвесторы должны купить ценные бумаги, имеющие нулевой риск, то они тем не менее хотели бы получить прибыль в качестве компенсации за отказ от текущего потребления. Такая прибыль называется свободной от риска нормой прибыли, и мы обозначим ее как rf. Специалисты по анализу рынка ценных бумаг США часто используют в качестве измерителя величины rf доходность к погашению 30-дневных казначейских билетов США. Очевидно, так принято потому, что инвесторы считают, что вероятность неуплаты по таким ценным бумагам фактически равна нулю. Мы можем использовать эти положения для определения компенсации за риск или премии за риск по j-й ценной бумаге как превышение прибыли над свободной от риска нормой прибыли rf, т.е.

(Премия за риск)j = rj - rf (2.1.5)

Запомнив эти определения, мы теперь вернемся к рассмотрению диверсификации и управления риском.

2.2 Модель Марковица

Одними из основных базовых моделей формирования портфеля ценных бумаг являются модель Марковица.

Подход Г. Марковица начинается с предположения, что инвестор в настоящий момент времени имеет конкретную сумму денег для инвестирования. Эти деньги будут инвестированы на определенный промежуток времени, который называется периодом владения. Г. Марковиц предположил, что распределение вероятностей значения доходности портфеля вокруг ее математического ожидания описывается симметричной нормальной кривой Гаусса. Введя понятие дисперсии как меры риска, или неопределенности дохода, Г. Марковиц имел в виду, что распределение этой кривой вокруг среднего значения отражает изменчивость доходности портфеля - область возможных результатов и вероятностей отклонений фактической доходности портфеля от ожидаемой доходности. Согласно портфельной теории Г. Марковица, в качестве «нормального» ожидания инвестора может рассматриваться среднее значение наблюдаемой ранее доходности инвестирования в ценные бумаги.

Теория Марковица положена в основу модели оценки стоимости активов Capital Asset Pricing Model (CAPM). Модель оценки стоимости активов описывает взаимосвязь между риском и ожидаемой доходностью активов. Взаимосвязь риска с доходностью согласно модели оценки долгосрочных активов описывается следующим образом:

r = rб/р + β × (rр - rб/р), (2.2.1)

где r - ожидаемая норма доходности;

rб/р - безрисковая ставка (доход);

rр - доходность рынка в целом;

β - коэффициент бета.

Основная идея CAPM заключается в том, что инвесторы должны получать 2 вида компенсации: за время (временная стоимость денег) и за риск. Стоимость денег во времени представлена безрисковой ставкой и является компенсацию инвестору за то, что он размещает денежные средства в какие-либо инвестиции на определенный период времени.

Безрисковый доход измеряется, как правило, по ставкам государственных облигаций, так как те практически без риска. На западе безрисковый доход равен примерно 4-5 %, у нас же - 7-10 %. Доходность рынка в целом - это норма доходности индекса данного рынка. В США, например, индекс S&P 500, а в России - индекс РТС.

Оставшаяся часть формулы представляет собой компенсацию за дополнительный риск, взятый на себя инвестором. Здесь мерой риска является коэффициент бета, сравнивающий доходность актива с доходностью рынка за период, а также с рыночной премией.

Коэффициент бета определяется по формуле:

β = Соrх × δх / δ (2.2.2)

или β = Covx / δ2, (2.2.3)

где Соrх - корреляция между доходностью ценной бумаги х и средним уровнем доходности ценных бумаг на рынке;- ковариация между доходностью ценной бумаги х и средним уровнем доходности ценных бумаг на рынке;

δх - стандартное отклонение доходности по конкретной ценной бумаге;

δ - стандартное отклонение доходности по рынку ценных бумаг в целом.

Уровень риска отдельных ценных бумаг определяется на основании таких значений:

β = 1 - средний уровень риска;

β > 1 - высокий уровень риска;

β < 1 - низкий уровень риска.

Акции с большой бетой (β > 1) называют агрессивными, с низкой бетой (β < 1) - защитными. Например, агрессивными являются акции компаний, чьи доходы существенно зависят от конъюнктуры рынка. Когда экономика на подъеме, агрессивные акции приносят большие прибыли. Например, акции автомобилестроительных компаний являются агрессивными. Инвесторы, ожидающие подъема экономики, покупают агрессивные акции, обеспечивающие больший уровень доходности в условиях растущего рынка, чем защитные. Акции компаний, чья прибыль в меньшей степени зависит от состояния рынка, являются защитными (например, акции компаний коммунальной сферы). Доходы таких компаний сокращаются в меньшей степени в условиях экономического спада. Поэтому использование защитных акций в периоды кризисов позволяет инвестору извлечь большую прибыль в сравнении с агрессивными акциями.

По портфелю ценных бумаг β рассчитывается как средневзвешенный β - коэффициент отдельных видов входящих в портфель инвестиций, где в качестве веса берется их удельный вес в портфеле. Таким образом, чем более раскованный портфель, тем больше показатель β, а следовательно, доход должен быть выше, и наоборот.

Следовательно, модель CAPM демонстрирует прямую связь между риском ценной бумаги и ее доходностью, что позволяет ей показать справедливую доходность относительно имеющегося риска и наоборот.

2.3 Вывод линейной зависимости между риском и прибылью

До сих пор мы устанавливали зависимости между дисперсиями, ковариациями, предельными дисперсиями и бета - значениями и определили важный принцип оптимальности портфеля ценных бумаг. Но каким образом можно перейти от этих понятий к выбору портфеля ценных бумаг и практически применимой зависимости между риском и прибылью? Далее мы покажем важность модели ЦОК для проведения достаточно простого эмпирического анализа и продемонстрируем, что зависимость между риском и прибылью является линейной.

Предположим, инвестор имеет портфель ценных бумаг, называемый а и состоящий из различных ценных бумаг. Сочетание ценных бумаг дает ожидаемую прибыль от портфеля ценных бумаг rа и имеет дисперсию σ2a. Теперь допустим, что существует свободная от риска ценная бумага, прибыль от которой равняется rf, и пусть инвестор может взять или предоставить ссуду на неопределенный срок по безрисковой ставке rf. Одна из возможностей для этого инвестора состоит в объединении портфеля а ценных бумаг со свободной от риска ценной бумагой в новый портфель. В этом случае ожидаемая прибыль от нового портфеля ценных бумаг:

rp = (1 - wa)rf + wara (2.3.1)

где wa - доля общего капитала, инвестированного в портфель а. Дисперсия этого портфеля:

σ2p = w2aσ2a+(1 -wa)2σ2f +2wa(1-wa)σaf (2.3.2)

где σaf- ковариация между ожидаемой прибылью от портфеля ценных бумаг а и ожидаемой прибылью от безрисковой ценной бумаги. Но так как по определению свободная от риска ценная бумага имеет прибыль с нулевой дисперсией, эта свободная от риска прибыль также не коррелируется с прибылью от любой другой ценной бумаги, что означает σ2f =σaf =0. Следовательно, уравнение (2.3.2) сводится к следующему:

σ2p=w2aσ2a или σp=waσa (2.3.3)

Перегруппировав второе выражение в уравнении (2.3.3), получим:

wa=σp/σa и (1-wa) = 1-σp/σa,

что после подстановки в уравнение (2.3.2) и приведения подобных членов дает нам

(2.3.3)

(2.3.3)

Уравнение (2.3.3) дает нам простое линейное соотношение между прибылью rр и риском портфеля ценных бумаг σp, которое восхитило бы даже Альберта Эйнштейна В частности, общая прибыль от портфеля ценных бумаг σр равна сумме двух членов: свободной от риска норме прибыли rf и (ra- rf)/σa, умноженной на риск σp портфеля ценных бумаг. Эта линейная зависимость показана на рис. 2.3.1, по оси ординат - ожидаемая прибыль, а риск - по оси абсцисс; точка пресечения с осью ординат отсекает на ней отрезок, равный rf(свободный член), а коэффициент наклона определяется величиной(ra-rf)/σa.

r

ra коэффициент наклона

(ra- rf)/σa

rf

σa σ

Рис. 2.3.1 Линейная зависимость между риском и прибылью

Следует отметить несколько особенностей рис. 2.3.1. Во-первых, если инвестор решил инвестировать только в безрисковый актив (т.е. wa = 0), то из уравнения (2.3.1) следует, что rp = rf, а из уравнения (2.3.2) получаем σр=0. Во-вторых, если вместо этого инвестор собирается инвестировать только в портфель ценных бумаг а и полностью откажется от безрисковой ценной бумаги, то wa = 1, rp=ra и σр=σа. В-третьих, коэффициент наклона на рис. 2.3.1 представляет собой премию инвестору за принятие увеличенного риска, иными словами, за увеличение пропорции капитала, инвестированного в рисковый портфель ценных бумаг а.

Разумеется, портфель ценных бумаг а является одним из многочисленных рисковых портфелей ценных бумаг, которые могут быть составлены нашим инвестором: ценные бумаги 1 и 2 могли бы быть скомбинированы в многочисленные альтернативные комбинации. В результате возникает интересная проблема, связанная с тем, какими должны быть предельные значения риска и прибыли для инвестора, который рассматривает другие возможности составления портфеля из этих двух рисковых ценных бумаг.

2.4 Дальнейшая интерпретация линейной зависимости риск-прибыль