Типы инвесторов.

2.1. Субъекты и объекты инвестиционной деятельности.

В инвестиционной деятельности достаточно четко разделяются две основные группы: субъекты (участники) и объекты инвестиционной деятельности.

Важное место в инвестиционной деятельности занимают инвесторы как главные участники этого процесса.

Инвестор — это юридическое или физическое лицо, осуществляющее инвестиции, вкладывающее собственные, заемные или иные привлеченные средства в инвестиционные проекты и обеспечивающее их целевое использование

Инвесторы не просто вкладывают капитал в дело, подобно предпринимателям, а осуществляют долговременные вложения в достаточно крупные проекты, связанные со значительными производственными, техническими и технологическими преобразованиями и новшествами. Инвесторами могут быть:

•органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами;

• граждане, в том числе иностранные лица;

• предприятия, предпринимательские объединения и другие юридические лица, в том числе иностранные юридические лица, государства и международные организации. Инвесторы могут выступать в роли вкладчиков, заказчиков, кредиторов, покупателей, иными словами, выполнять функции любого другого участника инвестиционной деятельности.

Вторым участником инвестиционного процесса является заказчик.

Заказчиком могут быть инвесторы, а также любые иные юридические и физические лица, уполномоченные инвестором осуществлять реализацию инвестиционного проекта

При этом заказчик не должен вмешиваться в предпринимательскую деятельность других участников инвестиционного процесса, если иное не предусмотрено договором между ними. Если заказчик не является инвестором, то он наделяется правами владения, пользования и распоряжения инвестициями на период или в пределах полномочий, установленных договором с учетом действующего законодательства.

Третий участник инвестиционного процесса — пользователи объектов инвестиционной деятельности.

Ими могут быть инвесторы, а также другие физические и юридические лица, государственные и муниципальные органы, иностранные государства и международные организации, для которых создается объект инвестиционной деятельности.

Субъекты инвестиционной деятельности могут совмещать функции двух или нескольких участников инвестиционного процесса.

Объектами инвестиционного процесса могут быть:

• вновь создаваемые и модернизируемые основные фонды и

оборотные средства;

• ценные бумаги;

• целевые денежные вклады;

• научно-техническая продукция;

• другие объекты собственности;

• имущественные права на интеллектуальную собственность.

Инвестирование в объекты, создание которых не отвечает требованиям экологических, санитарно-гигиенических и других норм, установленных законодательством, или наносит ущерб правам и интересам граждан, юридических лиц и государства, должно быть запрещено.

Рисунок 1- Субъекты и объекты инвестиционной деятельности.

Одна из важнейших особенностей современного этапа становления рынка капитала состоит в том, что уже сейчас на нем четко вырисовывается круг интересов участников инвестиционного процесса. Главным в инвестиционном процессе является взаимодействие инвесторов и реципиентов — получателей инвестиций. Их интересы определяются той интересы инвесторов могут выражаться в получении максимальной доходности и ролью, которую играет каждый из них при осуществлении инвестиционного проекта. Интересы инвесторов могут выражаться в получении максимальной доходности и завоевании рынков сбыта.

Для реципиентов главными целями могут быть:

— проведение модернизации производства;

— получение первоначального капитала;

— увеличение оборота капитала.

Особая роль среди участников инвестиционного процесса отводится государству. Для государства основными интересами в инвестиционном процессе могут быть:

— повышение эффективности экономики;

— реализация социально-ориентированных проектов;

— регулирование инвестиционного процесса.

Как можно отметить, разброс интересов участников инвестиционного процесса достаточно широк — от чисто прагматической потребности инвесторов получить максимальный доход от вложения капитала до задачи повышения эффективности экономики. Эти интересы чаще всего не соотносятся друг с другом, а иногда вступают в противоречие. Регулирующая роль государства заключается в том, чтобы консолидировать интересы участников инвестиционной деятельности путем создания механизма их согласования.

На практике, кроме основных участников, в инвестиционном процессе могут быть задействованы десятки посредников, т.е. других заинтересованных лиц. От них, как правило, зависит интенсивность и эффективность инвестиционного процесса. При этом очевидно, что посредники также преследуют свои интересы, но их интересы носят опосредованный характер. Вместе с тем их участие в инвестиционном процессе нельзя недооценивать

Таким образом, рассматривая проблемы инвестиционного процесса, сегодня невозможно избежать главного, стержневого элемента — необходимости согласования условий инвестирования и взаимоотношений его участников, учета реализации их интересов.

2.2. Финансовые институты и финансовые рынки.

Процесс аккумулирования и размещения инвестиционных ресурсов, осуществляемый в системе управления финансами страны и субъектов предпринимательства, непосредственно связан с функционированием финансовых рынков и институтов.

Если задачей финансовых институтов является обеспечение наиболее эффективного перемещения средств от собственников к заемщикам, то задача финансовых рынков состоит в организации торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов. Решение этой задачи осложняется рядом объективных и субъективных причин, поскольку необходимо учитывать наличие разных, порой диаметрально противоположных интересов участников финансового рынка, значимых рисков выполнения финансовых обязательств и т. п.

Покупателями и продавцами на финансовых рынках выступают три группы экономических субъектов: домашние хозяйства, фирмы, государство.

Взаимодействие между продавцами и покупателями может происходить непосредственно либо опосредованно. В первом случае удовлетворение взаимного интереса осуществляется с помощью прямого финансирования, во втором — финансированием через посредников(опосредованного финансирования).

При прямом финансировании покупатель в обмен на финансовое обязательство получает денежные средства непосредственно у продавца. Эти финансовые обязательства могут продаваться и покупаться на финансовых рынках. Обязательства, выпускаемые продавцами, называются прямыми обязательствами и реализуются, как правило, на рынках прямых заимствований. Прямое финансирование осуществляется через частное размещение, когда, например, фирма(продавец) продает весь выпуск ценных бумаг одному крупному институциональному инвестору или группе мелких инвесторов. Реализация подобных операций требует, как правило, профессионального знания интересов и потребностей потенциальных покупателей финансовых обязательств.

Функционирование рынков прямых заимствований связано с рядом трудностей, которые обусловлены крупно оптовым характером продаж, что сужает круг возможных покупателей. Поэтому движение денежных средств от субъектов, имеющих профицит бюджетов, к субъектам с дефицитом бюджета зачастую носит опосредованный характер.

Опосредованное взаимодействие предполагает наличие финансовых посредников (финансовых институтов), которые аккумулируют свободные денежные средства разных экономических субъектов и предоставляют их от своего имени на определенных условиях другим субъектам, нуждающимся в этих средствах. Финансовые посредники приобретают у экономических субъектов, нуждающихся в денежных средствах, их прямые обязательства и преобразуют их в другие обязательства с иными характеристиками (сроки погашения, процентные платежи и т. д.), которые продают экономическим субъектам, имеющим свободные денежные средства.

С позиции кредиторов выгоды финансового посредничества таковы.

Во-первых, посредники осуществляют диверсификацию риска путем распределения вложений по видам финансовых инструментов между кредиторами при выдаче синдицированных (совместных) кредитов, во времени и иным образом, что ведет к снижению уровня кредитного риска.

Во-вторых, посредник разрабатывает систему проверки платежеспособности заемщиков и организует систему распространения своих услуг, что также снижает кредитный риск и издержки по кредитованию.

Во-вторых, при наличии финансового посредника ставка за кредит для заемщика при нормальных экономических условиях оказывается чаще всего ниже, чем при его отсутствии. Объясняется этот парадокс тем, что финансовые посредники снижают кредитный риск для первичных кредиторов (вкладчиков) и могут устанавливать более низкие ставки привлечения средств. Эти суммы ставок вместе с издержками посредника оказываются не настолько велики, чтобы возникала необходимость увеличивать ставку размещения вышеуровня ставки при прямом кредитовании.

В-третьих, финансовые посредники осуществляют трансформацию сроков, восполняя разрыв между предпочтением долгосрочных ссуд заемщика и предпочтением ликвидности кредитора. Это возможно благодаря тому, что не все клиенты требуют свои деньги одновременно, а поступление средств финансовому посреднику также распределено во времени.

В-четвертых, финансовые институты удовлетворяют спрос заемщиков на крупные кредиты за счет агрегирования больших сумм от множества клиентов.

В зависимости от целей анализа, а также от особенностей развития отдельных сегментов финансового рынка в тех или иных странах существуют разные подходы к классификации финансовых рынков.

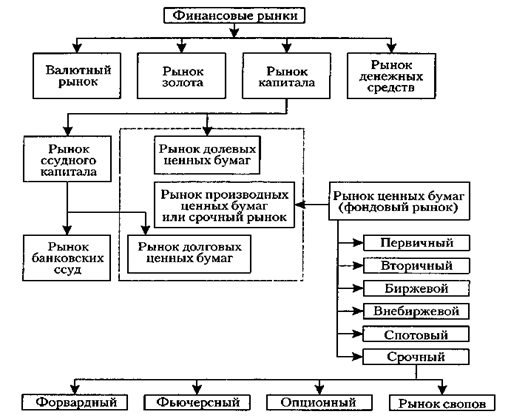

Одна из наиболее часто используемых классификаций приведена на рис.2.

Рисунок 2 - Классификация финансовых рынков.

Валютный рынок — это рынок, на котором товаром являются объекты, имеющие валютную ценность. К валютным ценностям относятся: (а) иностранная валюта (денежные знаки (банкноты, казначейские билеты, монеты, являющиеся законным платежным средством или изымаемые, но подлежащие обмену) и средства на счетах в денежных единицах иностранного государства, международных или расчетных денежных единицах); (б) ценные бумаги (чеки, векселя),фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте; (в) драгоценные металлы (золото, серебро, платина, палладий, иридий, родий, рутений, осмий) и природные драгоценные камни (алмазы, рубины, изумруды, сапфиры, александриты, жемчуг).

В качестве субъектов (участников) валютного рынка выступают банки, биржи, экспортеры и импортеры, финансовые и инвестиционные учреждения, правительственные организации. Объект валютного рынка (на кого направлены действия субъекта) — любое финансовое требование, обозначенное в валютных ценностях.

Рынок золота — этосфера экономических отношений, связанных с куплей-продажей золота с целью накопления и пополнения золотого запаса страны, организации бизнеса, промышленного потребления и др.

В основе наиболее общего деления финансовых рынков на рынки денежных средств и рынки капитала лежит срок обращения соответствующих финансовых инструментов. В практике развитых стран считается, что если срок обращения инструмента составляет менее года, то это инструмент денежного рынка. Долгосрочные инструменты (свыше пяти лет) относятся к рынку капитала. Строго говоря, имеется «пограничная область» от одного года до пяти лет, когда говорят о среднесрочных инструментах и рынках. В общем случае они также относятся к рынку капитала. В России в условиях высокой инфляции, становления финансовых рынков к долгосрочным инструментам часто относят инструменты с периодом обращения более полугода.

Таким образом, граница между краткосрочными и долгосрочными финансовыми инструментами, как и граница между денежными рынками и рынком капитала, не всегда может быть четко проведена. Вместе с тем такое деление имеет глубокий экономический смысл. Инструменты денежного рынка служат в первую очередь для обеспечения ликвидными средствами текущей деятельности экономических субъектов. Инструменты же рынка капиталов связаны с процессом сбережения и долгосрочного инвестирования.

На денежном рынке основными инструментами являются казначейские векселя, банковские акцепты и депозитные сертификаты банков; на рынке капитала — долгосрочные облигации, акции и долгосрочные ссуды.

Рынок капитала, в свою очередь, подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг. Такое деление выражает характер отношений между покупателями товаров (финансовых инструментов), продаваемых на этом рынке, и эмитентами финансовых инструментов. Если в качестве финансового инструмента выступают долевые ценные бумаги, то эти отношения носят характер отношений собственности, в остальных случаях это — кредитные отношения.

Долевые ценные бумаги представляют собой сертификаты, подтверждающие право ее держателя на пропорциональную долю в чистых активах организации, на участие в распределении прибыли и, как правило, на участие в управлении этой организацией. Вопросы владения собственностью определяются законодательными актами, а также учредительными документами организации (общества).

На рынке ссудного капитала обращаются долгосрочные финансовые инструменты, предоставляемые на условиях срочности, возвратности и платности. Он подразделяется на рынок долгосрочных банковских ссуд и рынок долговых ценных бумаг (также долгосрочных).

На рынке ценных бумаг выпускаются, обращаются и поглощаются как собственно ценные бумаги, так и их заменители (сертификаты, купоны и т. п.). Участников рынка ценных бумаг можно разделить на три группы: (1) эмитенты — лица, выпускающие ценные бумаги с целью привлечения необходимых им денежных средств;(2) инвесторы — лица, покупающие ценные бумаги с целью получения дохода, имущественных и неимущественных прав; (3) посредники — лица, оказывающие услуги эмитентам и инвесторам по достижению ими поставленных целей.

В зависимости от сроков совершения операций с ценными бумагами рынок ценных бумаг подразделяется на спотовый и срочный. На спотовом рынке обмен ценных бумаг на денежные средства осуществляется практически во время сделки. На срочном рынке осуществляется торговля срочными контрактами: форвардами, фьючерсами, опционами, свопами.

Форвардный рынок — это рынок, на котором стороны договариваются о поставке имеющихся у них в действительности ценных бумаг с окончательным расчетом к определенной дате в будущем.

Фьючерсный рынок — это рынок, на котором производится торговля контрактами на поставку в определенный срок в будущем ценных бумаг или других финансовых инструментов, реально продаваемых на финансовом рынке.

Опционный рынок — это рынок, на котором производится купля-продажа контрактов с правом покупки или продажи определенных финансовых инструментов по заранее установленной цене до окончания его срока действия. Заранее установленная цена называется ценой исполнения опциона.

Рынок свопов — это рынок прямых обменов контрактами между участниками сделки с ценными бумагами. Он гарантирует им взаимный обмен двумя финансовыми обязательствами в определенный момент (или несколько моментов) в будущем. В отличие от форвардной сделки своп обычно подразумевает перевод только чистой разницы между суммами по каждому обязательству. Кроме того, в отличие от форвардного контракта конкретные параметры взаимных обязательств по свопам, как правило, не уточняются и могут изменяться в зависимости от уровня процентной ставки, обменного курса или других величин.

В зависимости от форм организации совершения сделок с ценными бумагами рынок ценных бумаг подразделяется на биржевой и внебиржевой.

Биржевой рынок представляет собой сферу обращения ценных бумаг в специально созданных финансовых институтах для организованной и систематической продажи и перепродажи ценных бумаг. Эти институты называются фондовыми биржами. Торговлю на бирже осуществляют только члены биржи, причем торговля может осуществляться только теми ценными бумагами, которые включены в котировочный список, т. е. прошли процедуру допуска ценных бумаг к продаже на бирже. Самая крупная фондовая биржа находится в Нью-Йорке.

Внебиржевой рынок ценных бумаг представляет собой систему крупных торговых площадок, осуществляющих торговлю многими видами ценных бумаг. Деятельность этих торговых площадок подчиняется строгим правилам, обязательным для исполнения всеми участниками сделок. Объемы операций, совершаемых во внебиржевой торговле, зачастую превышают объемы операций на фондовом рынке Дилеров внебиржевого рынка иногда называют маркет-мейкерами(или «создателями рынка»).

Процесс вывода вновь выпускаемых ценных бумаг на рынок называется первичным размещением; соответственно, он происходит на первичных финансовых рынках. Обязательные участники этого рынка — эмитенты ценных бумаг и инвесторы. Назначение первичных рынков состоит в привлечении дополнительных финансовых ресурсов, необходимых для инвестиций в производство и для других целей.

Вторичные финансовые рынки напоминают рынки подержанных автомобилей: они позволяют получать деньги при продаже «бывших в употреблении» (т.е. эмитированных ранее) ценных бумаг с той разницей, что на вторичном рынке ценных бумаг цены на них, как правило, выше, чем цены на эти же ценные бумаги при первичном размещении. Вторичные рынки ценных бумаг предназначены для перераспределения уже имеющихся ресурсов в соответствии с потребностями и возможностями участников рынка. Благодаря существованию вторичных финансовых рынков увеличиваются объемы покупок инвесторами ценных бумаг на первичных рынках.

В развитие рассмотренной выше классификации финансовых рынков следует упомянуть о рынках страховых полисов и пенсионных счетов, а также ипотечных рынках. Это особые рынки со своими финансовыми инструментами и со своими финансовыми институтами — сберегательными учреждениями, действующими на договорной основе. По объему совокупных финансовых активов в США они в настоящее время более чем в полтора раза превышают совокупные активы коммерческих банков, сберегательных институтов и кредитных союзов.

Инвестиционная политика страховых компаний и пенсионных фондов направлена на приобретение долгосрочных финансовых инструментов со сроками погашения, которые наиболее близко совпадают с их долгосрочными обязательствами.

Необходимость выделения ипотечных рынков в составе рынка капитала связана с рядом обстоятельств. Во-первых, ипотечные кредиты всегда обеспечиваются реальным залогом в виде земельных участков или зданий. Если заемщик не выполняет своих долговых обязательств, то имущественные права на залог переходят к кредитору. Во-вторых, ипотечные кредиты не имеют стандартных параметров(различные номиналы, сроки погашения и т. д.), и соответственно трудно реализуются на вторичном рынке. Об этом свидетельствует тот факт, что объем вторичного рынка ипотек значительно уступает объемам вторичного рынка ценных бумаг, размещенных на рынках долгосрочных капиталов. В-третьих, ипотечные рынки в отличие от других рынков долгосрочных капиталов в развитых странах строго регулируются действиями специальных государственных органов.

Финансовые институты

С организационной точки зрения финансовый рынок можно рассматривать как совокупность финансовых институтов, экономических субъектов, осуществляющих эмиссию, куплю и продажу финансовых инструментов. Каждый финансовый институт наделен определенными полномочиями по ведению тех или иных операций с конкретным набором финансовых инструментов.

Существуют следующие виды финансовых институтов: коммерческие банки, взаимосберегательные банки, кредитные союзы, страховые компании, негосударственные пенсионные фонды, инвестиционные фонды, финансовые компании.

Что касается финансовых посредников, то их можно подразделить на четыре группы: финансовые учреждения депозитного типа, договорные сберегательные учреждения, инвестиционные фонды и иные финансовые организации.

Наиболее распространенными финансовыми посредниками выступают учреждения депозитного типа. В развитых странах их услугами пользуется значительная часть населения, так как выплату доходов по депозитным счетам, как правило, гарантируют страховые компании, надежность которых обеспечивает государство. Привлеченные депозитными учреждениями средства используются для выдачи банковских, потребительских и ипотечных кредитов. Основными институтами данной группы являются коммерческие банки, сберегательные институты и кредитные союзы.

Коммерческие банки, как правило, предлагают самый широкий спектр услуг по привлечению денежных средств от экономических субъектов, временно располагающих таковыми, а также по предоставлению различных займов, кредитов. В силу огромной значимости коммерческих банков не только в функционировании денежно-кредитной системы государства, но и в развитии экономики в целом они являются объектом жесткого государственного контроля.

Сберегательные институты являются специализированными финансовыми институтами, основными источниками средств которых выступают сберегательные вклады и разнообразные срочные потребительские депозиты. Эти институты заимствуют денежные средства на короткие сроки с использованием текущих и сберегательных счетов, а затем ссужают их на длительный срок под обеспечение в виде недвижимости. Сберегательные институты преимущественно занимаются ипотечным кредитованием и финансированием операций с недвижимостью. В России законодательство не делает различия между коммерческими и сберегательными банками.

Кредитные союзы являются институтами взаимного кредитования. Они принимают вклады физических лиц и кредитуют членов союза на приемлемых для тех условиях. Свои средства кредитные союзы предоставляют членам союза в виде краткосрочных потребительских ссуд.

В данных институтах каждый член имеет один голос при принятии решений на общих собраниях союза независимо от количества сберегательных паев (депозитов), которыми он владеет в этом обществе. Членство в кредитном союзе, как правило, должно соответствовать «общим обязательным требованиям». Обычно они создаются по профессиональному признаку (работники одних компаний, отраслей), либо по месту жительства (члены союза должны проживать на определенной территории и т. п.

К сберегательным учреждениям, действующим на договорной основе, относят страховые компании и пенсионные фонды. Эти финансовые институты характеризуются устойчивым притоком средств от держателей страховых полисов и владельцев счетов в пенсионных фондах. Они имеют возможность инвестировать средства в долгосрочные высокодоходные финансовые инструменты.

Значительная часть страхового бизнеса в России связана со страхованием жизни. По итогам 2001 г. доля страхования жизни в общем объеме поступлений превысила 50%. По данному виду страхования компании собрали порядка 140 млрд руб., а выплатили около100 млрд руб.1

Наряду со страховыми компаниями на рынке страховых полисов и пенсионных счетов в России присутствуют и негосударственные пенсионные фонды (НПФ), предоставляющие дополнительное пенсионное обеспечение за счет взносов работодателей и работающего населения.

Инвестиционные фонды функционируют в основном в форме инвестиционных компаний закрытого и открытого типа. Инвестиционные фонды аккумулируют ресурсы инвесторов и вкладывают их в инструменты денежного рынка и рынка капиталов или в специализированные активы, такие, как недвижимость.

Инвестиционные компании в России появились в 1992 г. Они занимались организацией выпуска ценных бумаг и их размещением, торговлей ценными бумагами других эмитентов, выполняли брокерские функции, консалтинговые услуги по вопросам инвестирования и т. п. Деятельность многих из них изначально строилась на создании финансовых пирамид. Финансовые пирамиды типа МММ вошли в отечественную историю финансовых афер. Доверие в России к инвестиционным компаниям оказалось подорванным и многие из них перерегистрировались в иные структуры.

Особое место на рынке ценных бумаг занимают инвестиционные фонды. Правовая основа функционирования инвестиционных фондов была определена в Указе Президента РФ от 7 октября 1992 г.№ 1186 «О мерах по организации рынка ценных бумаг»1. Инвестиционным фондом признается любое открытое акционерное общество, которое одновременно: (а) привлекает средства за счет эмиссии собственных акций; (б) ведет торговлю ценными бумагами; (в) владеет инвестиционными бумагами, стоимость которых должна составлять 30 и более процентов от стоимости его активов в течение более четырех месяцев суммарно в пределах одного календарного года.

Наибольшее распространение в России получили чековые инвестиционные фонды (ЧИФы), которые были призваны аккумулировать приватизационные чеки (ваучеры) физических и юридических лиц путем обмена своих акций на ваучеры для последующего приобретения за них акций приватизированных предприятий. С 1992 г. по1994 г. было создано более 600 ЧИФов, которые аккумулировали более трети всех приватизационных чеков населения страны. Таким образом, формально можно утверждать, что с поставленной передними задачей ЧИФы справились успешно. Многие из них стали обладателями крупных пакетов акций приватизированных предприятий, превратились в солидные финансовые компании.

Создание ЧИФов можно было бы отнести к положительным аспектам процесса приватизации государственного и муниципального имущества в России, если бы одновременно были защищены и интересы владельцев ваучеров, ставших акционерами ЧИФов. К сожалению, этого не произошло. Менеджеры ЧИФов фактически оказались неподконтрольными для их акционеров со всеми вытекающими отсюда последствиями. Если в 1993—1996 гг. некоторые ЧИФы выплачивали своим акционерам символические дивиденды, то в дальнейшем выплаты практически прекратились.

К группе иных финансовых организаций прежде всего относят финансовые компании, инвестиционные банки, венчурные и хеджевые фонды. Под финансовыми понимаются компании, которые предоставляют кратко- и среднесрочные кредиты, лизинговые кредиты для отдельных лиц и предприятий, не имеющих возможностей получить такой кредит где-либо еще. Соответственно кредиты предоставляются часто с высокой степенью риска. Традиционно финансовая компания занимается потребительским кредитованием. В США в последние годы финансовые компании значительно расширили свою ссудную деятельность и большая часть их кредитных операций состоит из ссуд фирмам, лизингового финансирования компаний, осуществления факторинговых операций.

Финансовые компании получают средства за счет банковских кредитов, продажи коммерческих бумаг и выпуска долговых обязательств. Как правило, это институты с высокой долей заемного капитала.

Инвестиционные банки выполняют функции прямого финансирования на финансовых рынках. Они представляют собой фирмы, специализирующиеся на помощи бизнесу и правительству в размещении выпусков их ценных бумаг на первичных рынках для финансирования инвестиций. После завершения продажи ценных бумаг инвестиционные банки формируют также вторичный рынок для этих ценных бумаг, выступая в роли брокеров и дилеров.

Функции инвестиционного банка в России наиболее полно выполняет ЦБ РФ: выступает в качестве дилера, приобретая государственные ценные бумаги за собственные средства; в качестве брокера работает по поручению правительства и обеспечивает функционирование вторичного рынка государственных ценных бумаг; выполняет функции депозитария, клирингового и расчетного центра, являясь специализированной организацией по учету, хранению и расчетам по операциям с государственными ценными бумагами; выполняет oneрации по обслуживанию государственного долга; организует сбор и анализ информации о рынке ценных бумаг, выполняет другие функции, характерные для инвестиционных банков.

В последние десятилетия XX в. появились венчурные фирмы. Средства этих компаний служат основным источником акционерного капитала для организации новых предприятий, прежде всего в отраслях высоких технологий. Венчурные фонды подразделяются на три группы: частные независимые фонды, корпоративные филиалы и инвестиционные корпорации для малого бизнеса, финансируемые за счет государства.

Частные независимые фонды организуются, как правило, в форме партнерства с ограниченной ответственностью. Корпоративные филиалы, специализирующиеся на венчурном финансировании, как правило, свои инвестиции осуществляют в целях диверсификации деятельности материнской компании, в том числе и для получения знания о новых технологиях, которые могут быть применены в их главном бизнесе. Корпоративные венчурные фонды предпочитают инвестировать в более зрелые компании и, в случае успеха последних, стараются поглотить венчурное предприятие целиком, не допуская публичного размещения его акций.

Традиционно хеджевым фондом считался менеджер, инвестировавший средства как в короткие, так и в длинные позиции, покупая акции (долгая позиция) и продавая акции, взятые в кредит (короткая позиция).

Обычно хеджевые фонды образуются в форме ограниченного товарищества между управляющим фонда, который выступает в качестве главного лица, и инвесторами, которые являются пассивными его партнерами с ограниченной ответственностью. Цели хеджевого фонда заключаются в получении постоянной нормы прибыли выше среднерыночной при одновременном сокращении риска потерь. Для этого хеджевые фонды формируют инвестиционные пулы, используя разнообразные финансовые модели для осуществления операций на финансовых рынках.

Хеджевые фонды — очень гибкие инвестиционные структуры, которые используют разнообразные финансовые инструменты, проявляют значительную широту при выборе и изменении инвестиционных стратегий и имеют мало ограничений в проведении этих стратегий в жизнь. В то же время деятельность этих фондов связана-с высокими рисками.

2.3. Типы инвесторов.

Инвесторы представляют тех участников фондового рынка, средства которых источником инвестиционных средств. Однако они придут на фондовый рынок только в том случае, если будут уверены что правила игры на нем едины для всех и честно соблюдаются. Инвесторы отличаются стратегией и тактикой действий на фондовом рынке.

По стратегии действий инвесторы делятся на стратегических, институциональных инвесторов и спекулянтов; по тактике – на рискованных, умеренных и консервативных.

Стратегические инвесторы ставят своей целью не получение прибыли от владения акциями, а получение возможности воздействия на функционирование акционерного общества. Степень влияния на деятельность акционерного общества зависит от количества акций, принадлежащих инвестора Согласно российскому законодательству обладание различным количеством акций в процентном отношении от величины оплаченного уставного капитала общества предоставляет инвестору различные права. Стратегические инвесторы заинтересованы в приобретении достаточно большого пакета акций (как минимум 25%), чтобы успешно воздействовать стратегически важные решения, связанные с изменением устава общества.

Таким образом, основными группами инвесторов на фондовом рынке являются стратегические и институциональные инвесторы. Стратегические инвесторы ставят своей целью добиться управляемости акционерного общества.

Институциональные инвесторы стремятся повысить инвестиционную привлекательность его ценных бумаг, которыми они владеют. В качестве институциональных инвесторов обычно выступают: коммерческие банки; инвестиционные фонды, паевые инвестиционные фонды и инвестиционные компании; страховые компании и пенсионные фонды.

Работа институциональных инвесторов состоит в определении предприятий и групп предприятий, ценные бумаги которых имеют наибольший потенциал роста в среднесрочном и долгосрочном периодах, оценке рискованности вложений в эти ценные бумаги и определении на этой основе того объема денежных средств, который имеет смысл направлять на приобретение ценных бумаг общества.

Спекулянтов иногда также называют инвесторами. Однако их деятельность на фондовом рынке настолько специфична (краткосрочные операции купли-продажи ценных бумаг), что ее правильнее характеризовать как деятельность профессиональных участников фондового рынка.

Инвесторы по тактике действий на фондовом рынке подразделяются на консервативных, умеренных и рискованных. Консервативные инвесторы стремятся сохранить свои деньги от обесценивания инфляцией, не преследуя цели получить значительную прибыль с помощью инструментов фондового рынка. Такая тактика характерна для консервативных институциональных инвесторов и в определенной степени для стратегических инвесторов, стремящихся сократить затраты связанные с контролем предприятия.

Умеренные инвесторы ориентированы на получение прибыли методами фондового рынка при минимальном риске инвестиционных вложений. Такая тактика характерна для основной массы институциональных инвесторов.

Рискованные инвесторы готовы рисковать многим ради получения большой прибыли. Это тактика спекулянтов, совершающих краткосрочные инвестиционные вложения в надежде вовремя продать рискованные ценные бумаги при ухудшении конъюнктуры рынка.

Основная цель стратегических инвесторов при приобретении акций интересующего акционерного общества состоит в осуществлении эффективного руководства компанией. Возможны и другие варианты действий стратегических инвесторов, связанные с дроблением, банкротством и другими видами реорганизации компании, с целью ее приобретения. В том случае, когда стратегический инвестор заинтересован осуществлять экономическое руководство компанией, на первое место выдвигается обеспечение ее экономической безопасности. Она включает в себя следующие основные задачи:

° предотвращение потери прав, предоставляемых имеющимся у акционера пакетом акций;

° приобретение дополнительного количества акций;

° удешевление контроля над акционерным обществом.

В отличие от стратегических институциональные инвесторы не ставят перед собой задачу получения полного контроля над акционерным обществом. Их действия на фондовом рынке состоят в том, чтобы, используя методы фундаментального анализа, удачно сформировать инвестиционный портфель и затем управлять этим портфелем (покупать и продавать ценные бумаги, принимать на общих собраниях акционеров решения, которые приводили бы к росту курсовой стоимости ценных бумаг), получая прибыль. Однако от того, какие решения будут приняты общим собранием акционеров и кто их будет проводить в жизнь, зависит инвестиционная привлекательность ценных бумаг акционерного общества, а значит, и их курсовая стоимость.