Дефицит государственного бюджета в момент времени, t, определяется следующим образом:

, (11)

, (11)

где Dt – дефицит,

Gt – реальные государственные расходы,

Tt – реальные налоги,

Bt– государственный долг,

Pt – цена товаров,

r – номинальная ставка процента.

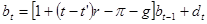

Таким образом, динамика государственного долга описывается следующим уравнением:

,

,

где Bt+1 – объем долга в конце периода t (для простоты предполагается, что r постоянна).

Часть налогов связана с текущей производственной деятельностью, что отражается следующим образом:

,

,

где Yt –объем производства,

- часть налогов, напрямую не связанная с производственной деятельностью,

- часть налогов, напрямую не связанная с производственной деятельностью,

a – ставка налогообложения текущего производства.

На основании вышеуказанных уравнений можно вывести следующее выражение:

,

,

(где  представляет собой потенциальный уровень производства),

представляет собой потенциальный уровень производства),

и

,

,

представляющее собой структурный дефицит (объем дефицита в экономике, характеризующейся полной занятостью).

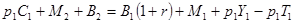

Начальное уравнение бюджетного ограничения правительства выглядит следующим образом:

, (12)

, (12)

где Bt – объем государственного долга,

Bt-1 – объем государственного долга в начале периода,

Gt – первичные государственные расходы (то есть объем расходов без учета обслуживания государственного долга),

Tt – государственные доходы,

r– номинальная ставка процента,

p - темп инфляции.

Если предыдущее уравнение представить в виде отношений к ВВП, принять за g реальный темп роста экономики, представить Tt = tYt + t’rBt-1 (где t и t’ – ставки налогообложения) и Dt = G - tYt, где Dt – первичный дефицит в момент времени t, и dt - отношение первичного дефицита к ВВП, можно получить уравнение (9):

(13)

(13)

Платежеспособность государства отражается совокупностью ограничений на асимптотическую величину задолженности или ожидаемых бюджетных сальдо. Соответствующее межвременное бюджетное равновесие определяет набор допустимых уровней расходов и доходов, при которых равновесие стабильно. В англо-саксонской литературе эти различные условия часто получают название ограничения устойчивости дефицитов. Ввиду того, что эти ограничения описываются эквивалентными алгебраическими выражениями, устойчивость является точным отражением платежеспособности, рассматриваемой, скорее, с двойственной точки зрения относительно осуществления выбора государственных доходов и налогов, чем решения о выпуске займов. Эти два выражения являются синонимами и отражают идею об отказе государства постоянно рефинансировать государственный долг посредством выпуска новых займов, одновременно осуществляя выплаты подписчикам ценных бумаг и финансируя бюджетный дефицит.

Отсюда можно последовательно определить понятия стабильности, платежеспособности и устойчивости.[6]

Стабильность государственного долга (по отношению к ВВП) достигается при выполнении следующего условия:

(14)

(14)

Ключевым параметром в понятии стабильности является соотношение ставки процента и темпа роста экономики. Если темп роста был выше ставки процента, стабилизация государственного долга могла бы быть достигнута при первичном дефиците, и если бы темп роста был равен ставке процента, госдолг был бы стабилен.

Постоянный рост объема государственного долга по отношению к ВВП означает постоянный рост первичного сальдо, что в большой степени является иллюзией. Этим объясняются многочисленные попытки определения максимальной величины первичного сальдо, то есть одновременного выяснения максимальной величины уровня налогообложения и максимального размера государственных расходов.

В соответствии с условием платежеспособности государства, выпуск государственных займов с целью финансирования государственных расходов не является способом сокращения текущих налогов, а, скорее всего, механизмом распределения платежей во времени. Государственный долг (заем) только лишь временно заменяет текущие налоги; последние налоги будут неизбежно заплачены в будущем с целью обслуживания долга и выполнения межвременного бюджетного ограничения. Следовательно, государственный долг представляет собой отсрочку налоговых платежей во времени, то есть способ перекладывания налогового бремени с нынешнего поколения на будущие.

Однако следует признать, что государство не может все время увеличивать налоги или сокращать расходы с целью следования бюджетным принципам и рамкам, соответствующим демократическим системам, вследствие чего соблюдение ограничения платежеспособности представляется затруднительным.

Анализ межвременных ограничений платежеспособности играет важную роль при оценке состояния бюджетной политики и ее надежности. Однако из вышесказанного следует, что платежеспособность не является достаточным условием определения единственного бюджетной композиции. Предположим, что для данной траектории роста производства и реальной ставки процента существует заданная траектория для сеньоража, рекуррентных налогов и расходов, при которых достигается платежеспособность. Следовательно, при тех же предпосылках, рост доходов сегодня, в совокупности с достаточно существенным сокращением будущих расходов в будущем, также гарантирует платежеспособность.

Аналогичным образом, сокращение налогов в текущем периоде, в сочетании с достаточно высоким темпом их роста в будущем, способствует достижению платежеспособности правительства, что объясняется важностью текущей стоимости доходов и расходов государства. Отсутствие единства в данной ситуации означает, что у правительств есть определенная степень свободы как выбора инструментов бюджетной политики с целью достижения платежеспособности, так и момента использования этих инструментов.

У правительств имеется также определенная степень свободы в том случае, когда текущая и планируемая политики нарушают условие платежеспособности. Основными вариантами политики, которые могут применяться (индивидуально или в сочетании) для ликвидации этого нарушения, являются следующие:

- сокращение текущих и будущих первичных дефицитов либо за счет сокращения расходов, либо за счет увеличения налогов и неналоговых доходов;

- увеличение текущих и будущих доходов от сеньоража. Однако возможность применения этого метода для восстановления платежеспособности ограничена. Если экономика находится на убывающем сегменте кривой Лаффера для сеньоража, попытка увеличить доходы от сеньоража путем увеличения темпа роста номинального запаса денежной массы приведет к более высокой инфляции и к резкому снижению денежного спроса, сокращая, таким образом, доход;

- объявление полного дефолта или наложение одностороннего моратория на платежи по внутреннему и внешнему долгу. Однако, закрывая доступ на рынки капиталов и/или увеличивая премию за риск, входящую во внутренние реальные ставки процента, можно только усилить расхождение с условием платежеспособности.

На практике анализ платежеспособности во многом затруднен. В частности, сложно провести оценку текущих величин доходов от сеньоража и будущих первичных бюджетных дефицитов. Проблематичной также представляется оценка реальной ставки процента и темпа роста производства на достаточно длинном временном интервале. Причиной этому является необходимость учета взаимосвязей между этими переменными и первичным бюджетным дефицитом с целью избежания смещений результатов. Расчет первичного бюджетного сальдо, необходимого для достижения платежеспособности, не требует знания того, соответствует ли бюджетная политика задачам экономического роста и другим целям политики.

Не менее важным является тот факт, что условие платежеспособности накладывает лишь слабые ограничения на бюджетную политику. Оно неприменимо к экономике, в которой реальная ставка процента ниже темпа роста выпуска. В этом последнем случае первичный профицит не является необходимым условием для достижения платежеспособности, и государство может иметь любой уровень первичного дефицита государственного бюджета, соответствующий устойчивому отношению долга и объема производства. В действительности, последнее соотношение может расти сколь угодно долго при условии, что темп роста долга не превышает темп роста реальной процентной ставки.

В реальности, однако, величина этого соотношения может оказывать существенное влияние на интерпретацию частным сектором обещания правительства соблюдать свое межвременное бюджетное ограничение, а также на возможность его соблюдения. Пока частный сектор ожидает, что государство будет иметь серию первичных профицитов бюджета за определенный период в будущем, это ограничение будет выполняться. Однако, поскольку уровень долга продолжает расти, частные экономические агенты могут отнестись скептически к возможности правительства выполнять свое бюджетное ограничение; эта потеря доверия может привести к росту ставок процента.

Кроме того, чем больше отношение величины задолженности к объему выпуска, и чем больше период, на который растянуты мероприятия в рамках бюджетной политики, тем больше будет величина первичного профицита, необходимого для выполнения условия кредитоспособности. Поскольку величина налогового бремени является ограниченной (в особенности в связи с дестимулирующим влиянием на стимулы и распределение дохода), правительства сталкиваются с ограничением на допустимое увеличение уровня дохода. Итогом этого может стать неадекватность серии бюджетных политик, призванных к достижению условия платежеспособности.

Нейтральность

Введем возможность денежного финансирования дефицита бюджета в ограничение правительства:

, (15)

, (15)

где M – объем денег (не приносящих процент), выпущенный с целью финансирования дефицита бюджета.

В теории речь идет о денежных активах, не приносящих вознаграждения в виде процентов, авансах Центрального банка бюджету; на практике это все больше краткосрочные ценные бумаги, выпущенные казначейством и находящиеся в банках или инвестиционных фондах.

В начальный момент времени, t=0, потребители осуществляют свои расходы в зависимости от их дисконтированного посленалогового дохода, R0, равного:

,

,

где Yt – доход до налогообложения.

Бюджетные ограничения потребителей выглядят следующим образом:

Период 0:

Период 1:

и т.д.

и, конечно,  .

.

Рост количества денег за период снижает потребление. Действительно, когда дефицит не финансируется за счет выпуска государственного долга, потребители теряют соответствующие проценты, рассчитываемые по ставке r.

Применение межвременного ограничения кредитоспособности к уравнению (15) требует, чтобы:

, (16)

, (16)

где M0 – первоначальный запас денег.

Необходимо отметить, что в данном случае деньги представляют собой государственный долг, который должен быть погашен.

Если в конечном итоге печатаются деньги, это должно быть компенсировано за счет налогов. Однако, денежная эмиссия означает потерю процентных доходов потребителями. Сравнивая выражение для R0 и (13), можно заметить, что выполнение условия кредитоспособности в любом случае требует роста дохода R0 на величину p0DG0.

Таким образом, иллюстрируется нейтральность политики финансирования государственных расходов: эффект, оказываемый на потребление, является идентичным вне зависимости от того, финансируются ли государственные расходы путем увеличения налогов, выпуска государственных ценных бумаг или денежной эмиссии.

Существуют, однако, различные ситуации, когда свойство нейтральности не выполняется, такие как:

- ограничения ликвидности или займа для потребителей;

- различные ставки процента для потребителей и для государства;

- разные временные горизонты потребителей и государства;

- нерациональность потребителей.

Спрос на деньги, первичное фискальное сальдо, реальная ставка процента и темп экономического роста, взаимно определяемые другими переменными, являются центральными в анализе погашаемости государственного долга.

При заданном постоянном мультипликаторе денежной базы (так называемой «high-powered money», то есть в переводе с английского, «сильные деньги»), реальный спрос на денежную базу изменяется в том же направлении, что и спрос на деньги. Вследствие этого, изменение ожидаемых издержек от держания реальных кассовых остатков, изменение богатства (постоянного дохода) или изменение режима валютного курса, влияя по всей вероятности на реальный спрос на деньги, влияет также на запас реальной денежной базы.

Высокие ставки процента по государственному догу также должны быть предметом глубокого исследования. Использование внешних займов многими странами Латинской Америки преследует цель нейтрализации воздействия потоков капиталов на реальный обменный курс. Напротив, эта тенденция может нарушить условие погашаемости их долгов ввиду влияния на реальную ставку процента и сокращения темпа экономического роста (поскольку высокие ставки процента замедляют экономическую активность).

Первичное фискальное сальдо представляет собой ключевую переменную при расчетах степени погашаемости долга. Постоянный рост этого профицита увеличивает свойство погашаемости при неизменных прочих переменных. Кроме того, постоянное увеличение размера первичного фискального профицита посредством сокращения государственных расходов окажет ощутимый эффект на погашаемость долга, так как оно

- сокращает реальную ставку процента, вызывая эффект вытеснения;

- стимулирует рост дохода (повышая эффективность аллокации ресурсов и сокращая ставки процента);

- увеличивает спрос на денежную базу (снижая инфляционные ожидания).

Другой проблемой, которую нельзя оставлять без внимания, является корректное измерение величины государственного долга. В случае операций по международным обменам, адекватным является подход, предполагающий вычитание объема международных резервов из объема государственного долга–брутто, при условии, что проценты по этим резервам не отражаются в первичном профиците. Анализ устойчивости долга существенным образом усложняется вследствие существования нефинансовых активов, что иногда делает невозможной оценку величины задолженности.

Существуют два основных пути решения: - усиление административного контроля за финансовыми потоками, дополненное ужесточением законодательства и осуществление системных институциональных изменений, создающих благоприятный инвестиционный климат.

Первый путь - это осуществление административных мер против стандартных схем нелегального вывоза капитала - занижения экспортных цен, невозврата валютной выручки, фиктивных импортных контрактов с авансовой оплатой и завышенными ценами, коррупции на таможне, расчетов через оффшоры.

Второй путь для России предпочтительнее. Меры по укреплению доверия к российской экономике должны включать в себя: улучшение налоговой системы и налогового администрирования; сбалансированность бюджета; обеспечение надежной работы банковской системы; защиту прав кредиторов и инвесторов; прозрачность финансовой отчетности всех предприятий и организаций; борьба с преступностью и коррупцией, резкое улучшение работы прокуратуры и судебной системы; строгое соблюдение федеральных законов на всей территории РФ, прекращение произвола и избирательных привилегий со стороны региональных и местных властей. [3]

Россия может продержаться максимум год без рефинансирования и реструктуризации своих внешних долгов, без новых займов на погашение старых, списания части долга и рассрочки платежа. Федеральный бюджет не приходится рассматривать в качестве основного гаранта платежеспособности, поскольку нагрузку в 12-15 млрд. долл. в год он не выдержит. В противном случае все надежды на экономический рост, за счет которого и может пополняться доходная часть бюджета, можно оставить. Другие факторы платежеспособности тоже не работают. Следовательно - нужно вести переговоры до победного конца.

ЗАКЛЮЧЕНИЕ

В результате проведенной работы рассмотрены понятия бюджетного дефицита и государственного долга. Определены причины устойчивого бюджетного дефицита и увеличения государственного долга. Рассмотрены точки зрения на проблему государственного долга, а именно традиционная и рикардианская. Рассмотрены модели платежеспособности и проблемы государственного долга РФ.

БИБЛИОГРАФИЧЕСКИЙ СПИСОК

1. Агапова Т.А., Серегина С.Ф. Макроэкономика: Учебник/Под общей ред. д.э.н., проф.А.В.Сидоровича; МГУ им. М.В.Ломоносова. – 6-е изд., стереотип. – М.: Издательство «Дело и Сервис», 2004. – 448 с.

2. Вавилов А.П.. Внутренние проблемы внешнего долга/ А.П. Вавилов// КоммерсантЪ.- 2004.-№59.-с.3.

3. Воронин Ю.С. Управление государственным долгом/ Ю.С. Воронин// Экономист.-2006-№1.-с.58-67.

4. Гальперин В. М., Гребенников П. И., Леусский А. И.,

Тарасевич Л. С. Макроэкономика: Учебник. Под общей ред. Тарасевича Л. С. - Издательство СПбГАЭФ, 1997. С.399.

5. Долан Э. Дж. и др. Деньги, банковское дело и денежно-кредитная политика/ Долан Э. Дж., Кэмпбелл К.Д., Кэмпбелл Р.Дж. / Пер. с англ. В. Лукашевича и др.; Под общ.ред. В. Лукашевича.- М.: Туран,, 1996-448.

6. Киселева Е.А. Макроэкономика. Конспект лекций.

7. Макконэл К.Р., Брю С.И. Экономика: принципы, проблемы и политика, изд. – Киев, 1993г. –785с.

8. Мэнкью Н. Г. Макроэкономика. Пер. с англ. - М.: Издательство

МГУ, 1994. С. 615-631.

9. Туманова Е.А., Шагас Н.Л. Макроэкономика. Элементы продвинутого подхода: Учебник. — М.: ИНФРА-М, 2004. — 400 с. — (Учебники экономического факультета МГУ им. М.В. Ломоносова).

10. Фишер С. и др. Экономика: пер. с англ. – М.: Дело, 1993г.- 829с.