Содержание:

- Возникновение налогов.

- Функции и принципы налогообложения.

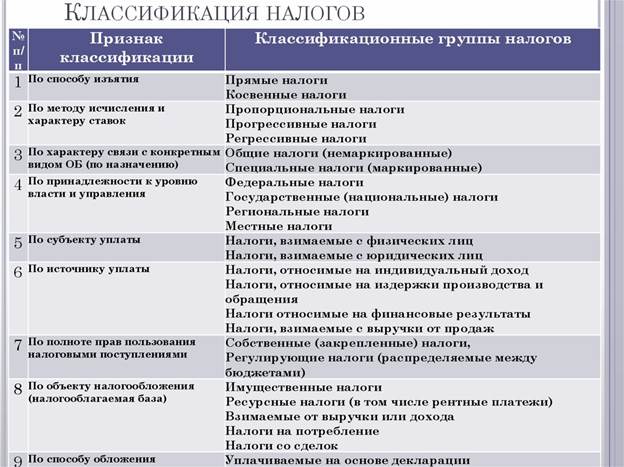

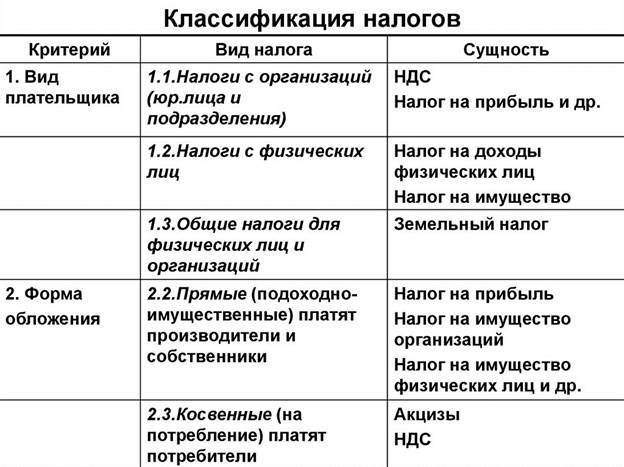

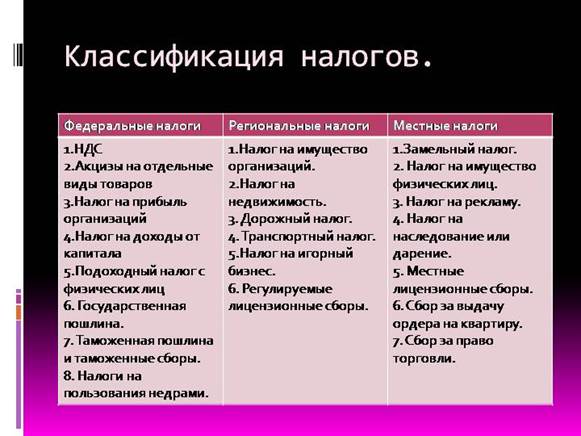

- Классификация налогов.

Возникновение налогов относят к периоду становления первых государств, когда появляется товарное производство, формируется государственный аппарат - чиновники, армия, суды. Необходимостью содержания государства было обусловлено возникновение налогообложения.

Первоначально налоги существовали в виде бессистемных платежей, носящих преимущественно натуральную форму. Подданные несли повинности личного характера (барщина, участие в походах), а также уплачивали налоги продовольствием, снаряжением для армии.

История налогов насчитывает тысячелетия. Первые известные законы о налогах относятся к шестидесятым годам XVIII века до н.э. – это выбитые на черном базальтовом столбе законы вавилонского царя Хаммурапи (1792 – 1750 гг. до н.э.).

В развитии налогообложения можно выделить четыре периода, каждый из которых характеризуется теми или иными признаками и особенностями.

Первый период развития налогообложения, включающий в себя хозяйственные системы Древнего мира и Средних веков, отличается неразвитостью и случайным характером налогов.

Второй период. Развитие европейской государственности объективно требовало замены «случайных» налогов и института откупщиков стройной, рациональной и обоснованной системой налогообложения. Именно в конце XVII — начале XVIII веков наступает второй период развития налогообложения. В этот период налоги становятся ведущим источником доходной части бюджетного устройства.

Третий период развития налогообложения начинает свою историю в XIX веке и отличается уменьшением количества налогов и большим значением права при их установлении и взимании.

Постепенно наряду с развитием финансовой науки происходит становление научно-теоретических воззрений на налогообложение. Во второй половине XIX века многие государства предприняли попытки воплотить научные воззрения на практике.

Современный, четвертый период развития налогообложения характеризуется более глубоким теоретическим обоснованием всех его проблем.

В 50–70-е годы XX века в ведущих странах мира проводится стимулирование частного предпринимательства путем применения универсальных налоговых рычагов, в том числе путем предоставления налоговых льгот инвесторам, предприятиям добывающих отраслей, транспорту, авиастроению, при экспорте продукции и услуг, на проведение НИОКР.

В основном выделяют такие функции налогов, как:

1) фискальная, подразумевает обеспечение финансирования государственных расходов, а именно отторжение части доходов организаций или граждан, идущей на содержание государственного аппарата, обороны и непроизводственной сферы, не имеющей своих источников доходов. Это первостепенная функция налогов;

2) регулирующая, представляет собой функцию поддержания социального равновесия посредством изменения соотношения между доходами различных социальных групп, что помогает сглаживать социальное неравенство. Это очень важная функция для страны, экономика которой основана на товарно-денежных отношениях. Для эффективного функционирования экономической системы в стране необходимо государственное регулирование, которое наиболее эффективно осуществляется посредством налогов. Грамотно изменяя налоговые ставки, льготы и штрафы, вводя и отменяя различные виды налогов, государство может способствовать развитию различных отраслей и производств и решать актуальные социальные проблемы страны;

3) стимулирующая функция выражается в том, что с помощью налоговых льгот и санкций государство может стимулировать технический прогресс и капитальные вложения в расширение производства и таким образом увеличивать число рабочих мест. Правильно организованная налоговая система подразумевает взимание налогов только со средств, которые идут на потребление, и таким образом, средства, идущие на капитальные вложения, освобождены от налогов полностью или частично;

4) социальная функция выражается в том, что посредством налогов в бюджете накапливаются финансовые средства, при помощи которых можно решать народнохозяйственные и социальные проблемы через финансирование специальных программ. Кроме того, посредством налогов государство может перераспределять некоторую часть прибылей предприятий и предпринимателей, а также доходов граждан, вкладывая впоследствии эти средства в капиталоемкие и фондоемкие отрасли, у которых длительные сроки окупаемости затрат.

Чтобы разобраться в принципах налогообложения, надо, прежде всего, рассмотреть понятие принципов как таковых. Итак, принципами называют основные и главенствующие идеи или ведущие положения, определяющие начало чего-либо. По отношению к налогообложению принципами можно назвать основополагающие идеи, которые существуют в сфере налогов. Причем в различных налоговых сферах выделяют свою систему принципов. Существуют три основные системы принципов.

1. Экономические принципы налогообложения.

2. Юридические принципы налогообложения.

3. Организационные принципы налогообложения.

К экономическим принципам относят базовые сущностные положения, объясняющие целесообразность налогов и оценивающие их как отдельное экономическое явление. Среди этих принципов выделяют четыре основных:

1) принцип справедливости;

2) принцип соразмерности;

3) принцип максимального учета интересов и возможностей налогоплательщиков;

4) принцип экономичности (эффективности).

Правовые (юридические) принципы налогообложения часто используют в международной практике. К ним относят:

1) принцип юридического равенства перед законом любых хозяйствующих субъектов и всех граждан;

2) все налоговые преференции обязательно утверждаются в законе;

3) принцип стабильности и последовательности в политике налогов;

4) принцип налоговой прозрачности;

5) обратная сила налогового закона запрещается, а именно: система ответственности основана на презумпции невиновности налогоплательщика, учитывая гибкое налоговое воздействие на нарушителей налогового законодательства;

6) принцип ориентации на прогрессивные формы налогообложения;

7) принцип антидискреционности решений налоговых органов;

8) принцип соразмерности распределяемых налоговых поступлений по звеньям бюджетной системы с расходами, величина которых ежегодно утверждается финансовым законодательством.

Под организационными принципами налогообложения понимают, как правило, те положения, на основе которых строится и работает сама система налогообложения. К таким принципам относятся:

1) принцип единства;

2) принцип подвижности;

3) принцип стабильности;

4) принцип множественности налогов;

5) принцип исчерпывающего перечня налогов.

Классифицировать налоги принято по определенным идентификационным признакам.