Введение

Становление современного российского рынка перестрахования происходило в достаточно сложных экономических условиях, в процессе становления и развития самого рыночного механизма на территории России в целом. Страховой сегмент российского финансового рынка является наиболее развивающимся на сегодняшний день и роль перестрахования в этом нельзя недооценивать.

Перестрахование является сложной деятельностью, предполагающей глубокое знание многообразной техники перестрахования и обычаев делового оборота, которые складывались в течение нескольких веков. На сегодняшний день перестрахование является неотъемлемым условием обеспечения финансовой устойчивости деятельности любой страховой компании. Особые методы и практика перестрахования позволяет компаниям обеспечивать страхование все больших сумм и принимать на себя неизвестные ранее риски, не опасаясь при этом банкротства. Ни одна страховая компания не может создать идеально сбалансированный портфель в силу либо недостаточного количества объектов страхования, либо из-за наличия особо крупных и опасных рисков, которые создают в портфеле элементы диспропорции. Необходимость учета этих факторов особенно важна для России, долгое время остававшейся вне рамок международных перестраховочных операций.

Современный российский рынок перестрахования образовался благодаря использованию накопленного зарубежного опыта перестраховочного дела, постоянно развивающемуся механизму и технике проведения перестраховочных операций. Но для того, чтобы продолжать его совершенствование необходимо владеть определенными навыками и базовыми знаниями о перестраховании.

Сущность перестрахования: методы, группы и виды

Одним из видов страхования является перестрахование. Перестрахование позволяет компенсировать колебания и сокращать потенциал ущерба. Это система экономических отношений, в соответствии с которой страховщик, принимая на страхование риски, часть ответственности по ним (с учетом своих финансовых возможностей) передает на согласованных условиях другим страховщикам с целью создания по возможности сбалансированного портфеля страхований, обеспечения финансовой устойчивости и рентабельности страховых операций.

В основе перестрахования - договор, согласно которому одна сторона - цедент передает полностью или частично страховой риск (группу страховых рисков определенного вида) другой стороне - перестраховщику, который в свою очередь принимает на себя обязательство возместить цеденту соответствующую часть выплаченного страхового возмещения. Из приведенного определения следует, что в договоре перестрахования выступают две стороны: страховое общество, передающее риск, который мы будем называть перестраховочным риском, и страховое общество, принимающее риск на свою ответственность, которое мы будем называть перестраховщиком. Сам процесс, связанный с передачей риска, следует называть цедированием риска, или перестраховочной цессией. В этой связи перестраховщика, отдающего риск, называют цедентом, а перестраховщика принимающего риск, - цессионарием. Риск, принятый данным перестраховщиком от цедента, довольно часто подвергается последующей передаче полностью или частично следующему страховому обществу. Последующая передача перестраховочного риска называется ретроцессией. Страховое общество, отдающее риск в перестрахование третьему участнику, называется ретроцедентом, а страховое общество, принимающее ретроцедированный риск, - ретроцессионарием.

В законе Российской Федерации “О страховании” дается определение перестрахования: “Перестрахованием является страхование одним страховщиком (перестрахователем) на определенных договором условиях риска исполнения всех или части своих обязательств перед страхователем у другого страховщика (перестраховщика)”.

В ст.27 Закона говорится: для обеспечения своей платежеспособности страховщики обязаны соблюдать нормативные соотношения между активами и принятыми ими страховыми обязательствами. Методика расчета этих соотношений и их нормативные размеры устанавливаются Росстрахнадзором.

Страховщики, принявшие обязательства в объемах, превышающих возможности их исполнения, за счет собственных средств и страховых резервов обязаны застраховать у перестраховщиков риск исполнения соответствующих обязательств”.

Согласно методике Росстрахнадзора страховщик обязан передать в перестрахование часть риска (своих обязательств перед страхователем), если не будет соблюдаться условие:

S=(A-Y)*5% / 100%,

где S - сумма, на которую страховщик имеет право заключать договоры по данному виду страхования;

А - величина активов (авуаров (фр. avoire) - активы (денежные средства, ценные бумаги, счета в банках и т.д.) - часть страхового баланса) страховщика;

Y - размер уплаченного уставного капитала;

5% - нормативное процентное отношение поступивших страховых взносов к уплаченному уставному капиталу по данному виду страхования.

Следовательно, перестрахование гарантирует платежеспособность страховщика при наступлении чрезвычайных (выше нормальных) ущербов (убытков).

В Условиях лицензирования страховой деятельности (ст.3, п.3.5) говорится, что максимальная ответственность по отдельному риску страхования жизни, страхования от несчастных случаев и болезней, медицинского страхования и страхования ответственности владельцев автотранспортных средств не может превышать 10% собственных средств страховщика. В остальных видах страховой деятельности максимальная ответственность по пяти наиболее крупным рискам не должна превышать двукратного размера собственных средств.

В то же время в ст.13 (п.2) Закона “О страховании” сказано, что страховщик, заключивший с перестраховщиком договор о перестраховании, остается ответственным перед страхователем в полном объеме в соответствии с договором страхования.

Таким образом, исходя из данных определений, перестрахование является “вторичным” страхованием страховщиков от чрезвычайных рисков, превышающих платежеспособность страховой организации. В этом основная сущность и функция перестрахования.

Проблема обеспечения финансовой устойчивости страхового фонда рассматривается двояко: как определение степени вероятности дефицита средств страховой компании за определенный период и как отношение доходов к расходам страховщика за истекший тарифный период.

Современные теория и практика перестрахования используют два метода распределения риска межу профессиональными страховщиками: пропорциональный и непропорциональный. Пропорциональное перестрахование предполагает долевое участие перестраховщика в покрытии риска, ᴛ.ᴇ. не только ответственность по риску делится между страховщиком и перестраховщиком в определенной пропорции, но в этой же пропорции между ними распределяются убытки и прибыли.

Наиболее распространенными формами пропорционального перестрахования являются квотная и эксцедентная.

При квотой форме - перестрахователь передает определенную долю риска по всем заключенным договорам страхования. Доля участия в риске должна быть выражена в установленном проценте от страховой суммы или оговариваться в определенной сумме. По желанию перестраховщика могут устанавливаться верхние границы принимаемого риска — лимит ответственности по данному классу рисков.

Очень часто эту форму используют при пропорциональных ретроцессиях, к ней прибегают также, когда резко увеличиваются объёмы страхования и прямому страховщику требуется финансовая поддержка (участие в расходах на ведение дела, в формировании резервов.

Достоинство квотного перестрахования — его простота. При этом оно имеет недостатки для перестрахователя:

- уменьшение рисков по всем договорам перестрахования не обеспечивает выравнивания сумм, остающихся на ответственности цедента;

- передача небольших и неопасных рисков в перестрахование, которые вполне можно оставить на ответственности цедента͵ лишает его значительной части премии.

Другая форма пропорционального перестрахования — перестрахование эксцедента сумм, предполагающая передачу перестрахователœем оговоренной части рисков сверх собственного удержания. Цедент на основании имеющейся в компании статистики и результатов проведения аналогичных операций рассчитывает собственное удержание (retention) — экономически обоснованный объём ответственности по отдельному договору, отдельному риску или группе рисков, который обеспечен создаваемыми прямым страховщиком резервами. Страховые суммы, превышающие собственное удержание цедента͵ передаются в перестрахование одному или нескольким перестраховщикам.

Превышение страховых сумм над собственным удержанием, передаваемое в перестрахование, принято называть достоянием эксцедента͵ или просто эксцедентом. Эксцедент — это сумма, кратная собственному удержанию перестрахователя.

Ограничение объёма эксцедента крайне важно, чтобы перестраховщик знал максимальный размер своей ответственности в случае наступления страхового события и возникновения убытка.

Квотно-эксцедентная форма перестрахования — это сочетание двух первых форм пропорционального перестрахования; находит применение, когда портфель страховщика неоднороден. В этом случае портфель перестраховывается квотно, а превышение ответственности по ряду рисков подлежит передаче на базе эксцедента суммы.

Второй метод перестрахования — непропорциональное перестрахование. Мотивом использования его является стремление цедента получить определенные гарантии своим финансовым интересам, которые бывают нарушены в результате наступления значительного количества мелких убытков или нескольких исключительно крупных убытков. По этой причине в отличие от пропорционального метода перестрахования, который основывается на распределении ответственности по рискам, непропорциональное перестрахование базируется на разделение ответственности по убыткам, сверх установленного уровня.

Суть непропорционального страхования в том, что перестрахователь сам оплачивает все убытки до согласованного с перестраховщиком размера; убытки, превышающие данный размер, подлежат оплате перестраховщиком. Лимиты ответственности цедента могут называться по-разному: первым убытком, удержанием в убытке, приоритетом цедента (priority), или франшизой (deductible). Ответственность перестраховщика устанавливается сверх ответственности цедента и принято называть покрытием (cover). Покрытие также лимитируется, ᴛ.ᴇ. устанавливается верхняя граница ответственности перестраховщика.

Превышение фактических расходов перестрахователя над установленным приоритетом означает, что максимально возможный убыток установлен не точно и что для подобных рисков крайне важно дополнительное перестраховочное покрытие. Непропорциональное перестрахование осуществляется в двух базовых формах — эксцедента убытка и эксцедента убыточности.

Перестрахование на базе эксцедента убытка полагает, что перестраховщик принимает на свою ответственность сумму всякого крупного убытка по определенному виду страхования сверх удержания цедента в пределах оговоренного размера. Поскольку крупный убыток может возникнуть в результате одного страхового случая или эффекта кумуляции рисков, то на практике прибегают к соответствующему виду непропорционального покрытия: порискового или катастрофического эксцедента убытка.

Использование порискового эксцедента убытка основывается на предположении, что только крупные риски могут привести к крупным индивидуальным убыткам, и портфель страховщика будет защищен от влияния таких убытков, в случае если перестраховать все крупные риски. Порисковый эксцедент убытка предусматривает, что по любому оригинальному договору цедент оплачивает убытки в пределах установленного приоритета без привлечения перестраховшика за свой собственный счет, все убытки сверх приоритета (в пределах установленного лимита) оплачиваются перестраховщиком. Под защиту перестраховщика попадает определенный риск и заранее оговоренное количество убытков в течение одного года. Порисковый эксцедент убытка ограничивается только фактическими крупными убытками.

На практике порисковый эксцедент убытка может применяться как в качестве основного метода защиты цедента от необычайно больших убытков по оригинальным договорам, так и в качестве дополнительной защиты портфеля собственных удержаний, или нетто-удержаний при пропорциональном перестраховании.

Основное применение порисковый эксцедент убытков находит в морском и огневом страховании при традиционно применяемых рисках.

Во избежание существенного влияния эффекта кумуляции убытков на финансовое состояние страховщика применяют катастрофический эксцедент убытка,покрывающий убытки цедента͵ являющиеся следствием одного страхового случая. При таком виде непропорционального перестрахования перестраховщики участвуют в убытках цедента͵ если агрегатные (совокупные) убытки в результате воздействия одного страхового события, оплаченные цедентом по различным застрахованным объектам, в сумме превышают величину приоритета страховщика, определенного в договоре перестрахования. Приоритет цедента по катастрофическому договору устанавливается на уровне, превышающем его собственное удержание по отдельным полисам. Такой способ защиты является специфическим, и результат его использования не должна быть достигнут никакими другими формами перестрахования.

Для определения выплат перестраховщика приоритет, установленный в договоре перестрахования, сравнивается с окончательным нетто-убытком. Под таким окончательным нетто-убытком принято понимать сумма убытка, выплачиваемая цедентом по застрахованному объекту, включая вс,е разумно произведенные им расходы в связи с урегулированием убытка, исключая административные расходы цедента.

Практическая часть

Задача 17

Пожаром 10 марта в универмаге повреждены товары. На 1 марта в магазине имелось товара на 1 700 тыс. рублей. С 1 по 10 марта поступило товаров на 800 тыс. рублей, сдано в банк выручки 920 тыс. рублей, сумма несданной выручки - 20 тыс. рублей, естественная убыль составила 0,6 тыс. рублей.

После пожара был произведен учет спасенных товаров на сумму 1 039,8 тыс. рублей. Издержки обращения - 8%, торговая надбавка - 25%. Страховая сумма составляет 70% от фактической стоимости товаров на момент заключения договора страхования.

Исчислите ущерб страхователя и величину страхового возмещения.

Решение:

Исчисление ущерба, причиненного торговым организациям, производится следующим образом:

1. стоимость товара на момент бедствия = стоимости товаров, числящихся по данным учета на первое число текущего месяца + поступило товаров за период с первого числа по момент страхового случая - размер сданной и несданной в банк выручки - естественная убыль за этот период;

Стоимость товара на момент бедствия = 4200000+2700000-3100000-70000-1500 = 3728500 руб.

2. стоимость погибшего и уценки поврежденного имущества = стоимости имущества, имевшегося на момент бедствия - стоимость имущества, оставшегося после бедствия + расходы по спасению и приведению этого имущества в порядок;

Стоимость погибшего и уценка поврежденного имущества = 3728500-2100000+10000 = 1638500 руб.

3. ущерб = стоимости погибшего и уценка поврежденного имущества — торговые надбавки + издержки обращения;

Ущерб =1638500-327700+163850 руб.

Ст-ть погибшего и уценка Уровень торг.

Торговые надбавки = поврежден. имущ-ва * надбавок в %

100 %

Торговые надбавки = 1638500*20% / 100% = 327700 руб.

Ст-ть погибшего и уценка Издержки

Издержки обращения = поврежд. имущ-ва * обращения в %

100%

Издержки обращения = 1638500*10% / 100% = 163850 руб.

4) Величина страхового возмещения определяется:

W = У* Sn/SS, где

W – величина страхового возмещения;

У – фактическая сумма ущерба = 1474650 руб.;

Sn – страховая сумма по договору = 70% от 4200 = 2940000 руб.;

SS – страховая ст-ть объекта страхования = 4200000+2700000 = 6900000 руб.

W =1474650*2940000/6900000 = 628329 руб.

Ответ: сумму ущерба 1474650 руб., страхового возмещения 628329 руб.

Задача 47

Рассчитайте единовременную брутто-премию для страхователя в возрасте 40 лет, застрахованному по смешанному страхованию жизни сроком на 3 года. Норма доходности 8%. Страховая сумма 5 тыс. рублей. Доля нагрузки в брутто-ставке 10%.

Пример 2. Рассчитайте единовременную брутто- премию для страхователя в возрасте 45 лет, застрахованного по смешанному страхованию жизни сроком на три года. Норма доходности-8%. Страховая сумма 60 000 руб. доля нагрузки в брутто- ставке – 12%.

Решение.

1)единовременные нетто-ставки для лица в возрасте 45 лет сроком на 3 года:

а) на дожитие

nЕх = Lх + n × V × 100;

Lх

Где nЕх –единовременные ставка по страхованию на дожитие для лица в возрасте х лет при сроке страхования n лет в расчете на 100 руб. страховой суммы;

Lх + n – число лиц, доживающих до возрастах + n (берется из таблицы 1)

Lх – число лиц, подлежащих страхованию (достигших возраста х лет из 100000 родившихся);

V – дисконтный множитель, который определяется по формуле

V = 1 / (1+i)

n– срок страхования.

3Е45 = L48 × V³ × 100 = 81208 × (1 / 1 + 0,08)³ × 100 = 76,4 руб. со 100 руб.

L45 84379

страховой суммы

б) на случай смерти

nАх = dх V + dх +1 V² + dх + n –1 V³ × 100;

Lх

3А45 = d45 V + d46 V² + d47 V³ × 100 =

L45

= 994 × (1 / 1 + 0,08) + 1058 × (1 / 1 + 0,08)² + 1119 × (1 / 1 + 0,08)³ × 100 = 3,2 руб.

(со 100 руб. страховой суммы);

в) при смешанном страховании жизни нетто- ставка определяется

Тн= nЕх + nАх = 76,4 + 3,22 = 79,62 руб.;

2) единовременную брутто-ставку при смешанном страховании жизни определяется

Тб= Тн × 100 = 79,62 × 100 = 90,48 руб. (со 100 руб. страховой суммы);

100 – f 100 – 12

3) единовременную брутто-премию

БП = 60000 × 90,48 = 54288

Задача 39

Вычислите сумму страховых платежей по каждому заемщику при добровольном страховании риска непогашения кредита, сумму убытков и страховых выплат страховщиком банку по второму заемщику, который не погасил своевременно задолженность по выданному кредиту.

Исходные данные:

Первый заемщик взял кредит в сумме 3 млн. руб. на 1,5 года. Проценты за кредит – 16% годовых. Тарифная ставка – 3,5%.

Второй заемщик взял кредит в сумме 2 млн. руб. на 6 месяцев. Проценты за кредит – 24% годовых. Тарифная ставка – 2,3%.

Предел ответственности страховщика – 85%

Решение задачи:

Первый заемщик взял кредит в сумме 3 млн. руб. на 1,5 года. Проценты за кредит – 16% годовых. Предполагая, что имеет место начисление простых процентов, определяем сумму задолженности, которую заемщик должен погасить банку по истечение срока кредитования:

К1=3000000*(1+0,16*1,15)=3720000 руб.

Тарифная ставка составляет 3,5%, следовательно, страховой платеж составляет:

СП1=3720000*3,5/100=130200 руб.

Второй заемщик взял кредит в сумме 2 млн. руб. на 6 месяцев. Проценты за кредит – 24% годовых. Задолженность банку по истечении срока кредитования составляет:

К2=2000000*(1+0,24*0,5)=2240000 руб.

Тарифная ставка – 2,3%, следовательно, страховой платеж равен:

СП2=2240000*2,3/100=51520 руб.

Итак, сумма страховых платежей по первому заемщику равна 130200 руб., по второму заемщику – 51520 руб.

Теперь предположим, что второй заемщик не погасил своевременно задолженность по кредиту. Сумма убытков банка равна сумме его задолженности на конец срока кредитования, т.е. 2240000 руб. Предел ответственности страховщика составляет 85%, следовательно, сумма страховых выплат в пользу банка равны:

СВ2=2240000*85/100=1904000 руб.

Задача 10

| Показатели | Годы | ||||

| Убыточность страховой суммы, % | |||||

| 3,0 | 4,0 | 3,0 | 4,5 | 3,5 |

Рассчитайте:

а) среднюю убыточность страховой суммы за тарифный период (основную часть нетто-ставки);

б) рисковую надбавку с вероятностью 0,954;

в) нетто-ставку;

г) брутто-ставку при условии, что нагрузка в ней составляет 18%.

РЕШЕНИЕ:

Рассчитаем:

а) среднюю убыточность страховой суммы за тарифный период (основную часть нетто-ставки):

Основная часть нетто-ставки (То) равна средней убыточности страховой суммы за предшествующий период и определяется:

где п - число периодов, qс – средняя убыточность страховой суммы.

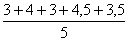

=

=  = 3,6

= 3,6

б) рисковую надбавку с вероятностью 0,954:

Рисковая надбавка (Тр):

где s - среднеквадратическое отклонение убыточности страховой суммы за предшествующий период, которое определяется по формуле:

t - коэффициент доверия, зависящий от требуемой вероятности, с которой собранных взносов хватит на выплаты страховых возмещений по страховым случаям. Некоторые значения t приведены в таблице 2(методичка)

=

=

= 2*0,6519 = 1,3038

= 2*0,6519 = 1,3038

Таблица 2

Значение вероятности при разной величине коэффициента доверия t

| t | вероятность |

| 1,0 | 0,6827 |

| 1,5 | 0,8664 |

| 2,0 | 0,9545 |

| 2,5 | 0,9876 |

| 3,0 | 0,9973 |

| 3,28 | 0,9990 |

в) нетто-ставку:

Нетто-ставка (Гн) состоит из основной части (То) и рисковой надбавки (Тр):

Тн = То+ Тр= 3,6+1,3038 = 4,9038

г) брутто-ставку при условии, что нагрузка в ней составляет 18%:

Брутто-ставка (Тб) рассчитывается по формуле:

где f (%) - доля нагрузки в брутто-ставке.

=

=  = 5,98

= 5,98

Литература

1. Алиев Б.Х. Маркетинговые аспекты развития региональных рынков страхования в России / Б. Х. Алиев, Э. С. Вагабова, Р. А. Кадиева // Финансы и кредит. - 2011. - № 15. - С. 15-19

2. Алиев Б.Х. Специфика организации страхового маркетинга в условиях кризиса / Б.Х. Алиев, Э. С. Вагабова, Р. А. Кадиева // Там же. - 2011. - № 23. - С. 22-27

3. Архипов, А. П. Страхование: учебник / А. П. Архипов. – М.: КНОРУС, 2012. – 288 с.

4. Бесфамильная Л.В. Страхование ответственности за качество продукции // Методы оценки соответствия. - 2009. - № 6. - С. 6-7.

5. Ермасов, С. В. Страхование: учеб. для бакалавров / С. В. Ермасов, Н. Б. Ермасова. – 4-е изд., перераб. и доп. – М.: Юрайт, 2012. – 748 с.

6. Зыкова М.Е. Маркетинг в страховом деле // Вестн. ОрёлГИЭТ. – 2009. - № 1/2(7). - С.43-47

7. Колесникова Т.В. Генезис страхового маркетинга в экономической науке // Изв. Иркутской гос. экон. акад. (Байкальский гос. ун-т экономики и права). - 2010. - № 4 (72). - С. 42-45

8.Кучерова Н.В. Тенденции развития страхового маркетинга в России // Изв. Оренбургского гос. аграрного ун-та. - 2010. - Ч. 1, № 4 (28). - С. 154-158

9. Кучерова Н.В. Формирование ситемы маркетинговой деятельности страховых компаний на развивающихся рынках // Вестн. Оренбургского гос. ун-та. - 2010. - № 4, апр. - С. 81-86