Оптимальная ставка налога на прибыль.

Описательная модель и постановка задачи:

Государство объявляет ставку налога на прибыль и получает от фирм средства в бюджет. Фирмы обладают собственным капиталом, производят прибыль, отчисляют по налоговой ставке средства в бюджет. Постналоговая прибыль как нераспределённая прибыль полностью включается в собственный капитал фирмы (капитализируется). Прибыль определяется в конце года капиталом в начале года и рентабельностью.

Государство стремится увеличить налоги, чтобы наполнить бюджет для выполнения своих социально-экономических и оборонных функций.

Бизнес жалуется, что налоговое бремя велико, и поэтому налоговые ставки надо уменьшить.

Экономисты утверждают, что большие налоги сдерживают развитие экономики, а значит, и будущее наполнение бюджета.

Проблема – теория и практика не знают величину приемлемой для всех налоговой ставки.

Задача – обосновать величину налоговой ставки.

Рабочая гипотеза – поступления в бюджет за определённый период времени будут наибольшими не при максимальной, а при оптимальной для бюджета ставке налога, т.е. с ростом налоговой ставки будут сперва увеличиваться, а затем уменьшаться.

Имитационная математическая модель:

Используются следующие обозначения и соглашения:

t – время (год);

tb – начальный год моделирования (может считаться равным 1);

tf – последний год моделирования;

CPt – капитал предприятия на начало года t;

RN – рентабельность капитала предприятия;

PRFt – доналоговая прибыль, полученная предприятием за год t (т.е. на конец года t):

PRFt= CPt* RN;

TXRT – ставка налога на прибыль;

PRFBt – налоговые отчисления предприятия в бюджет в конце года t:

PRFBt = PRFt* TXRT;

PRFCt – капитализируемая в конце года t постналоговая прибыль:

PRFCt = PRFt – PRFBt;

BDtf – сумма средств, поступивших в бюджет от предприятия за весь период моделирования:

BDtf =  .

.

Для вычислений удобнее использовать величину BDt – сумму средств, поступивших в бюджет от предприятия за период от начала моделирования к концу года t:

BDt = PRFBt + BDt-1.

Так как учитываются только отчисления, сделанные в период моделирования, то в последней формуле

BDtb-1 = 0.

Если налоговая ставка не равна 1 (100%), то капитал предприятия растёт, что приводит к увеличению прибыли и, следовательно, налоговых поступлений:

CPt+1=PRFCt + CPt.

Типовое задание 5.5-2. Поиск оптимальной ставки налога на прибыль.

Вычислительный эксперимент (однофакторный).

Положим tb = 1, tf = 10, RN = 50%, TXRT = 5%, CP1=100 (млн. р.). Построим таблицу, в которой для каждого года t из периода моделирования вычисляются величины PRFt, CPt и BDt. Т.е. изменяемым фактором является здесь время t. Результат вычислений (бюджетные накопления на каждый год моделирования) показан на рис. 5.14.

Рисунок 5.14. Расчёт налоговых поступлений в бюджет.

Чтобы исследовать зависимость отчислений в бюджет от налоговой ставки при рентабельности 60%, можно использовать ту же расчётную таблицу и метод сценариев, меняя TXRT от 30% до 90% (с шагом 10%). Это значит, что исследуется зависимость поступлений в бюджет от двух факторов – времени и налоговой ставки. По результирующим таблицам построим гистограмму роста бюджетных накоплений BDt по годам для каждого значения налоговой ставки.

Метод сценариев (двухфакторный эксперимент)

1) Запуск диспетчера сценариев происходит при выборе в меню Данные/Анализ «что если»/Диспетчер сценариев.

2) В окне сценариев нажимаем «Добавить». Появляется окно Добавление сценария.

3) Добавляем название сценария и адрес «Ставка налога». Нажимаем ОК (рис. 5.15):

Рисунок 5.15. Добавление сценария.

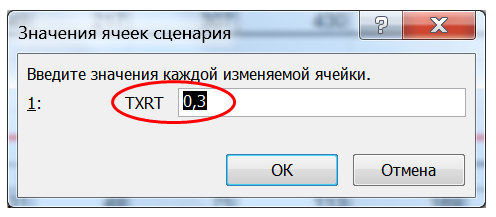

4) В новом окне вводим соответствующее значение ставки налога (рис. 5.16) и нажимаем ОК, затем «Добавить»:

Рисунок 5.16. Ввод значений изменяемой ячейки.

5) После ввода всех ставок нажимаем «отмена», а затем «Отчёт» (рис. 5.17).

Рисунок 5.17. Окно «диспетчер сценариев» со всеми сценариями.

6) В окне отчёта вводим адрес результата (строку поступлений в бюджет за 1-10 годы), выбираем тип отчёта «Структура» и нажимаем ОК (рис. 5.18).

Рисунок 5.18. Указание ячеек результата и типа отчёта.

7) На новом листе получим таблицу результатов (рис. 5.19).

8) Отредактируем её – удалим столбец «Текущее значение» и другие лишние столбцы и строки и введём годы (1-10) в столбец «Результаты». Строим график – простую гистограмму (рис. 5.20).

Рисунок 5.19. Таблица результатов (неотредактированная).

Сравнивая графики, можно заметить, что для каждого года (начиная с 6-го) с ростом налоговой ставки бюджетные накопления сначала растут, а затем начинают падать. Это означает, что ставка стала больше оптимальной. Видно также, что оптимальная ставка уменьшается с течением времени. Так, при планировании ставки на 10 лет выгоднее устанавливать её в 30%.

Рисунок 5.20. Отредактированная таблица и график результатов.

Для боле точного анализа можно уменьшать шаг по ставке и менять диапазон изменения ставки, а также менять рентабельность и начальный капитал.

Задания

5.24. Выполнить типовое задание 5.5-2.

5.25. Выполнить типовое задание 5.5-2 при начальном капитале 1000, рентабельности 100%, для ставки налога, изменяющейся от 10% до 60% с шагом 5%. Временной период 10 лет.